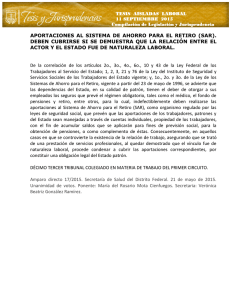

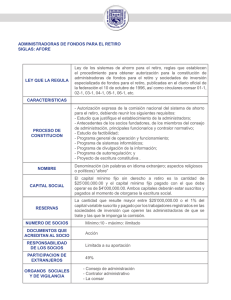

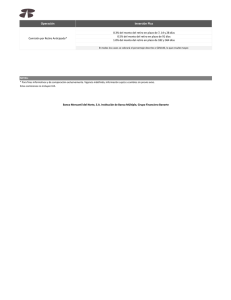

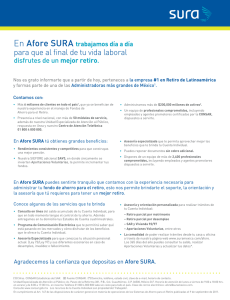

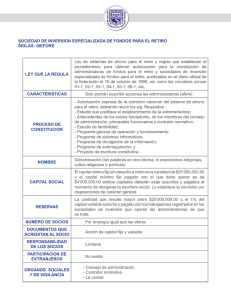

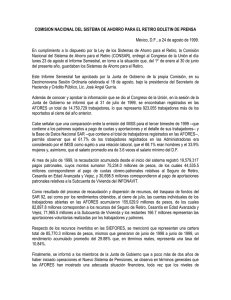

Plan de pensión de subsistencia Por lo regular se remunera a través de una Sociedad Anónima, pagando “sueldos más plan de pensión de subsistencia”, de conformidad con: Autorización de CONSAR Ley del Impuesto Sobre la Renta Ley del Seguro Social Procederemos a desglosar cada uno de estos argumentos y sus posibles riesgos para la empresa contratante y el empleado. ¿Qué es la CONSAR? CONSAR es la Comisión Nacional del Sistema de Ahorro para el Retiro y su labor fundamental es la de regular el Sistema de Ahorro para el Retiro (SAR) que está constituido por las cuentas individuales a nombre de los trabajadores que administran las AFORE. En su estrategia, la empresa que contrata al trabajador cuenta con un “esquema” autorizado por la CONSAR. Dicho en otras palabras, la empresa cuentan con un permiso de la CONSAR para operar y/o administrar el ahorro para el retiro de los trabajadores, o sea es una especie de AFORE. Dentro de las obligaciones de las AFORE están: Abrir, administrar y operar la cuenta AFORE de cada trabajador. Registrar y recibir las cuotas y aportaciones obligatorias obrero-patronales y el Gobierno Federal. Recibir y registrar las aportaciones voluntarias realizadas por los trabajadores o patrones. En resumen, el esquema de “Sueldos más plan de pensión de subsistencia”, más bien se trata de un esquema de “Sueldo más ahorros para el retiro”. Bajo esta consideración veremos las implicaciones que tiene el impuesto sobre la renta. Ley del Impuesto sobre la Renta El artículo 93 de la Ley del Impuesto sobre la Renta, especifica los conceptos que son exentos de dicho impuesto. En el penúltimo párrafo se establece un tope para el pago de “sueldo más previsión social”, sin embargo, hay una serie de excepciones que se establecen en el último párrafo de dicho artículo: Artículo 93…. Lo dispuesto en el párrafo anterior, no será aplicable tratándose de jubilaciones, pensiones, haberes de retiro, pensiones vitalicias, indemnizaciones por riesgos de trabajo o enfermedades, que se concedan de acuerdo con las leyes, contratos colectivos de trabajo o contratos ley, reembolsos de gastos médicos, dentales, hospitalarios y de funeral, concedidos de manera general de acuerdo con las leyes o contratos de trabajo, seguros de gastos médicos, seguros de vida y fondos de ahorro, siempre que se reúnan los requisitos establecidos en las fracciones XI y XXI del artículo 27 de esta Ley, aun cuando quien otorgue dichas prestaciones de previsión social no sea contribuyente del impuesto establecido en esta Ley. Al otorgar una “pensión”, con la justificación de que se tiene una autorización de la CONSAR, lo que realmente están entregando de manera anticipada son los ahorros para el retiro. Esto ubica al trabajador en lo que establece la Fracción XVIII del artículo 142 de la Ley de ISR: Artículo 142. Se entiende que, entre otros, son ingresos en los términos de este Capítulo los siguientes: ….. XVIII. Los ingresos provenientes de planes personales de retiro o de la subcuenta de aportaciones voluntarias a que se refiere la fracción V del artículo 151 de esta Ley, cuando se perciban sin que el contribuyente se encuentre en los supuestos de invalidez o incapacidad para realizar un trabajo remunerado, de conformidad con las leyes de seguridad social, o sin haber llegado a la edad de 65 años, para estos efectos se considerará como ingreso el monto total de las aportaciones que hubiese realizado a dicho plan personal de retiro o a la subcuenta de aportaciones voluntarias que hubiere deducido conforme al artículo 151, fracción V de esta Ley, actualizadas, así como los intereses reales devengados durante todos los años de la inversión, actualizados. Para determinar el impuesto por estos ingresos se estará a lo siguiente: …. Al revisar la fracción V del artículo 151, podemos ver que se consideran ingresos acumulables si los importes se retiran antes de que la persona cumpla los 65 años. Artículo 151. Las personas físicas residentes en el país que obtengan ingresos de los señalados en este Título, para calcular su impuesto anual, podrán hacer, además de las deducciones autorizadas en cada Capítulo de esta Ley que les correspondan, las siguientes deducciones personales: … V.- Las aportaciones complementarias de retiro realizadas directamente en la subcuenta de aportaciones complementarias de retiro, en los términos de la Ley de los Sistemas de Ahorro para el Retiro o a las cuentas de planes personales de retiro, así como las aportaciones voluntarias realizadas a la subcuenta de aportaciones voluntarias, siempre que en este último caso dichas aportaciones cumplan con los requisitos de permanencia establecidos para los planes de retiro conforme al segundo párrafo de esta fracción. El monto de la deducción a que se refiere esta fracción será de hasta el 10% de los ingresos acumulables del contribuyente en el ejercicio, sin que dichas aportaciones excedan del equivalente a cinco salarios mínimos generales del área geográfica del contribuyente elevados al año. Para los efectos del párrafo anterior, se consideran planes personales de retiro, aquellas cuentas o canales de inversión, que se establezcan con el único fin de recibir y administrar recursos destinados exclusivamente para ser utilizados cuando el titular llegue a la edad de 65 años o en los casos de invalidez o incapacidad del titular para realizar un trabajo personal remunerado de conformidad con las leyes de seguridad social, siempre que sean administrados en cuentas individualizadas por instituciones de seguros, instituciones de crédito, casas de bolsa, administradoras de fondos para el retiro o sociedades operadoras de fondos de inversión con autorización para operar en el país, y siempre que obtengan autorización previa del Servicio de Administración Tributaria. Cuando los recursos invertidos en las subcuentas de aportaciones complementarias de retiro, en las subcuentas de aportaciones voluntarias o en los planes personales de retiro, así como los rendimientos que ellos generen, se retiren antes de que se cumplan los requisitos establecidos en esta fracción, el retiro se considerará ingreso acumulable en los términos del Capítulo IX de este Título. En el caso de fallecimiento del titular del plan personal de retiro, el beneficiario designado o el heredero, estarán obligados a acumular a sus demás ingresos del ejercicio, los retiros que efectúe de la cuenta o canales de inversión, según sea el caso. Aquí es donde vemos riesgo para el trabajador que reciba el pago por estos conceptos. Ley del Seguro social Las empresas proveedoras bajo este modelo, por lo regular facturan conceptos de “Suministro de personal”, lo que conlleva la obligación de informar al IMSS el personal que están suministrando, según lo establece el párrafo quinto del artículo 15-A de la Ley del Seguro Social. Artículo 15 A. Cuando en la contratación de trabajadores para un patrón, a fin de que ejecuten trabajos o presten servicios para él, participe un intermediario laboral, cualquiera que sea la denominación que patrón e intermediarios asuman, ambos serán responsables solidarios entre sí y en relación con el trabajador, respecto del cumplimiento de las obligaciones contenidas en esta Ley. No serán considerados intermediarios, sino patrones, las empresas establecidas que presten servicios a otras, para ejecutarlos con elementos propios y suficientes para cumplir con las obligaciones que deriven de las relaciones con sus trabajadores, en los términos de los artículos 12, 13, 14 y 15 de la Ley Federal del Trabajo. Sin perjuicio de lo dispuesto en los párrafos anteriores, cuando un patrón o sujeto obligado, cualquiera que sea su personalidad jurídica o su naturaleza económica, en virtud de un contrato, cualquiera que sea su forma o denominación, como parte de las obligaciones contraídas, ponga a disposición trabajadores u otros sujetos de aseguramiento para que ejecuten los servicios o trabajos acordados bajo la dirección del beneficiario de los mismos, en las instalaciones que éste determine, el beneficiario de los trabajos o servicios asumirá las obligaciones establecidas en esta Ley en relación con dichos trabajadores, en el supuesto de que el patrón omita su cumplimiento, siempre y cuando el Instituto hubiese notificado previamente al patrón el requerimiento correspondiente y éste no lo hubiera atendido. Asimismo, el Instituto dará aviso al beneficiario de los trabajos o servicios, del requerimiento a que se refiere el párrafo anterior. Los contratantes deberán comunicar trimestralmente ante la Subdelegación correspondiente al domicilio del patrón o sujeto obligado, y del beneficiario respectivamente, dentro de los primeros quince días de los meses de enero, abril, julio y octubre, en relación con los contratos celebrados en el trimestre de que se trate la información siguiente: …. Así mismo, el manejar conceptos de “suministro de personal”, tiene como consecuencia una carga administrativa adicional: La de efectuar la retención del Impuesto sobre nómina de acuerdo a la modificación a la Ley De Hacienda Del Estado De Nuevo León (ARTÍCULO 158 Bis). ARTÍCULO 158 Bis.- Están obligadas a retener y enterar este impuesto, las personas físicas y morales, las unidades económicas, las asociaciones en participación y los fideicomisos, así como la Federación, el Estado, los Municipios, sus entidades paraestatales y los organismos autónomos que contraten la prestación de servicios de contribuyentes domiciliados dentro del territorio del Estado o en otra Entidad Federativa, los cuales incluyan la prestación de servicios de personal dentro del territorio del Estado. La retención del impuesto se efectuará al contribuyente que preste los servicios contratados, debiendo entregarle la constancia de retención correspondiente durante los quince días siguientes al periodo respectivo.