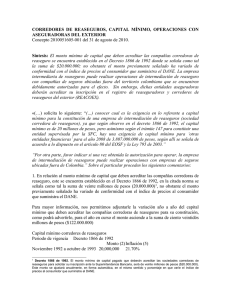

Impacto Contable y Tributario del Proceso de Control Interno sobre los Servicios de Intermediación efectuados por los Corredores de Reaseguros en las Empresas Aseguradoras de Lima, 2018 Item Type info:eu-repo/semantics/bachelorThesis Authors Fernández Ruiz, Rossana Brigitte; Huapaya Garriazo, Pablo José DOI http://doi.org/10.19083/tesis/651637 Publisher Universidad Peruana de Ciencias Aplicadas (UPC) Rights info:eu-repo/semantics/openAccess; AttributionNonCommercial-ShareAlike 4.0 International Download date 19/10/2021 04:17:37 Item License http://creativecommons.org/licenses/by-nc-sa/4.0/ Link to Item http://hdl.handle.net/10757/651637 UNIVERSIDAD PERUANA DE CIENCIAS APLICADAS FACULTAD DE NEGOCIOS PROGRAMA ACADÉMICO DE CONTABILIDAD Impacto Contable y Tributario del Proceso de Control Interno sobre los Servicios de Intermediación efectuados por los Corredores de Reaseguros en las Empresas Aseguradoras de Lima, 2018 TESIS Para optar el título profesional de Licenciado en Contabilidad AUTOR(ES) Fernández Ruiz, Rossana Brigitte (0000-0001-6006-3431) Huapaya Garriazo, Pablo José (0000-0003-4620-6613) ASESOR Orna Salazar, Rosa Elena (0000-0002-2136-8299) Lima, diciembre de 2019 DEDICATORIA A Jehová Dios quien siempre está dándome fuerzas para seguir adelante y no desistir, a mi esposo Sergio Pacheco quien en todo momento me da su apoyo y ánimo para no rendirme y a mis padres quienes son mi motor e inspiración para seguir creciendo profesionalmente. Brigitte Fernández Ruiz A mis Padres y mi Hermano, de quienes siempre he recibido apoyo en todo este proyecto. Asimismo, la Universidad Peruana de Ciencias Aplicadas nos brindó todas las herramientas para lograr este objetivo. Finalmente, quiero agradecer a la profesora Rosa Elena Orna Salazar, por todos los consejos y asesorías para la elaboración de este trabajo. Pablo Huapaya Garriazo AGRADECIMIENTOS En primer lugar, agradecemos a nuestras familias quienes han sido el motor para nuestro crecimiento profesional, ya que sin su apoyo no hubiésemos podido lograr nuestras metas. Asimismo, la Universidad Peruana de Ciencias Aplicadas nos brindó todas las herramientas para lograr este objetivo. Finalmente, queremos agradecer a la profesora Rosa Elena Orna Salazar, por todos los consejos y asesorías para la elaboración de este trabajo. RESUMEN La presente investigación tiene como finalidad evaluar el control que ejercen las empresas aseguradoras de Lima respecto de sus operaciones con los corredores de reaseguros, teniendo en cuenta que al 31 de diciembre del 2018 según la Superintendencia de Banca, Seguros y AFP (en adelante SBS) en su información estadística denominada “Riesgo de Reaseguros” menciona que las empresas de seguros han realizado operaciones con diecisiete (17) corredores de reaseguros cediendo primas por un total de 464’407,565 dólares. Por ello, nuestro objetivo es evaluar el impacto contable y tributario que ejerce la operatividad de los corredores de reaseguros en las empresas aseguradoras en función a la gestión y recuperabilidad de los cobros de siniestros de reaseguros cedidos. Se espera que la presente investigación sirva como base de conocimiento para futuras prácticas del control interno que llevan las empresas de seguros en el Perú en las operaciones con los corredores de reaseguros, y el impacto contable y tributario que pueda ejercer en la presentación de los Estados Financieros. Además, que sirva de apoyo en el fortalecimiento de la regulación peruana establecido por la Superintendencia de Banca, Seguros y AFP- y obtener normas sólidas que regulen las actividad, responsabilidad y control interno que deben llevar las empresas aseguradoras. Para validar y sustentar la hipótesis planteada se utilizaron instrumentos cualitativos y cuantitativos como las entrevistas realizadas a expertos pertenecientes al sector de seguros, encuestas al mercado asegurador y un caso práctico donde se evalúa el impacto financiero contable en una empresa de seguros por una incorrecta gestión y coordinación entre las partes acordadas con intermediación reaseguradora. En esta investigación hemos obtenido como resultado información que refleja la importancia del proceso de control interno respecto a los servicios de intermediación efectuados por los corredores de reaseguros, Palabras Clave: Reasegurador, Corredor o Bróker, primas cedidas, siniestros Cedidos. ABSTRACT The present investigation is to determine the control exercised by Lima insurance companies regarding their operations with reinsurance brokers, taking into account that as of December 31, 2018 according to the Superintendence of Banking, Insurance and AFP (hereinafter SBS) in its statistics information specified “Reinsurance risk” mentions that insurance companies have carried out operations with seventeen (17) reinsurance correctors, giving premiums for a total of $ 464,407,565. Therefore, our objective is to evaluate the accounting and tax impact of the operation of reinsurance brokers in insurance companies based on the management and recoverability of the collection of assigned reinsurance claims. The present investigation is expected to serve as a knowledge base for future internal control practices carried out by insurance companies in Peru in operations with reinsurance brokers, and the accounting and tax impact that the presentation of the Financial Statements In addition, it serves as a support in the reinforcement of Peruvian regulation through the Superintendence of Banking, Insurance and AFP- and obtains solid rules that regulate the activities, responsibility and internal control that the insurance companies must carry out. In order to validate and support the hypothesis proposed, qualitative and quantitative instruments will be used, such as interviews conducted with experts from the insurance sector, insurance market surveys and a case study where the financial accounting impact on an insurance company is evaluated by incorrect management coordination between the agreed parties with reinsurance intermediation. In this investigation we have obtained as a result the importance of the internal control process with respect to the intermediation services performed by the reinsurance brokers, Keywords: Reinsurer, Broker or Broker, premiums assigned, claims assigned. TABLA DE CONTENIDOS INTRODUCCIÓN…………………………………………………………………………. 1 CAPÍTULO I: MARCO TEÓRICO……………………………………………………….. 3 1.1 EL PROCESO DE CONTROL INTERNO EN LA ACTIVIDAD DE LAS EMPRESAS ASEGURADORAS EN LIMA …………………………………………………………………………………….3 1.1.1 Los Contratos de Seguros y su importancia en la actividad empresarial…………….. 3 1.1.2 Regulación de la actividad de las empresas aseguradoras de Lima y el rol de la Superintendencia de Banca y Seguros (SBS)………………………………………………. 4 1.1.3 Principales grupos de interés en la actividad de las empresas aseguradoras de Lima. 8 1.1.4 La importancia del Control Interno en la actividad empresarial. 11 1.1.5 Procesos en la actividad aseguradora……………………………………………….. 11 1.1.5.1 Proceso Estratégico……………………………………………………………….. 13 1.1.5.2 Proceso Misional u operativo…………………………………………………….. 13 1.1.5.3 Proceso de soporte o apoyo……………………………………………………….. 15 1.1.6 El Control Interno de las Empresas Aseguradoras bajo el enfoque COSO………… 16 1.1.6.1 Ambiente de Control en la actividad de las empresas aseguradoras……………… 17 1.1.6.2 Evaluación de riesgos en la actividad de las empresas aseguradoras…………….. 18 1.1.6.3 Actividades de Control en la actividad de las empresas aseguradoras…………….18 1.1.6.4 Información y Comunicación en la actividad de las empresas aseguradoras. 19 1.1.6.5 Actividades de Supervisión en la actividad de las empresas aseguradoras. 19 1.1.7 Los riesgos asociados a la actividad de las empresas aseguradoras de Lima 24 1.1.7.1 Actividades de Supervisión en la actividad de las empresas aseguradoras. 25 1.1.7.2 Riesgos de Inversión en la actividad de las empresas aseguradoras. 27 1.1.7.3 Riesgos de Crédito en la actividad de las empresas aseguradoras. 27 1.1.7.4 Riesgos Operacionales en la actividad de las empresas aseguradoras. 28 1.1.7.5 Riesgos de Mercado o Inversión en la actividad de las empresas aseguradoras.29 1.1.7.6 Riesgos de Reaseguros en la actividad de las empresas aseguradoras……………. 30 1.1.8 EXPERIENCIA EUROPEA EN EL TRATAMIENTO DEL CONTROL DE LAS EMPRESAS ASEGURADORAS. .................................................................................................................. 30 1.1.9 EXPERIENCIA ESTADOUNIDENSE DEL TRATAMIENTO DEL CONTROL DE LAS ASEGURADORAS. EMPRESAS .................................................................................................................. 31 1.2 LOS SERVICIOS DE INTERMEDIACIÓN EFECTUADOS POR LOS CORREDORES DE REASEGUROS 33 1.2.1 Los Contratos de Reaseguros………………………………………………………...35 1.2.2 Regulación de la actividad de las empresas reaseguradoras y el rol de la Superintendencia de Banca y Seguros (SBS). …………………………………………….36 1.2.3 Regulación de la gestión de las empresas reaseguradoras que participan en el mercado peruano. ……………………………………………………………………………………37 1.2.4 Regulación de la actividad de los corredores de reaseguros y el rol de la Superintendencia de Banca y Seguros (SBS). …………………………………………… 39 1.2.5 Prohibiciones de los corredores de reaseguros en las operaciones efectuadas con las empresas aseguradoras de Lima. ………………………………………………………….40 1.2.6 Obligaciones de los corredores de reaseguros en las operaciones efectuadas con las empresas aseguradoras de Lima. ………………………………………………………….40 1.2.7 Supervisión y Control de los corredores de reaseguros en las operaciones efectuadas con las empresas aseguradoras de Lima. ………………………………………………… 41 1.3 LA CONTABILIDAD DE LOS SERVICIOS DE INTERMEDIACIÓN EFECTUADOS POR LOS CORREDORES DE REASEGUROS. ............................................................................................. 41 1.3.1 Parámetros establecidos por la NIIF 4 "Contratos de Seguros"……………………..42 1.3.1.1 Panorama General de la NIIF 4 “Contratos de Seguros”…………………………..43 1.3.1.2 La prueba de adecuación de pasivos en empresas aseguradoras…………………..47 1.3.1.3 Propuesta de mejora: Implicancias de la aplicación de la NIIF 17 “Contratos de Seguros” en el actual desarrollo de la actividad de las empresas aseguradoras……………48 1.3.2 Principios contables aplicables………………………………………………………52 1.3.3 Principios Contables Aplicables a los Estados Financieros………………………… 52 1.3.4 Análisis de los Estados Financieros de las empresas aseguradoras de Lima respecto a las Cuentas por Cobrar a Reaseguradoras………………………………………………….55 1.4 LA TRIBUTACIÓN DE LOS SERVICIOS DE INTERMEDIACIÓN EFECTUADOS POR LOS CORREDORES DE REASEGUROS. ............................................................................................ 57 1.4.1 Tributación con empresas reaseguradoras no domiciliadas 60 1.4.1 Determinación del Impuesto a la Renta por operaciones con corredores de reaseguros…………………………………………………………………………………..60 1.4.2 Determinación del Impuesto General a las Ventas por operaciones con corredores de reaseguros…………………………………………………………………………………. 66 1.5 EL SECTOR ASEGURADOR EN LIMA ...................................................................... 69 1.5.1 Definición de aseguradora…………………………………………………………...69 1.5.2 Panorama actual de las empresas aseguradoras…………………………………….. 70 1.6 EL SECTOR REASEGURADOR EN LIMA .................................................................. 71 1.6.1 Definición de empresa reaseguradora………………………………………………. 71 1.6.2 La actividad de las empresas reaseguradoras en el Perú…………………………….75 1.6.3 Principales operaciones relacionadas con las empresas aseguradoras de Lima……. 75 CAPÍTULO II: PLAN DE INVESTIGACIÓN 2.1 ………………………………..77 OBJETO DE LA INVESTIGACIÓN ............................................................................. 77 2.1.1 Planteamiento del Problema…………………………………………………………77 2.1.2 Estado de la Cuestión………………………………………………………………..79 2.1.3 Justificación…………………………………………………………………………85 2.1.4 Problema Principal…………………………………………………………………..86 2.1.5 Problemas Específicos……………………………………………………………….86 2.2 HIPÓTESIS .................................................................................................................... 87 2.2.1 Hipótesis Principal………………………………………………………………….. 87 2.2.2 Hipótesis Específicas……………………………………………………………….. 87 2.3 OBJETIVOS ................................................................................................................... 88 2.3.1 Objetivo Principal………………………………………………………………….. 88 2.3.2 Objetivos Específicos………………………………………………………………. 88 CAPÍTULO III: METODOLOGÍA DE LA INVESTIGACIÓN………………………… 88 3.1 TIPO DE INVESTIGACIÓN ....................................................................................... 89 3.2 DISEÑO METODOLÓGICO ...................................................................................... 90 3.2.1 Investigación Cualitativa……………………………………………………………90 3.2.2 Investigación Cuantitativa……………………………………………………………91 3.3 TÉCNICAS DE RECOLECCIÓN DE DATOS ................................................................. 91 3.3.1 Descripción de los instrumentos de recolección de datos…………………………... 91 3.3.2 Población…………………………………………………………………………….92 3.3.3 Tamaño de la muestra………………………………………………………………93 IV. CAPÍTULO IV: DESARROLLO……………………………………………………95 4.1 RESULTADO DE APLICACIÓN DE INSTRUMENTO .................................................... 95 4.1.1 Instrumento Cualitativo……………………………………………………………...95 4.1.2 Instrumentos Cuantitativos…………………………………………………………107 4.2.1 Introducción al Caso Práctico………………………………………………………139 CAPÍTULO V: ANÁLISIS DE RESULTADOS………………………………………..146 5.1 APLICACIÓN DE RESULTADOS....................................................................................... 146 5.1.1 Resultado del Instrumento Cualitativo……………………………………………..146 5.1.2 Análisis del Caso Práctico………………………………………………………….150 5.1.3 Resultado del Instrumento Cuantitativo……………………………………………151 CONCLUSIONES………………………………………………………………………..153 RECOMENDACIONES………………………………………………………………… 155 REFERENCIAS BIBLIOGRÁFICAS………………………………………………….. 157 ANEXOS …………………………………………………………………………………161 ANEXO 1: ARBOL DE PROBLEMAS 161 ANEXO 2: MATRIZ DE CONSISTENCIA 162 ANEXO 3: MODELO DE ENTREVISTA A EXPERTOS 163 ANEXO 4: MODELO DE ENCUESTA 164 ÍNDICE DE TABLAS Tabla 1. Requisitos de Capital Mínimo para entidades operando en el área financiera 5 Tabla 2. Deficiencias, Implicaciones y Subsanación en entidades aseguradoras 20 Tabla 3 ¡Error! Marcador no definido.38 Tabla 4 Diferencias entre la NIIF 4 y la NIIF 17 a aplicarse a partir del 1 de enero de 202234 Tabla 5 Listado de Corredores de Reaseguros en Lima 77 Tabla 6 Pregunta 1: Indique el cargo que ocupa actualmente en el sector asegurador 108 Tabla 7 Pregunta 2: Género al que pertenece 109 Tabla 8. Pregunta 3: Usted cree que es necesario la intermediación de un corredor de reaseguros. 110 Tabla 9. Pregunta 4: El principal problema que atraviesa el sector asegurador en nuestros días 111 Tabla 10. Pregunta 5: La principal ventaja del sector asegurador en comparación con otros sectores 112 Tabla 11. Pregunta 6: Las operaciones realizadas por el sector asegurador son importantes para el desarrollo del país 113 Tabla 12. Pregunta 7: En el sector asegurador peruano existen aspectos que deberían evolucionar en comparación con otros países 114 Tabla 13. Pregunta 8: El nivel de conocimiento que tiene de las normas contables y regulatorias aplicables al sector asegurador podría ser calificado de la siguiente manera 115 Tabla 14. Pregunta 16: Impacto contable con respecto al registro de la Provisión de Cobranza Dudosa en cobro de siniestros de reaseguros 131 Tabla 15 Pregunta 17: Principales controles que realizan las empresas de seguros con respecto a los acuerdos comerciales de intermediación con el corredor de reaseguros 132 Tabla 16. Pregunta 18: El principal efecto del control en la gestión tributaria de las empresas aseguradoras se visualiza en la determinación 133 Tabla 17. Pregunta 22: El principal problema tributario que afrontan las empresas aseguradoras respecto a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú efectuados por los corredores de reaseguros 134 Tabla 18. Principal problema contable de las aseguradoras con los corredores de reaseguros 144 Tabla 19. Prueba del Chi Cuadrado en Principal Problema Contable 144 Tabla 20. Principal problema contable de las aseguradoras con los corredores de reaseguros 146 Tabla 21. Prueba del Chi Cuadrado en Principal Problema Contable 146 ÍNDICE DE FIGURAS Figura 1. Contratos de Seguros 3 Figura 2. Stakeholders de las empresas de seguros según RIMAC 8 Figura 3. Grupos de Intereses en operaciones de aseguradoras 10 Figura 4. Importancia del Control Interno 11 Figura 5. Procesos en las empresas aseguradoras 12 Figura 6. Operatividad en empresas aseguradoras 13 Figura 7. Los Riesgos y el Ciclo del Negocio Asegurador 25 Figura 8. Ratio de Solvencia 31 Figura 9. Ingresos de las Compañías de Reaseguros en los Estados Unidos 2010-2022 32 Figura 10. Ejemplo de la Aplicación de la Prueba de Adecuación de Pasivos 44 Figura 11. Importancia del Control Interno 47 Figura 12. Operatividad en empresas aseguradoras 48 Figura 13. Los Riesgos y el Ciclo del Negocio Asegurador 53 Figura 14. El Concepto de Reaseguro bajo una fórmula 60 Figura 15. Crecimiento del sector reasegurador a nivel mundial 61 Figura 16. Pérdidas Aseguradas por Año y Tipo 62 Figura 17. Clasificación de los Reaseguros 65 Figura 18. Esquema de la actividad de los corredores de 1Rasugor 70 Figura 19. Diseño del Plan de Cuentas SBS 74 Figura 20. Cuentas por Cobrar a Reaseguros en los Estados Financieros de RIMAC 201877 Figura 21. Composición de Activos en los Estados Financieros de Rimac 2018 78 Figura 22. Cuentas por Cobrar a Reaseguradoras en los Estados Financieros de PACIFICO 2018 78 Figura 23. Movimiento de Transacciones de Reaseguradoras en los Estados Financieros de PACIFICO 2018 79 Figura 24. Determinación de Ingresos en la Actividad Aseguradora 85 Figura 25. Listado de Países o Territorios No Cooperantes o de Baja o Nula Imposición 87 Figura 26. Los Servicios en el Impuesto General a las Ventas 89 Figura 27. Ingresos de las Compañías de Reaseguros en los Estados Unidos 2010-2022 93 Figura 28. Volumen de Siniestros por Empresa de Seguros 95 Figura 29. Conformación del mercado de seguros en Lima 110 Figura 33. Pregunta 3: Usted cree que es necesario la intermediación de un corredor de reaseguros. 127 Figura 35. Pregunta 05: La principal ventaja del sector asegurador en comparación con otros sectores. 129 Figura 36. Pregunta 06: Las operaciones realizadas por el sector asegurador son importantes para el desarrollo del país. 131 Figura 37. Pregunta 07: En el sector asegurador peruano existen aspectos que deberían evolucionar en comparación con otros países. 132 Figura 38. Pregunta 08: Pregunta 08: El nivel de conocimiento que tiene de las normas contables y regulatorias aplicables al sector asegurador 133 Figura 39. Pregunta 09: Respecto a la pregunta anterior, se puede afirmar que el principal problema existente en materia contable aplicable al sector asegurador 135 Figura 46. Pregunta 17: Principales controles que realizan las empresas de seguros con respecto a los acuerdos comerciales de intermediación con el corredor de reaseguros 146 ✔ INTRODUCCIÓN En la actualidad existe una alta demanda de contar con productos de seguros de todo tipo. Este fenómeno ha causado que los corredores de reaseguros tomen mayor importancia en el sistema económico asegurador. Es por ello, que la competencia en el mercado asegurador obliga a los corredores de reaseguros a mejorar sus servicios y los costos de intermediación; esta mediación es de libre contratación debido a que este tipo de operaciones no se encuentra regulada en nuestra legislación nacional. Sin embargo, en el Perú hay un ente regulador de las instituciones financieras y de seguros, denominada “Superintendencia de Banca, Seguros y AFP” - SBS, la cual mediante la Ley N° 26702 establece el marco de regulación y supervisión a que se someten las empresas que operan en el sistema financiero y de seguros. En revisión de los requisitos que deben tener los corredores de reaseguros para realizar la intermediación en la contratación con las empresas de seguros y reaseguros se ha publicado el Oficio N° 28045-2012-SBS y la Circular 021-2010 las cuales no establecieron un control específico que deben llevar las empresas de seguros con respecto a los acuerdos de responsabilidad en sus operaciones ante la eventualidad de un siniestro, ya que se mencionan que los corredores de reaseguros deben llevar un control de los importes recibidos en las cuentas de orden y mantener a disposición de la SBS, la documentación que acredite el acuerdo realizado con las empresas cedentes y sus reaseguradores para el pago o cobro de los importes correspondientes en cuanto a primas cedidas y/o siniestros cedidos, así como las constancias de los pagos realizados. Es por ello que surge el interés por determinar el impacto contable y tributario con respecto al control interno que llevan las empresas de seguros ante un evento catastrófico que involucre la responsabilidad del corredor de reaseguros de responder ante dichos eventos y que las empresas cedentes no se vean perjudicadas. Para poder cumplir con este objetivo se ha desarrollado y aplicado herramientas mixtas, es decir, cualitativas y cuantitativas para la recolección y análisis de la información. 1 La tesis que se presenta consta de cinco capítulos. En el primer capítulo se desarrollará el marco teórico en donde se define y describe los procesos de las empresas de seguros, reaseguros y corredores de reaseguros; la normativa peruana en cuanto a la regulación de estas empresas y las aplicaciones contables y tributarias en el Perú y el mundo. En el segundo capítulo se describirá el plan de la presente investigación en donde se define el problema y se detalla el objetivo principal y los específicos. Finalmente, se plantea la hipótesis que será validada mediante las herramientas de investigación. En el tercer capítulo se desarrollará la metodología de la investigación realizada, el cual tiene un enfoque mixto, transversal y no experimental, en el que se aplicó doce (12) encuestas a la totalidad de las empresas de seguros que cuentan con bróker de reaseguros y tres (03) entrevistas a profundidad a expertos del sistema asegurador. En el cuarto capítulo, se mostrará el desarrollo de las entrevistas y encuestas realizadas, así como el caso práctico del plan de investigación en una de las principales empresas del mercado asegurador. En el quinto capítulo, se realizará el análisis de la información en comparación con la teoría expuesta, en el que se validará la hipótesis planteada y el análisis del caso práctico desarrollado. Por último, se desarrollará las conclusiones y recomendaciones basadas en la investigación realizada y la hipótesis planteada en cuanto al impacto contable y tributario del control interno sobre los servicios de intermediación efectuados por los corredores de reaseguros en las empresas aseguradoras de Lima por el ejercicio 2018. 2 1. CAPÍTULO I: MARCO TEÓRICO 1.1 El Proceso de Control Interno en la actividad de las empresas aseguradoras en Lima 1.1.1 Los Contratos de Seguros y su importancia en la actividad empresarial. Según Ramos (2010, p. 26), el contrato de seguros es definido como aquel por el cual un asegurador se encuentra obligado, a cambio de una prestación en dinero (prima), a indemnizar al asegurado o beneficiario, dentro de los parámetros acordados, por los daños sufridos ante la realización de un evento incierto, o bien a indemnizar el capital, renta u otras prestaciones acordadas. Figura 1. Contrato de Seguros Fuente: Universidad del Pacífico Un seguro debe encontrarse formalizado a través de un contrato por escrito. El contrato debe estar firmado por ambas partes, teniendo ambos derechos y obligaciones que cumplir. Como podemos suponer, una vez que el siniestro se ha producido, corresponde que la aseguradora efectúe la indemnización, sin embargo, para que ésta sea posible el contratante debe haber cumplido de haber efectuado el pago de todas las cuotas del contrato de seguro, es decir las primas pactadas en el contrato. 3 Cabe recordar que mediante la Ley Nº 29946, Ley del Contrato de Seguro, publicada el 27 de noviembre del año 2012, se introduce dicho concepto, indicando lo siguiente: “El contrato de seguro es aquel por el que el asegurador se obliga, mediante el cobro de una prima y para el caso de que se produzca el evento cuyo riesgo es objeto de cobertura, a indemnizar dentro de los límites pactados el daño producido al asegurado o a satisfacer un capital, una renta u otras prestaciones convenidas”. (Ley Nº 29946, 2012, art 1) En el artículo informativo “Educación de Seguros” la empresa de Seguros CHUBB define como agentes importantes dentro de un contrato de seguros a los siguientes: ● Asegurador: Es la persona que asume los riesgos especificados en el contrato de seguros. ● Solicitante: Es la persona natural o jurídica que traslada los riesgos al asegurador. ● Asegurado: Persona natural o jurídica, interesada en la traslación del riesgo. ● Beneficiario: Es la persona natural o jurídica designada por el asegurado que ha de percibir en el caso que ocurra un siniestro, el producto del seguro. 1.1.2 Regulación de la actividad de las empresas aseguradoras de Lima y el rol de la Superintendencia de Banca y Seguros (SBS). Para dedicarse al giro propio de las empresas del sistema financiero y del sistema de seguros se requiere una autorización de la Superintendencia de Banca, Seguros y AFP (SBS). Tanto las empresas del sistema financiero como las de seguros deben constituirse bajo la forma de sociedad anónima, salvo aquéllas cuya naturaleza no lo permita. Para iniciar sus operaciones, sus organizadores deben recabar previamente de la SBS, las autorizaciones de organización y funcionamiento. Las empresas que deseen entablar procesos de transformación, conversión, fusión o escisión, deberán solicitar las autorizaciones de organización y de funcionamiento respecto del nuevo 4 tipo de actividad. Existen requisitos de capital mínimo para cada tipo de actividad financiera, que se actualizan periódicamente. Tabla 1 Requisitos de Capital Mínimo para entidades operando en el área financiera, 2019 Fuente: Circular SBS Nº G-200-2019, 9 de enero de 2019. Las empresas de los sistemas financiero y de seguros organizadas como sociedades anónimas deben tener en todo momento, el número mínimo de accionistas que establece la Ley General de Sociedades. Toda persona natural o jurídica que adquiera acciones en una empresa, directa o indirectamente, por un monto del 1% del capital social en el curso de doce meses, o que con esas compras alcance una participación de tres por ciento 3% o más, tiene la obligación de proporcionar a la Superintendencia de Banca, Seguros y AFP (SBS) la información que este Organismo le solicite, 5 para la identificación de sus principales actividades económicas y la estructura de sus activos. La Ley 26702 “Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros” permite la constitución de subsidiarias por parte de las empresas del sistema financiero y de seguros, siempre y cuando el conjunto de las inversiones en subsidiarias no sea mayor al 40% del patrimonio de la empresa, salvo el caso de las subsidiarias de las empresas de seguros generales, dedicadas a seguro de vida. Además, la participación de una empresa del sistema financiero o de seguros en el capital accionario de una subsidiaria no puede ser inferior a las tres quintas partes. Las empresas del sistema financiero y del sistema de seguros, del exterior, que deseen establecer en el país una sucursal, deben recabar la autorización previa de la Superintendencia de Banca, Seguros y AFP (SBS). En el caso de empresas del sistema financiero, la SBS debe solicitar la opinión del Banco Central dentro del plazo. Los acreedores domiciliados en el Perú tienen derecho preferente sobre los activos de la sucursal de una empresa del sistema financiero o del sistema de seguros, del exterior, localizados en el Perú, en caso de liquidación de dicha empresa o de su sucursal en el Perú. La Ley no pone limitaciones en cuanto al número de compañías de seguros que pueden operar en un momento determinado, ni en cuanto al número de agencias que se pueden abrir, aunque es necesario informar a la SBS al abrir o cerrar una agencia. Las compañías de seguros de capital extranjero pueden prestar los mismos servicios que aquellas de capital nacional. Las empresas de seguros de ramos generales pueden constituir subsidiarias que operen en el ramo de vida y viceversa. 6 Las empresas del sistema de seguros pueden también constituirse como subsidiarias de empresa financieras, empresas prestadoras de salud, y empresas administradoras hipotecarias. Como también para las empresas del sistema financiero, la participación de una empresa de seguros en el capital accionario de una subsidiaria no puede ser inferior a las tres quintas partes. Las empresas del sistema de seguros determinan libremente las condiciones de las pólizas, sus tarifas y otras comisiones, debiendo ajustarse a las disposiciones legales de la Ley del Contrato de Seguro. Existen requisitos de capital mínimo para las empresas de seguros. Para las empresas que operan en un solo ramo (de riesgos generales o de vida), 5 millones de soles; para las empresas que opera en ambos ramos (de riesgos generales y de vida), 6,87 millones; para las empresas de seguros y de reaseguros, 17,5 millones; y para las empresas de reaseguros, 10,6 millones de soles. Los requisitos relativos a los márgenes de solvencia y las reservas técnicas establecidos en la legislación se aplican de igual manera a compañías de capital nacional y extranjero. Las empresas de seguros pueden contratar libremente reaseguros en el país o en el extranjero. Las empresas de seguros pueden asociarse entre sí, constituyendo personas jurídicas cuyo único objeto sea formar sistemas de reaseguro, en condición de cedentes y reaseguradoras, sobre todos o algunos de los ramos de seguros. Para ello, deben solicitar a la SBS las correspondientes autorizaciones de organización y funcionamiento, la cual establecerá el porcentaje mínimo de los riesgos catastróficos que debe ser reasegurado en el exterior. Las empresas de reaseguros del exterior que operen en el Perú deben registrarse en la SBS, la cual lleva un registro de y ejerce la supervisión de sus representantes. A fines de 2018, 11 empresas estaban registradas. Las empresas de seguros también pueden contratar reaseguros con empresas de reaseguros no inscritas en el Registro de la SBS, siempre que estas cuenten con clasificación de riesgo vigente de no vulnerables. 7 Existe una gama de seguros obligatorios por Ley (i) los seguros de vida para trabajadores; (ii) seguro complementario de trabajo de riesgo; y iii) accidentes de tránsito. De acuerdo a la Ley de Contrato de Seguro (Ley Nº 29946), los seguros obligatorios deben ser contratados con empresas de seguros constituidas en el Perú y debidamente autorizados por la SBS. 1.1.3 Principales grupos de interés en la actividad de las empresas aseguradoras de Lima. En la actividad aseguradora participan una serie de actores los cuales se interrelacionan entre sí en función a la totalidad de riesgos transferidos por los asegurados, los cuales responden a una coyuntura económica sin embargo, los actores desarrollan sus operaciones. Por ejemplo, la empresa aseguradora RIMAC ha identificado los siguientes actores dentro de su proceso operacional, los cuales resultan fundamentales para toda actividad aseguradora: Figura 2. Stakeholders de las empresas de seguros según RIMAC Fuente: RIMAC (2015). Reporte de Sostenibilidad 2014-2015. Lima Perú 2018. 8 Podemos observar que entre los principales grupos de interés de este tipo de empresas aseguradoras se encuentran los siguientes actores: 1. Empleados.- Conformados por la Alta Dirección, Dirección, Jefes y Mandos, Técnicos, Personal Administrativo, Analistas financieros y actuariales y Representantes de los trabajadores. Este grupo de interés por lo general busca que se realicen estudios anuales de clima laboral y charlas de sensibilización en temas de Responsabilidad Social 2. Organismos Reguladores y Supervisores.- Como la SBS y otros supervisores nacionales. La SBS busca que las empresas aseguradoras se acerquen a la población, mostrando sus potencialidades. En ese sentido, la promoción de debates públicos sobre temas relacionados al negocio de las aseguradoras es un buen mecanismo para lograr dicho objetivo. Asimismo, las alianzas efectuadas con los ministerios de Educación y Economía respecto a la información proporcionada a sus usuarios. Finalmente, la existencia de convenios con los gobiernos regionales fortalece la operatividad de la información otorgada para dicho fin. 3. Accionistas e inversionistas.- Son los accionistas e inversores (particulares e instituciones). Estos actores buscan que las empresas aseguradoras efectúen la creación de los objetivos estratégicos y validación de la Memoria Anual. 4. Comercializadores.- Fuerza de venta de productos de seguros. Buscan el desarrollo de actividades como por ejemplo: formación de colaboradores, gestión de habilidades y desarrollo de carrera. 5. Proveedores.- Aquellas personas o empresas que proporcionan los medios para que la aseguradora pueda dar por satisfecho su servicio. Los Proveedores requieren actualización constante sobre coberturas de pólizas, cambios en productos y nuevos productos. 6. Corredores de Seguros y Reaseguros.- Son aquellos agentes, que realizan las operaciones de intermediación entre los asegurados y las reaseguradoras. Una buena práctica para desarrollar estas operaciones es efectuar Acuerdos Marco con estos operadores, de tal manera que las operaciones más importantes se encuentren sujetas a parámetros generales. 7. Reaseguradoras: Compañías que forman parte del riesgo de una empresa aseguradora con el fin de reducir el monto de la pérdida posible. Las 9 reaseguradoras juegan un papel importante dentro de la actividad aseguradora ya que desarrollan actividades de cobertura de riesgos a nivel global, convirtiéndose en aliados estratégicos. 8. Clasificadoras de Riesgos.- Empresas encargadas a calificar el riesgo crediticio de las obligaciones financieras de las compañías. Entre las más importantes se encuentran Moody’s, Standard & Poor´s y Fitch Ratings. Instituto Peruano de Economía (2015). Figura 3. Grupos de Intereses en operaciones de aseguradoras Fuente: Elaboración Propia 10 1.1.4 La importancia del Control Interno en la actividad empresarial. Los controles internos son importantes para el correcto registro de las transacciones y la preparación de los reportes financieros. De no existir controles adecuados que aseguren el registro de estas transacciones, la información financiera no podría ser no confiable y esto afectaría para la toma de decisiones de la gerencia, así como la credibilidad de las entidades reguladoras, accionistas y demás. (Perspectivas EY Perú ,2016). El sistema de Control Interno debe abarcar todas las áreas de las compañías, por lo que no debe comprender de un área funcional específica. Figura 4. Importancia del Control Interno Fuente: “Importancia del Control Interno” (EY Perú Library, 2016) 1.1.5 Procesos en la actividad aseguradora Para Garvín citado por Robins (2005, p. 25) define los procesos como la articulación en la empresa en diferentes etapas de trabajo que agrupan actividades orientadas a un fin-generalmente el cliente- y con repercusión en la toma de decisiones y en la división de trabajo misma. Sobre ellos se edifica la organización de la empresa y la gestión de sus negocios. 11 Como indica Porter (1995, p. 33), se debe distinguir entre “procesos esenciales”, característicos del negocio en cada empresa y que se centran preferentemente en la creación, producción y entrega de bienes y servicios al cliente y aquellos otros “procesos de apoyo” que no son específicos ni centrales para los fines de la compañía, pero que son necesarios para desempeñar la gestión de la empresa. Figura 5. Procesos en las empresas aseguradoras Fuente: Aldaves Quispe, R. B., & Noriega Sanez, O. (2018). La Gestión de los Costos de Calidad y su impacto financiero en el sector cervecero peruano, año 2017. Universidad Peruana de Ciencias Aplicadas (UPC). Lima, Perú. 12 1.1.5.1 Proceso Estratégico El proceso estratégico en una compañía de seguros se basa en los cargos de dirección y gerencia, que atienden principalmente a procesos de gran importancia que condicionan la definición y consideración de los demás procesos y actividades con la misión de ofrecer un mayor soporte para la toma de decisiones acertadas y fortalecer la operativa del negocio. (Artículo de investigación por Miguel Serracanta Director de Programas de Supply Chain de EAE Business School, 2018). En ese sentido, siguiendo los parámetros expresados por Martínez y De Pablos (2001), en una compañía aseguradora el proceso estratégico se encuentra conformado por las siguientes áreas dentro de la compañía: ● Proceso de desarrollo técnico actuarial: tienen por fin el diseño de productos competitivos y con suficiente base técnica en su configuración. ● Proceso de suscripción de riesgos: son las actividades que tienen como objetivo de seleccionar la clientela de acuerdo a los criterios fijados, cubriendo contractualmente los riesgos de la transacción. ● Proceso de gestión de siniestros: es la prestación de los servicios pactados al cliente con prontitud, calidad y eficiencia. ● Distribución y comercialización: difusión de la oferta de los productos, apoyo a la red de mediadores y distribución al cliente. ● Gestión de las inversiones: manejo de los fondos que posee la compañía de seguros, propios, constituidos para atender las reclamaciones futuras por daños en los clientes y en su caso para restituir su ahorro acumulado. En este proceso ha de conjugarse la seguridad con la máxima rentabilidad, debido a que su rendimiento es una importante fuente de ingresos del negocio no técnico de las empresas de seguros. 1.1.5.2 Proceso Misional u operativo 13 Como indica Serracanta (2018), este proceso aporta valor a las empresas aseguradoras con sus clientes y usuarios, buscando como fin principalmente la satisfacción de sus necesidades de los asegurados. En este tipo de procesos se encuentran (i) el diseño, (ii) la planificación, (iii) la estrategia comercial. Se puede decir que esta línea de proceso se busca desarrollar y expandir los productos de las empresas aseguradoras en el tiempo. En ese sentido, los procesos misionales en las empresas aseguradoras llegan a ser aquellos procesos que empoderan a la marca aseguradora en el mercado, buscando que su identificación sea plena y diferenciada entre los usuarios, reconociendo características particulares en el servicio asegurador prestado, por ello también son denominados Procesos Claves. En la Figura 4 podemos observar que los procesos misionales en las empresas aseguradoras son los siguientes: (i) Proceso Comercial o de Suscripción, por medio del cual las empresas aseguradoras captan a los asegurados (ii) Procesos Operacionales, que están vinculados a los sistemas operativos en las aseguradoras; (iii) Proceso de Recaudación y Cobranza, que proporciona los recursos necesarios para que la actividad aseguradora llegue a efectuarse con la mayor solvencia posible de manera inmediata frente a un siniestro. Uno de los objetivos principales de las empresas aseguradoras es incrementar sus ventas mediante la inscripción de asegurados. Para ello, tiene mecanismos de contratación, por fuerzas de ventas y/o mediante la contratación de corredores de seguros, ambos tienen la finalidad de captar clientes que son personas naturales o jurídicas con el fin de que se lleve a cabo la contratación. Para ello, el proceso operativo inicia con la aceptación y formalización del contrato de seguros por ambas partes (asegurado y asegurador). La compañía aseguradora busca un reasegurador de tal manera que pueda cederle el riesgo que este ha realizado en el contrato. Estos tipos de 14 contratos sólo pueden realizarse entre las compañías de seguros y las compañías reaseguradoras. Figura 6. Operatividad en empresas aseguradoras Fuente: Ávalos. (2018) “Introducción al Seguro Contabilidad y EEFF de empresas de seguros”. Universidad Nacional de Ingeniería (UNI)-Unidad de posgrado., Lima, Perú. 1.1.5.3 Proceso de soporte o apoyo Se define también llamado proceso complementario, debido a que complementan los procesos que se definieron líneas arriba. A pesar de ser procesos menores desde el punto de vista estratégico, subordina el desempeño de los procesos superiores y precisos en algunos casos el éxito y/o fracaso de los mismos. Como indica Martínez y De Pablos (2001), en una compañía aseguradora el proceso de apoyo se encuentra conformado por los siguientes procesos: ● Desarrollo de los recursos humanos: gestionando políticas (contratación, compensación, promoción profesional, etc.) para comprometer a las personas con los objetivos y estrategias de las empresas aseguradoras. ● Gestión de los sistemas operativos: soporte de la organización de la entidad aseguradora para dotarla de agilidad y eficiencia en los procesos de trabajo basados en tecnologías informáticas y de telecomunicaciones. ● Administración y control financiero: facilitando el manejo de la tesorería y el flujo de información patrimonial, contable y financiera disponible para el control de la propia empresa aseguradora para informar a terceros (accionistas, mercados y administración pública) sobre sus resultados, estabilidad y solvencia. ● Instrumentos de la dirección: sistemas empleados por las empresas aseguradoras para el gobierno de las instituciones facilitando la toma de 15 decisiones y la selección e implantación de las estrategias: planificación, sistemas de objetivos, organización, control de gestión, etc. 1.1.6 El Control Interno de las Empresas Aseguradoras bajo el enfoque COSO. En la mayor parte de organizaciones se busca gestionar sus operaciones teniendo el control de la mayoría de riesgos a los que están expuestas, es aceptar los riesgos suscritos por los asegurados a cambio de una prima. Bajo este esquema se puede considerar al riesgo como una probabilidad de tener una pérdida financiera. Además, las empresas de seguros requieren gestionar los riesgos que han sido aceptados, siendo fundamental el “pooling” y la diversificación de riesgos, el control de la exposición al riesgo y la obtención de protección apropiada de reaseguro. Como indica Otero el at (2008), la solvencia de la empresa aseguradora puede considerarse desde dos puntos de vista, que si ciertamente no son contradictorios, poseen algunos aspectos que los diferencian sustancialmente. Así hemos de distinguir entre la solvencia como objeto de las normas reguladoras y del órgano de control estatal, y desde la perspectiva de la dirección y administración de la propia empresa. Esta perspectiva hace que el proceso de control interno adquiera una especial relevancia, puesto que la empresa aseguradora realiza actividades diversas que conllevan aleatoriedad tanto en la cuantía de las mismas como en el momento en el que se materializan. En este marco, el Comité de Organizaciones Patrocinadoras de la Comisión Treadway (COSO), organización voluntaria sin ánimo de lucro del sector privado dedicada a mejorar la calidad de los informes financieros a través de una ética comercial, genera una serie de pautas para efectuar controles internos eficientes, eficaces y de un gobierno corporativo. El Informe COSO está estructurado bajo un enfoque en base al que cualquier tipo de entidad puede comprender el Control Interno, el cual puede ayudar a 16 una entidad a alcanzar logros en su desempeño y en su economía, prevenir pérdidas de recursos, asegurar la elaboración de informes financieros confiables, así como el cumplimiento de las leyes y regulaciones. 1.1.6.1 Ambiente de Control en la actividad de las empresas aseguradoras. Para Enríquez (2012, p. 14), en toda organización, el control es un factor primordial en la administración ya que, aunque se cuente con una estructura organizacional adecuada, los directivos no podrán verificar el impacto de sus mandatos en la organización, si no existe un mecanismo que verifique e informe si los hechos en la empresa están acorde con los objetivos. La actividad aseguradora no es ajena a este tipo de evaluaciones, por este motivo, el ambiente de control se encuentra vinculado al ambiente en el que los colaboradores de una empresa aseguradora desarrollan sus actividades y cumplen con sus responsabilidades, estableciendo pautas para sus labores y generando una percepción de orden y organización frente a los miembros de la organización. Entre los factores que toda empresa aseguradora debe evaluar al momento respecto al ambiente de control se encuentran: ✔ La empresa aseguradora se encuentra comprometida por la integridad y valores éticos. ✔ El consejo directivo de la empresa aseguradora tiene independencia respecto de que la administración supervise el desarrollo y el rendimiento de los controles internos. ✔ La administración de la empresa de seguros define, con la aprobación del consejo, estructuras, directrices y responsables en la búsqueda de sus objetivos. ✔ Las empresas de seguros tienen un claro compromiso para atraer talentos que se encuentren acorde con los objetivos. 17 ✔ Las empresas de seguros retienen individuos comprometidos con sus responsabilidades de control interno en la búsqueda de objetivos. 1.1.6.2 Evaluación de riesgos en la actividad de las empresas aseguradoras. El estudio de las posibles amenazas en la actividad de las empresas de seguros es fundamental para la previsión de hechos que se podrían dar en el futuro. En ese sentido, los factores que pueden considerarse la evaluación de riesgos en una empresa aseguradora serian: ✔ Las empresas de seguros identifican sus objetivos permitiendo la identificación y valoración de los riesgos relacionados a lo objetivos. ✔ Las empresas aseguradoras identifican los riesgos sobre el cumplimiento de los objetivos y analiza los riesgos para determinar cómo esos riesgos deben de administrarse. ✔ Las empresas de seguros consideran la posibilidad de fraude en la evaluación de riesgos para el logro de los objetivos. ✔ Las empresas de seguros identifican y evalúan cambios que pueden impactar significativamente al sistema de control interno. 1.1.6.3 Actividades de Control en la actividad de las empresas aseguradoras. Las actividades de control en las empresas aseguradoras guardan especial importancia en el marco de una política que prevé posibles contingencias generadas en el proceso productivo. Conforme a ello, las actividades de control en las empresas de seguros deben guardar matices particulares como, por ejemplo: ✔ Las empresas de seguros desarrollan actividades que contribuyen a la mitigación de riesgos para el logro de objetivos a niveles aceptables. ✔ Las empresas de seguros eligen actividades de control respecto a la tecnología para apoyar el cumplimiento de los objetivos. 18 ✔ Las empresas de seguros despliegan actividades de control a través de políticas que establecen lo que se espera y procedimientos que ponen dichas políticas en acción. 1.1.6.4 Información y Comunicación en la actividad de las empresas aseguradoras. El manejo de la información en la actividad aseguradora es importante, teniendo en cuenta que dichas empresas manejan información sensible que atañe las actividades de sus clientes, por este motivo, la información en una empresa de seguros debe ajustarse a los siguientes parámetros: ✔ Las empresas de seguros obtienen o generan y usan información relevante y de calidad para apoyar sus operaciones. ✔ Las empresas de seguros comunican su información internamente, respecto a sus objetivos y responsabilidades sobre el control interno, siendo fundamentales para apoyar funcionamiento del control interno. ✔ Las empresas de seguros se comunican con consultores externos con respecto a situaciones que afectan el funcionamiento del control interno. 1.1.6.5 Actividades de Supervisión en la actividad de las empresas aseguradoras. La supervisión y control de las actividades de una empresa aseguradora conllevan a el establecimiento de horizontes que deben encontrarse clarificados en la búsqueda del instrumento para su elaboración. En ese sentido, las empresas aseguradoras deben seguir los siguientes criterios: ✔ La empresa aseguradora, evalúa de forma continua y/o separadas para comprobar cuando los componentes de control interno están presentes y funcionando. ✔ La empresa aseguradora comunica las deficiencias de control interno de forma adecuada a aquellos grupos responsables de tomar la acción 19 correctiva, incluyendo la Alta Dirección y el Consejo de Administración, según sea apropiado. Es interesante observar las principales deficiencias significativas que, a priori, podría presentar una entidad aseguradora así como sus implicaciones y las medidas de subsanación planteadas en función a ellas. Respecto a ello, autores como Del Pozo et al (2012), indican la siguiente distribución de riesgos, considerando los criterios COSO antes expuestos, respecto a empresas aseguradoras españolas, lo cual se explica en la siguiente tabla: Tabla 2 Deficiencias, Implicaciones y Subsanación en entidades aseguradoras Deficiencia Implicaciones Falta de cultura de Control Incumplimiento las Elaboración de un plan de Interno entidad normativas legales vigentes, formación en materia de aseguradora, inexistencia o deficiencias en el sistema de Control Interno que contenga mala Control Interno que implican el diferentes seguimiento a los órganos de cuestionamiento destinadas gobierno incluso, eficiencia, falta de implicación concienciación y cultura de inexistencia de un sistema de por parte del personal que control dentro de la entidad Control Interno dentro de la forma parte de los órganos de aseguradora, elaboración y entidad o Manual de Control gobierno y mayor implicación elevación a los órganos de Interno formal que recoja las de aquellas personas que no control informes oportunos normas y procedimientos de poseen una adecuada cultura del actuación, los principios de de Control Interno en cuanto a evolución del Control Interno su y detección y control de riesgos. de la entidad. Inexistencia de unas buenas Sanciones por parte de los Implementación de mejoras medidas de seguridad en los distintos organismos de control en ficheros relativos a la gestión y informático que se encuentre de reputacionales. en la comunicación o, función, objetivos del de Subsanación de su acciones a crear seguimiento de una la metodología de trabajo. Recursos Humanos, posibles repercusiones todo el sistema relacionado con restricciones ficheros temporales, ficheros de accesibilidad (definición enviados a la Agencia de de los perfiles, eliminación 20 Protección de Datos, copias de usuarios indebidos, etc.), de respaldo y de seguridad de formación y sensibilización todos los ficheros, etc. En en materia de protección de resumen, incumplimiento de datos para todo el personal de las legales la entidad y, principalmente, referentes a la Ley Orgánica para el equipo de Recursos de Humanos normativas Protección de Datos (LOPD). Ineficacia o inexistencia de Necesidad los Creación de un Plan de un Plan de Continuidad de eventos cubiertos y reducir los Continuidad de negocio en negocio tiempos de recuperación. caso de que no exista. En por identifiquen el se ampliar posibles caso de que exista, mejorar la escenarios o contingencias capacidad de reacción ante graves que podrían afectar a las contingencias que puedan la actividad de la entidad y ocurrir y reducir los tiempos que de respuesta actuales ante no los que de garantice la salvaguarda de los intereses cualquier contingencia. de ésta. Incumplimiento de las Revisión de los sistemas de Conservación por un periodo normas de Prevención de información mínimo de cinco años de toda Blanqueo de Capitales entidad de la propia aseguradora para la documentación incorporar todos los datos acredite necesarios a la identificación y realizadas y la identificación conocimientos de los clientes. de los sujetos que hubiesen Además, realizado dichas operaciones. conservación de todos los documentos de los clientes y operaciones, así como la adopción de medidas oportunas por parte de la Dirección para que todos los empleados conocimientos exigencias legales. tengan de las las que Además, operaciones la entidad comunicará, por iniciativa propia, al Servicio Ejecutivo de la Comisión de Prevención del Blanqueo de Capitales Monetarias e Infracciones de irregularidades todas las que se detecten relacionadas con el blanqueo de capitales. También, la entidad podrá crear un 21 manual de procedimientos para prevenir el blanqueo de capitales. Incumplimiento normas de sobre las La entidad está obligada a La entidad unificará los la exteriorizar sus compromisos compromisos por pensiones. instrumentalización de los por compromisos las empleados para cumplir la sus normativa legal. las Se empresas de con pensiones con sus trabajadores. Obsolescencia de Condiciones Generales, actualizarán referencias Particulares y Especiales de realizadas todas normativas en condicionados los contratos de seguros las Distribución de los nuevos condicionados actualizados. los haciendo referencia a la legislación comercializados por la vigente. entidad. Inexistencia de un Plan de Debilitamiento del entorno de Establecimiento de Planes de Formación de Personal. La control de la entidad. Formación anuales para los entidad aseguradora no diferentes departamentos y define los requisitos mínimos categorías profesionales que de formación y experiencia aseguren la actualización de exigibles a empleados y conocimientos de todos los directivos para el desempeño miembros de la sociedad de involucrados. sus tareas y responsabilidades. Deficiencia Provisiones en Técnicas las y Margen de Solvencia. Incumplimiento de la Adaptación a la Ley para normativa legal vigente y poder seguir operando en el sanciones por parte del órgano sector asegurador. supervisor. Documentación contractual La falta de firma de los Concienciación de todos los sin firmar por parte del documentos empleados cliente puede provocar conflictos a la comerciales hora de gestionar importancia de cumplir la contractuales el siniestro ocurrido. y redes de la normativa al respecto para evitar conflictos en caso de ocurrencia del siniestro. 22 Actuación fraudulenta por Quebranto económico parte de los mediadores de la reputacional. y Incremento de domiciliación propia entidad. bancaria la y ajustes en las políticas de emisión pactadas. Pérdidas materiales inversiones. en Debido a la actual crisis No financiera, entidades mientras exista la actual aseguradoras pueden haberse crisis para evitar que las afectadas en sus inversiones y pérdidas sean mayores, no se verán obligadas a una distribuir dotación derramas activas o retornos las superior de provisiones extraordinarias. las realizar inversiones dividendos, mientras persista la crisis y compensación pérdidas al de las cierre del ejercicio. Fuente: Del Pozo et al. Control interno en entidades aseguradoras: Principales deficiencias significativas, implicaciones y medidas de subsanación (2012). En ese sentido, observamos que el enfoque COSO nos sirve como referente para poder graficar los riesgos observados en las empresas aseguradoras, teniendo en consideración que el Control Interno se considera un proceso que se encuentra integrado en las operaciones y actividades que desarrolla la entidad y no se trata de una carga impuesta a la entidad desde fuera, considerando también la importancia del buen gobierno corporativo. 23 1.1.7 Los riesgos asociados a la actividad de las empresas aseguradoras de Lima Según la Ley 26702, Ley General del Sistema Financiero y de Seguros lo define como: “Riesgo de tener pérdidas en posiciones dentro y fuera de la hoja del balance, derivadas de movimientos en los precios de mercado. Se incluye a los riesgos pertenecientes a los instrumentos relacionados con tasas de interés, riesgo cambiario, cotización de las acciones, "commodities", y otros” (Ley de Seguros 26702, 2019, p. 223). Figura 7. Los Riesgos y el Ciclo del Negocio Asegurador Fuente: Hernández Barros, R. (2015). Los riesgos de las entidades aseguradoras en el marco del Enterprise Risk Management (ERM) y el control interno. 24 1.1.7.1 Actividades de Supervisión en la actividad de las empresas aseguradoras. Es el principal riesgo asociado con el negocio asegurador, en que el coste real de los siniestros derivados de los contratos difiere de los importes estimados cuando los contratos fueron calculados. Para evitarlo, las primas deben ser suficientes para cubrir los costes totales de la aseguradora, incluyendo los siniestros y los gastos comerciales y administrativos, dados los siguientes ingresos financieros: ● La prima pura es la esperanza matemática de la ley de distribución de la siniestralidad anual, conocidas las distribuciones del número de siniestros y del importe de cada uno de ellos. ● El recargo de seguridad se destina a cubrir las fluctuaciones negativas de la siniestralidad esperada y, según la normativa, deberá calcularse sobre la prima pura. ● Los gastos de administración y el margen son los componentes económicocomerciales del precio del seguro. El riesgo es que el asegurador o bien haya recibido menor cantidad de prima para los riesgos a los que se había comprometido a suscribir y por tanto no dispone de los fondos necesarios para invertir y liquidar los siniestros, o bien los siniestros son superiores a lo previsto, y que puede ocurrir por las siguientes razones: a) Riesgo de estimación incorrecta: Cuando la previsión de las pérdidas está basada en un inadecuado conocimiento de la distribución de pérdidas, o cuando las hipótesis subyacentes son incorrectas. Esto se puede deber, por ejemplo, a errores en las muestras o falta de experiencia con el riesgo asegurado. Este riesgo podría ser mitigado, hasta cierto punto, diversificando los riesgos asegurados. b) Riesgo de desviación aleatoria: Las pérdidas esperadas se desvían negativamente debido al incremento aleatorio de la frecuencia y/o la gravedad de los siniestros, o porque las pérdidas fluctúan alrededor de la media. 25 Ejemplos de esto son los eventos que provocan pérdidas múltiples, como la acumulación en caso de catástrofes naturales, o una pérdida que provoca múltiples eventos, como un fuego en un edificio que afecta a las propiedades. La importancia de este tipo de riesgo en una cartera de seguros depende de varios factores, como el número de siniestros, la distribución de probabilidades de la incidencia de siniestros y las máximas pérdidas posibles. Para mitigarlo, una opción posible y eficaz, siempre que las estrategias competitivas de cada aseguradora lo permitan, es la de incorporar a la cartera tantos riesgos asegurados homogéneos e independientes como se pueda. c) Riesgo de cambio: Es la desviación negativa de las pérdidas esperadas por cambios impredecibles en los factores de riesgo que causan un incremento en la frecuencia y en la gravedad de las pérdidas o de las pautas de liquidación (como los cambios en la legislación, la tecnología, cambios sociales, demográficos o médicos, cambios climáticos, etc.). Este riesgo también se controla con la diversificación de los riesgos asegurados. d) Riesgo de provisiones insuficientes: A parte del riesgo asegurado en sí, existe un riesgo adicional derivado de este, y que está causado por el proceso de creación de reservas del asegurador. Este es el riesgo de que las provisiones técnicas sean insuficientes para hacer frente a las responsabilidades de la aseguradora. Para intentar mitigar este riesgo, a través de estimaciones actuariales de las provisiones de siniestros pendientes de declaración (IBNR), se necesita información disponible suficiente sobre la siniestralidad histórica. Este riesgo también puede afectar a la posición financiera de las aseguradoras distorsionando su imagen fiel y presentando unas cuentas mucho mejores de lo que realmente son, lo que puede llevar a decisiones equivocadas sobre la gestión de riesgos. 26 1.1.7.2 Riesgos de Inversión en la actividad de las empresas aseguradoras. Se produce cuando una de las partes contractuales tiene activos pero no posee la liquidez suficiente con la que asumir sus obligaciones. Cuando una sociedad no puede hacer frente a sus deudas a corto plazo ni vendiendo su activo corriente, dicha sociedad se encuentra ante una situación de liquidez. Además, también puede suceder que una empresa puede encontrarse en una fase de continuas pérdidas de cartera, hasta que llega el momento que no puede pagar a sus trabajadores. (BBVA, 2015). La exposición al riesgo de suscripción pura depende de los procedimientos de suscripción de la aseguradora para controlar la calidad de los riesgos aceptados, la prudencia en la evaluación de las primas, las exposiciones al riesgo y la capacidad de suscribir riesgos. Las decisiones desacertadas de suscripción tienen un impacto directo en la rentabilidad de las aseguradoras, tanto por los niveles inadecuados de prima para cubrir los riesgos asegurados, como por una mayor siniestralidad a la prevista, y por la necesidad de desinvertir antes de lo previsto para obtener fondos con los que liquidar los siniestros. 1.1.7.3 Riesgos de Crédito en la actividad de las empresas aseguradoras. El riesgo de crédito surge cuando en un contrato el deudor no cumple con sus obligaciones contractuales, es decir, es el riesgo de no cobrar las deudas pendientes por parte de terceros, tanto de primas —directas o de corredores— como del reaseguro. Los corredores y corredurías que distribuyen los seguros en nombre de las aseguradoras, cobran las primas, fijan en determinados casos la cuantía de los siniestros y tienen delegado parte del proceso administrativo, pueden convertirse en una fuente de riesgos si se depende de tan solo unos pocos distribuidores, que a veces es inevitable si estos corredores tienen un volumen 27 de mercado muy grande en determinados nichos, como en las grandes empresas o sectores de actividad. Las dificultades financieras o quiebra de reaseguradoras es un gran área de riesgo para las compañías de seguros de no vida (las de vida utilizan en menor medida el reaseguro) debido a la incapacidad de aquellos de cumplir sus obligaciones financieras. 1.1.7.4 Riesgos Operacionales en la actividad de las empresas aseguradoras. Según la Superintendencia de Banca, Seguros y AFP (SBS) en su Resolución SBS N° 3782-2011 lo define como: “Entiéndase por riesgo operacional a la posibilidad de ocurrencia de pérdidas debido a procesos inadecuados, fallas del personal, de la tecnología de información, o eventos externos. Esta definición incluye el riesgo legal, pero excluye el riesgo estratégico y de reputación”. El riesgo operacional no es un nuevo riesgo, de hecho es el primer riesgo que una aseguradora tiene que gestionar, incluso antes de suscribir la primera póliza. Sin embargo, es muy actual la idea de que la gestión del riesgo operacional es una disciplina con su propia estructura organizativa, herramientas y procesos, igual que los de crédito o de mercado. Según los estándares de Solvencia II (Directiva, 2009), el riesgo operacional es el riesgo de pérdida derivado de la inadecuación o de la disfunción de procesos internos, del personal o de los sistemas, o de sucesos externos. También conviene tener presente que no existen técnicas de medición o modelos de capital que reduzcan el riesgo operacional por ellos mismos, sino que se realiza en coordinación con procesos de gestión sólidos y culturalmente establecidos en las organizaciones. 28 1.1.7.5 Riesgos de Mercado o Inversión en la actividad de las empresas aseguradoras. Este riesgo se refiere en general a la posibilidad de sufrir pérdidas en los mercados financieros y en particular está vinculado directamente con la gestión de inversiones de la aseguradora, ya que las empresas de seguros, en el ejercicio de su actividad, captan recursos financieros mediante el cobro de las primas al suscribir los contratos de seguros; estos recursos se destinarán a pagar las prestaciones garantizadas y los gastos de gestión de la empresa, y con una parte de las primas se constituyen las provisiones técnicas, que representan un reconocimiento de deuda por el valor de la prestación específica determinada en el contrato de seguros. Aunque también existen factores externos (riesgos sistémicos) que afectan al rendimiento de las inversiones, es muy importante implantar controles y gestionar los riesgos de la cartera de inversiones para reducir el riesgo de rendimientos y rentabilidades deficientes, en especial para las aseguradoras de no vida, donde este riesgo probablemente tiene mayor importancia, ya que la elección de los activos para la totalidad de las responsabilidades de seguro la realiza en su totalidad la aseguradora. Otros riesgos relacionados con el riesgo de inversión son: ● Riesgo de liquidez: Es el riesgo de que, al vender los activos para hacer frente a sus obligaciones financieras, estas sean menores, y que puede venir provocado por varios factores, como la capacidad de hacer líquidos o efectivos determinados activos, retrasos en el proceso de venta o tener que aceptar precios inferiores al valor de mercados de dichos activos. ● Riesgo de gestión de activo-pasivo: Se refiere al riesgo de que exista un desencaje entre las inversiones y las obligaciones asumidas, motivado por diferencias de cambio de divisas, riesgos de tipo de interés y riesgo de inflación, y que hace necesaria una correcta conciliación entre la duración de los compromisos u obligaciones de los contratos de seguros con inversiones que puedan hacerse efectivos en el mismo periodo. 29 1.1.7.6 Riesgos de Reaseguros en la actividad de las empresas aseguradoras. El nivel de protección disponible de una aseguradora se establece por la extensión y calidad del reaseguro aceptado. Si la cobertura es insuficiente puede provocar dificultades financieras en caso de un gran siniestro o incidente. Por tanto, se puede considerar como clave el riesgo de un programa inadecuado de reaseguro. Técnicamente, el reaseguro facilita a las aseguradoras su necesidad de constituir una cartera de riesgos de naturaleza y valor similares, ya que, por un lado, el reaseguro asume los riesgos asegurados por encima de un determinado límite, haciendo la cartera de seguros más uniforme y, por otro, cubre el exceso de pérdidas, en número de siniestros y en sus costes totales. El reaseguro obligatorio debe ser personalizado a las circunstancias específicas de cada asegurador para poder protegerla contra riesgos catastróficos o una anormal acumulación de pérdidas. 1.1.8 Experiencia europea en el tratamiento del Control de las Empresas Aseguradoras. La Directiva de Solvencia II de la Unión Europea entró en vigor el 1 de enero de 2016. La directiva consolida y armoniza las directivas existentes relativas a los seguros de la Unión Europea, incluidas las directivas de seguros de vida y seguros distintos de los seguros de vida, la directiva de reaseguros y otras directivas. Esta Directiva busca garantizar que las empresas de seguros tengan el capital suficiente para poder enfrentar los siniestros ocurridos durante un ejercicio. Desde sus inicios, Solvencia II se ha desarrollado hasta llegar a ser un régimen muy complejo que se sustenta en 3 factores fundamentales: (i) requerimientos cuantitativos, (ii) requerimientos cualitativos y (iii) requerimientos de transparencia. 30 Se ha buscado crear un sistema de gestión de riesgos en función de los riesgos reales de una compañía de seguros Este sistema introduce para las compañías aseguradoras recargos de capital en función del riesgo. El ratio de solvencia siempre deberá ser superior a 100%. Figura 8 Ratio de Solvencia Fuente: Elaboración Propia Lo que busca el reaseguro principalmente es reducir la volatilidad de las obligaciones, lo cual lleva a un menor margen de riesgo, por tanto un incremento de los fondos para el cedente. Los reaseguros influyen en la forma de cálculo de las variables antes indicadas, ya que existe un margen tanto en el proceso de compra de reaseguro, la prima cedida, el coste del reaseguro y el resultado técnico esperado. Por último, el establecimiento de un reaseguro óptimo se determinará teniendo en cuenta la aversión al riesgo de la cedente. A través del uso de análisis de estructuras de reaseguro, se puede identificar la opción de transferencia de riesgo más adecuada para cada tipo de producto ofertado por las empresas aseguradoras. 1.1.9 Experiencia Estadounidense del tratamiento del Control de las empresas aseguradoras. Como indica la Reaseguradora Estadounidense AON (2018), aunque el negocio de los seguros está regulado principalmente a nivel estatal, el sector de seguros de los EE. UU está sujeto en un sentido más amplio a un marco federal-estatal integrado. Un regulador estatal de seguros se centra en la fortaleza financiera (solvencia) de las aseguradoras que están sujetas a la jurisdicción de ese regulador, así como en cuestiones de conducta del mercado (por ejemplo, diseño de productos, precios y prácticas de pago de reclamos). Entre otros asuntos prudenciales interestatales e internacionales relacionados con los seguros, el gobierno federal está involucrado en la 31 supervisión de las compañías de ahorro y préstamo que controlan las aseguradoras, así como cualquier aseguradora que pueda ser una compañía financiera no bancaria que el Consejo de Supervisión de Estabilidad Financiera (Consejo) determine debe estar sujeto a la supervisión de la Junta de Gobernadores del Sistema de la Reserva Federal y mejores estándares prudenciales. Si bien el reaseguro cumple una serie de funciones importantes, los reguladores reconocen que puede concentrar el riesgo de crédito en relativamente pocas contrapartes. El riesgo de crédito creado por el reaseguro, que a menudo implica grandes transacciones, puede medirse por la cantidad de reservas que un reasegurador tiene para pérdidas, gastos de ajuste de pérdidas y beneficios de seguro de vida, anualidad y salud. Figura 9. Ingresos de las Compañías de Reaseguros en los Estados Unidos 2010-2022 Fuente: Brandon Gaille. 19 Reinsurance Industry, Statics, Trends & Analysis. Estas reservas se basan en los pagos de reclamos futuros esperados sobre los riesgos asumidos por las aseguradoras cedentes. Dicho riesgo de crédito se mitiga porque las transacciones debe llevarse a cabo de acuerdo con un marco regulatorio prudencial que limite la cantidad de riesgo que se transfiere a cualquier reasegurador, requiere el uso de garantías en ciertos 32 casos y requiere que las aseguradoras cedentes posean cantidades apropiadas de capital. La regulación del negocio de reaseguros en los EE. UU. Se considera directa o indirecta. En la medida en que el reaseguro es parte del negocio de los seguros, está directamente regulado principalmente a nivel estatal en los Estados Unidos si el reasegurador tiene licencia o está domiciliado en un estado determinado. Una parte sustancial del reaseguro que respalda el sector de seguros de EE. UU. es proporcionada por compañías que no tienen licencia en todos los estados y, en muchos casos, no tienen domicilio ni licencia en los Estados Unidos. Si bien una compañía no estadounidense puede establecer una o más filiales de reaseguros en los Estados Unidos, desarrollar esa estructura corporativa requeriría que cada subsidiaria de seguros tenga licencia en cada estado relevante, lo que puede limitar el flujo de capital. Una compañía que reasegura centavos estadounidenses que no está "autorizada" por ningún estado no estaría sujeta a la regulación directa por parte de los reguladores estatales de seguros, pero esa compañía, no obstante, está regulada indirectamente a través de los requisitos de las leyes estatales sobre los licenciatarios cedentes y por ciertos términos de los contratos de reaseguro. 1.2 Los servicios de intermediación efectuados por los corredores de reaseguros Como lo indica el Reglamento para la Contratación y Gestión de Reaseguros y Coaseguros, (Resolución SBS N° 4706-2017), un Corredor de Reaseguros es una persona jurídica establecida en el país y debidamente autorizada por la SBS, que actúa en los negocios y contratos de reaseguros como intermediario entre las empresas de seguros y las empresas de reaseguros domiciliadas en el país o en el exterior, percibiendo una comisión por sus servicios. Incluye a los representantes de corredores de reaseguros del exterior. 33 0 Figura 11. Esquema de la actividad de los corredores de 1Rasugor Fuente: Revista Reinsurance (2018). Las relaciones entre los corredores de reaseguros y las entidades reaseguradoras se regirán por el contrato que las partes acuerden libremente, que tendrá carácter mercantil, y se aplicarán supletoriamente los preceptos que el Código de Comercio dedica a la comisión mercantil. El contrato será retribuido y especificará las comisiones sobre las primas u otros derechos económicos que correspondan al corredor de reaseguros durante la vigencia del contrato y, en su caso, una vez extinguido este. Los corredores de reaseguros deberán destacar en toda la publicidad y documentación mercantil de mediación de rea-seguros su condición de corredor de reaseguros, así como las circunstancias de estar inscrito en el Registro correspondiente, y tener concertado un seguro de responsabilidad civil u otra garantía financiera. Los corredores de reaseguros deberán informar a la parte que trate de concertar el reaseguro sobre las condiciones del contrato que ha de suscribir y velarán por la concurrencia de los requisitos que ha de reunir para su eficacia y plenitud de efectos. 34 1.2.1 Los Contratos de Reaseguros. Conforme lo indica la Ley de Contrato de Seguros, por medio de esta figura el reasegurador se obliga al pago, dentro de los límites acordados, de la deuda que nace en el patrimonio del reasegurado a consecuencia de la obligación asumida por éste en su carácter de asegurador en un contrato de seguro. Asimismo, se indica que el contrato de reaseguro no subordina las relaciones que emanan del contrato de seguro. En consecuencia, el pago de un siniestro derivado del contrato de seguro no puede quedar condicionado a las relaciones existentes entre el asegurador y el reasegurador. Como indica el Reglamento para la Contratación y Gestión de Reaseguros y Coaseguros (Resolución SBS N° 4706-2017), se pueden identificar los siguientes tipos de contratos de reaseguros: 1. Reaseguro Facultativo: Contrato de reaseguro que se realiza por riesgo o póliza individual, en el cual tanto la cedente como el reasegurador tienen la facultad de ceder y aceptar un determinado riesgo o póliza, en las condiciones establecidas por la cedente para transferirlo y las condiciones establecidas por el reasegurador para aceptarlo. 2. Reaseguro Facultativo-Obligatorio: Contrato de reaseguro mediante el cual se establece la cesión de riesgos de manera facultativa por parte de la cedente y la aceptación obligatoria del reasegurador con respecto de cada riesgo que la cedente desee incluir en el contrato. 3. Reaseguro Proporcional: Contrato de reaseguro mediante el cual la cedente y el reasegurador comparten proporcionalmente la cobertura de un riesgo; obligándose a compartir en la misma proporción suma asegurada, primas y siniestros correspondientes a dicho riesgo, de acuerdo con las condiciones del contrato. 4. Reaseguro No Proporcional: Contrato de reaseguro en el que la responsabilidad del reasegurador se activa cuando los siniestros de la cedente exceden su límite de retención o prioridad hasta por el valor monetario establecido en el contrato. 5. Reasegurador líder: Reasegurador principal cuando existen dos o más reaseguradores para un mismo riesgo, que negocia los términos y condiciones con la empresa cedente. Generalmente tiene la mayor participación de la cobertura del riesgo. 35 Figura 12. Clasificación de los Reaseguros Fuente: Reinsurance (Flowchart). Lima Perú 2018. 1.2.2 Regulación de la actividad de las empresas reaseguradoras y el rol de la Superintendencia de Banca y Seguros (SBS). En general, las empresas de reaseguros deben cumplir con alguna de las siguientes condiciones: 1. Que estén establecidas en el país. 2. Que no estén establecidas en el país, pero se encuentren hábiles en el Registro correspondiente a cargo de esta Superintendencia, al que se refiere el artículo 324 de la Ley General. 3. Que no estén establecidas en el país, pero cuenten con clasificación de riesgo internacional considerada no vulnerable, otorgada por alguna de las empresas clasificadoras de riesgo indicadas en este Reglamento. La clasificación de riesgo internacional no puede tener una antigüedad mayor de dieciocho (18) meses a la fecha en que se efectúe el reporte de 36 información a la SBS. Para tal efecto, se deben considerar las siguientes clasificaciones mínimas realizadas por las siguientes empresas clasificadoras de riesgo: Tabla 3 Clasificadoras de Riesgos Internacionales Standard & BBB Poor’s Moody’s Baa2 Fitch Ratings BBB A. M. Best B+ Fuente: Elaboración Propia. 4. Que las empresas cuenten con autorización excepcional de la SBS para operar con un reasegurador extranjero, en un ramo y por un plazo específico. 1.2.3 Regulación de la gestión de las empresas reaseguradoras que participan en el mercado peruano. La norma en mención establece la obligación por parte de las aseguradoras de llevar un Plan de Reaseguros, respecto a la gestión de las empresas reaseguradoras, el cual está conformado por dos componentes: (i) la Estrategia de Reaseguros, la cual refleja la capacidad de riesgo de la empresa y su apetito por el riesgo. (ii) Programa de Reaseguros, el cual representa la combinación de diferentes modalidades y formas de reaseguros que permiten a la empresa cumplir con su estrategia. Las empresas deben remitir anualmente a esta Superintendencia, a más tardar el 30 de marzo de cada año, el Plan Anual de Reaseguros debidamente aprobado por el Directorio. 37 El documento en mención debe contener, como mínimo, la siguiente información: 1. Objetivos de la contratación de reaseguros, precisando las metas anuales que la empresa espera alcanzar en materia de reaseguros. 2. Políticas cesión de riesgos, tanto en el país como en el exterior, las que se determinan de acuerdo con las políticas de suscripción de riesgos de las empresas. 3. Políticas de suscripción de contratos de reaseguros facultativos, cuando corresponda. 4. Políticas de retención de riesgos, las que deben guardar relación con la capacidad patrimonial de la empresa, considerando el límite máximo de retención. Se debe incluir la metodología utilizada para la determinación de los límites máximos de retención por riesgo. 5. Límites máximos de retención por riesgo. 6. Políticas de reaseguro aceptado y retrocesión, tanto del mercado local como del exterior, cuando la empresa realiza estas operaciones. 7. Metodología de selección de los reaseguradores participantes, la cual debe considerar la diversificación y calidad crediticia de los reaseguradores. 8. Detalle del procedimiento para el monitoreo continuo de la solvencia de los reaseguradores, y para sustituir a los reaseguradores que disminuyan su clasificación de riesgo por debajo de las clasificaciones mínimas establecidas por la Superintendencia, cuando corresponda. 9. Ratios netos de comisiones de cesión de primas y siniestros esperados por riesgo cubierto en los contratos de reaseguros. Asimismo, se debe incluir un análisis de los ratios de cesión esperados y efectivos de los contratos de reaseguros considerados en el Plan Anual de Reaseguros del ejercicio anterior. 10. Detalle de los sistemas y mecanismos de control para el seguimiento de las colocaciones de reaseguro y los activos de reaseguro, incluyendo un informe con los resultados de la revisión independiente de las responsabilidades y los procedimientos a cargo de la Unidad de Riesgos. 11. Medidas consideradas para afrontar el riesgo de liquidez por reaseguro ante un siniestro de gran magnitud o una serie de siniestros que podrían originar dificultades en el flujo de efectivo, y su impacto en la capacidad patrimonial de la empresa, especialmente en el caso de acumulación de pólizas de seguros de caución y fianzas con un mismo contratante, emitidas a favor de entidades públicas. 12. Área y cargo de los funcionarios responsables del diseño, ejecución y supervisión del Plan. Las labores de ejecución y supervisión del Plan deben estar a cargo de personas distintas y no pueden recaer en el auditor interno. El Programa de Reaseguros debe contener, como mínimo, la siguiente información sobre los contratos de reaseguro automático que se encuentren vigentes a la fecha de presentación del Plan de Reaseguros: 38 1. Detalle de los diferentes niveles de cobertura de reaseguro y límite máximo de retención por riesgo hasta el importe máximo de suscripción, así como la vigencia de los contratos. En el caso de contratos proporcionales se debe incluir los porcentajes y montos de retención y/o cesión, las capacidades de los contratos, así como la capacidad total de suscripción, de acuerdo con la información mínima señalada en el Anexo II del presente Reglamento. En el caso de contratos no proporcionales se debe incluir el detalle de las capas y las reinstalaciones, conforme a la información mínima señalada en el Anexo II antes citado. 2. Detalle de la retención por riesgo en importe y porcentaje respecto del patrimonio efectivo para ramos generales, a excepción de los ramos de accidentes y enfermedades, automóviles y terremoto, y otros que determine la Superintendencia, y de la prima neta retenida correspondiente. 3. Detalle de los reaseguradores, clasificación de riesgo e importes de su participación en los contratos de reaseguros. Las modificaciones de las políticas de retención, cesión y aceptación de riesgos en reaseguro, por todo concepto, así como de los límites máximos de retención por riesgo, los cuales forman parte de la Estrategia de Reaseguros, deben ser aprobadas por el Directorio dentro de los treinta (30) días calendario posteriores al inicio de vigencia de las renovaciones o suscripción de nuevos contratos, y deben ser informadas a la Superintendencia dentro de los diez (10) días calendario posteriores a su aprobación por el Directorio. Las empresas deben conservar los documentos que sustenten la ejecución y supervisión del Plan, los que deben estar a disposición de la Superintendencia. 1.2.4 Regulación de la actividad de los corredores de reaseguros y el rol de la Superintendencia de Banca y Seguros (SBS). Mediante la Resolución N° 808-2019, se reglamenta el nuevo Reglamento de supervisión y control de los corredores de reaseguros. El objetivo de esta norma es precisar el ámbito de operatividad de los corredores de reaseguros, como intermediarios en la contratación de reaseguros, entre las empresas aseguradoras y sus reaseguradores. De acuerdo a este nuevo Reglamento, los corredores de reaseguros deberán brindar asesoramiento a las aseguradoras para la adecuada contratación de sus programas de reaseguros, mantenerlas informadas sobre 39 los cambios y tendencias de los mercados de reaseguros a nivel internacional, así como asesorarlas en la presentación, seguimiento y cobranza de los importes de siniestros a cargo de los reaseguradores. Entre los principales cambios regulatorios destacan la definición de las actividades permitidas y aquellas que se encuentran prohibidas para los corredores de reaseguros, a fin de salvaguardar los intereses de los asegurados y de las empresas de seguros. 1.2.5 Prohibiciones de los corredores de reaseguros en las operaciones efectuadas con las empresas aseguradoras de Lima. La norma en mención indica, entre las principales prohibiciones a la actividad reaseguradora, en encuentran: ● Intermediar, de manera directa o indirecta, en la celebración de contratos de seguros. ● Intermediar en la contratación de reaseguros en períodos en los que su inscripción en el Registro se encuentre suspendida o cancelada. ● Asumir responsabilidades directas sobre los riesgos cubiertos por la empresa cedente. ● Ceder o compartir comisiones de intermediación de reaseguros, de manera directa o indirecta, con personas naturales y/o jurídicas vinculadas con los riesgos cedidos mediante su intermediación, salvo que se trate de corredores de seguros y/o de reaseguros, y se cuente con un convenio de intermediación conjunta. 1.2.6 Obligaciones de los corredores de reaseguros en las operaciones efectuadas con las empresas aseguradoras de Lima. Entre las principales obligaciones de los corredores de reaseguros se encuentran: ● Entregar a las empresas cedentes las notas de cobertura debidamente suscritas. ● Mantener un Registro de los contratos de reaseguros intermediados, indicando modalidad de contratación, riesgo de seguros según el Plan de Cuentas para Empresas del Sistema Asegurador. 40 ● Mantener un Registro de los siniestros pendientes de liquidación y/o pago a cargo de los reaseguradores, clasificados por riesgo de seguros según el Plan de Cuentas para Empresas del Sistema Asegurador. 1.2.7 Supervisión y Control de los corredores de reaseguros en las operaciones efectuadas con las empresas aseguradoras de Lima. Los corredores de reaseguros nacionales tienen la obligación de elaborar un informe sobre el sistema de control interno contable, el cual debe considerar, por lo menos, lo siguiente: ● La evaluación del sistema de control interno en el ámbito de la auditoría externa ● La evaluación de los sistemas de información del corredor de reaseguros nacional, en el ámbito de la auditoría externa. ● El grado de cumplimiento de las recomendaciones formuladas por la Unidad de Auditoría Interna, de corresponder, la SBS y por las sociedades de auditoría. 1.3 La Contabilidad de los Servicios de Intermediación efectuados por los corredores de reaseguros. Se debe efectuar un adecuado registro de las comisiones de estos corredores según el devengo de ingresos. Por ejemplo, de conformidad con la NIIF 4, se debe medir el componente de depósito de forma separada, asimismo, las políticas contables no requieren que reconozca todos los derechos y obligaciones causados por el componente de depósito, asimismo, se requiere llevar a cabo la prueba de adecuación de pasivos, entre otros. Las empresas de seguros se someten al menos semestralmente, a un régimen de clasificación de riesgo por parte de empresas clasificadoras independientes, Asimismo, deberán contar con un patrimonio efectivo que no puede ser menor al patrimonio de solvencia. 41 Téngase en cuenta además que las empresas de seguros y/o reaseguros sólo pueden tomar créditos, en el país o en el exterior, por una suma que no exceda el equivalente de su patrimonio efectivo. Si el margen de solvencia supera el patrimonio efectivo, la empresa de seguros debe presentar un programa de adecuación patrimonial. 1.3.1 Parámetros establecidos por la NIIF 4 "Contratos de Seguros" La regulación contable en materia de seguros ha sido un tema complejo. Diferentes criterios contables normados por Reguladores han originado dificultades en la comparación de los EE.FF. de las Compañías aseguradoras. En algunas jurisdicciones los pasivos por contratos de seguro han estado usualmente registrados en el balance general como importes que son conservadores y frecuentemente sobrevalorados cuando son comparados con el valor razonable. Esta situación podía no proveer información clara y comparable a los usuarios. Este hecho lo podemos verificar en las Fases del Proceso de Adopción de las NIIF en materia de seguros. Figura 13 Fases en el Proceso de la Adopción de las NIIF 4 y 17 Fuente: Universidad del Pacífico Debemos considerar 2 aspectos importantes respecto a la NIIF 4: a) Se aplicará a los Contratos de seguro y reaseguro, emitidos por la aseguradora; y contratos de reaseguros de los que esta sea tenedora. 42 b) Instrumentos financieros emitidos con un componente de participación discrecional (véase el párrafo 35 de la NIIF 4). 1.3.1.1 Panorama General de la NIIF 4 Contratos de Seguros Como indica Hancord y Donneri (2017), entre los objetivos principales de la NIIF 4 se encuentra el hacer mejoras limitadas en la contabilización de los contratos de seguros hasta que el IASB complete la Fase II (emisión NIIF 17). Asimismo, facilitar a los usuarios de la información financiera de las empresas de seguros en relación al reconocimiento contable de: - Contratos de seguros - Riesgos asumidos - Análisis de sensibilidades La NIIF 4 conceptualiza lo que es un contrato de seguro y lo diferencia respecto a un contrato de inversión. El objetivo de esta NIIF consiste en especificar la información financiera que debe ofrecer, sobre los contratos de seguro, la entidad emisora de dichos contratos (que en esta NIIF se denomina aseguradora), hasta que el Consejo complete la segunda fase de su proyecto sobre contratos de seguro. En particular, esta NIIF requiere: a) Realizar un conjunto de mejoras limitadas en la contabilización de los contratos de seguro por parte de las aseguradoras. b) Revelar información que identifique y explique los importes de los contratos de seguro en los estados financieros de la aseguradora, y que ayude a los usuarios de dichos estados a comprender el importe, calendario e incertidumbre de los flujos de efectivo futuros procedentes de dichos contratos. 43 Figura14. Aspectos Fundamentales en la NIIF 4 Contratos de Seguros Fuente: The Actuary Magazine. TAG ARCHIVES: IFRS 4. Lima Perú 2018. Asimismo, para poder realizar operaciones bajo esta NIIF se requiere desarrollar mejorar limitadas al contabilizar los contratos de seguro en las aseguradoras, y también revelar información que detalle los montos en los contratos de seguros, asimismo realizar un conjunto de mejoras limitadas al contabilizar los contratos de seguros por parte de las aseguradoras. Esta configuración permite un desarrollo normal del negocio en contratos de seguros admisibles pero cualquier cambio en la política debe implicar una mejora en su contabilización. En líneas generales la NIIF 4 define contablemente el concepto de contrato de seguro estableciendo diferencias en relación a los denominados contratos de inversión. Esta NIIF es importante ya que genera parámetros para un normal desarrollo de la actividad aseguradora, estableciendo cuales son los contratos de seguro admisibles. Esta NIIF se aplica a todos los contratos de seguro (incluyendo los contratos de reaseguro) que haya emitido la entidad, así como a los contratos de reaseguro que posea, pero no se aplica a los contratos específicos cubiertos por otras NIIF. No se aplica a otros activos o pasivos de la aseguradora, tales como los activos financieros 44 y los pasivos financieros que entran dentro del alcance de la NIC 39 Instrumentos Financieros: Reconocimiento y Medición . Además, no trata la contabilización a realizar por los tenedores de pólizas de seguro. La NIIF exime temporalmente a las aseguradoras de cumplir ciertos requerimientos de otras NIIF, entre los que se incluye la obligación de considerar el Marco Conceptual al seleccionar políticas contables para los contratos de seguro. No obstante, la NIIF: (a) Prohíbe las provisiones para posibles reclamaciones por contratos que no existen en la fecha de los estados financieros (tales como las provisiones para catástrofes o para estabilización). (b) Requiere una prueba de la adecuación de los pasivos por seguros que se han reconocido, así como una prueba de deterioro de activos por contratos de Reaseguro. (c) Requiere que la aseguradora mantenga los pasivos por contratos de seguro en su balance hasta que se liquiden o cancelen, o hayan caducado, y que presente los pasivos por seguros sin compensarlos con los activos por reaseguro conexos. La NIIF permite que la aseguradora cambie las políticas contables relativas a los contratos de seguro sólo cuando, a consecuencia de ello, sus estados financieros presentan información que es más relevante pero no menos fiable, o bien más fiable pero no menos relevante. En particular, la aseguradora no podrá introducir ninguna de las siguientes prácticas, aunque pueda continuar usando las políticas contables que tienen que ver con ellas: (a) Medir los pasivos derivados de contratos de seguro sin proceder a descontar los. Importes. (b) Medir los derechos contractuales relativos a futuras comisiones de gestión de inversiones por un importe que exceda su valor razonable, obtenido por comparación con las comisiones que actualmente cargan otros participantes en el mercado por servicios similares. (c) Utilizar políticas contables no uniformes para los pasivos por seguros de subsidiarias. 45 Figura 15. Medición en la NIIF 4 Contratos de Seguros Fuente: PriceWaterhouseCoopers. Casualty Actuaries of New England (CANE). September 26,2008. La NIIF permite introducir una política contable que suponga volver a medir de forma uniforme, en cada periodo, ciertos pasivos por seguro, para reflejar las tasas de interés actuales de mercado (y, si la aseguradora lo elige así, otras estimaciones e hipótesis actuales utilizadas). Sin esta autorización, la aseguradora hubiera estado obligada a aplicar el cambio en las políticas contables uniformemente a todos los pasivos similares. La NIIF requiere revelar información que ayude a los usuarios a comprender: (a) Los importes que, en los estados financieros de la aseguradora, corresponden a los contratos de seguro. (b) El importe, calendario e incertidumbre de los flujos de efectivo futuros que proceden de los contratos de seguro. Es importante mencionar que, como indica Peñalosa (2015), el Estado de Situación Financiera de una Compañía de Seguros es particular, ya que existen 46 cuentas particulares que la componen como por ejemplo las denominadas Reservas Técnicas. Figura 16 Estado de Situación Financiera de una Compañía de Seguros. Fuente: Universidad del Pacífico 1.3.1.2 La prueba de adecuación de pasivos en empresas aseguradoras Por aplicación del párrafo 15 (y siguientes) de la NIIF 4, una aseguradora evaluará, al final del periodo sobre el que se informa, la adecuación de los pasivos por seguros que haya reconocido, utilizando las estimaciones actuales de los flujos de efectivo futuros procedentes de sus contratos de seguro. Si la evaluación mostrase que el importe en libros de sus pasivos por contratos de seguro (menos los costos de adquisición diferidos y los activos intangibles conexos, tales como los que se analizan en los párrafos 31 y 32) no es adecuado, considerando los flujos de efectivo futuros estimados, el importe total de la deficiencia se reconocerá en resultados. Si la aseguradora aplica una prueba de adecuación de los pasivos que cumple los requisitos mínimos especificados, esta NIIF no impone requerimientos adicionales. 47 Figura 17 Ejemplo de la Aplicación de la Prueba de Adecuación de Pasivos Fuente: FSA Newsletter June 2006. Amendments to Laws and Regulations relating to Insurance Business Law Como se observa en el siguiente cuadro, se ha efectuado una estimación en 10 años, efectuándose una estimación del comportamiento del año base respeto de los ingresos y expensas generadas por la porción patrimonial proyectada. 1.3.1.3 Propuesta de mejora: Implicancias de la aplicación de la NIIF 17 “Contratos de Seguros” en el actual desarrollo de la actividad de las empresas aseguradoras. La NIIF 17 entrará en vigencia el 1 de enero de 2022 y reemplazará la aplicación de la NIIF 4 actualmente vigente. Entre los principales cambios de la norma están asociados a los modelos de medición de los pasivos de seguros, mediante el Margen de Servicio Contractual. Es decir, se modifica el denominado test de adecuación de pasivos, a través del modelo en mención por medio del cual se efectúa estimaciones críticas como los flujos futuros por los grupos de contratos de seguro. De esta manera, las empresas aseguradoras tendrán que dejar de emitir su información financiera a costo histórico para emitir en cifras actualizadas a través de variables financieras. 48 Como señala Bertolotti (2017), la NIIF 17 es la mayor modificación en la materia realizada después de décadas, ello afecta a todas las aseguradoras que utilizan esta normativa internacional contable, incluso a otras entidades que realizan contratos de seguros, como por ejemplo, las entidades bancarias con contratos de emisión de acciones. Es importante considerar que la NIIF 4 fue una norma preliminar, sin embargo, las políticas actuales dificultan la comparación entre productos, compañías y jurisdicciones, por lo que no existe información transparente para los usuarios. Figura 18. NIIF 17 Contratos de Seguros. Introducción. Fuente: Universidad del Pacífico. La nueva norma requiere que los flujos de efectivo futuros sean construidos mediante una estimación explícita y no sesgada, reflejando un rango de resultados posibles basado en la probabilidad de ocurrencia. Por su parte, las estimaciones de variables económicas deben maximizar el uso de información de mercado observable en la fecha de medición, para lo cual se necesita que todos los supuestos –financieros o no– sean revisados y actualizados al final de cada período de reporte de información financiera. 49 Como indica Deloitte (2017), la NIIF 17 provee de 3 modelos de medición según las características del contrato de seguros, las cuales detallamos en el siguiente cuadro: Figura 19. NIIF 17 Modelos de Medición Fuente: Universidad del Pacífico. De lo expuesto hasta el momento, podemos inferir que, como señala Piedra (2018, p.7), la NIIF 17 reemplaza la miríada actual de enfoques contables con un enfoque único que proporcionará a los inversionistas y a otros con información comparable y actualizada Tabla 4. Diferencias entre la NIIF 4 y la NIIF 17 a aplicarse a partir del 1 de enero de 2022 Fuente: IFRS 17 Explained. Why does IFRS 17 replace IFRS 4 (2018). 50 Por otro lado, el efecto del descuento es un elemento que siempre ha estado presente en la medición de los pasivos de seguros. Sin embargo, la nueva norma define criterios y lineamientos de cómo las compañías deben estimar las tasas de descuento, las cuales ahora se asocian exclusivamente a los riesgos específicos del pasivo, y no a aquellos relacionados con los activos que respaldan dichas obligaciones. El desafío en este punto se centra en definir los componentes a incluir o remover de una determinada tasa de mercado, ya sea la prima de liquidez que debe añadirse a la tasa libre de riesgo –enfoque bottom-up– o a los componentes de riesgo de default y otras primas que deberán ser removidas de los rendimientos de las inversiones que respaldan las obligaciones de seguros –enfoque top-Down–. A esto podemos agregar que la estimación del ajuste por riesgos no financieros también presenta un desafío para las compañías de seguros, puesto que estas deben definir una metodología que permita proyectar la compensación que la entidad requiere para reflejar la incertidumbre acerca de los importes y oportunidad de ocurrencia de los flujos de efectivo asociados a los riesgos de seguros, a medida que la compañía va realizando sus obligaciones contractuales. Finalmente, es importante recordar precisar que tanto la NIIF 4 como la NIIF 17 permiten a las entidades usar una amplia variedad de prácticas contables para los contratos de seguros, especificar la información financiera que debe ofrecer la entidad emisora de dichos contratos (aseguradora), asimismo, comprender el importe, calendario e incertidumbre de los flujos de efectivo futuros procedentes de dichos contratos que acepta un riesgo de seguro significativo de la otra parte. 51 1.3.2 Principios contables aplicables Según el Marco Contable conceptual, publicado por la Superintendencia de Banca, Seguros y AFP (SBS) menciona que los Estados Financieros de las empresas del sistema asegurador deben estar elaborados y públicos de acuerdo a las disposiciones por la Superintendencia de Banca, Seguros y AFP (SBS). En el diseño del plan de cuentas de la Superintendencia de Banca, Seguros y AFP (SBS) se muestra la denominación de dígitos para las cuentas: Figura 20. Diseño del Plan de Cuentas SBS Fuente: Ávalos. (2018) “Introducción al Seguro Contabilidad y EEFF de empresas de seguros”. Universidad Nacional de Ingeniería (UNI)-Unidad de posgrado., Lima, Perú. 1.3.3 Principios Contables Aplicables a los Estados Financieros Los principios contables aplicables al Proceso de Recuperación por Cobro de Siniestros en las empresas aseguradoras son los siguientes: 1. Cuentas por Cobrar a Reaseguradores. - Las cuentas por cobrar a reaseguradores se originan por: (i) Los siniestros ocurridos en los cuales una aseguradora asume la responsabilidad de la indemnización a favor del asegurado, registrando una cuenta por cobrar 52 a los reaseguradores sobre la base del porcentaje cedido (o participación) de la prima emitida con abono al rubro de “Siniestros de primas cedidas” del estado de resultados. (ii) Los reaseguros aceptados a favor de otras compañías de seguros, las cuales se reconocen cada vez que se firma un contrato o nota de cobertura (con reaseguros). Los contratos por reaseguros cedidos no eximen a la Compañía de sus obligaciones con sus asegurados. 2. Cuentas por Pagar a los Reaseguradores. - Las cuentas por pagar a reaseguradores se originan por: (i) La cesión de primas emitidas sobre la base de la evaluación del riesgo asumido, el cual es determinado por la Compañía (reaseguros). Estas cuentas por pagar son reconocidas cada vez que se emite una póliza, registrándose simultáneamente un cargo al rubro “Primas cedidas” del estado separado de resultados para los contratos de reaseguro; teniendo como sustento de dichas transacciones un contrato o nota de cobertura firmado con el reasegurador. Asimismo, se incluye la cesión de primas correspondiente a los contratos de seguro cuya vigencia es mayor a un año. (i) Por los siniestros provenientes de los contratos de reaseguros aceptados, los cuales se reconocen cada vez que se recibe la nota de cobranza de las compañías reaseguradoras por los siniestros de primas de seguros y reaseguros aceptados. Asimismo, de acuerdo con la Resolución SBS N°7037-2012, las porciones cedidas correspondientes a las reservas de siniestros por pagar y reservas técnicas por primas, son reconocidas como activos por operaciones de reaseguro y no se permite compensaciones con los pasivos relacionados. Téngase en cuenta que las cuentas por cobrar o pagar a los reaseguradores son dados de baja cuando los derechos contractuales caducan o cuando el contrato se transfiere a un tercero. 53 2. Provisión para Cobranza Dudosa para las Cuentas por cobrar a Reaseguradores. - De acuerdo a lo establecido por la Resolución SBS N° 10839-2011 modificada por la Resolución N° 6724-2016, para efectos de cálculos de la provisión de cobranza dudosa para las cuentas por cobrar a reaseguradores establece que las cuentas sin movimiento por períodos iguales o superiores a seis (6) meses y a doce (12) meses, son provisionadas por el cincuenta por ciento (50%) y cien por ciento (100%), respectivamente, del monto de las partidas deudoras individuales o del saldo deudor neto, según corresponda. Cabe indicar que la provisión correspondiente a los contratos de reaseguro automático se realizará por el saldo neto deudor de la respectiva cuenta corriente con cada reasegurador. Tratándose de los contratos de reaseguro facultativo, de exceso de pérdida, de riesgos catastróficos y de otras modalidades de contratos distintas a los contratos de reaseguro automático, la provisión se realizará por el monto de las partidas individuales que resulten incobrables. Asimismo, se debe evaluar las situaciones descritas a continuación, que pudieran determinar la confirmación del incumplimiento de la obligación por parte de los reaseguradores: ❖ Denegación expresa del pago del siniestro por parte del reasegurador con antigüedad igual o superior a seis (6) meses, contados desde la fecha que toman conocimiento del ajuste final del siniestro. ❖ Litigios en procesos judiciales y arbitrales con reaseguradores por cobro de derechos provenientes del contrato de reaseguro, cuando exista evidencia objetiva de un resultado negativo para la empresa. ❖ Saldos por cobrar de cuentas corrientes inactivas con reaseguradores, con antigüedad mayor a veinticuatro (24) meses. El reconocimiento del deterioro afecta a una cuenta correctora (provisión) registrándose en el rubro “Gastos técnicos diversos” del estado separado de resultados. 54 1.3.4 Análisis de los Estados Financieros de las empresas aseguradoras de Lima respecto a las Cuentas por Cobrar a Reaseguradoras El Control Interno efectuado a las operaciones efectuadas con las empresas reaseguradoras a través de los corredores guarda importancia en el sentido que las empresas contabilizarán de una mejor manera las operaciones efectuadas con los reaseguradores. A continuación, podemos observar los Estados Financieros Auditados de la empresa RIMAC SEGUROS Y REASEGUROS (2018), en la cual podemos observar el Rubro denominado “Cuentas por cobrar a reaseguradores y coaseguradores”, conforme la siguiente figura: Figura 21. Cuentas por Cobrar a Reaseguros en los Estados Financieros de RIMAC 2018 Fuente GAT Intetational. Reaseguro. Lima, 2018. Observando la Nota b) se indica que al 31 de diciembre de 2018 y de 2017, la Compañía mantiene derechos con reaseguradores del exterior, originados por siniestros ocurridos principalmente bajo la modalidad de contratos facultativos, liquidados en forma parcial y definitiva con los asegurados. Al 31 de diciembre de 2018, el saldo comprende un total de S/25, 838, 000 de cuentas por cobrar a reaseguradores por siniestros relacionados al Fenómeno del Niño Costero (S/62, 897,000 al 31 de diciembre de 2017). 55 Figura 22. Composición de Activos en los Estados Financieros de Rímac 2018 Fuente: Rímac Seguros Estados Financieros Auditados Vemos en este caso que las cuentas por cobrar a reaseguradores provienen principalmente de siniestros ocurridos durante el Fenómeno del Niño de 2017, es decir, superando el periodo estimado por la SBS para ser considerado como activo de la empresa, lo cual implicará que dicha suma pase a formar parte de una provisión de cuentas en cobranza dudosa al 100% (12 meses). Un inadecuado control de estas operaciones ocasiona que el riesgo de pago por primas cedidas a los reaseguradores aumente de forma significativa. Por otro lado, los Estados Financieros Auditados de la empresa PACÍFICO SEGUROS Y REASEGUROS (2018), en el rubro “Cuentas por cobrar a reaseguradores y coaseguradores”, muestra la siguiente información: Figura 23. Cuentas por Cobrar a Reaseguradoras en los Estados Financieros de PACIFICO 2018 Fuente: Bolsa de Valores de Lima Igual como en el caso de RIMAC, en la empresa se observa que las Primas por Cobrar a reaseguradoras se mantienen desde el Fenómeno del 56 Niño de 2017 casi en su totalidad, ascendiendo a un monto de S/. 150, 906,000 al 31 de diciembre de 2018, como indica la Nota c) de los indicados Estados Financieros: Figura 24. Movimiento de Transacciones de Reaseguradoras en los Estados Financieros de PACIFICO 2018 Fuente: Bolsa de Valores de Lima En ese sentido, observamos que las dos empresas de seguros más grandes de Lima mantienen un riesgo latente en cuanto a los riesgos cedidos a las reaseguradoras que aún no encuentran su cobro efectivo, implicando en consecuencia que tenga que cumplir lo establecido en la normatividad de la SBS, es decir las cuentas sin movimiento por períodos iguales o superiores a seis (6) meses y a doce (12) meses, sean provisionadas por el 50% y 100%, respectivamente, del monto de las partidas deudoras individuales o del saldo deudor neto, según corresponda, implicando en consecuencia un aumento del PCD (Provisión de Cuentas en Cobranza Dudosa), afectado la realidad de las operaciones en los Estados Financieros. Es por este motivo que se hace importante efectuar un proceso de control adecuado para este tipo de operaciones. 1.4 La Tributación de los Servicios de Intermediación efectuados por los corredores de reaseguros. Las empresas aseguradoras desarrollan diferentes operaciones por las que cuentan con diversos canales de distribución, uno de los más importantes es aquel efectuado con los corredores de reaseguros, los cuales es en buena cuenta son agentes 57 independientes, teniendo en cuenta que dicha independencia varía en función de la calidad del intermediario y de la regulación efectuada en cada legislación nacional. En la práctica los corredores de reaseguros desarrollan diversas actividades, la más importante quizás es la que consiste en contactar a las reaseguradoras en el mercado internacional efectos de que puedan transferirles el riesgo. La característica principal de este tipo de servicio este estos agentes corredores tienen un amplio conocimiento del sector de seguros y en consecuencia identifican de forma clara las necesidades que tienen sus clientes respecto a la adquisición de reaseguros. Entonces, los corredores de reaseguros ayudan a solucionar o disminuir alguno de los problemas generado por la comercialización de estos productos, como por ejemplo la asimetría de la información pues si bien las compañías aseguradoras tienen acceso a información sobre las reaseguradoras contratadas, no existen reglas claras y uniformes respecto a la forma de contratación con estos reaseguradores. En consecuencia, la contratación de corredores de reaseguro disminuye la probabilidad de cometer errores en la selección de reaseguradoras porque conocen el perfil de las compañías reaseguradoras que operan en el mercado internacional y están mejor capacitados de poder realizar este tipo de operaciones teniendo la vez una relación más directa y cercana con las empresas aseguradoras nacionales. Otro aspecto importante es que los corredores de reaseguros permiten disminuir costos operativos ya que de alguna manera centralizan la oferta y la demanda de reaseguros lo cual beneficia tanto a las compañías aseguradoras como a las aseguradoras. Podemos resumir entonces que las aseguradoras distribuyen riesgos y beneficios a través del reaseguro, efectuando dichas operaciones con sujetos no domiciliados, buscando con ello, entre otros aspectos, (i) incrementar la capacidad de aceptar riesgos, (ii) cubrir riesgos que no son frecuentes, peligrosos o novedosos, 58 (iii) nivelar riesgos, etc. Los reaseguros pueden ser operativos (facultativos y automáticos), o Técnicas (proporcionales y no proporcionales). La contratación con estos operadores se puede efectuar en forma directa: con el reasegurador del exterior o a través de bróker autorizados. La modalidad facultativa y la contratación a través de bróker resulta las más rentables para el reasegurador (más perjudiciales que para las aseguradoras locales). Asimismo, En muchos casos el pago no se hace efectivo desde el país, sino que se realiza desde cuentas del exterior o a través de bróker del país que actúan en representación de reaseguradores extranjeros. Asimismo, se compensan con los recupero de siniestros (liquidaciones periódicas). 59 1.4.1 Tributación con empresas reaseguradoras no domiciliadas En el rubro de seguros y reaseguros existe dificultad en determinar dónde se graban las indemnizaciones pagadas por los reaseguros. El Artículo 5 del Modelo de Convenio para Evitar la Doble Imposición de la OCDE indica que no se considera que una empresa tiene un establecimiento permanente en un Estado contratante por el mero hecho de que realice sus actividades en ese Estado por medio de un corredor, comisionista general o cualquier otro agente independiente, siempre que dichas personas actúen dentro del marco ordinario de su actividad. En ese sentido, para el Modelo OCDE, aquel agente que actúe como Corredor, comisionista o cualquier otro agente independiente, sin recibir órdenes específicas no constituye Establecimiento Permanente. 1.4.1 Determinación del Impuesto a la Renta por operaciones con corredores de reaseguros. El inciso h) del artículo 37º del Texto Único Ordenado de la Ley del Impuesto a la Renta indica que tratándose de empresas de seguros y reaseguros, serán deducibles las reservas técnicas ordenadas por la Superintendencia de Banca y Seguros que no forman parte del patrimonio. Las provisiones y las reservas técnicas correspondientes al ejercicio anterior que no se utilicen, se considerarán como beneficio sujeto al Impuesto del ejercicio gravable. Por otro lado, de la lectura del inciso m) del artículo 44º de la indicada norma se interpreta que serán deducibles para efectos del Impuesto a la Renta, entre otros, aquellos gastos derivados de operaciones de reaseguros. Indica la norma que dichos gastos podrán ser deducidos siempre que el precio o monto de la contraprestación sea igual al que hubieran pactado partes independientes en transacciones comparables. 60 En la determinación de ingresos, el inciso a) del artículo 48º de la norma en mención, señala una presunción que no admite prueba en contrario, por la cual los contribuyentes no domiciliados en el país, las sucursales, agencias o cualquier otro establecimiento permanente en el país de empresas unipersonales, sociedades y entidades de cualquier naturaleza constituidas en el exterior, que desarrollen las actividades de seguros obtienen rentas netas de fuente peruana iguales al 7% sobre las primas. Téngase en cuenta que cuando la norma indica “rentas netas”, se refiere a la aplicación de dicho porcentaje sobre el 30%, es decir, efectivamente se aplicará una retención del 7% por 30% (lo que equivale a una tasa del 2.1%). De conformidad con ello, el artículo 27º del Reglamento de la Ley del Impuesto a la Renta aclara que para efecto de lo dispuesto anteriormente, en las actividades de seguros las rentas netas de fuente peruana serán igual al siete por ciento (7%,) sobre: 1) Las primas netas, deduciendo las comisiones pagadas en el país, que por cualquier concepto le cedan a empresas constituidas y domiciliadas en el Perú. 2) Los ingresos netos de comisiones por operaciones de reaseguros que cubran riesgos en el Perú. La idea de esta regulación es la determinación de la base imponible en función de un importe neto, como indica el artículo 6 del Reglamento de la Ley del Impuesto a la Renta, para determinar la base imponible, las empresas de seguros a que se refiere la Ley Nº 26702 tomarán en cuenta el saldo neto de las cuentas corrientes reaseguradores deudores y acreedores, de conformidad con las normas que dicte la Superintendencia de Banca y Seguros. Ello porque en la actividad reasegura puede existir una ganancia para las aseguradoras. 61 Finalmente, téngase en cuenta que en aplicación del inciso f) del artículo 18 de la Ley del Impuesto a la Renta, constituyen ingresos inafectos, las rentas y ganancias que generen los activos, que respaldan las reservas técnicas de las compañías de seguros de vida constituidas o establecidas en el país, para pensiones de jubilación, invalidez y sobrevivencia de las rentas vitalicias provenientes del Sistema Privado de Administración de Fondos de Pensiones, constituidas de acuerdo a Ley. Para ello, la composición de los activos que respaldan las reservas técnicas de los productos cuyas rentas y ganancias se inafectan, deberá ser informada mensualmente a la Superintendencia de Banca, Seguros y Administradoras de Fondos de Pensiones, dentro del plazo que ésta señale, en forma discriminada y con similar nivel de detalle al exigido a las Administradoras de Fondos de Pensiones por las inversiones que realizan con los recursos de los fondos previsionales que administran. Respecto al devengamiento de ingresos en empresas aseguradoras, se debe indicar que este tipo de empresas determinan sus ingresos en función a su devengamiento, pero este ingreso puede ser corriente o diferido. Por ello, la actividad aseguradora deberá observar el diferimiento en función de lo establecido en la NIIF 14 Contrato de Seguros, aplicando adicionalmente lo establecido en el artículo 57 de la Ley del Impuesto a la Renta. En ese sentido, la determinación de ingresos se efectuará de la siguiente manera: 62 Figura 25. Determinación de Ingresos en la Actividad Aseguradora en Estados Unidos Fuente: GAAP Dinamics (2018) Estados Unidos, Virginia Cabe indicar que mediante la Resolución del Tribunal Fiscal N° 06304-22018 del 21 de agosto de 2018 se confirmó un reparo efectuado a una empresa aseguradora respecto al gasto por primas cedidas a reaseguradoras residentes en paraísos fiscales, dado que la aseguradora realizó pagos a las cuentas de empresas ubicadas en Luxemburgo y Bermudas, por lo que en atención a lo establecido en el inciso m) del artículo 44° de la Ley del Impuesto a la Renta, vigente en el periodo en controversia, no correspondía la deducción del gasto registrado, dado que el pago se realizó a través de empresas ubicadas en países de baja o nula imposición. 63 En ese sentido, cabe recordar que los gastos por servicios correspondientes a operaciones realizadas, directa o indirectamente, con personas o entidades residentes en países o territorios de baja o nula imposición, así como los gastos por seguros y reaseguros que se paguen a través de personas o entidades residentes en los mismos son deducibles para la determinación de la renta de tercera categoría, pero siempre que estos pagos se efectúen a valor de mercado. Es por este motivo que el gasto por primas cedidas a reaseguradores residentes en países como Bermudas, por ejemplo, corresponderá la deducción del gasto, siempre que la contraprestación sea igual al que hubieran pactado partes independientes en transacciones comparables, conforme lo indicado en el último párrafo de la norma en mención. Es por este motivo que en principio la carga de la prueba respecto a la deducibilidad de estos gastos corresponde a la Administración Tributaria. Sin embargo, es importante tener cuidado que los pagos efectuados al reaseguradores que se encuentran domiciliados en Paraísos Fiscales, los cuales se encuentran enlistados en el Anexo I al Reglamento de la Ley de Impuesto a la Renta, sean efectuados a valor de mercado. 64 Figura 26. Listado de Países o Territorios No Cooperantes o de Baja o Nula Imposición Fuente: SUNAT 65 1.4.2 Determinación del Impuesto General a las Ventas por operaciones con corredores de reaseguros. En este acápite es importante observar el derecho al crédito fiscal generado por el pago de los servicios de intermediación efectuados a los corredores de reaseguros. En ese sentido, debemos observar el cumplimiento de los requisitos sustanciales establecidos en el artículo 18 de la Ley del Impuesto General a las Ventas, bajo este esquema debemos determinar si efectivamente las operaciones corresponde a costos o gastos vinculados a la generación de renta y además que dichas erogaciones se destinen a la finalidad establecida por dichas adquisiciones. Visto de otro modo, el IGV buscar a grabar el consumo de servicio de intermediación efectuados por los corredores, denomina servicio de corretaje. lo que comúnmente se Esta operación además deberá estar sustentada con comprobantes de pago que cumplen los requisitos sustanciales y formales establecidos en el artículo 18 y 19 del Texto Único Ordenado de la Ley del Impuesto General a las Ventas. Entonces, el impuesto calculado deberá corresponder con el cumplimiento de estos requisitos. Cabe recordar que para efectos del IGV, un servicio es toda prestación que una persona realiza para otra y por la cual percibe una retribución o ingreso que se considere renta de tercera categoría para los efectos del Impuesto a la Renta, aun cuando no esté afecto a este último impuesto; incluidos el arrendamiento de bienes muebles e inmuebles y el arrendamiento financiero. 66 Figura 27. Los Servicios en el Impuesto General a las Ventas Fuente: SUNAT. IGV en la Utilización de Servicios de No domiciliados. Es importante tan para en IGV como para la determinación del IR, que dichas operaciones se llevan encontrar adecuadamente sustentada tanto en comprobantes de pago, como en otros documentos llámese cartas correos electrónicos, llamadas telefónicas etcétera. Por este motivo se hace necesario que, para efectos de poder deducir el Crédito Fiscal, dichas operaciones deben tener el sustento respectivo de dichas operaciones. En consecuencia, debemos considerar además la retención del IGV respecto de las operaciones de reaseguro considerando estas operaciones como una utilización de servicios en el país por lo que se deberá efectuar el pago del igv y además efectuar la determinación del impuesto a través del PDT 617. 67 Recordemos que el servicio es utilizado en el país cuando siendo prestado por un sujeto no domiciliado, es consumido o empleado en el territorio nacional, independientemente del lugar en que se pague o se perciba la contraprestación y del lugar donde se celebre el contrato. •Ocurren dos elementos: – Servicio prestado por un sujeto no domiciliado. – Consumido o empleado en el territorio nacional. Cabe indicar que el Informe Nº 011-2005-SUNAT/2B0000, señala que a fin de determinar si se está ante una operación de utilización de servicios gravada con el IGV, se debe verificar si el servicio es prestado por un no domiciliado, y si dicho servicio es consumido empleado en el territorio nacional, resultando irrelevante que el servicio haya sido prestado parte en el país y parte en el exterior o íntegramente fuera del país. Asimismo, cabe mencionar que mediante el Informe N° 130-2016SUNAT/5D0000 del 27 de julio de 2016, la SUNAT indicó respecto a las operaciones efectuadas por los corredores de reaseguros, lo siguiente: 1. Las actividades realizadas por las empresas corredoras de reaseguros domiciliadas en el Perú a favor de compañías reaseguradoras no domiciliadas, orientadas a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, no califican como una operación de seguros y reaseguros a que se refiere el numeral 8 del Apéndice V del TUO de la Ley del IGV. 2. El servicio de intermediación que prestan las empresas corredoras de reaseguros domiciliadas en el país a favor de empresas reaseguradoras no domiciliadas, orientado a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, se encontrará gravado con el IGV sea que las actividades realizadas para el efecto por dichas empresas corredoras de reaseguros se lleven a cabo: a) En el Perú; o, b) En el exterior, siempre que de acuerdo con el interés y lo pactado por ambas partes contratantes, el servicio deba culminar con lograr que la empresa reaseguradora celebre un contrato de reaseguros con una empresa aseguradora domiciliada. 68 1.5 El Sector Asegurador en Lima 1.5.1 Definición de aseguradora La Asociación Peruana de Empresas de Seguros (APESEG) define la palabra asegurador como nombre que se le da a la entidad de seguros que mediante la formalización de un contrato de seguro, asume las consecuencias dañosas producidas por la realización del evento cuyo riesgo es objeto de cobertura. Además, Fernández Dirube (2006, p. 102), menciona que una empresa de seguros se define como una compañía especializada en que ofrece servicios, coberturas y beneficios según el o los tipos de seguro o póliza que ofrezcan. Es una institución jurídica por la que las personas y las mismas empresas buscan protegerse de los riesgos de los que se exponen cada día. Se debe considerar que el seguro es un medio de protección y está basado en el principio de la “transferencia de riesgo”; por ello, existen diversos tipos de riesgos por lo que existen diferentes modelos de seguros. Su actividad principal se encuentra vinculada con la cobertura de riesgos que puedan darse sobre un bien o persona, por este motivo, las aseguradoras responden a las coberturas e indemnizaciones con su propio patrimonio haciendo frente a la cobertura de los riesgos. En este tipo de empresas se debe hacer frente al pago de las coberturas si se da efectivamente los riesgos que cubre. En ese sentido, ante la ocurrencia de un evento, la empresa aseguradora se encarga de compensar lo pactado en el contrato de seguros. El seguro responde ante la necesidad de una seguridad financiera individual o de negocios (Fundación Mapfre, 2018). Las características de un riesgo asegurable son las siguientes; las pérdidas deben ocurrir de casualidad, las pérdidas deben ser definida por tiempo y cantidad, las pérdidas debe ser significativa debido a que no se asegura lo insignificante, la tasa de pérdida debe ser predecible y por último la pérdida no debe ser catastrófica para las empresas de seguros, ya que de ocurrir la compañía de seguros no puede responsabilizarse por el pago de los asegurados ante tal eventualidad. 69 Figura 28. Operatividad de una Empresa Aseguradora Fuente: Ávalos. (2018) “Introducción al Seguro Contabilidad y EEFF de empresas de seguros”. Universidad Nacional de Ingeniería (UNI)-Unidad de posgrado., Lima, Perú. 1.5.2 Panorama actual de las empresas aseguradoras En el Perú, las empresas de seguros se encuentran reguladas por la Superintendencia de Banca, Seguros y AFP (SBS)”, la cual en su boletín denominado “Evolución del sistema de seguros al IV trimestre del 2018” mencionó que al cierre del 2018, la composición de la producción se encuentra liderada por los seguros de riesgos generales con una participación de 37.0%, sobre lo registrado en diciembre 2017. Seguido por los seguros de vida representado por 33.5% de la recaudación total, lo que originó un ligero incremento superior a la participación del 2017. Asimismo, en el boletín de la Superintendencia de Banca, Seguros y AFP (SBS), evalúa la siniestralidad directa que fue de 53.5% al cierre del año 2018, lo que ha representado una caída de 18 puntos porcentuales a diferencia del año 2017. Además, el índice de siniestralidad cedida se ha reducido en un nivel de 72.9% durante el mismo periodo. En América Latina el mercado asegurador no ha sido ajeno a la bonanza económica registrada en las últimas décadas a pesar de la crisis surgida en el año 2008 en Estados Unidos y Europa. 70 Figura 29. Índices de Siniestralidad Anualizados Fuente: Extraído del boletín “Evolución del Sistema de Seguros al IV trimestre de 2018” Equilibrium (2018), menciona en su informe que al cierre del primer trimestre del 2018, el Índice de Siniestralidad Directa a disminuyó a 47.82%, es el menor nivel de siniestralidad y ello se explica porque el 2017 recibió un impacto desfavorable de lluvias productor del Fenómeno del Niño, además de un menor nivel de primas en el ramo de vida debido a las modificaciones en el entorno regulatorio y el pago que se pactó en pensiones a los beneficiarios de las Rentas Vitalicias. Asimismo, la siniestralidad directa en Ramos de Seguros Generales retrocedió de 144.70% a 45.51% entre marzo de 2017 y 2018. Es de importancia indicar que los mayores niveles de siniestralidad reportados en las principales categorías de riesgos de seguros generales han sido atenuados por la adecuada gestión de reaseguros que manejan las empresas del sector. 1.6 El Sector Reasegurador en Lima 1.6.1 Definición de empresa reaseguradora Se puede definir a una reaseguradora como una persona jurídica, la cual, a través de un contrato de reaseguro, cobertura uno o varios de los riesgos que previamente ha asumido otra compañía aseguradora. El reaseguro es un contrato para la distribución del riesgo, donde una aseguradora cede a un ente denominado reasegurador parte parcial o total de los 71 riegos que asume frente a la ocurrencia de algún siniestro, con el fin de reducir los montos de pérdida posible. Gracias a este mecanismo, las aseguradoras pueden asumir mayores niveles de riesgo y administrar con mayor estabilidad y solvencia su negocio. En términos más técnicos, con el reaseguro se homogenizan los valores asegurados y se limitan las responsabilidades asumidas, con lo que se permite el control de la frecuencia siniestrar (probabilidad de ocurrencia), de la intensidad del siniestro (alcance), y de su importe (cuantía), lo cual favorece a una mayor capacidad y oferta de seguros para asumir grandes riesgos. Figura 30. El Concepto de Reaseguro bajo una fórmula Fuente: Reaseguro (2018). Concepto. Se puede entonces inferir que los aspectos más importantes vinculados a la actividad de los reaseguros son los siguientes: ● El asegurador es el único responsable ante el asegurado: no existe relación directa entre el asegurado y los reaseguradores. ● Existe un sólo asegurador, y uno o más reaseguradores. ● La elección de las empresas reaseguradoras y el grado de implicación de ellas es por cuenta del asegurador. ● El reparto de primas e indemnizaciones puede hacerse de forma proporcional (habitualmente sobre cada póliza de seguro individualizada) o bien de forma no proporcional (habitualmente sobre el conjunto de todas las pólizas). ● La finalidad última es preventiva para el asegurador: dispersión de riesgos. 72 Según la reaseguradora Aon, a nivel mundial se estima que el capital mundial de reaseguradores era de USD 585 mil millones al 31 de diciembre de 2018, a la baja 3 por ciento en relación con el final de 2017. Este cálculo es una medida amplia del capital disponible para aseguradoras con las que negociar riesgos. El capital social tradicional cayó en USD28 mil millones, o 5 por ciento, a USD 488 mil millones en el transcurso del año, impulsado principalmente por factores macroeconómicos. Estos incluyen: ● Mayores tasas de interés en los Estados Unidos, lo que resulta en pérdidas no realizadas en las carteras de bonos; ● Fortalecimiento del dólar estadounidense (la moneda de conversión para las posiciones de capital internacional); y ● Una corrección del mercado de valores en el último trimestre de 2018, con un cambio contable reciente introduciendo una volatilidad adicional significativa a los resultados informados. Los activos bajo administración en el sector de capital alternativo aumentaron en USD8 mil millones a USD97 mil millones (+9 por ciento) durante el año hasta el 31 de diciembre de 2018. El total se muestra bruto de la garantía atrapada en contratos afectados por las principales pérdidas por catástrofes naturales en 2017 y 2018. Figura 31. Crecimiento del sector reasegurador a nivel mundial Fuente: Artemis. Further growth expected in 2018 as alternative capital hits $89bn: Aon Benfield. Egland (2018). 73 El capital mundial de reaseguros sigue siendo resistente frente a las pérdidas aseguradas por catástrofes naturales que se acumulan más de USD 240 mil millones en los últimos dos años. El exceso de capacidad de reaseguro sigue existiendo, a pesar de un aumento de la demanda de soluciones de reaseguro a nivel mundial. La proporción de las pérdidas acumuladas para los reaseguradores ha sido relativamente baja, dado el perfil los eventos subyacentes y las altas retenciones llevadas por grandes aseguradoras primarias. Además, la porción de reaseguros se ha distribuido alrededor de un grupo mucho más amplio de inversionistas de lo que históricamente ha sido el caso. Los datos preliminares para el primer trimestre de 2019 indican que la industria global de seguros soportó unos pocos meses, pagos relacionados con catástrofes naturales. A través de los tres primeros meses, la industria ha sufrido tentativamente pérdidas de USD7.1 mil millones. Esta estimación aumentará a medida que las pérdidas de eventos se realizan aún más, pero actualmente está un 47 por ciento por debajo del promedio reciente de 15 años (2004-2018) de USD13.5 mil millones. Figura 32. Pérdidas Aseguradas por Año y Tipo Fuente: AON. Reinsunrance Thought Leaderships (2018) 74 1.6.2 La actividad de las empresas reaseguradoras en el Perú Actualmente operan más de 250 reaseguradoras en nuestro país, tanto por negociación directa como a través de corredores intermediarios de reaseguros. En el Perú (país que enfrenta regularmente fenómenos El Niño y alta actividad sísmica) es posible que las aseguradoras puedan cubrir eventos catastróficos debido a la protección de una reaseguradora. En nuestro país, la opción de reasegurar riesgos es una buena manera que las aseguradoras diversifiquen sus riesgos, lo cual permite amortiguar las pérdidas en caso de que ocurra un siniestro imprevisto, posibilita asesorías especializadas por parte de reaseguradoras con prestigio internacional y aumenta la capacidad de la empresa para ofrecer más coberturas a sus clientes. Las operaciones habituales de suscripción por un reaseguro en el Perú pueden ser de dos tipos: reaseguro automático o reaseguro facultativo. El primero obliga a la empresa a cederle, y a la reaseguradora a aceptar una cartera de riesgos acordada con anticipación. Por otro lado, el reaseguro facultativo permite que, tanto la empresa como la reaseguradora, cedan y acepten los riesgos de manera individual. Asimismo, ambos tipos de suscripciones se dividen en proporcionales (donde la reaseguradora recibe cuotas y paga siniestros de manera equilibrada cada uno de los riesgos cedidos) y no proporcionales (que le permite al reasegurador cubrir aquellos siniestros que excedan un importe definido y hasta un límite acordado). 1.6.3 Principales operaciones relacionadas con las empresas aseguradoras de Lima. Las empresas reaseguradoras realizan operaciones a través de la celebración de contratos de reaseguro nacionales o extranjeras, de conformidad con las operaciones y ramos comprendidos en la autorización otorgada por la SBS. En el Perú, las empresas de seguros tienen contratación de servicios de intermediación con doce (12) corredores de reaseguros. (SBS, 2018). 75 Tabla 5. Listado de Corredores de Reaseguros en Lima Fuente: Extraído de la SBS “Riesgos de Reaseguros” (2018). 76 2. CAPÍTULO II: PLAN DE INVESTIGACIÓN 2.1 Objeto de la Investigación 2.1.1 Planteamiento del Problema Las empresas reaseguradoras desarrollan un papel importante en el aspecto financiero de las compañías de seguros. Ello porque a través de los contratos de reaseguros, dichas empresas pueden aceptar riesgos por encima de los esperados durante un ejercicio, incrementando su capacidad de suscripción de contratos de seguros y reduciendo la probabilidad de obtener pérdidas. Sin embargo, la deficiencia en el control de los siniestros por cobrar a reaseguros cedidos que deben realizar los corredores de reaseguros, generan un riesgo latente ante un evento de un siniestro catastrófico respecto a los riesgos asumidos por las empresas aseguradoras. Basta recordar catástrofes generadas por el fenómeno del cambio climático, como fue el caso del fenómeno del “Niño Costero” que afectó a gran parte del norte del país con pérdidas de más de 613 millones de dólares. Eventos naturales e imprevisibles como estos generan en gran medida problemas a las empresas aseguradoras ya que éstas estiman un determinado número de pérdidas por eventos catastróficos durante un ejercicio determinado pero dicha estimación se ve afectada por eventos como éstos, lo cual pone al descubierto las deficiencias originadas en la suscripción de contratos de reaseguros que no llegan a cubrir completamente las pérdidas esperada. 77 Figura 33. Volumen de Siniestros por Empresa de Seguros Fuente: informe del Diario Gestión “El paso de El Niño Costero en la industria de seguros, ¿a cuánto ascienden las pérdidas?”. Basta responder a la pregunta ¿Qué sucede si el corredor de reaseguro no paga la prima al reasegurador en las fechas pactadas teniendo en cuenta además dichos eventos catastróficos? La respuesta ante ello es que las empresas de seguros tienen que asumir en la totalidad dichos siniestros ocurridos. Es por este motivo que hemos considerado conveniente iniciar la presente investigación, ya que las empresas aseguradoras pierden millones de soles en pérdidas por un inadecuado control de dichas operaciones. Como podemos inferir, el impacto contable respecto a la problemática planteada encuentra sustento en la asunción por parte de la aseguradora de los siniestros que puedan ocurrir y estos presenten magnitud catastrófica, realizando la empresa de seguro de cara al cliente el pago por los siniestros para luego recuperar mediante el cobro a las reaseguradoras los siniestros cedidos. Sin embargo, de no ocurrir una buena gestión, las reaseguradoras tienen a no hacerse responsables de los pagos a realizarse; ello causando un impacto en los activos y resultados de las Compañías de Seguros. Por otra parte, en el plano tributario ocurre que dichos eventos generan una incorrecta 78 determinación del Impuesto a la Renta e IGV, pudiéndose generar reparos a dichos impuestos. 2.1.2 Estado de la Cuestión La presente investigación titulada “Impacto del Control Interno en la Contabilidad y Tributación de las Empresas Aseguradoras de Lima respecto a los Servicios de Intermediación por los Corredores de Reaseguros, 2018” es importante en el ámbito empresarial, debido a que los operadores contables que laboran en las empresas aseguradoras de Lima no imaginan el impacto que actualmente ejerce el control llevado a cabo a las operaciones de intermediación de los denominados “brokers” de reaseguros, para la celebración de contratos de reaseguros, la cual tendrá como resultado un contrato de reaseguro entre una empresa aseguradora domiciliada una empresa reaseguradora no domiciliada: ✔ Según León, J. & Olmedo, B. (2015), en su tesis titulada “Auditoría del Proceso de contratación de reaseguros en compañías aseguradoras del país para minimizar el impacto en el patrimonio de una entidad por una mala contratación”, tuvo como objetivo analizar el proceso de auditoría en la contratación de reaseguros efectuadas por compañías aseguradoras ecuatorianas, para evitar una posible afectación a su patrimonio y mantener a la entidad como un negocio en marcha. Para ello, se utilizó la siguiente metodología: El diseño de la investigación fue descriptivo, no experimental y transversal; ya que se describe en qué consiste actualmente el proceso de contratación de un reaseguro efectuado por una aseguradora, para luego analizar las debilidades y proponer nuevas formas de control para minimizar el riesgo de una mala contratación que afecte el patrimonio de la aseguradora. En dicha investigación se concluyó que las compañías aseguradoras deben tener cuidado en la inspección y evaluación de las pérdidas a las cuales están expuestos. Asimismo se indica que en el mercado existe poca información sobre 79 los contratos de reaseguros, lo cual genera que exista una inadecuada metodología para realizar un examen al programar un reaseguro, por lo que el asegurador se encuentra obligado a adaptarse a las condiciones impuestas por las compañías reaseguradoras. Por este motivo se recomienda la utilización del reaseguro de tipo “cuota-parte” por la cual el reasegurador obtiene una cuota fija de todas las pólizas del asegurador correspondientes a un ramo específico, evitando costos innecesarios ya que se aplica a toda la cartera de riesgo ya que de lo contrario el reaseguro sería desequilibrado y el reasegurador podría desconocer completamente su responsabilidad ante un riesgo. ✔ Según Del Pozo García, E., Fernández Sevilla, L. & Tolmos Rodríguez-Piñero, P. (2012), en trabajo de investigación titulado “Control interno en entidades aseguradoras: Principales deficiencias significativas, implicaciones y medidas de subsanación” tuvo como objetivo analizar el control interno en entidades aseguradoras, sus objetivos, actividades de control y posibles deficiencias en las que pueden incurrir, sus implicaciones y las medidas de subsanación. Se utilizó la siguiente metodología: El diseño de la investigación descriptivo, no experimental y transversal exploratorio. Dicho trabajo se resaltó la importancia que tiene la solvencia de una empresa aseguradora, ya que ésta no solo afecta dichas entidades sino también a los accionistas, asegurados, acreedores, directivos y los trabajadores, por lo que es necesario desarrollar un sistema de control interno mejore la gestión de las aseguradoras, proporcionando una seguridad razonable, de tal forma que pueda anticiparse a efectos adversos derivados de factores internos como externos. En dicha investigación se concluyó que una de las principales deficiencias que a priori podría presentar una entidad aseguradora es la falta de cultura de control interno en la entidad aseguradora, inexistencia o mala comunicación del seguimiento a los órganos de gobierno o, incluso, inexistencia de un sistema de Control Interno dentro de la entidad o Manual de Control Interno formal que recoja las normas y procedimientos de actuación, los principios de su función, objetivos y metodología de trabajo. 80 ✔ Según García Valdeavellano, N. (2013), en su tesis titulada “Implicancias del Control Interno en la Gestión de las Compañías de seguros de Lima Metropolitana 2011-2012”, señala como objetivo de dicha investigación resaltar el fortalecimiento, actualización e implementación de un sistema de control interno de gestión en las compañías de seguros. En ese sentido, el autor observó que en el control interno en estas empresas es limitativo ya que no se cuenta con lineamientos de gestión, como por ejemplo manuales, políticas, procedimientos y reglamentos internos que permitan disponer de criterios o estándares para llevar a cabo propuestas de mejoras en el control de la gestión de este tipo de empresas. Se utilizó la siguiente metodología: El diseño de la investigación es descriptivo, no experimental y transversal. En dicha investigación se utilizó un método descriptivo, estadístico y de análisis–síntesis. En dicha investigación se concluye que los controles internos aplicados inciden favorablemente en la gestión de las empresas de seguros. Asimismo, se debe identificar los procedimientos de control establecidos, que resulten redundantes, ineficientes e ineficaces, simplificando los sistemas e incrementando la productividad de los diseños o la operación de los controles. ✔ Según Arias, M. (2014), en su tesis titulada “El reaseguro como herramienta de mitigación del riesgo operacional”, tuvo como objetivo determinar aspectos que debe seguir una compañía aseguradora para contratar sus programas de reaseguros a fin de mitigar sus riesgos. Este trabajo proporciona lineamientos generales paras la compañías de seguros respecto a la contratación de reaseguros induciendo a nuevas y evolucionadas formas de las coberturas de reaseguro como uno de los mecanismos de mitigación o reducción de la exposición de los cedentes a excesos de pérdida dentro de su negocio. En este trabajo se utilizó la siguiente metodología: El diseño de la investigación descriptivo, no experimental y transversal exploratorio. Dicho trabajo se elaboró en base a en base a los conocimientos adquiridos durante el programa de Maestría 81 en Finanzas y Gestión de Riesgos de la Universidad Andina Simón Bolívar (Ecuador), buscando poner en consideración lineamientos generales que deberían poner en práctica las compañías de seguros para contratar reaseguros. En dicha investigación se concluyó que las aseguradoras han subestimado la aplicación de modelos de planificación estratégica. Es decir, este tipo de empresas requieren contar con procesos adecuados de selección y análisis para contratar y renovar su “programa” de reaseguros permitiendo dispersar sus riesgos y limitar potenciales pérdidas por siniestros importantes (catastróficos o por mala selección de cartera) que puedan afectar su rendimiento y patrimonio utilizando para ello mecanismos de reaseguro sobre sus estados financieros (reaseguros finitos o de cobertura alternativa de riesgos). ✔ Según Aguilar Pradal, A. (2018), en su tesis titulada “Análisis multicriterio del problema de reaseguro óptimo”, tuvo como objetivo proporcionar a las compañías de seguros, una herramienta óptima para elegir un reaseguro, a efectos de tomar la mejor decisión. Sobre este aspecto, indica que para realizar esta elección sólo se toman en consideración algunas necesidades de las compañías de seguros, dejando de lado otros criterios importantes o evaluándolos por separado y no en conjunto, lo cual deriva en gastos innecesarios. Por ejemplo, que sólo se tenga en cuenta el aumento en las ganancias que espera tener la aseguradora, pero no la disminución en su capital al contratar determinado contrato de reaseguro. Para ello, se trabajó la siguiente metodología: El diseño de la investigación descriptivo, experimental y transversal. El autor sugiere evaluar las políticas de selección de las aseguradoras para observar cuales de los reaseguros que se ofertan en el mercado se adecúan a este tipo de empresas. En este trabajo se ha estudiado el problema de reaseguro óptimo, que consiste en la selección del tipo y/o la cantidad apropiada de reaseguro. Las preguntas que se han intentado responder son: ¿cómo reasegurar? y ¿cuánto reasegurar? Existen básicamente dos formas de responder a estas preguntas: una de ellas es determinar el punto de retención óptimo mediante técnicas de Programación Matemática; la otra, que es 82 la que nosotros hemos analizado, se basa en la evaluación mediante el análisis multicriterio de los diferentes tipos de contrato de reaseguro existentes en el mercado actual. En dicha investigación se concluyó que la metodología analizada puede ser empleada sin grandes dificultades por las empresas de seguros para el análisis y resolución del problema de reaseguro. Se tuvo acceso a diferentes productos de reaseguro viables para una compañía de seguro “tipo”, observándose cómo varia cada uno en relación a ratios financieros y medidas de riesgo, realizándose un análisis multicriterio, el cual analiza todos éstos elementos a través de un método denominado ELECTRE IS, un software que permite a la aseguradora disponer de una gama de sus mejores opciones o incluso la mejor opción de reaseguro a contratar, lo que se reflejaría en una mayor estabilidad y solvencia al momento de hacer frente a las obligaciones con sus asegurados. ✔ Según Álvarez, J. (2015), en su tesis titulada “Las operaciones de reaseguro; su administración y funcionamiento en el sector asegurador mexicano”, tuvo como objetivo dar a conocer al reaseguro, sus antecedentes, sus aspectos generales y los tipos de reaseguro que existen y su funcionamiento, conocer la administración de las operaciones que se realizan y los procesos para cumplir los lineamientos establecidos por las autoridades encargadas de su regulación dentro del sector asegurador mexicano como herramienta de transferencia de los riesgos suscritos por las empresas de Seguros y de Reaseguro locales. Para ello, se desarrolló la siguiente metodología: El diseño de la investigación descriptivo, transversal y transversal. Dicho trabajo se elaboró en base a la experiencia del autor en actividades en áreas de reaseguro y suscripción, entre las que se encuentran la colocación de contratos automáticos, la elaboración de programas de reaseguro así como la colocación y aceptación de negocios facultativos; con el manejo de información estadística de las distintas carteras a proteger, utilizando perfiles y cúmulos como herramientas para conocer su comportamiento y haciendo uso de las condiciones de los contratos de reaseguro como base para establecer las políticas de suscripción y aceptación de aquellos 83 riesgos que son del apetito de la compañía y excluyendo o rechazando aquellos que no lo son. En dicha investigación se concluyó que en el reaseguro es importante e indispensable, para la protección de todas las compañías de seguros; se trata de un negocio global; y un mercado estable y fuerte, el reaseguro existe para que las instituciones dispersen adecuadamente los riesgos que asumen e incrementar su capacidad para suscribir riesgos, limitando sus posibles pérdidas, sobre todo en el caso de los grandes riesgos, por lo que una vez que se conocen los aspectos generales y los tipos de reaseguro existentes mediante administración y correcto funcionamiento de las operaciones, en cumpliendo de los lineamientos establecidos por las autoridades encargadas de su regulación, una Compañía de seguros puede: (i) Compartir riesgos y reciprocidad; (ii) Tener establecido un límite de pérdida en caso de sufrir daños en bienes asegurados, a causa de eventos catastróficos predecibles y no predecibles; (iii) Estabilizar la experiencia siniestrar; (iv) Acortar su exposición del riesgo, cuyo valor asegurado es superior a su capacidad de retención; (v) Disminuir la pérdida, de acuerdo con la capacidad de la Aseguradora en función de sus primas y capital; (vi) Incrementar su capacidad de suscripción; (vii) Tener un control adecuado de la suscripción de sus riesgos; (viii) Reducir la posibilidad de incumplimiento de pago con sus clientes, ante algún evento catastrófico o de una gran pérdida. Si bien las tesis mencionadas han desarrollado el tema de los corredores de reaseguros, existe una brecha del conocimiento a investigar porque no hay tesis específica sobre el tema materia de investigación. Es por ese motivo que la presente investigación buscará analizar las consecuencias contables y tributarias de un sistema de control sobre las operaciones de intermediación efectuadas por los corredores de reaseguros, con los diferentes escenarios que se puedan presentar respecto del mismo. 84 2.1.3 Justificación El control de servicios de intermediación prestados por los corredores de reaseguros es un tema de importancia para las empresas aseguradoras de Lima, debido a que por dichas operaciones los corredores obtienen una comisión que detraen de la prima que se abona a las empresas reaseguradoras, a cambio de una asesoría óptima, buscando que las empresas aseguradoras obtengan la mayor cantidad de riesgos coberturados a un menor costo; sin embargo, en ocasiones dicha intervención de los corredores no resulta la adecuada. Ante el evento de un siniestro reasegurado, la compañía de seguros es quien asume dicho riesgo, quedando a la espera del recupero de dicho siniestro reasegurado. Es ahí donde el papel del corredor de reaseguros no sé involucra para las gestiones correspondientes de cobro en cara al reasegurador, ni tampoco existe alguna norma que regule dichas operaciones en concerniente a la recuperación de cobros por siniestros reasegurados. En los últimos tres años, se puede observar en el siguiente gráfico el incremento de las cuentas por cobrar a reaseguradores, donde más compañías de seguros buscan intermediación de los corredores de reaseguros para poder cubrir sus riesgos. Figura 34. Cuentas por Cobrar a Reaseguradores Fuente: Elaboración propia -Información extraída del boletín anual de la (SBS, 2016-2018) 85 Bajo este marco, nuestra investigación analiza el impacto de dicho control interno en el tratamiento contable y tributario de dichas operaciones de intermediación, ya que consideramos que puede generar impacto contable en los Estados Financieros y en la regulación establecida por las Normas Internacionales de Información Financiera (NIIF 4), el Texto Único Ordenado de la Ley del Impuesto a la Renta (artículo 37° y 56°), el Texto Único Ordenado de la Ley del Impuesto General a las Ventas e ISC (artículos 18° y 19°), lo cual en gran medida constituye un riesgo frente a posibles reparos generados en fiscalizaciones efectuadas por la Administración Tributaria, lo cual puede conllevar al inicio de un procedimiento contencioso tributario e incluso una demanda contencioso administrativa, generando costas que inicialmente no se encontraban programadas. Cabe resaltar que a la fecha no existe ninguna investigación relacionada, por lo que se consideró conveniente y oportuno realizar un análisis a profundidad de las incidencias contables y tributarias que implica dicha regulación. Consideramos que esta investigación permitirá proporcionar una información eficiente para que los reguladores en el País tomen en cuenta la necesidad que mantienen las empresas de seguros en cuanto a la recuperación de cobros por siniestros y como está afectando según la Normativa N° 10839-2011 “Normas para Control de las cuentas por cobrar y pagar a reaseguradores y coaseguradores” para el registro de la Provisión de Cobranza Dudosa en los Estados Financieros. 2.1.4 Problema Principal ● ¿Qué impacto produce el Proceso de Control Interno en la Contabilidad y Tributación de las Empresas Aseguradoras de Lima respecto a los Servicios de Intermediación por los Corredores de Reaseguros por el ejercicio 2018? 2.1.5 Problemas Específicos ● ¿Qué impacto produce el Proceso de Control Interno sobre el proceso de siniestros por cobrar de reaseguros cedidos ante un evento catastrófico en los 86 Estados Financieros de las empresas aseguradoras de Lima por el ejercicio 2018? ● ¿Qué impacto genera el Proceso de Control Interno de la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú sobre la determinación de gastos e ingresos aceptados para efectos del Impuesto a la Renta y la determinación del impuesto por pagar y crédito fiscal del Impuesto General a las Ventas de las empresas aseguradoras de Lima por el ejercicio 2018? 2.2 Hipótesis 2.2.1 Hipótesis Principal ● Existe un impacto contable y tributario del Proceso de Control Interno sobre los servicios de intermediación efectuados por los corredores de reaseguros en las empresas aseguradoras de Lima por el ejercicio 2018. 2.2.2 Hipótesis Específicas ● El Proceso de Control Interno sobre el proceso de los siniestros por cobrar de reaseguros cedidos con los corredores de reaseguros disminuye en forma significativa la probabilidad de presentar incorrectamente información respecto a los activos en los Estados Financieros de las empresas aseguradoras de Lima por el ejercicio 2018. ● El Proceso de Control Interno sobre la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú disminuye en forma significativa la probabilidad de cometer errores respecto a la deducción de gastos aceptados para efectos del Impuesto a la Renta y crédito fiscal para efectos del Impuesto General a las Ventas de las empresas aseguradoras de Lima por el ejercicio 2018. 87 2.3 Objetivos 2.3.1 Objetivo Principal ● Determinar el impacto que produce el Proceso de Control Interno sobre los servicios de intermediación efectuados por los corredores de reaseguros en la contabilidad y tributación de las empresas aseguradoras de Lima por el ejercicio 2018. 2.3.2 Objetivos Específicos ● Determinar el impacto del Proceso de Control Interno de las empresas aseguradoras de Lima respecto a sus operaciones efectuadas con los corredores de reaseguros, en relación a la recuperación de las primas y gastos por comisiones, reflejados en sus Estados Financieros por el ejercicio 2018. ● Determinar el impacto del Proceso de Control Interno de las empresas aseguradoras de Lima sobre sus operaciones efectuadas con los corredores de reaseguros vinculada a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, en la determinación del Impuesto a la Renta e IGV de las empresas aseguradoras de Lima por el ejercicio 2018. 3. CAPÍTULO III: METODOLOGÍA DE LA INVESTIGACIÓN La metodología de la investigación es un proceso por medio del cual transformamos el conocimiento en herramientas para poder generar un cambio en nuestra realidad. Es a través del conocimiento científico que recogemos evidencias a través de las cuales se desarrollarán nuestras investigaciones. Como indica Dewey (1910), todo pensamiento reflexivo contiene 5 etapas: 1° Se percibe la dificultad, 2° se le identifica y define, 3° se formula una hipótesis, 4° Se desarrolla una deducción de las consecuencias de dicha hipótesis. Como 88 explicaremos más adelante, las investigaciones siempre tienen dos enfoques: el enfoque “cuantitativo” y el enfoque “cualitativo”. La utilización de ambos enfoques se conoce como “multimodal”. Por otro lado, como indica Grinnell citado por Hernández, R., et al. (2014), los dos enfoques (cuantitativo y cualitativo) utilizan cinco fases similares y relacionadas entre sí: a) Llevan a cabo observación y evaluación de fenómenos. b) Establecen suposiciones o ideas como consecuencia de la observación y evaluación realizadas. c) Prueban y demuestran el grado en que las suposiciones o ideas tienen fundamento. d) Revisan tales suposiciones o ideas sobre la base de las pruebas o del análisis. e) Proponen nuevas observaciones y evaluaciones para esclarecer, modificar, cimentar y/o fundamentar las suposiciones e ideas; o incluso para generar otras. 3.1 Tipo de Investigación Como indica García de Ceretto y Giacobbe (2009), el surgimiento de una idea de investigación puede provenir de diferentes fuentes, para lo cual es necesario recurrir a la revisión de la literatura científica, de modo que no se pierda tiempo en lo ya conocido y por el contrario se realice la investigación de modo distinto o innovador. Recuérdese además que no basta que una investigación se encuentre correctamente formulada, sino que es imprescindible analizar la factibilidad. Por otro lado, Kerlinger y Lee (2002), plantean que el diseño de una investigación constituye el plan y la estructura de la investigación, y se concibe de determinada manera para obtener respuestas a las preguntas de investigación. El plan es el esquema o programa general de la investigación; el cual incluye un bosquejo de lo que el investigador hará, desde formular la hipótesis y sus implicaciones operacionales hasta el análisis final de los datos. 89 Nuestra investigación pretende tener un alcance transversal (porque se recogen datos un solo momento de tiempo), exploratorio, descriptivo y correlacional causal, conforme el problema de investigación planteado. Buscamos, a través de los instrumentos utilizados y de la información obtenida por el ejercicio 2018, validar nuestra hipótesis para que así sea factible poder aplicarla en el desarrollo empresarial de las empresas de seguros de Lima. 3.2 Diseño Metodológico Nuestra investigación está diseñada conforme el enfoque multimodal o mixto, ello porque empleamos tanto el método cualitativo como el cuantitativo. Utilizamos el enfoque cualitativo cuando validamos nuestros resultados a través del desarrollo de entrevistas a expertos en materia de empresas de seguros. Por otra parte, el enfoque cuantitativo guarda vinculación con las encuestas a nuestra muestra, es decir, las personas encargadas de las empresas de seguros de Lima, las cuales resultan competentes con nuestro problema de investigación. 3.2.1 Investigación Cualitativa Como indican Hernández, R., et al (2014), al utilizar un enfoque cualitativo se busca emplear información sin medición numérica para descubrir o afinar preguntas materia de investigación. Es por este motivo que preguntas y la formulación de la hipótesis se efectúan incluso durante o después de la recolección de los datos. A través de esta forma de trabajo, podemos descubrir cuáles son las preguntas de investigación más importantes, para responderlas. En ese sentido, nuestra investigación se verá nutrida por la opinión de expertos en materia de empresas de seguros con, a efecto que puedan aportar a 90 descubrir los mejores mecanismos de control interno en las operaciones de intermediación efectuadas por los corredores de reaseguros. 3.2.2 Investigación Cuantitativa Debemos considerar que una investigación cuantitativa debe ser efectuada en secuencia. Es por este motivo que cada etapa de ser desarrollada de forma ordenada siguiendo factores de medición establecidos por el instrumento de investigación. En este tipo de investigación es muy importante para guardar un orden en el desarrollo del instrumento elegido. Se inicia a través de una hipótesis que va acotándose, delimitando sus objetivos y preguntas de investigación. Asimismo, se debe revisar investigaciones anteriores que desarrollaron el problema. A partir del desarrollo de las preguntas se establecen hipótesis y determinan variables; trazando un plan de trabajo. La medición de las variables debe ser efectuada en función a un determinado contexto y finalmente se debe analizar los resultados en función a determinados métodos estadísticos, generando una serie de conclusiones respecto de las hipótesis planteadas inicialmente. En ese sentido, nuestra investigación desarrollará el análisis de encuestas con preguntas seleccionadas en función a las actividades de control actualmente efectuadas por empresas aseguradoras, para poder validar nuestras hipótesis planteadas y poder generar una alternativa de cambio en el desarrollo del control interno en las operaciones de intermediación con los corredores de reaseguros. 3.3 Técnicas de recolección de datos 3.3.1 Descripción de los instrumentos de recolección de datos El primer instrumento utilizado para la presente investigación corresponde a la observación de la realidad del mercado de seguros en nuestro país. La observación es esencial en todo proceso de investigación ya que a través de 91 ello obtenemos el mayor número de información posible, para así poder sustentar nuestra hipótesis. Otro instrumento importante para nuestra investigación es la utilización de entrevistas con especialistas en materia de seguros, encuestas a encargados de áreas contables de las principales empresas aseguradoras de Lima y el estudio de casos prácticos que sustentan la aplicabilidad de nuestra hipótesis. Consideramos que las entrevistas ayudarán a comprender si los mecanismos de control interno aplicados por las empresas aseguradoras respecto de operaciones fundamentales como las actividades de intermediación efectuadas por los corredores de reaseguros, corresponden con una adecuada contabilización de operaciones reflejadas en los Estados Financieros y en las declaraciones de impuestos, las encuestas nos permitirán entender si dichos sistemas de control interno generan un impacto en los operadores contables de las empresas de seguros, otorgándoles un conocimiento del entorno financiero y fiscal integral, que les permita reflejar de una mejor manera la información en los estados financieros para efectuar una adecuada toma de decisiones. Finalmente, el estudio de casos permitirá evaluar de una mejor manera el enfoque cuantitativo. 3.3.2 Población En Lima funcionan actualmente 20 empresas aseguradoras, constituyendo uno de los mercados con mayor concentración empresarial en América Latina. Las empresas más importantes en dicho mercado son Rímac y Pacífico, los cuales tienen una participación aproximada de 57%, conforme información de la SBS, entidad reguladora de dicho mercado. Considerando la proporción en el mercado existente, podemos dividir nuestra población en tres grandes grupos: 1) Rímac, 2) Pacífico, 3) Otros. Las encuestas realizadas en nuestro mercado se han desarrollado bajo dicho parámetro, buscando la opinión de profesionales contables de estas compañías, con la característica que todos ellos se encargan de las operaciones 92 efectuadas con los corredores de reaseguros. Por este motivo es que nuestro estudio se ha efectuado en función a dicha proporción, teniendo en cuenta que la principal empresa que domina este mercado es Rímac con una participación superior al 30%. Figura 35. Conformación del mercado de seguros en Lima Fuente: Reporte de BN Américas obtenido del portal de APESEG (https://www.apeseg.org.pe/) 3.3.3 Tamaño de la muestra A partir de la población indicada anteriormente, decidimos aplicar la fórmula sugerida por Fisher & Navarro (1995) la cual nos ayudó a entender los resultados de una investigación cualitativa: = 20 Donde: N = Tamaño de la Población, también conocido como universo (corresponde a la cantidad de encuestados). 93 K = Nivel de Confianza. Corresponde a una constante que indica el grado de probabilidad de que nuestros resultados sean reales. p = Probabilidad a Favor. Corresponde a aquellos operadores contables que tienen sólidos conocimientos en materia de actividades de intermediación de corredores de reaseguros. q = Probabilidad en Contra. Corresponde a aquellos operadores contables que no poseen esa característica, es decir, es 1-p. e= Error de estimación. m= Tamaño de nuestra Muestra. Se asignarán los siguientes valores aplicándolo con esta investigación: -N: Tamaño poblacional de 20 - Z: Nivel de confianza 1.96 (tabla de distribución normal para el 95% de confiabilidad y 5% de error) - p: probabilidad a favor 0.50 - q: probabilidad en contra 0.50 - d: error de estimación 5% Como se puede observar, la fórmula arroja un resultado de 19.05, por lo tanto, el tamaño de la muestra es 20 empresas aseguradoras, la cual es la misma que el tamaño poblacional y esto se debe a que mientras más pequeño es el tamaño de la población, el tamaño muestra se asemeja a este último. Se elaboró una encuesta que consta de 25 preguntas aplicada a colaboradores expertos en reaseguros de un total de 20 empresas del sector asegurador. Sin embargo, quienes emplean la intermediación de corredores para contratar reaseguradores son solo 11 empresas de seguros en Lima. Para la presente tesis, según los lineamientos señalados por la Universidad, se ha decidido realizar la encuesta a 12 empresas; las que cuentan con actividad con intermediación con corredores de reaseguros. 94 4. CAPÍTULO IV: DESARROLLO 4.1 Resultado de aplicación de instrumento 4.1.1 Instrumento Cualitativo A continuación, presentamos las entrevistas efectuadas a 3 expertos sobre el tema de reaseguros, considerando su vinculación con la actividad materia de análisis. Entrevista N° 1 Entrevista a Lucio Sulca, Gerente de consultoría - Labora en una de las empresas de servicios financieros denominada “Big Four”, Experto en Seguros. 1. ¿Cuál es el objetivo primordial de la labor de una empresa aseguradora en nuestro país? Los seguros en sí son un servicio financiero, porque tenemos dentro del sector financiero (Bancos) que directamente son intermediarios entre agentes superavitarios y deficitarios y luego están las otras empresas del sector financiero que no son bancarias, en este caso se encuentran los seguros, y como tal, si bien la figura operativa es que te venden la póliza y un seguro, detrás de todo esto es que realmente financian los riesgos que ocurren en un determinado mercado a través de la colección de fondos de diversas personas. Entonces a través de ello es que captan sus ingresos. Funcionan más o menos como los fondos colectivos tipo “Pandero”, en donde muchos pagan y al final todo salen adquiriendo un automóvil pero en este caso es un poco diferentes porque el riesgo de un seguro es un riesgo incierto, puede ocurrir como no puede ocurrir. Entonces se capta el dinero de muchas personas y se cubrir los siniestros de pocas personas. 2. ¿Cuáles cree que son los rubros más críticos para una compañía de seguros? Por ejemplo el precio, ya que debes determinar qué precio vas a cobrar por los productos que tienes, esa parte es el corazón técnico puro en donde intervienen actuarios, comerciantes, abogados, para ver cómo se estructura; y a partir de ello se diseña toda la gama de productos que se van a vender. Por ejemplo, un producto estándar como el SOAT, el cual tiene un reglamento propio dado por la SBS, tiene las coberturas mínimas que debería cubrir, tiene todas las condicionales que son iguales para todas las compañías de seguros (...). ¿Siendo el mismo producto por qué cada aseguradora cobra un precio diferente? allí viene el tema del “pricing”, los costos internos que cada uno tiene y qué necesita cobrar para cubrir esos costos administrativos, de los procuradores de seguros, garantías, etc. ¿Crees que tendría que ver que reasegures tu producto, porque con ello puedes bajar tu precio en el mercado? Ese tema es importante por lo siguiente, imaginemos el costo 95 de un producto regular, cuando nosotros miramos el costo del café, no importa qué tipo de costos tenga, siempre vas a tener un costo de materiales directos, además los costos indirectos, depreciación, distribución en la planta, los gastos de la luz que no puedes imputarlo directamente; diferentes costos que van a estar asociados al producto en sí, y luego además de ello para poder vender necesitas pagar comisiones, al área comercial, por lo que se tienen costos de ventas adicionales, y a parte de ello se necesita cubrir tu propio margen, sin considerar los impuestos, ya que es otro plano más que debe considerar toda empresa para que finalmente después del IR te quedes con un importe que va a hacer que cubras el costo y además te haga ganar un margen de ganancia. Entonces en el caso de los seguros es algo similar, primero tenemos el riesgos técnico, que es el riesgo base donde se analiza el índice de siniestralidad, la cantidad de población que necesitas cubrir, igual que en cualquier desarrollo de producto hay un punto de equilibrio en las cantidades colocadas, detrás de una compañía de seguros. Además de ello debemos agregar las comisiones, también los intereses que se van a realizar durante el plazo de la cobertura y después de ello tenemos el margen contractual que ahora está recogido en la NIIF 17, sería bueno que repasen el modelo general de dicha NIIF en donde se detalla los componentes de una estructura de seguros, para una gestión de pasivos e ingresos. Cuando uno tiene los seguros, lo que transfiere es el riesgo técnico, no todos los componentes del desarrollo del producto, por ejemplo las comisiones, etc., sino la prima técnica, entonces la gestión de los reaseguros es fundamental porque podría haber situaciones de eventos catastróficos en donde no tienes un reaseguro y no vas a poder cubrir todo ello. El negocio de los seguros es que vendas todas las pólizas y que no ocurra ningún siniestro, eso sería una situación perfecta, pero ¿qué pasa si todas las pólizas se siniestran?, ello sería terrible, entonces regresando al SOAT, su cobertura es hasta 4 UITs, en donde se incluye sepelios, accidentes, etc. Al final suman 10 UITs (es decir aproximadamente 41,500 soles), entonces, en ese caso si ocurriera por toda la población que tienen sería una “superpuesta”, pero si tiene un reaseguro, ese riesgos técnico lo podría transferir a un reasegurador, que es mucho más grande que está más distribuido, incluso hay corredores que te ayudan a colocar a un reasegurador, sino a diversos reaseguradores que forman como bolsas de productos en donde un banco estructurador distribuye a otros bancos, entonces en el caso de los reaseguros pasa lo mismo, es el caso de situaciones que te puedes exponer en caso de solvencia. ¿Crees que es importante la evaluación de riesgos respecto a la solvencia de estas reaseguradoras? Cómo el mundo de los seguros no es tan grande hay pocas empresas en el mundo que tienen la solvencia para reasegurar, los suizos, holandeses, españoles, tienen mucha especialización en ello. Hace algunos años pasó algo particular con la crisis financiera de Estados Unidos del 2008, en donde justo el regulador en Europa y en Estados Unidos le pidió a una aseguradora que tenía mucha diversificación en diversos negocios, lo que han hecho es pedirle a ellos que se deshagan del mundo del seguro y lo vendan, esto también en Perú por ejemplo, existía ING Fondos, que ahora es SURA Fondos (...) entonces una compañía tan fuerte alrededor del mundo fruto de una crisis fuerte, ha tenido que vender todos sus activos en la región para poder solventar todos los activos que tenía que ganar alrededor del mundo. El reaseguro que uno contrate debe tener la solvencia para cubrir todos los seguros que tiene, y por eso es que la proyección de la SBS es que si 96 tú tienes diversos grupos de empresas y tú te aseguras con una empresa de tu propio grupo, en ese caso automáticamente la SBS exige un porcentaje a su proveedor para que el seguro no se quede allí para que el riesgo no esté allí, porque si no podría, es como si MAPFRE VIDA asegure a MAPFRE generales, por ejemplo. 3. ¿Cuáles cree que han sido los cambios que más ha impacto en las compañías de seguros en los últimos cinco años y a que ramo ha tenido mayor impacto? El último cambio que ha ocurrido en el mercado es “SISCO”, seguro de invalidez sobre sobrevivencia y gastos de sepelio con la reforma de las AFPs, antes de eso no había mayor competencia entre ellos, por parte de ello también estaban los seguros de invalidez y sobrevivencia que tampoco estaban regulados, cada una de las AFP tiene una compañía de seguros, por ello entre ellas están amarradas, existe mayor competencia entre ellas, cada una de las AFPs tiene una compañía de seguros, por ello está amarrada el tema de los subproductos, uno de los grandes cambios, es copiar lo que hay en Chile. Con ello han logrado bajar el porcentaje de seguros que te cobran en dicho ramo. 4. En su experiencia, ¿Cree que es importante que las empresas de seguros realicen acuerdos comerciales con las compañías reaseguradoras? ¿Por qué? Es muy importante definitivamente, allí existen diversos tipos de contratos: cuota parte, facultativos, uno a uno, proporcional, no proporcional, etc., de acuerdo a ello te cobran la prima de reaseguro, por ello es importante que estos contratos estén bien negociados y además que fuera de los siniestros, cuando el corazón de negocio es asegurar, pero transfieres ello al reasegurador, tu deberías participar de la utilidad del reasegurador cuando la cartera que transfieres es de baja siniestralidad. Pero también es viceversa, cuando la siniestralidad es altísima, se penaliza, pero como aseguradora buscaría que cuando haya baja siniestralidad deba participar en ello. 5. ¿Cree que es de importancia para la contratación de un reasegurador el canal de intermediación? o es más conveniente ¿hacerlo directo? En su opinión, ¿cuáles son las ventajas y desventajas? ¿Tiene algún impacto en temas de control para las empresas de seguros? La literatura es diversa y la práctica también, porque si tú eres una compañía con presencia mundial, tienes el poder de negociación con tu proveedor que sería en este caso el reasegurador, podrías negociar bien si tienes personal entrenado para hacer ese tipo de negociaciones, pero si no tienes la experiencia, ¿Cómo podrías negociar con un reasegurador mundial? Por ello para cubrir esa necesidad nacen los corredores de reaseguros que tienen toda una especialidad y en vez de negociar tu reaseguro, juntan una bolsa de compañías pequeñas y negocian condiciones más óptimas que les permita también ganar a ellos directamente. El problema surge en lo siguiente, ¿Qué pasa si el intermediario desaparece?, la compañía de seguros tiene la capacidad de gestionar directamente los seguros, para cobrar los siniestros que han ocurrido y verificar que los contratos estén bien. ¿Cómo una compañía de seguros va a asegurar ese tratamiento operativo? (...) entonces, 97 sobre todo en ese punto está el problema porque si el contacto fuera directo con el asegurador no habría ningún problema, incluso puedes gestionarlo por un sistema con una cuenta corriente, donde cada vez que transfieres algo, se guarda la documentación y a través de ello puedas reclamar las transferencias que haces, cuando ocurra el siniestro podrías gestionarlo por ello, en cambio cuando usas un corredor y no sabes quién está detrás vienen los problemas porque si el corredor no está ordenado, no tiene documentación suficiente o no ha transferido el importe de las primas, entonces ese es un grave problema. Igual pasa aquí con las compañías que contratan un corredor de seguros para que contraten un seguro, en ese caso, se podría transferir el importe pero ellos no transfieren directamente el importe, se les olvida transferir el importe a las aseguradoras, y cuando ocurre el siniestro, definitivamente va a ser un importe mucho mayor a la prima que se ha pagado, el corredor no tiene el importe necesario para cubrir ello y como no ha transferido al asegurador, entonces el asegurador no va a cubrir nada, ya que un requisito para cubrir es que estés al día en tus pagos, si no pagaste simplemente no hay cobertura. (...) Por ello es importante asegurarse que el corredor transfiera la prima o que tú mismo lo transfieras, pero en productos complejos como “Rentas Vitalicias”, “Seguros Vida Ley”, etc. Se transfieren pero detrás de ellos tienes 100 reaseguradores, no vas a transferir a todos, además hay que hacernos la idea que todos los días se vende ese producto, todos los días hay producción, se cae, hay impago de cuotas, al final todo está por el tema de las liquidaciones, hay buena intención de las compañías de controlar ello pero prácticamente es imposible. (...) además, desde el punto de vista de solvencia los indicados son los reaseguradores europeos, (...) 6. ¿Cree que los servicios de intermediación efectuados por los corredores de reaseguros resultan beneficiosos para el desarrollo de una empresa aseguradora? ¿Por qué? Es importante, un poco para dinamizar y que sea accesible los grandes corredores a empresas que no tiene la llegada y el conocimiento para gestionar este tipo de cosas. 7. ¿Se requiere que los aseguradores establezcan criterios transparentes y justos para contratar a los corredores de reaseguros? ¿Cuáles son? Una amiga publicó un artículo sobre los “Blockchain” para la industria de seguros, en la parte operativa de suscripción de las pólizas. Éstos son cadenas de información que se van agregando por bloques, cada vez que ocurre un evento se agrega, y tienes toda la información de un evento desde el momento que se inicia, por ejemplo ello se utiliza para los “Bitcoins”, entonces qué ocurre, una persona desde que nace genera información, inclusive antes de nacer lo genera, y conforme pasa el tiempo aumenta; si tuviéramos una cadena de información, podríamos predecir qué nos va a pasar en el futuro y qué necesidades vamos a tener (...) Si aplicáramos el Blog Chain a los seguros, se podría dinamizar la industria y se podría dar mayor predictibilidad a los eventos y el precio que pagues sea justo (...). Lo mismo pasa en el caso de los reaseguros, porque si sabes que tu cartera tiene cierto nivel de siniestralidad, lo podrías manejar de la misma manera, cada información forma parte de la cadena y pierdes trazabilidad, iría directamente la información. Hace falta un poco de desarrollo de cruces de información más ordenada. 98 8. ¿De qué manera influyen los eventos fortuitos -siniestros- en los cobro de siniestros para con los corredores de reaseguros? ¿Existen actualmente mecanismos de contingencia contra dichos eventos? Sobre eso las compañías la tienen bastante clara, cada vez que ocurre un siniestro, por lo menos en el sistema propio de la compañía está quién es el corredor y quién el reasegurador, la recuperación es sencilla (...), yo no veo problemas por ese lado, el tema viene cuando la compañía misma se desordena en sus pólizas, su portafolio y van generando cuentas por cobrar que no existen, temas de control interno, fallas en los sistemas, etc. (...). 9. ¿Existen controles internos específicos y/o prácticas que realiza su empresa ante la cobro de siniestros por pólizas siniestradas con intermediación los corredores de reaseguros? Las empresas pequeñas no tienen tantos problemas porque normalmente tienen hasta 3 reaseguradores, todo depende de la cantidad de productos que tengas, si tienes uno o do no tendrías problemas pero si eres una compañía grande necesitas productos más especializados (...). 10. ¿En su opinión considera que el control interno que llevan las empresas de seguros con respecto a la cobro de siniestros con intermediación, impacta en los Estados Financieros? ¿Cuáles son los resultados contables que se ven influenciados? ¿Cree que se presenta el saldo correcto de la provisión de cobranza dudosa? Una provisión de cobranza dudosa, debería ser sobre el criterio de riesgo de crédito (...) Tengo conocimiento que en la SBS se vienen cambios importantes sobre este tema (...) en donde dicha provisiones se van a tecnificar un poco más (...), creo que los cambios estarían más vinculados con la pérdida esperada respeto de analizar tu cartera, y no provisionas y luego recuperas (...) no tienes que ser conservador, tienes que ser justo. 11. En su experiencia, ¿Considera que las normas emitidas por la SBS son suficientes para el control interno que llevan las empresas de seguros con la contratación de los servicios de intermediación por los corredores de reaseguros? ¿O cree que debería ser más específica? ¿Por qué? Creo que más allá de la suficiencia de la regulación, debería ser un tema de gestión propia, porque recordemos que la gerencia tiene un sistema de control interno, y por más que no tenga una regulación, se debe tener al menos una “nota 11”, porque lo que se busca es cumplir con la regulación, pero internamente como compañía si fuera el gerente estaría viendo que todos los controles estén funcionando adecuadamente y que todas las operaciones estén bien diseñadas (...) entonces cada uno de ellos debería tener los controles bien identificados, ¿qué pasaría si ocurre una catástrofe? o ¿si se va la luz en todo San Isidro? (...). 99 12. ¿Considera que el control efectuado por las empresas de seguros respecto a los servicios de intermediación con los corredores de reaseguros genere un impacto en la determinación del Impuesto a la Renta y el Impuesto General a las Ventas declarado por las empresas aseguradoras? Bueno no soy especialista en tributación pero creo que la sustancia de la información que se genere debe ser cierta, por ejemplo, los desembolsos de efectivo que realizan con los contratos de reaseguros, posteriormente cuando deben como compañía deberías pagar un Impuesto a la Renta por la utilidad que generas, la cual es la póliza que has vendido por la prima que cobraste menos lo que has transferido de reaseguros y si no tuviste ningún siniestro, tu utilidad va a ser lo que te has retenido, menos los gastos de operación, comisiones, etc. eso deberá ser tu base para el pago de impuestos. En caso que hayas tenido siniestros, para una compañía de seguros cuando tienen reaseguro será un ingreso, porque vas a pagar una parte del siniestro que ha ocurrido con el dinero que tienes, pero lo va a cobrar también del reasegurador que has contratado, al final vas a pagar el importe neto que finalmente te queda si es que te quedara. Como es parte del negocio si tuvieras una pérdida también debería ser asumida por el Estado en el porcentaje al Impuesto a la Renta, es decir la posibilidad de poder utilizar pérdidas arrastrarles. Asimismo, la comisión al corredor de reaseguros para el asegurador es un gasto, y esa comisión se da cuando transfieres del seguro la prima de reaseguro y también cuando ejecutas el siniestro, es por ambos lados, es como un banco en donde te cobran por depositar y por sacar (...). 13. ¿Considera que las operaciones efectuadas por las empresas de seguros con corredores de reaseguros debe culminar necesariamente con la celebración de un contrato para que pueda ser deducible como gasto para Impuesto a la Renta y obtener el derecho al Crédito Fiscal? Si vamos a la sustancia del contrato, en que puede ser cualquier documento, factura, recibo, más allá de llamarlo contrato siempre culmina en eso, quizás en algún correo en donde se pactan los acuerdos que se están determinando, desde el punto de vista del negocio debería ser suficiente ello. Inclusive las operaciones que realizan en la bolsa de inversiones, se toman contratos por llamadas, las cuales son grabadas y archivadas como sustento de la operación, entre las partes es un contrato (...). Normalmente el corredor es el que te ayuda a hacer el contrato con el reasegurador, (...) hay un contrato marco donde se toman lineamientos generales con los corredores de reaseguros, pero no hay un contrato específico por cada operación (...). ¿Crees que mejoraría la situación si se efectuaran esos contratos con cada corredor? Tal vez para la Administración Tributaria sí, pero para el negocio no necesariamente (...). Entrevista N° 2 100 Entrevista a Roxana de las Casas, Jefa de Cuenta Corriente y Cobranzas en una importante empresa de seguros. 1. ¿Cuál es el objetivo primordial de la labor de una empresa aseguradora en nuestro país? (...) Es una protección, sin embargo, en nuestro país no tenemos una cultura de seguros (...) 2. ¿Cuáles cree que son los rubros más críticos para una compañía de seguros? (…) Un punto crítico puede ser en los siniestros, respecto a una mala emisión y colocación de la póliza de reaseguro, entonces es importante la suscripción del reaseguro, también la atención del siniestro (…). 3. ¿Cuáles cree que han sido los cambios que más ha impacto en las compañías de seguros en los últimos cinco años y a que ramo ha tenido mayor impacto? Los terremotos como el de Ica y Pisco en el 2007, todo lo que es catastrófico puede impactar (…) si te demoras en ese periodo, se debe tener cuidado, se debe cumplir la garantía de pago, también en los contratos emblemáticos que cubren nuestra retención, (...) se efectúa el pago por armadas y por ende se tienen fechas de pago en armadas, se debe pagar en la fecha de garantía de pago, porque si no la aseguradora debe asumirla, es un riesgo que está constantemente monitoreado (…). 4. En su experiencia, ¿Cree que es importante que las empresas de seguros realicen acuerdos comerciales con las compañías reaseguradoras? ¿Por qué? (…) Es importante, como en el caso del “fronting”, por ello además en los reaseguros directos ¿cómo colocan?, por ello es importante (…). 5. ¿Cree que es de importancia para la contratación de un reasegurador el canal de intermediación? o es más conveniente ¿hacerlo directo? En su opinión, ¿cuáles son las ventajas y desventajas? ¿Tiene algún impacto en temas de control para las empresas de seguros? (...) Hay pólizas son muy difícil de colocar con un solo reasegurador, algunas existen por ejemplo de doce a quince reaseguradores, y por ello es importante tener un corredor. Sin embargo no estoy de acuerdo con la parte de siniestros, porque el corredor de la misma manera que coloca y gana una comisión, del mismo modo debería hacer todas las gestiones y ser responsable de que ese dinero regrese a nosotros. (…) Por este motivo, si no nos pagan los reaseguradores con más de 180 días de haberse ocurrido el siniestro, la provisión de cobranza dudosa se ve afectada. (…) No debería ser cuando se genera la partida, se cobra cuando el asegurado firmó y está conforme. La SBS tiene una regulación muy ambigua sobre este tema (…). 101 6. ¿Cree que los servicios de intermediación efectuados por los corredores de reaseguros resultan beneficiosos para el desarrollo de una empresa aseguradora? ¿Por qué? Sí, son beneficiosos pero me parece que ellos (los corredores) deberían tener responsabilidad, no deberíamos pasar a provisión de cobranza dudosa por el mero incumplimiento de los reaseguradores y nos corredores no tengan ninguna responsabilidad (…). 7. ¿Se requiere que los aseguradores establezcan criterios transparentes y justos para contratar a los corredores de reaseguros? ¿Cuáles son? No tengo conocimiento del tema. 8. ¿De qué manera influyen los eventos fortuitos -siniestros- en el cobro de siniestros para con los corredores de reaseguros? ¿Existen actualmente mecanismos de contingencia contra dichos eventos? No tengo conocimiento del tema. 9. ¿Existen controles internos específicos y/o prácticas que realiza su empresa ante la cobro de siniestros por pólizas siniestradas con intermediación los corredores de reaseguros? (...) No existen controles internos adecuados en el área de tesorería, el siniestro sí paga pero no nos mandan la documentación (...). La problemática arranca desde siniestros. 10. ¿En su opinión considera que el control interno que llevan las empresas de seguros con respecto a la cobro de siniestros por cobros de siniestros con intermediación, impacta en los Estados Financieros? ¿Cuáles son los resultados contables que se ven influenciados? ¿Cree que se presenta el saldo correcto de la provisión de cobranza dudosa? (…) Los saldos que reflejan, varían, porque van pasando nuevas, son 180 días. 11. En su experiencia, ¿Considera que las normas emitidas por la SBS son suficientes para el control interno que llevan las empresas de seguros con la contratación de los servicios de intermediación por los corredores de reaseguros? ¿O cree que debería ser más específica? ¿Por qué? 102 (…) Lo que yo pienso es que deberían ser más claro en sus normas porque son muy ambiguas (…), es importante, pero deberían ser más claro, así como nos exigen a nosotros que nuestros contratos sean claro, también ellos deberían tener dicha normatividad. (…) Lo importante es tener cuidado ya que desde el momento que tu colocar la prima de reaseguros ya te conviertes en responsable (…). 12. ¿Considera que el control efectuado por las empresas de seguros respecto a los servicios de intermediación con los corredores de reaseguros genere un impacto en la determinación del Impuesto a la Renta y el Impuesto General a las Ventas declarado por las empresas aseguradoras? No tengo conocimiento del tema. 13. ¿Considera que las operaciones efectuadas por las empresas de seguros con corredores de reaseguros debe culminar necesariamente con la celebración de un contrato para que pueda ser deducible como gasto para Impuesto a la Renta y obtener el derecho al Crédito Fiscal? No tengo conocimiento del tema. Entrevista N° 3 Entrevista a Susana Castillo, Experta en Reaseguros Facultativos en una importante empresa de seguros. 1. ¿Cuál es el objetivo primordial de la labor de una empresa aseguradora en nuestro país? (...) colocar todos sus productos en el mercado, más aún si tienen la oportunidad de generar todos sus productos, no se tienen conciencia de tomar estos productos (...). En el Perú hemos avanzado pero no tanto, la cultura de seguros, falta desarrollarse (...). 2. ¿Cuáles cree que son los rubros más críticos para una compañía de seguros? (…) El lanzamiento de nuevos productos a nichos de mercados (...). Debería evolucionar para poder llegar al usuario final, se detecta nichos pero ¿para quién va a ser exitosos?, se debe hacer todo el estudio (...) 3. ¿Cuáles cree que han sido los cambios que más ha impacto en las compañías de seguros en los últimos cinco años y a que ramo ha tenido mayor impacto? 103 (...) Lo veo de esta manera, creo que hemos avanzado en construcción pero creo que ha bajado mucho y su impacto se ha visto en las primas (...), muchas cosas que realmente han dificultado, máxime el crecimiento del país, ello da pie a que la minería se encuentra truncada (...). (…) Tiene el objetivo de alimentar el contrato de forma eficiente, para que el próximo año puedas renovar con mejores tasas y mejores condiciones (...) Todo lo que hay en esta bolsa lo maneja el área de contratos y entra a la bolsa (...). El Reaseguro es el seguro del seguro, por ello es importante. 4. En su experiencia, ¿Cree que es importante que las empresas de seguros realicen acuerdos comerciales con las compañías reaseguradoras? ¿Por qué? En realidad va a depender de los objetivos de cada compañía empezando que deberíamos tener un estándar. Por ello es importante que tengan un reasegurador porque (...) le va a dar más capacidad a la compañía, más solvencia, porque ten en cuenta que todas las compañías tienen que hacer una provisión de lo que estás asegurando y a nivel contable deben ser estimado. Pero si estás utilizando estos instrumentos ya no deberías provisionar porque sale de tu bolsa. 5. ¿Cree que es de importancia para la contratación de un reasegurador el canal de intermediación? o es más conveniente ¿hacerlo directo? En su opinión, ¿cuáles son las ventajas y desventajas? ¿Tiene algún impacto en temas de control para las empresas de seguros? (...) Sí para los casos específicos, porque hay riesgos especiales, como el petróleo, gas, minería, en el Perú no tenemos suscriptores con ese nivel de conocimiento (...) Entonces, cómo es un producto tan especial, necesitamos del conocimiento de estas personas, en los mejores términos y condiciones y puedan colocar este riesgo. 6. ¿Cree que los servicios de intermediación efectuados por los corredores de reaseguros resultan beneficiosos para el desarrollo de una empresa aseguradora? ¿Por qué? (...) A través del TOBA se define entre la aseguradora y el corredor, cuáles son los lineamientos que tiene que asumir cuando hace un contrato de reaseguros, de manera general pero atrás debe estar de acuerdo a los requerimientos de la SBS (...). 7. ¿Se requiere que las aseguradoras establezcan criterios transparentes y justos para contratar a los corredores de reaseguros? ¿Cuáles son? (...) Claro, mediante el TOBA que es un acuerdo internacional, porque estos corredores son internacionales. Nosotros debemos trabajar con corredores debidamente establecidos e inscritos acá en el Perú (...). 104 8. ¿De qué manera influyen los eventos fortuitos -siniestros- en la cobro de siniestros con los corredores de reaseguros? ¿Existen actualmente mecanismos de contingencia contra dichos eventos? Las aseguradoras pagan al asegurado y a la vez al corredor deben pagar la prima, considerando el aviso del siniestro, el ajuste del siniestro, la liquidación del siniestro, etc. (...). Entonces no es cobro de primas, es cobro de siniestros (...). En ese sentido, incluye bastante la capacidad de gestión de los corredores de reaseguros. (...). 9. ¿Existen controles internos específicos y/o prácticas que realiza su empresa ante la cobro de siniestros por pólizas siniestradas con intermediación los corredores de reaseguros? No existe un control específico que se maneja en la empresa. Sin embargo, solo puedo comentar que no hay una norma que regule a los corredores de reaseguros para el apoyo en la recuperación de cobros de siniestros. 10. ¿En su opinión considera que el control interno que llevan las empresas de seguros con respecto a la cobro de siniestros por cobros de siniestros con intermediación, impacta en los Estados Financieros? ¿Cuáles son los resultados contables que se ven influenciados? ¿Cree que se presenta el saldo correcto de la provisión de cobranza dudosa? (...) Acá el tema es gestión, por la experiencia de nuestra compañía se debe ajustar el proceso de control interno. En mi opinión, por cada siniestro se debe generar una hoja de trabajo, porque actualmente todo está muy manual, por eso es que se debe evitar esa manualidad, porque eso se está convirtiendo en una hoja de trabajo, es decir, saber quién lo mandó, quien lo autorizó, etc. (...) 11. En su experiencia, ¿Considera que las normas emitidas por la SBS son suficientes para el control interno que llevan las empresas de seguros con la contratación de los servicios de intermediación por los corredores de reaseguros? ¿O cree que debería ser más específica? ¿Por qué? (…) Deberíamos tener un feed back con la SBS para que pueda recopilar la casuística de las compañías para asegurar una buena gestión con el corredor de reaseguros (...). Tiene que protegernos más a nosotros que somos la cara al asegurado, con ese espíritu. 12. ¿Considera que el control efectuado por las empresas de seguros respecto a los servicios de intermediación con los corredores de reaseguros genere un impacto en la 105 determinación del Impuesto a la Renta y el Impuesto General a las Ventas declarado por las empresas aseguradoras? No hemos tenido problemas tributarios hasta el momento. 13. ¿Considera que las operaciones efectuadas por las empresas de seguros con corredores de reaseguros debe culminar necesariamente con la celebración de un contrato para que pueda ser deducible como gasto para Impuesto a la Renta y obtener el derecho al Crédito Fiscal? No hemos tenido problemas tributarios hasta el momento. 106 4.1.2 Instrumentos Cuantitativos Según lo explicado en el Capítulo 3 en la sección 3.3.3 “Tamaño de la muestra”, a continuación, se procede a indicar cuales son las preguntas del cuestionario aplicado a las empresas; los datos fueron procesados en el software estadístico SPSS 25. 4.1.2.1 Resultados de la Encuesta Para el caso de nuestros resultados, debemos tomar en cuenta la siguiente leyenda: Figura 36 Leyenda de Encuestas Fuente: Elaboración Propia Pregunta 01 Tabla N° 6. Pregunta 1: Indique el cargo que ocupa actualmente en el sector asegurador a. b. c. Jefe, Supervisor, Analista Fuente: Elaboración Propia 107 Figura 37. Pregunta 1: Indique el cargo que ocupa actualmente en el sector asegurador Fuente: Elaboración Propia Comentarios: Del total de encuestados el 67% son analistas, seguidos por un 25% los cuales tienen el cargo de jefe y un supervisor el cual representa el 8% de los encuestados. Pregunta 02 Tabla N° 7. Pregunta 2: Género al que pertenece a) Femenino b) Masculino 108 Fuente: Elaboración Propia Figura 38. Pregunta 2: Género al que pertenece Fuente: Elaboración Propia Comentarios: La tercera parte de los encuestados tienen el género femenino y la mayoría (64%) representan al género masculino. Pregunta 03 Tabla N° 8. Pregunta 3: Usted cree que es necesario la intermediación de un corredor de reaseguros. a) No b) Si c) otros 109 Fuente: Elaboración Propia Figura 39. Pregunta 3: Usted cree que es necesario la intermediación de un corredor de reaseguros. Fuente: Elaboración Propia Comentarios: El 58% de los encuestados considera que si es necesaria la intermediación de un corredor de reaseguros, mientras que un 33% considera lo contrario. Pregunta 04 Tabla N° 9. Pregunta 4: El principal problema que atraviesa el sector asegurador en nuestros días 110 a) Recupero de cobros de siniestros en intermediación -Corredores de Reaseguros b) Fraude en declaración de Siniestros- Asegurados c) La regulación peruana (Cambios Normativos) d) Otros (explique) Fuente: Elaboración Propia Figura 40. Pregunta 4: El principal problema que atraviesa el sector asegurador en nuestros días Fuente: Elaboración Propia Comentarios: El 58% de los encuestados considera que el “Fraude en declaración de SiniestrosAsegurados” es el principal problema que atraviesa el sector asegurador. Seguido por el 33% que escogió la opción “Recupero de primas de reaseguros por siniestros con intermediación de los Corredores de Reaseguros”. Pregunta 05 Tabla N° 10. Pregunta 05: La principal ventaja del sector asegurador en comparación con otros sectores es: 111 a) b) c) d) El mercado inexplorado es mayor que en otros sectores Creación de nuevos productos Transferencia del Riesgo Otros (explique) Fuente: Elaboración Propia Figura 41. Pregunta 05: La principal ventaja del sector asegurador en comparación con otros sectores. Comentarios: El 50% de los resultados indican que la principal ventaja del sector asegurador en comparación con otros sectores es el mercado inexplorado es mayor que en otros sectores, sin embargo, el 33% de los encuestados indica que la principal ventaja es la transferencia del riesgo y un 17% señala que es la creación de nuevos productos. Pregunta 06 112 Tabla N° 11. Pregunta 06: Las operaciones realizadas por el sector asegurador son importantes para el desarrollo del país porque está relacionado con: a) b) c) d) Responsabilidad civil y Social. Aumento de Economía (pago de primas) Inversión de Capital Extranjero (Seguros- Reaseguros) Otros (explique) Fuente: Elaboración Propia Figura 42. Pregunta 06: Las operaciones realizadas por el sector asegurador son importantes para el desarrollo del país. Fuente: Elaboración Propia Comentarios: El 50% de los encuestados indica que las operaciones realizadas por el sector asegurador son importantes para el desarrollo del país por las actividades de responsabilidad civil y 113 social que implica las actividades de dicho sector en la comunidad. Asimismo, un 25% señala que la actividad aseguradora es importante para el aumento de economía (pago de primas), en cambio un 17% indica que es importante para la inversión de capital extranjero (Seguros- Reaseguros). Pregunta 07 Tabla N° 12. Pregunta 07: En el sector asegurador peruano existen aspectos que deberían evolucionar en comparación con otros países, como, por ejemplo: a) Contratación de Pólizas. b) Diversidad en el mercado de corredores de reaseguros. c) Empresas reaseguradoras domiciliadas Fuente: Elaboración Propia Figura 43. Pregunta 07: En el sector asegurador peruano existen aspectos que deberían evolucionar en comparación con otros países. 114 Fuente: Elaboración Propia Comentarios: El 75% de los encuestados indicaron que uno de los aspectos que deberían evolucionar en el sector asegurador es la contratación de pólizas, en contraste con el 17% de los encuestados que indica que dicho aspecto son las empresas reaseguradoras domiciliadas. En cambio solamente un 8% señalan que es la diversidad en el mercado de corredores de reaseguros. Pregunta 08 Tabla N° 13. Pregunta 08: El nivel de conocimiento que tiene de las normas contables y regulatorias aplicables al sector asegurador podría ser calificado de la siguiente manera: a) b) c) Baja Regular Normal Fuente: Elaboración Propia 115 Figura 44. Pregunta 08: Pregunta 08: El nivel de conocimiento que tiene de las normas contables y regulatorias aplicables al sector asegurador Fuente: Elaboración Propia Comentarios: El 58% de los encuestados indica que tiene un nivel regular de conocimiento sobre las normas contables y regulatorias del sector asegurador, mientras que un 33% de los resultados indica que tiene un nivel normal, no obstante un 8% indica que tiene un nivel malo respecto a dicha regulación. Pregunta 09 Tabla N° 14. Pregunta 09: Respecto a la pregunta anterior, se puede afirmar que el principal problema existente en materia contable aplicable al sector asegurador es: b) c) Falta de charlas informativas Términos poco entendibles 116 Fuente: Elaboración Propia Figura 45. Pregunta 09: Respecto a la pregunta anterior, se puede afirmar que el principal problema existente en materia contable aplicable al sector asegurador Fuente: Elaboración Propia Comentarios: El 83% de los encuestados considera que el principal problema existente en materia contable en el sector asegurador es la falta de charlas informativas sobre el tratamiento contable en materia de seguros, sin embargo un 17% considera que el principal problema son los términos poco entendibles en dicha materia. Pregunta 10 Tabla N° 15 Pregunta 10: El conocimiento que tiene de las normas tributarias aplicable al sector asegurador podría ser calificado de la siguiente manera: 117 a) b) c) Baja Regular Normal Fuente: Elaboración Propia Figura 46. Pregunta 10: El conocimiento que tiene de las normas tributarias aplicable al sector asegurador Fuente: Elaboración Propia Comentarios: El 75% de los encuestados considera que tiene un nivel de conocimiento regular de las normas tributarias aplicables al sector asegurador, mientras que un 17% considera que tiene un nivel de conocimiento bajo respecto a dicha materia. Pregunta 11 118 Tabla N° 16. Pregunta 11: Respecto a la pregunta anterior, el principal problema existente en materia tributaria aplicable al sector asegurador es: a) b) c) d) No hay mucha regulación e información del tema. Falta de charlas informativas. Términos complejos Otros (explique) Fuente: Elaboración Propia Figura 47. Pregunta 11: Respecto a la pregunta anterior, el principal problema existente en materia tributaria aplicable al sector asegurador Fuente: Elaboración Propia Comentarios: El 67% de los encuestados indica que el principal problema que existe en el sector asegurador en materia tributaria es la falta de charlas informativas sobre la regulación 119 tributaria en seguros. Por otro lado, un 17% considera que el principal problema es que no hay mucha regulación e información del tema; asimismo, otro 17% considera que el principal problema son los términos complejos. Pregunta 12 Tabla N° 17. Pregunta 12: El conocimiento que tiene respecto a los servicios de intermediación efectuados por los corredores de reaseguros podría ser calificado de la siguiente manera: a) b) c) d) Baja Regular Normal Alta Fuente: Elaboración Propia 120 Figura 48. Pregunta 12: El conocimiento que tiene respecto a los servicios de intermediación efectuados por los corredores de reaseguros Fuente: Elaboración Propia Comentarios: El 42% de los encuestados considera que tiene un conocimiento bajo sobre los servicios de intermediación efectuados por los corredores de reaseguros. Sin embargo un 25% considera que tiene un conocimiento regular sobre el tema, en cambio un 17% indica que considera que tiene un nivel de conocimiento normal y un 17% señala que tiene un nivel de conocimiento alto sobre el tema. Pregunta 13 Tabla N° 18. Pregunta 13: Respecto a la pregunta anterior, cual es el principal problema respecto a las operaciones efectuadas por las aseguradoras con los corredores de reaseguros a) Control en el pago de primas, b) Recuperación de primas ante eventos de siniestro, c) Control de la Provisión de Cobranza Dudosa, d) Otros (explique) 121 Fuente: Elaboración Propia Figura 49. Pregunta 13: Respecto a la pregunta anterior, cual es el principal problema respecto a las operaciones efectuadas por las aseguradoras con los corredores de reaseguros Fuente: Elaboración Propia Comentarios: El principal problema respecto a las operaciones efectuadas por las aseguradoras con los corredores de reaseguros es la “Recuperación de primas ante eventos de siniestro” para el 50% de los encuestados, frente a un 25% que indica que el principal problema es el “Control de la Provisión de Cobranza Dudosa”. 122 Pregunta 14 Tabla N° 19. Pregunta 14: El nivel de control llevan las empresas aseguradoras de Lima con respecto a los acuerdos y/o contratos con los corredores de reaseguros que podría ser calificado de la siguiente manera: a) Regular b) Normal c) Alta Fuente: Elaboración Propia 123 Figura 50. Pregunta 14: El nivel de control llevan las empresas aseguradoras de Lima con respecto a los acuerdos y/o contratos con los corredores de reaseguros. Fuente: Elaboración Propia Comentarios: El 67% de los encuestados considera regular el nivel de control que llevan las empresas aseguradoras de Lima con respecto a los acuerdos y/o contratos con los corredores de reaseguros, seguido de un 25% que considera un nivel normal. Pregunta 15 Tabla N° 20. Pregunta 15: Respecto a la pregunta anterior, el principal problema existente en el control interno aplicado al sector asegurador es: a) Procesos complejos b) Riesgos de operaciones manuales c) Sistemas no tecnológicos que soporten esquemas de reaseguros Fuente: Elaboración Propia 124 Figura 51. Pregunta 15: El principal problema existe en el control interno aplicado al sector asegurador Fuente: Elaboración Propia Comentarios: Los riesgos operacionales manuales es el principal problema que existe en el control interno aplicado al sector asegurador para la mayoría de los encuestados (67%), mientras que el 25% cree que el principal problema son los sistemas no tecnológicos que soportan los esquemas de reaseguros. Pregunta 16 Tabla N° 21. Pregunta 16: El Impacto contable con respecto al registro de la Provisión de Cobranza Dudosa en cobro de siniestros de reaseguros se verifica: b) Se registra la cuenta por cobrar al reasegurador al momento que ocurre el siniestro. c) La contabilización de la provisión de cobranza dudosa generada por el incumplimiento de la recuperación de las primas de reaseguro. 125 Fuente: Elaboración Propia Figura 52. Pregunta 16: Impacto contable con respecto al registro de la Provisión de Cobranza Dudosa en cobro de siniestros de reaseguros Fuente: Elaboración Propia Comentarios: El 75% de los encuestados cree que la contabilización de la provisión de cobranza dudosa generada por el incumplimiento del cobro de los siniestros de reaseguros cedidos es el principal impacto en la contabilidad de las aseguradoras. En cambio un 25% considera que es el registro de la cuenta por cobrar al reasegurador al momento que ocurre el siniestro. Pregunta 17 Tabla N° 22. Pregunta 17: Principales controles que realizan las empresas de seguros con respecto a los acuerdos comerciales de intermediación con el corredor de reaseguros a) Acuerdos solo en el slip de Reaseguros. b) Contrato específico con el Corredor de Reaseguros (Ejemplos: TOBA, ContratoProveedores, entre otros). 126 Fuente: Elaboración Propia Figura 53. Pregunta 17: Principales controles que realizan las empresas de seguros con respecto a los acuerdos comerciales de intermediación con el corredor de reaseguros Fuente: Elaboración Propia Comentarios: Casi la totalidad de los encuestados cree que el principal control que realizan las empresas de seguros con respecto a los acuerdos comerciales de intermediación con el corredor de reaseguros es el contrato específico con este último. Pregunta 18 Tabla N° 23. Pregunta 18: El principal efecto del control en la gestión tributaria de las empresas aseguradoras se visualiza en la determinación a) Impuesto a la Renta b) Impuesto General a las Venta 127 Fuente: Elaboración Propia Figura 54. Pregunta 18: El principal efecto del control en la gestión tributaria de las empresas aseguradoras Fuente: Elaboración Propia Comentarios: El principal efecto del control en la gestión tributaria de las empresas aseguradoras se visualiza en el Impuesto General a las Ventas para el 75% de los encuestados, mientras que 3 colaboradores (25%) consideran que es el Impuesto a la Renta. Pregunta 19 Tabla N° 24. Pregunta 19: Respecto a la pregunta anterior, el efecto de dicho control se refleja en el hecho que: a) Se minimiza los reparos al Impuesto a la Renta (gastos deducibles e ingresos devengados). b) Se minimiza los reparos al IGV (obligación tributaria y crédito fiscal). 128 Fuente: Elaboración Propia Figura 55. Pregunta 19: El efecto de dicho control se refleja. Fuente: Elaboración Propia Comentarios: Para el 67% de los encuestados, el reflejo de dicho control se verifica en que se minimiza los reparos al IGV (obligación tributaria y crédito fiscal); sin embargo, el 33% de los encuestados indica que se minimiza los reparos al Impuesto a la Renta. Pregunta 20 Tabla N° 25. Pregunta 20: Se pueda afirmar que el nivel del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros es: 129 a) b) d) Alto Regular Otros (explique) Fuente: Elaboración Propia Figura 56. Pregunta 20: El nivel del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros Fuente: Elaboración Propia 130 Comentarios: Para el 75% de los encuestados, el nivel del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros es regular; sin embargo, solamente para un 17% de los encuestados dicho nivel de control es alto. Pregunta 21 Tabla N° 26. Pregunta 21: Respecto a la pregunta anterior, el principal efecto del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros es: a) Se minimiza los reparos al Impuesto a la Renta (gastos deducibles e ingresos devengados). b) Se minimiza los reparos al IGV (obligación tributaria y crédito fiscal). d) Otros (explique) Fuente: Elaboración Propia Fuente: Elaboración Propia 131 Figura 57. Pregunta 21: El principal efecto del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros Fuente: Elaboración Propia Comentarios: Para el 50% de los encuestados, el principal efecto del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros se verifica en que se minimiza los reparos al Impuesto a la Renta. En cambio, para un 42% de los encuestados, dicho efecto se verifica en que se minimiza los reparos al IGV. Pregunta 22 Tabla N° 27. Pregunta 22: El principal problema tributario que afrontan las empresas aseguradoras respecto a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú efectuados por los corredores de reaseguros: a) La determinación de gastos deducibles para efectos del Impuesto a la Renta por el pago de los servicios de intermediación efectuados por los corredores de reaseguros. b) La determinación de los ingresos devengados para efectos del Impuesto a la Renta por las primas reaseguradas que cubren riesgos en el Perú. c) La determinación del Crédito Fiscal del IGV por el pago de los servicios de intermediación efectuados por los corredores de reaseguros. d) Otros 132 Fuente: Elaboración Propia Figura 58. Pregunta 22: El principal problema tributario que afrontan las empresas aseguradoras respecto a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú efectuados por los corredores de reaseguros Fuente: Elaboración Propia 133 Comentarios: Casi la tercera parte de los colaboradores encuestados cree que la determinación de los gastos deducibles para efectos del Impuesto a la Renta por el pago de los servicios de intermediación efectuada por los corredores de reaseguros es el principal problema tributario que afrontan las empresas aseguradoras respecto a la colocación en el mercado internacional de primas de reaseguros cedido que cubren riesgos en el Perú efectuados por los corredores de reaseguros. Pregunta 23 Tabla N° 28. Pregunta 23: Respecto a la deducción como gasto para efectos del Impuesto a la Renta de las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, se puede afirmar que el principal problema es: b) No se encuentran sustentadas debidamente. c) Los corredores de reaseguros no emiten el comprobante de pago. d) Otros (explique) Fuente: Elaboración Propia 134 Figura 59. Pregunta 23: Respecto a la deducción como gasto para efectos del Impuesto a la Renta de las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú Fuente: Elaboración Propia Comentarios: Para el 67% de los encuestados, el principal problema respecto a la deducción de gasto para efectos del Impuesto a la Renta de las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú es que dichas operaciones no se encuentran debidamente sustentadas. En cambio para un 25% de los encuestados, el principal problema es que los corredores de reaseguros no emiten comprobante de pago. Pregunta 24 Tabla N° 29. Pregunta 24: Respecto al devengamiento de los ingresos generados por las primas reaseguradas que cubren riesgos en el Perú, para efectos del Impuesto a la Renta, se puede afirmar que el principal problema es: b) c) d) Se devengan, pero de forma desproporcional. No existe un adecuado sustento de los ingresos generados por dichas operaciones. Otros (explique) 135 Fuente: Elaboración Propia Figura 60. Pregunta 24: Respecto al devengamiento de los ingresos generados por las primas reaseguradas que cubren riesgos en el Perú, para efectos del Impuesto a la Renta, se puede afirmar que el principal problema Fuente: Elaboración Propia Comentarios: Para un 67% de los encuestados, el principal problema respecto al devengamiento de los ingresos generados por las primas reaseguradas que cubren riesgos en el Perú, para efectos del Impuesto a la Renta, es que se devengan, pero de forma desproporcional. En cambio, para un 25% de los encuestados, el principal problema es que no existe un adecuado sustento de los ingresos generados por dichas operaciones. Pregunta 25 136 Tabla N° 32. Pregunta 25: Respecto al Crédito Fiscal del IGV generado por las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, se puede afirmar que el principal problema es: a) b) c) país. d) Incumplimiento de los requisitos sustanciales (Art. 18 LIGV) Incumplimiento de los requisitos formales (Art. 19 LIGV) El nacimiento de la obligación tributaria del IGV por utilización de servicios en el Otros (explique) Fuente: Elaboración Propia Figura 61. Pregunta 25: Respecto al Crédito Fiscal del IGV generado por las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú. Fuente: Elaboración Propia 137 Comentarios: Para un 75% de los encuestados, el principal problema respecto al crédito fiscal del IGV generado por las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, es el incumplimiento de requisitos formales (Art. 19 de la LIGV). 138 Caso Práctico: Empresa de Seguros y Reaseguros del Perú S.A Mediante fines académicos y con el objetivo de probar la hipótesis planteada en la presente investigación se presenta el desarrollo del caso práctico basado en una ficticia compañía de Seguros de Lima. 4.2.1 Introducción al Caso Práctico Seguros y Reaseguros del Perú S.A. se constituyó en el Perú en el año 1986, perteneciente a uno de los grupos más importantes de la Ciudad de Lima; dedicada a la administración y contratación de operaciones de seguros y reaseguros de riesgos generales y de vida dentro del alcance de la Ley 26702- Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca, Seguros y AFP (SBS); solicita la elaboración de un plan de trabajo para la negociación de nuevos contratos de seguros, por ello solicita la licitación para la selección del corredor de reaseguros para la intermediación de la búsqueda en el mercado de un reasegurador, bajo un esquema de reaseguros que se adecue de tal forma en el que ambos puedan compartir los riesgos asociados. Proceso del control de Cobro de Siniestros Cedidos de Empresa de Seguros y Reaseguros del Perú S.A Inicio de Contratación Figura 62: Proceso de Contratación de Reaseguros Fuente: Elaboración propia 139 Proceso de Cobro de Siniestros Cedidos Inicio Ocurrencia del siniestro Aviso a la empresa de Seguros Empresa de Seguros envía correo al corredor de reaseguros para notificar el siniestro Corredor de Reaseguros Reasegurador Solicita información del siniestro a la aseguradora Empresa de Seguros envía información Revisa la clausula del contrato Investigación del Reasegurador Envía el dinero al corredor Deposita el dinero a la empresa aseguradora Fin Figura 63: Proceso de Cobro de Siniestros en una empresa de seguros Fuente: Elaboración propia 140 Casuística N° 01: El 06 de diciembre del 2017, mediante la Resolución N° 4706-2017, la SBS dispuso de un reglamento en el que dispuso un nuevo reglamento para la contratación y gestión de transacciones de reaseguro y coaseguro, estableciendo los principales aspectos: “El reaseguro se puede contratar en forma directa con empresas de reaseguros o mediante la intermediación de corredores de reaseguros que se encuentren hábiles en el Registro correspondiente a cargo de esta Superintendencia. Las empresas de reaseguros deben cumplir con alguna de las siguientes condiciones: 1. Que estén establecidas en el país. 2. Que no estén establecidas en el país, pero se encuentren hábiles en el Registro Correspondiente a cargo de esta Superintendencia, al que se refiere el artículo 324 de la Ley General. 3. Que no estén establecidas en el país, pero cuenten con clasificación de riesgo internacional considerada no vulnerable, otorgada por alguna de las empresas clasificadoras de riesgo indicadas en este Reglamento. La clasificación de riesgo internacional no puede tener una antigüedad mayor de dieciocho (18) meses a la fecha en que se efectúe el reporte de información a la Superintendencia. Para tal efecto, se deben considerar las siguientes clasificaciones mínimas realizadas por las siguientes empresas clasificadoras de riesgo: Figura 62: Empresa Clasificadora de Riesgo Clasificación mínima Fuente: Extraído de la Resolución SBS 4706-2017 (SBS, 2018) 141 Si la Empresa de Seguros y Reaseguros S.A realiza algún tipo de contratación con un bróker de reaseguros y/o reasegurador que no cuente con la calificación mínima establecida por la SBS, este reasegurador se encontraría en práctica Insegura lo que llevaría a un riesgo altamente para la empresa de seguros ante la eventualidad de algún evento catastrófico en el cual no pueda cumplir con sus obligaciones contractuales por temas de liquidez para enfrentar sus obligaciones, lo que tendría un impacto contable; aumento de la provisión de cobranza dudosa por USD 2,250,000 correspondientes a las cuentas por cobrar a reaseguradores e incluso ocasionando pérdidas financieras para la Empresa de Seguros y Reaseguros S.A. afectando el Estado de Resultado de la Compañía si esta es una pérdida considerable. Nota a los Estados Financieros de la Cuenta 1405: Fuente: Extraído de la SMV- Estados Financieros Auditados Sin embargo, Empresa de Seguros y Reaseguros S.A, no realiza mensualmente la revisión de estos reaseguradores, solo lo realiza trimestralmente. 142 La revisión que realiza es manual y con el riesgo inherente de error humano en digitar alguna clasificación de riesgo incorrecta a la que les da las clasificadoras de riesgos. Ello, puede ser causante de pérdidas para la compañía si a tiempo no se detecta el run-off de algún reasegurador en caso ocurra un siniestro catastrófico que impacte significativamente a Seguros y Reaseguros del Perú S.A. Casuística N° 02 Ante la presencia de un Siniestro como lo fue del Fenómeno del Niño (2017) La Empresa de Seguros y Reaseguros S.A pudo enfrentar las pérdidas de millones de soles que se siniestraron gracias a los contratos que tenía con los Reaseguradores. Sin embargo, debido a una incorrecta gestión del bróker de reaseguros, la compañía no puede recuperar el dinero que ha desembolsado por aquellos siniestros establecidos en los contratos. Se le aviso al corredor de reaseguros la información de los siniestros ocurridos ante este evento y pasó lo siguiente: - El corredor de reaseguros se le traspapeló y/o olvidó el aviso del siniestro ocurrido y no aviso a tiempo al reasegurador. - El corredor de reaseguros hace caso omiso al aviso y le pide a Empresa de Seguros y Reaseguros S.A que realice la gestión debido a que no es responsabilidad de ellos de la gestión. Ante estos escenarios y el no existir un control interno y una normativa que regule la responsabilidad del bróker en asumir la responsabilidad de un siniestro por su Reasegurador; Empresa de Seguros y Reaseguros S.A se ve obligada a incrementar sus Provisiones de Cuentas por Cobrar (PCD) como se muestra el aumento de un año en otro en sus Estados Financieros: 143 Figura 65: Estados Financieros de la Empresa de Seguros y Reaseguros S.A Fuente: Extraído de la Superintendencia de Mercado y Valores (SMV, 2018) Según la información que hemos obtenido mediante entrevistas y encuestas a los especialistas en el sector asegurador, es una problemática que hay en todas las compañías de seguros en el Perú, debido a que no existe una normativa que regule este tipo de gestión con los bróker de reaseguros, teniendo siempre que mostrar no información real en sus Estados Financieros, debido a que el dinero es recuperado por 144 los Reaseguradores y por ello el aumento de la Provisión de Cobranza Dudosa se ve afectada Debido a las malas gestiones en los cobros de siniestros en La empresa de Seguros y Reaseguros S.A, La Superintendencia de Banca, Seguros y AFP en su visita de inspección ha revisado que mantiene los siguientes saldos pendientes de cobro a los reaseguradores porque aún estos siniestros siguen en proceso de revisión con más de 1 año de antigüedad: Tabla 30. Anexo ES-2Bde la Empresa de Seguros y Reaseguros S.A. Cuentas corrientes con reaseguradores y/o coaseguradores análisis de las partidas deudoras por antigüedad de saldos y determinación de provisiones. Al 31 de diciembre de 2018 Fuente: Información Extraída de Anexos de una Empresa de Seguros del Perú. (2018) Sin embargo, a pesar que la Superintendencia de Banca, Seguros y AFP emitirá la Nueva Resolución SBS N° 810-2019 “Reglamento de Supervisión y Control de los Corredores de Reaseguros”, no establece un parámetro o regulación para los corredores de reaseguros en el que se responsabilicen del apoyo del recupero de cobros de siniestros para la agilidad de las empresas aseguradoras, como hemos visto en el caso analizado ello perjudica a las empresas de seguros en la incorrecta presentación de los saldos de sus Provisiones de Cobranza Dudosa. 145 5. CAPÍTULO V: ANÁLISIS DE RESULTADOS 5.1 Aplicación de Resultados En este capítulo se analizarán los resultados obtenidos de las entrevistas y encuestas realizadas a los expertos en reaseguros, los cuales serán de utilidad para aceptar o rechazar las hipótesis planteadas en el capítulo 2. 5.1.1 Resultado del Instrumento Cualitativo Conforme se aprecia en los resultados de nuestras encuestas, la validación de nuestras hipótesis hace suponer que existe actualmente un impacto contable y tributario respecto a las actividades de control realizadas por las empresas aseguradoras respecto a las operaciones con los corredores de reaseguros. Ello porque en definitiva estas operaciones implican grandes cantidades de dinero en los Estados Financieros de dichas empresas. Recordemos que como indica Villamil (2015), el control interno es aquel que hace referencia al conjunto de procedimientos de verificación automática que se producen por la coincidencia de los datos reportados por diversos departamentos o centros operativos. Las actividades de Control en los servicios de intermediación efectuados por los corredores de reaseguros beneficiarán a las empresas aseguradoras en el sentido que: ● Reducirán los altos costos financieros ocasionados por no tener una debida diligencia de las cuentas por cobrar a las empresas aseguradoras. ● Reducirá el riesgo a ser víctima de fraudes financieros por parte de reaseguradoras internacionales. ● Evitará que se efectúen reparos al crédito fiscal del Impuesto General a las Ventas e Impuesto a la Renta ● Evita o reduce perdidas resultantes por cuentas en cobranza dudosa por cobros de siniestros de reaseguros no recuperadas. ● Reducirá los costos que implica efectuar operaciones con reaseguradoras poco calificadas o que residan en Paraísos Fiscales. Es por este motivo que consideramos importante los resultados obtenidos en el presente instrumento, lo cual evidencia el vacío que existe respecto al riesgo de control efectuado a 146 este tipo de operaciones que implican agentes internacionales (los reaseguradores), lo cual implica que los corredores de reaseguros deban encontrarse totalmente advertidos de este tipo de riesgos para poder asesorar de la mejor manera a sus clientes. 5.1.1.1 Hipótesis A continuación, probaremos las hipótesis planteadas en el capítulo 2 empleando la prueba estadística de Chi cuadrado, para lo cual utilizaremos las respuestas que obtuvimos de la encuesta. 5.1.1.2 Hipótesis Específica 1 Planteamiento de la hipótesis: H0: El Proceso de Control Interno sobre el proceso de los siniestros por cobrar de reaseguros cedidos con los corredores de reaseguros disminuye en forma significativa la probabilidad de presentar incorrectamente información respecto a los activos en los Estados Financieros de las empresas aseguradoras de Lima por el ejercicio 2018. H1: El Proceso de Control Interno sobre el proceso de los siniestros por cobrar de reaseguros cedidos con los corredores de reaseguros no disminuye en forma significativa la probabilidad de presentar incorrectamente información respecto a los activos en los Estados Financieros y de las empresas aseguradoras de Lima por el ejercicio 2018. Nivel de significancia: alfa = 0.05 Tabla 31. Principal problema contable de las aseguradoras con los corredores de reaseguros 147 Fuente: Elaboración propia Tabla 32. Prueba del Chi Cuadrado en Principal Problema Contable Fuente: Elaboración propia ● Significancia = 0.362 > alfa = 0.05 ● Decisión: NO se rechaza la H0 Conclusión: A un nivel de significancia del 5% podemos afirmar que el proceso de control interno sobre el proceso de los siniestros por cobrar de reaseguros cedidos con los corredores de reaseguros disminuye en forma significativa la probabilidad de presentar incorrectamente información respecto a los activos en los Estados Financieros y de las empresas aseguradoras de Lima por el ejercicio 2018. 148 5.1.1.2 Hipótesis Específica 2 Planteamiento de la hipótesis: H0: El Proceso de Control Interno sobre la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú disminuye en forma significativa la probabilidad de cometer errores respecto a la deducción de gastos aceptados para efectos del Impuesto a la Renta y crédito fiscal para efectos del Impuesto General a las Ventas de las empresas aseguradoras de Lima por el ejercicio 2018. H1: El Proceso de control interno sobre la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú no disminuye en forma significativa la probabilidad de cometer errores respecto a la deducción de gastos aceptados para efectos del Impuesto a la Renta y crédito fiscal para efectos del Impuesto General a las Ventas de las empresas aseguradoras de Lima por el ejercicio 2018. Nivel de significancia: alfa = 0.05 Tabla 33. Principal problema contable de las aseguradoras con los corredores de reaseguros Fuente: Elaboración Propia Tabla 34. Prueba del Chi Cuadrado en Principal Problema Contable 149 Fuente: Elaboración Propia ● Significancia = 0.620 > alfa = 0.05 ● Decisión: NO se rechaza la H0 Conclusión: A un nivel de significancia del 5% podemos afirmar que el Proceso de control interno sobre la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú disminuye en forma significativa la probabilidad de cometer errores respecto a la deducción de gastos aceptados para efectos del Impuesto a la Renta y crédito fiscal para efectos del Impuesto General a las Ventas de las empresas aseguradoras de Lima por el ejercicio 2018. 5.1.1.3 Hipótesis Principal Interpretación de la hipótesis principal: Bajo el análisis realizado, utilizando la prueba de chi cuadrado para las hipótesis específicas planteadas en el capítulo 2, llegamos a la conclusión que existe un impacto contable y tributario del proceso de control interno sobre los servicios de intermediación efectuados por los corredores de reaseguros en las empresas aseguradoras de lima por el ejercicio 2018. 5.1.2 Análisis del Caso Práctico Del caso práctico desarrollado, hemos analizado lo siguiente: 150 - Casuística N°01: Se detectó, la importancia de realizar las revisiones constantes del reporte de práctica Insegura de los brókeres de Reaseguros y de los Reaseguradores, debido a que tiene impacto contable en cuanto a la prevención de riesgo ante un evento catastrófico en el que impacte financieramente a las compañías de seguros. Luego de realizar el análisis respectivo, se plantea que las Empresas de Seguros apliquen un control interno mediante la revisión mensual de todos los corredores de reaseguros y reaseguradores que trabaja la compañía para así prevenir mantener negocios contractuales con Reaseguradores que no tendrán la liquidez necesaria respaldar los riesgos incurridos ante eventos de gran magnitud que impacten financieramente a las compañías de seguros. - Casuística N°02: Como hemos revisado en los Estados Financieros del Caso planteado, el evento del FEN (Fenómeno del niño) impacto considerablemente a las compañías de seguros en el Perú, lo que hicieron que aumentaran de un año a otro las cuentas por cobrar a los reaseguradores, así como la gestión de cobro de siniestros cedidos. Ello es una problemática para las empresas de seguros, debido a que son ellos los que tienen que realizar toda la gestión de cobranza al reasegurador, no teniendo responsabilidad del bróker en esta gestión debido a que la normativa peruana no exige ni regula este tipo de gestiones para apoyo de las empresas de seguros, lo que ha hecho que atreves del tiempo las cuentas por provisión de cobranza dudosa aumenten solo por prácticas de mala gestión. 5.1.3 Resultado del Instrumento Cuantitativo Conforme se aprecia en los resultados de nuestras encuestas, la validación de nuestras hipótesis hace suponer que existe actualmente un impacto contable y tributario respecto a las actividades de control realizadas por las empresas aseguradoras respecto a las operaciones con los corredores de reaseguros. Ello porque en definitiva estas operaciones implican grandes cantidades de dinero en los Estados Financieros de dichas empresas. 151 Recordemos que como indica Villamil (2015), el control interno es aquel que hace referencia al conjunto de procedimientos de verificación automática que se producen por la coincidencia de los datos reportados por diversos departamentos o centros operativos. Las actividades de Control en los servicios de intermediación efectuados por los corredores de reaseguros beneficiarán a las empresas aseguradoras en el sentido que: ● Reducirán los altos costos financieros ocasionados por no tener una debida diligencia de las cuentas por cobrar a las empresas aseguradoras. ● Reducirá el riesgo a ser víctima de fraudes financieros por parte de reaseguradoras internacionales. ● Evitará que se efectúen reparos al crédito fiscal del Impuesto General a las Ventas e Impuesto a la Renta ● Evita o reduce perdidas resultantes por cuentas en cobranza dudosa por cobros de reaseguros no recuperadas. ● Reducirá los costos que implica efectuar operaciones con reaseguradoras poco calificadas. Recordemos que las encuestas nos han revelado información interesante respecto a la realidad de las operaciones efectuadas por las empresas aseguradoras a través de los corredores de reaseguros: ● Casi el 60% de los encuestados considera que es necesaria la intermediación de un corredor de reaseguros en la actividad de una empresa aseguradora. ● El 83% de los encuestados considera que el principal problema contable en el sector asegurador es la falta de charlas informativas sobre el tratamiento contable en materia de seguros. ● El 67% de los encuestados considera que el principal problema tributario que existe en el sector asegurador es la falta de charlas informativas sobre la regulación tributaria en el sector asegurador. ● El 67% de los encuestados considera “regular” el actual nivel de control de las aseguradoras con relación a los acuerdos o contratos efectuados con los corredores de reaseguros. ● El 67% de los encuestados considera que el principal problema en el control interno del sector asegurador son los riesgos operacionales manuales. 152 ● El 92% de los encuestados considera que el principal control que realizan las empresas de seguros con respecto a las actividades de intermediación de los corredores de reaseguros son los contratos específicos (TOBA – Contrato Proveedores). ● El 75% de los encuestados considera que el actual control que existe en las empresas aseguradoras respecto a las actividades de intermediación efectuadas por los corredores de reaseguros es regular. Es por este motivo que consideramos importante los resultados obtenidos en el presente instrumento, lo cual evidencia el vacío que existe respecto al riesgo de control efectuado a este tipo de operaciones que implican agentes internacionales (los reaseguradores), lo cual implica que los corredores de reaseguros deban encontrarse totalmente advertidos de este tipo de riesgos para poder asesorar de la mejor manera a sus clientes. 6. CONCLUSIONES En base a los objetivos planteados del trabajo de investigación, podemos concluir lo siguiente: • Del primer objetivo específico, referido a determinar el impacto del control de las empresas aseguradoras de Lima respecto a sus operaciones efectuadas con los corredores de reaseguros, en relación a la recuperación de las primas y gastos por comisiones, reflejados en sus Estados Financieros por el ejercicio 2018; cabe señalar que, conforme lo indica los resultados de la encuesta realizada, las empresas aseguradoras actualmente no llevan un control de la recuperación de las cuentas por cobrar de siniestros cedidos con los corredores de reaseguros, ello debido a que no hay una regulación que responsabilice a los corredores de reaseguros de asumir ese gasto en caso el reasegurador no pueda responder la obligación. ● Del segundo objetivo específico, referido a determinar el impacto del control de las empresas aseguradoras de Lima sobre sus operaciones efectuadas con los corredores de reaseguros vinculada a la colocación en el mercado internacional 153 de primas de reaseguros que cubren riesgos en el Perú, en la determinación del Impuesto a la Renta e IGV de las empresas aseguradoras de Lima por el ejercicio 2018, cabe indicar que, en el presente trabajo se ha podido entender de una mejor manera dicho servicio de intermediación, teniendo en cuenta además que, conforme los resultados de la encuesta, la mayor parte de los encuestados cree que el problema que podría generarse en la operatividad de dichos servicios es su deducibilidad para efectos del Impuesto a la Renta, entendiéndose que para ello se deben cumplir con los principios establecidos en el artículo 37º de la Ley del Impuesto a la Renta. Cabe indicar que, conforme las entrevistas realizadas, en los últimos años la SUNAT no ha efectuado una fiscalización efectuando reparos sobre los impuestos antes indicados. ● Del caso práctico podemos concluir que a pesar que la Superintendencia de Banca, Seguros y AFP emitió la Nueva Resolución SBS N° 810-2019 “Reglamento de Supervisión y Control de los Corredores de Reaseguros”, no establece un parámetro o regulación para los corredores de reaseguros en el que se responsabilicen del apoyo del recupero de cobros de siniestros para la agilidad de las empresas aseguradoras, como hemos visto en el caso analizado ello perjudica a las empresas de seguros en la incorrecta presentación de los saldos de sus Provisiones de Cobranza Dudosa en los Estados Financieros de las compañías de Seguros. ● Las empresas aseguradoras de Lima no tienen un control adecuado de los gastos deducibles para efectos del Impuesto a la Renta por operaciones con los reaseguradores esto es producto de la mala gestión de control interno de los reaseguradores, los cuales no evalúan previamente a las empresas reaseguradoras respecto al fraude que éstas puedan cometer por incumplimiento de pago en el plazo establecido. ● Se muestra que la mayoría de las empresas aseguradoras al no contar con un control interno de los procesos de cobro de siniestros, realizan una inadecuada planificación de los riesgos coberturados, ya que al final tienen que hacerse cargo de los mismos ante el incumplimiento de pago de las reaseguradoras. 154 ● Se concluye que existen riesgos en la gestión de cuentas por cobrar a las empresas reaseguradoras debido a que no cuenta con una matriz de riesgos operacional que advierta a cada operador respecto a los riesgos asumidos al suscribir este tipo de contratos a través de intermediarios. ● En la actualidad las empresas aseguradoras de Lima no tienen implementados políticas claras respecto al proceso de cobro de siniestros reasegurados, teniendo en cuenta además que los corredores de reaseguros no tienen responsabilidad alguna respecto al incumplimiento de pago de las reaseguradoras dentro del plazo acordado. 7. RECOMENDACIONES ● Se recomienda una participación más activa por parte de la Superintendencia de Banca, Seguros y Administradoras Privadas de Fondos de Pensiones (SBS), ya que al ser el principal ente regulador debería unificar sus normas en obligaciones de responsabilidades con respecto a la asunción del corredor de reaseguros ante la gestión de una cobrabilidad al reasegurador, ello ayudará a que el control interno dentro de las compañías de seguro sea más beneficioso y mejore los procesos internos. ● Asimismo, cabe resaltar que la SBS debería mostrar más interés en esclarecer en su normativa el registro inicial en el que deben realizar la provisión de cobranza dudosa las compañías de seguros, con el fin de que puedan mostrar sus saldos correctos en los Estados Financieros. ● Se recomienda a las empresas aseguradoras deban realizar capacitaciones a su personal respecto a la aplicabilidad de las normas tributarias en las operaciones con los corredores de reaseguros, para que de esta manera se pueda realizar de una manera eficiente un programa preventivo ante una posible fiscalización de la Administración Tributaria respecto de estas operaciones que quizás se pueda dar en el futuro. ● Asimismo, se recomienda que la Administración Tributaria (SUNAT) debería capacitar a su personal respecto a las normas que regulan las operaciones con los corredores de reaseguros, a efectos de no cometer errores al efectuar una fiscalización tributaria. 155 ● Se recomienda concientizar a los operadores de las empresas aseguradoras de Lima respecto a la importancia que tiene el Control Interno en la gestión cuentas por cobrar a las reaseguradoras, mediante regulaciones que les permita observar la importancia de conocer debidamente a los reaseguradores con los cuales la empresa efectúa actividades por intermedio de corredores de reaseguros. ● Las empresas aseguradoras deben tener más cuidado al elegir un corredor de reaseguros, ya que en la mayoría de casos estos corredores tienen intereses económicos en cuanto a cotizar las primas en el mercado internacional, obteniendo la mayor rentabilidad posible, sin preocuparse por el riesgo financiero que ponen a los usuarios (aseguradoras y asegurados). ● Las empresas corredoras de reaseguros deberían tener una mayor responsabilidad en cuanto a las pérdidas sufridas por los aseguradores cuando contratan con reaseguradoras al momento de cumplir con sus obligaciones de pago, evitando con ello que dichas cuentas por cobrar pasen a cuentas en cobranza dudosa. ● Se recomienda establecer contratos en que las compañías de seguros responsabilicen la gestión de recupero de cobros de siniestros cedidos al momento de realizar los pactos contractuales con los corredores de reaseguros. ● Se recomienda efectuar un adecuado control de los pagos efectuados a través de corredores de reaseguros, los cuales pueden estar efectuando erogaciones a reaseguradoras residentes en países o territorios no cooperantes o de baja o nula imposición. 156 8. REFERENCIAS BIBLIOGRÁFICAS 1. Aguilar, V. (2015) Gestión de cuentas por cobrar y su incidencia en la liquidez de la empresa contratista corporación petrolera S.A.C.-año 2012, (Tesis de título profesional).Recuperada de: http://www.repositorioacademico.usmp.edu.pe/usmp/653/3/aguilar_vh.pdf 2. Alvarado, N. (2018), “Arquitectura empresarial para un Corredor de Seguros” (Tesis) Universidad Peruana de Ciencias Aplicadas. Recuperada de https://repositorioacademico.upc.edu.pe/handle/10757/624421 3. Arens, A. A. y Loebbecke, J. K. (1996). Auditoría, un enfoque integral. (6ª ed.). México: Prentice Hall. Recuperada de: https://skarlethcruzgaitan.files.wordpress.com/2016/04/auditoria-un-enfoque-integral11ma-ed-alvin-a-arens-randal-j-elder-mark-s-beasley-libro-de-maestrc3ada.pdf 4. Bertolotti, A. (2017). Anuncio formal NIIF 17 – Comentarios PwC. PwC InterAméricas. Mayo de 2017. Recuperado el 21 de enero de 2018, de https://www.pwc.com/ia/es/prensa/anuncio-formal-niif-17-comen-tarios-depwc.htmlhttps://www.pwc.com/ia/es/prensa/anuncio-formal-niif-17-comentarios-depwc.html 5. Bolsa de Valores de Lima (2018). Estados Financieros Auditados de Pacífico Seguros y Reaseguros [Archivo en PDF]. Lima. Recuperado de https://www.bvl.com.pe/eeff/B60055/20180716161504/NOB600552018TI201.PDF [Consulta: 20 de octubre de 2019]. 6. Briones, M. & Guzmán G. (2016) Impacto en la Restricción de la Cesión de Reaseguros y su Relación con el Impuesto a la Salida de Capitales (Tesis de título profesional).Recuperada de: http://repositorio.ucsg.edu.ec/handle/3317/7019 7. Deloitte (2017). IFRS in Focus: IASB emite el IFRS 17 - Contratos de Seguro. Londres. Recuperado el 19 de enero de 2018, de https://www2.deloitte.com/content/dam/Deloitte/co/Documents/audit/BibliotecaTecnic a/RecursosIFRS/IFRSinFocus/IFRS%20in%20Focus%20Mayo%202017%20Seguros %20IFRS%2017.pdf 157 8. García de Ceretto, J., & Giacobbe, M. (2009). Nuevos desafíos en investigación . Santa Fe: Homo Sapiens .Recuperada de: http://www.cepsifotocopiadora.com.ar/archivos/folios/31853_201592.pdf 9. Dewey, J. (1910). How we think. Lexington, MA, US: D C Heath. Recuperado de: http://dx.doi.org/10.1037/10903-000 10. Del Pozo García, E., Fernández Sevilla, L. y Tolmos Rodríguez-Piñero, P. (2012): Control interno en entidades aseguradoras: Principales deficiencias significativas, implicaciones y medidas de subsanación. Análisis Financiero, Nº 118. 2012. Págs.: 2030 11. Equilibrium Clasificadora de Riesgo S.A. (2018), Análisis del Sistema Asegurador Peruano con información al 31 de marzo de 2018, Lima. Recuperada de: https://es.scribd.com/document/396041888/segurosperumar18-1 12. Esparza, S., Vasconez, H., Guerrero, F. & Balseca, J (2018). Análisis comparativo entre las normas internacionales de información financiera 4 y 17, relacionados con los contratos de seguros (artículo de investigación), Observatorio de la Economía Latinoamericana, Quito. Recuperada de https://www.eumed.net/rev/oel/2018/07/normas-internacionales-seguros.html 13. Enríquez, R. (2012), El control en la organización, Espacio Web Administración Moderna. Recuperada de: https://issuu.com/kjcoronado/docs/dictamen_libre_no._18 14. Escobar, J. (2012). Características de las estructuras efectivas en el diseño organizacional. 15. Ernst and Young (2018). Estados Financieros Auditados de Rímac Seguros y Reaseguros [Archivo en PDF]. Lima. Recuperado de https://www.rimac.com.pe/uploads/EstadosFinancieros-Auditados.pdf [Consulta: 20 de octubre de 2019]. 16. Fernández Dirube, Ariel (2006). Manual de reaseguros. Editorial Publiseg SRL. Buenos Aires, Argentina, 2006, p.102. 17. Fisher, L. & Navarro, A (1995), Introducción a la Investigación de Mercados (2° Ed.), México: Mc Graham Hill, p. 95. 18. Gómez, Govea & Zagal. (2016), “La Internacional Corredores de Seguros: Creación de un Bróker en Alianza con Prestigiosas Entidades Financieras”. Universidad Peruana de Ciencias Aplicadas Lima. Recuperada de: https://repositorioacademico.upc.edu.pe/handle/10757/617353 158 19. García L. (2013), en su tesis de Maestría “Implicancias del Control Interno en la Gestión de las Compañías de seguros de Lima Metropolitana 2011-2012”, (Tesis) Universidad de San Martin de Porres. Recuperada de: http://www.repositorioacademico.usmp.edu.pe/handle/usmp/633 20. García L. (2013) “Implicancias del Control Interno en la Gestión de las Compañías de seguros de Lima Metropolitana 2011-2012”, (Tesis) Universidad de San Martin de Porres. Recuperada de: http://www.repositorioacademico.usmp.edu.pe/handle/usmp/633 21. Hancorn, C. y Donnery, M. (2016). NIIF 4 Fase II – una oportunidad de arrojar luz sobre la creación de valor en el sector de seguros. PwC. Recuperado el 20 de enero de 2018, de https://www.pwc.com/cl/es/Bole-tin-ifrs/2016/Noticias_NIIF_sepoctubre16.pdf 22. Hernández Barros, R. Los riesgos de las entidades aseguradoras en el marco del Enterprise Risk Management (ERM) y el control interno. Revista Innovar Journal Revista de Ciencias Administrativas y Sociales (2015),25(1Spe):61 Recuperado de: http://dx.doi.org/10.15446/innovar.v25n1Spe.53194 23. Hernández Sampieri, R., et al. Metodología de la investigación. 6a ed. México D. F.: McGraw-Hill, 2014. Recuperado de: https://www.academia.edu/23889615/._Hern%C3%A1ndez_Sampieri_R._Fern%C3% A1ndez_Collado_C._y_Baptista_Lucio_M._P_2010_ 24. International Association of Insurance Supervisions (IAIS). Introducción a la Contabilidad de Seguros. Modulo 1 Nivel Básico. Recuperado de: https://www.iaisweb.org/modules/cciais/assets/files/pdf/090128%20ICP12A%20Modu le%20(Spanish%20version).pdf 25. Kerlinger, F. y H. Lee (2002). Investigación del comportamiento (4ta Ed.). México D.F.: McGraw Hill/ Interamericana, p.26. 26. Martínez Martínez, M. A.; de Pablos Heredero, C. (2001): “El diseño de procesos virtuales: un modelo de diagnóstico aplicado al sector asegurador español” Alta Dirección, nº 219, sept-oct. P. 22. 27. Mejía Salazar, Isabel del Rosario & Moreno Arias, Ingrith Luisa (2018). La Norma Internacional de Información Financiera 4: "Contrato de Seguros " Prueba de adecuación de Pasivos aplicada al ramo de rentas vitalicias (Tesis) Universidad Peruana de Ciencias 159 Aplicadas. Recuperada de: https://repositorioacademico.upc.edu.pe/handle/10757/621745 28. Otero, L., Durán, P., Rodriguez, A. (2008): “El Análisis Financiero Dinámico como herramienta de análisis de Riesgo del negocio asegurador”. Análisis Financiero, nº 107, segundo cuatrimestre.. Pags: 6-19. 29. Porter, M. (1995). Estrategia competitiva, Técnicas para el análisis de los sectores industriales y de la competencia. México: CECSA. P. 33. 30. Peñalosa Cárdenas, J. (2015). Reflexiones para el sector ase-gurador colombiano a partir de una mini revisión de literatura sobre NIIF 4. Bogotá: Pontificia Universidad Javeriana. Recuperado el 21 de enero de 2018, de https://repository.javeriana.edu.co/bitstream/handle/10554/16683/PenalosaCardenasJen niferZu-lay2015.pdf?sequence=1&isAllowed=y 31. Piedra Luna, J. H. (2018). El futuro contable en las empresas de seguros: la Norma Internacional de Información Financiera 17 - Contratos de Seguros. Contabilidad Y Negocios, 13(26), 5-20. https://doi.org/10.18800/contabilidad.201802.001 32. Porter E. (1991), Michael "La Ventaja Competitiva de las Naciones"; Ed. Vergara; Buenos Aires, p. 25. 33. Ramos, C. (2010). “Contrato de Seguros”. En: Contratos. Doctrina, Legislación, Jurisprudencia y Modelos. [Vol. 3]. Lima: MFC Editores E.I.R.L. 2010. p. 866. 34. Robbins, Stephen P. y Coulter, Mary (2005), Administración, 8ª Edición, 2005, Prentice Hall, México. P. 102. Superintendencia de Banca, Seguros y AFP (2018). Resolución 1797-2011 [Archivo en PDF]. Lima: SBS. Recuperado de http://www.sbs.gob.pe/Portals/0/jer/pfrias_postulantes/2014-02-20RES_N%C2%B0_1797-2011.pdf [Consulta: 20 de octubre de 2019]. 35. Superintendencia de Banca, Seguros y AFP (2018). Sistema de Seguros [Presentación para charla efectuada en Lima]. Lima: SBS. Recuperado http://www.sbs.gob.pe/app/stats_net/stats/EstadisticaBoletinEstadistico.aspx?p=28# [Consulta: 10 de junio de 2019]. 160 de 9. ANEXOS ✔ ANEXO 1: ARBOL DE PROBLEMAS 161 ✔ ANEXO 2: MATRIZ DE CONSISTENCIA Título: Impacto Contable y Tributario del Proceso de Control Interno sobre los Servicios de Intermediación efectuados por los Corredores de Reaseguros en las Empresas Aseguradoras de Lima, 2018. 162 ✔ ✔ ✔ ✔ ANEXO 3: MODELO DE ENTREVISTA A EXPERTOS 1. ¿Cuál es el objetivo primordial de la labor de una empresa aseguradora en nuestro país? 2. ¿Cuáles cree que son los rubros más críticos para una compañía de seguros? 3. ¿Cuáles cree que han sido los cambios que más ha impacto en las compañías de seguros en los últimos cinco años y a que ramo ha tenido mayor impacto? 4. En su experiencia, ¿Cree que es importante que las empresas de seguros realicen acuerdos comerciales con las compañías reaseguradoras? ¿Por qué? 5. ¿Cree que es de importancia para la contratación de un reasegurador el canal de intermediación? o es más conveniente ¿hacerlo directo? En su opinión, ¿cuáles son las ventajas y desventajas? ¿Tiene algún impacto en temas de control para las empresas de seguros? 6. ¿Cree que los servicios de intermediación efectuados por los corredores de reaseguros resultan beneficiosos para el desarrollo de una empresa aseguradora? ¿Por qué? 7. ¿Se requiere que las aseguradoras establezcan criterios transparentes y justos para contratar a los corredores de reaseguros? ¿Cuáles son? 8. ¿De qué manera influyen los eventos fortuitos -siniestros- en la recuperación de cobro de siniestros con los corredores de reaseguros? ¿Existen actualmente mecanismos de contingencia contra dichos eventos? 9. ¿Existen controles internos específicos y/o prácticas que realiza su empresa ante la recuperación de cobros por pólizas siniestradas con intermediación los corredores de reaseguros? 10. ¿En su opinión considera que el control interno que llevan las empresas de seguros con respecto a la recuperación por cobros de siniestros con intermediación, impacta en los Estados Financieros? ¿Cuáles son los resultados contables que se ven influenciados? ¿Cree que se presenta el saldo correcto de la provisión de cobranza dudosa? 11. En su experiencia, ¿Considera que las normas emitidas por la SBS son suficientes para el control interno que llevan las empresas de seguros con la contratación de los servicios de intermediación por los corredores de reaseguros? ¿O cree que debería ser más específica? ¿Por qué? 12. ¿Considera que el control efectuado por las empresas de seguros respecto a los servicios de intermediación con los corredores de reaseguros genere un impacto en la determinación del Impuesto a la Renta y el Impuesto General a las Ventas declarado por las empresas aseguradoras? 13. ¿Considera que las operaciones efectuadas por las empresas de seguros con corredores de reaseguros deben culminar necesariamente con la celebración de un contrato para que pueda ser deducible como gasto para Impuesto a la Renta y obtener el derecho al Crédito Fiscal? 163 ✔ ANEXO 4: MODELO DE ENCUESTA 01: Indique el cargo que ocupa actualmente en el sector asegurador a) Gerencia b) Jefe c) Supervisor d) Analista 02: Género al que pertenece a) Femenino b) Masculino 03: Usted cree que es necesario la intermediación de un corredor de reaseguros. a) No b) Si c) otros 04: Uno de los problemas que atraviesa el sector asegurador en nuestros días es: a) Recupero de cobros de siniestros en intermediación -Corredores de Reaseguros b) Fraude en declaración de Siniestros- Asegurados c) La regulación peruana (Cambios Normativos) d) Otros(explique) ……………………………………………………………………… 05: La principal ventaja del sector asegurador en comparación con otros sectores es: a) b) c) d) El mercado inexplorado es mayor que en otros sectores Creación de nuevos productos Transferencia del Riesgo Otros(explique) ………………………………………………………………………. 06: Las operaciones realizadas por el sector asegurador son importantes para el desarrollo del país porque está relacionado con: a) b) c) d) Responsabilidad civil y Social. Aumento de Economía (pago de primas) Inversión de Capital Extranjero (Seguros- Reaseguros) Otros(explique) ………………………………………………………………………. 07: En el sector asegurador peruano existen aspectos que deberían evolucionar en comparación con otros países, como, por ejemplo: a) Contratación de Pólizas. b) Diversidad en el mercado de corredores de reaseguros. 164 c) Empresas reaseguradoras domiciliadas d) Otros(explique) ………………………………………………………………………. 08: El nivel de conocimiento que tiene de las normas contables y regulatorias aplicables al sector asegurador podría ser calificado de la siguiente manera: a) b) c) d) Baja Regular Normal Alta 09: Respecto a la pregunta anterior, se puede afirmar que el principal problema existente en materia contable aplicable al sector asegurador es: a) b) c) d) Información cambiante – No constante en el tiempo Falta de charlas informativas Términos poco entendibles Otros(explique) ………………………………………………………………………. 10: El conocimiento que tiene de las normas tributarias aplicable al sector asegurador podría ser calificado de la siguiente manera: a) b) c) d) Baja Regular Normal Alta 11: Respecto a la pregunta anterior, el principal problema existente en materia tributaria aplicable al sector asegurador es: a) b) c) d) No hay mucha regulación e información del tema. Falta de charlas informativas. Términos complejos Otros(explique) ………………………………………………………………………. 12: El conocimiento que tiene respecto a los servicios de intermediación efectuados por los corredores de reaseguros podría ser calificado de la siguiente manera: a) b) c) d) Baja Regular Normal Alta 13: Respecto a la pregunta anterior, el principal problema respecto a las operaciones efectuadas por las aseguradoras con los corredores de reaseguros es: a) Control en el pago de primas. b) Recuperación de cobro ante eventos de siniestro c) Control de la Provisión de Cobranza Dudosa 165 d) Otros(explique) ………………………………………………………………………. 14: Que nivel de control llevan las empresas aseguradoras de Lima con respecto a los acuerdos y/o contratos con los corredores de reaseguros que podría ser calificado de la siguiente manera: a) b) c) d) Baja Regular Normal Alta 15: Respecto a la pregunta anterior, el principal problema existente en el control interno aplicado al sector asegurador es: a) b) c) d) Procesos complejos Riesgos de operaciones manuales Sistemas no tecnológicos que soporten esquemas de reaseguros Otros(explique) ………………………………………………………………………. 16: Impacto contable con respecto al registro de la Provisión de Cobranza Dudosa en recuperación de cobro de siniestros reasegurados: a) La normativa SBS es clara con respecto a su registro. b) Se registra la cuenta por cobrar al reasegurador al momento que ocurre el siniestro. c) La contabilización de la provisión de cobranza dudosa generada por el incumplimiento de la recuperación de los cobros de siniestros ante el reaseguro. d) Otros(explique) ………………………………………………………………………. Pregunta 17: Principales controles que realizan las empresas de seguros con respecto a los acuerdos comerciales de intermediación con el corredor de reaseguros: a) Acuerdos solo en el slip de Reaseguros. b) Contrato específico con el Corredor de Reaseguros (Ejemplos: TOBA, ContratoProveedores, entre otros). c) Ningún tipo de contrato. d) Otros(explique) ………………………………………………………………………. Pregunta 18: El principal efecto del control en la gestión tributaria de las empresas aseguradoras se visualiza en la determinación del: a) b) c) d) Impuesto a la Renta Impuesto General a las Ventas Impuesto Temporal a los Activos Netos Otros(explique) ………………………………………………………………………. 19: Respecto a la pregunta anterior, el efecto de dicho control se refleja en el hecho que: a) Se minimiza los reparos al Impuesto a la Renta (gastos deducibles e ingresos devengados). b) Se minimiza los reparos al IGV (obligación tributaria y crédito fiscal). 166 c) Se minimiza los reparos al ITAN. d) Otros(explique) ………………………………………………………………………. 20: Se pueda afirmar que el nivel del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros es: a) b) c) d) Alto Regular Bajo Otros(explique) ………………………………………………………………………. 21: Respecto a la pregunta anterior, el principal efecto del control efectuado por las aseguradoras respecto a los servicios de intermediación efectuados por los corredores de reaseguros es: a) Se minimiza los reparos al Impuesto a la Renta (gastos deducibles e ingresos devengados). b) Se minimiza los reparos al IGV (obligación tributaria y crédito fiscal). c) Se minimiza los reparos al ITAN. d) Otros(explique) ………………………………………………………………………. 22: El principal problema tributario que afrontan las empresas aseguradoras respecto a la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú efectuados por los corredores de reaseguros es: a) La determinación de gastos deducibles para efectos del Impuesto a la Renta por el pago de los servicios de intermediación efectuados por los corredores de reaseguros. b) La determinación de los ingresos devengados para efectos del Impuesto a la Renta por las primas reaseguradas que cubren riesgos en el Perú. c) La determinación del Crédito Fiscal del IGV por el pago de los servicios de intermediación efectuados por los corredores de reaseguros. d) Otros(explique) ………………………………………………………………………. 23: Respecto a la deducción como gasto para efectos del Impuesto a la Renta de las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, se puede afirmar que el principal problema es: a) b) c) d) No cumplen el Principio de Causalidad. No se encuentran sustentadas debidamente. Los corredores de reaseguros no emiten el comprobante de pago. Otros(explique) ………………………………………………………………………. 24: Respecto al devengamiento de los ingresos generados por las primas reaseguradas que cubren riesgos en el Perú, para efectos del Impuesto a la Renta, se puede afirmar que el principal problema es: a) No se devengan correctamente. 167 b) Se devengan, pero de forma desproporcional. c) No existe un adecuado sustento de los ingresos generados por dichas operaciones. d) Otros(explique) ………………………………………………………………………. 25: Respecto al Crédito Fiscal del IGV generado por las comisiones pagadas a los corredores de reaseguros por la colocación en el mercado internacional de primas de reaseguros que cubren riesgos en el Perú, se puede afirmar que el principal problema es: a) Incumplimiento de los requisitos sustanciales (Art. 18 LIGV) b) Incumplimiento de los requisitos formales (Art. 19 LIGV) c) El nacimiento de la obligación tributaria del IGV por utilización de servicios en el país. d) Otros(explique) ………………………………………………………………………. 168