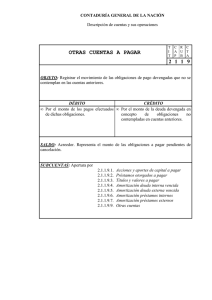

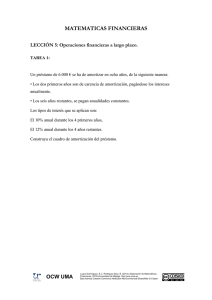

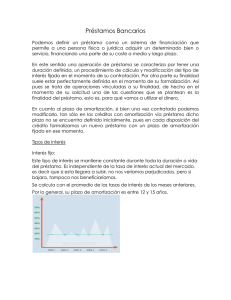

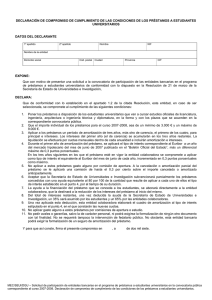

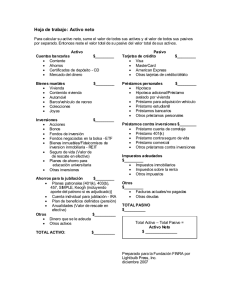

GESTIÓN FINANCIERA UNIDAD 3 Felipe ha adquirido los conocimientos fundamentales de cálculo mercantil y financiero necesarios para entender los procesos y procedimientos para obtener fuentes de financiación propias y ajenas, tanto a corto como a medio plazo. Se entiende que las empresas utilizan sus recursos propios, es decir, utilizan sus fuentes de financiación interna en adquirir lo necesario para el desarrollo diario de su actividad económica y empresarial, como por ejemplo, comprar materias primas y otros materiales, pagar a los empleados, pagar los gastos generados por el funcionamiento de la empresa (luz, agua, gas, gasoil, otros), los gastos por mantenimiento de equipos, maquinaria, mobiliario de oficinas, otros, pago de impuestos, etc. Ahora, Felipe aprenderá a utilizar los recursos propios de la empresa Vidrieras, S.L., la financiación propia, que, en términos contables, abarca la financiación del capital circulante (aquellas cuentas que varían en el corto plazo). Especialmente, Felipe deberá conocer los productos y servicios que ofrecen las entidades bancarias y financieras para decidir si se financia a corto plazo solicitando un crédito bancario o un préstamo, o abrir una cuenta corriente de crédito, o utilizar los servicios de factoring o confirming. Factoring Relación contractual por la cual una empresa transfiere sus créditos comerciales a una entidad bancaria para recibir anticipadamente sus cuentas por cobrar. Ello permite que la empresa se libre del trabajo de gestionar y cobrar sus facturas emitidas, cubra el riesgo de posibles insolvencias de sus clientes y disponga de liquidez. Confirming Servicio ofrecido por entidades financieras consistente en gestionar los pagos de una empresa a sus proveedores nacionales ofreciéndole a la posibilidad de cobrar las facturas con anterioridad a la fecha de vencimiento. El confirming es un servicio de gestión de pagos y no un servicio de gestión de deudas. El confirming es interesante para empresas que: • Tengan diversificados sus proveedores. • Tengan un sistema de pagos complejo. • Deseen alargar el plazo de pago a proveedores, o mejorar sus condiciones de compra. Igualmente, Felipe tendrá que aplicar para según que situaciones de financiación del inmovilizado las diferentes modalidades de préstamos y de arrendamiento financiero o leasing. Con carácter general siempre se busca financiación externa para adquirir inmovilizado, debido a su alto coste. Para aprender todo esto Felipe tendrá que estudiar los siguientes temas: Tema 1. Fuentes de financiación. Financiación del circulante y del inmovilizado. Tema 2. Los préstamos (I). Tema 4. Los préstamos (III): Situaciones habituales en operaciones de préstamo y de arrendamiento financiero o leasing. Tema 1. Las fuentes de financiación. Financiación del circulante y del inmovilizado En este tema Felipe va a aprender que con los recursos propios de Vidrieras, S. L., puede hacer frente a aquellos pagos a corto plazo que son necesarios para el desarrollo empresarial, ya que es la única manera de que obtenga las fuentes de financiación propia necesaria, antes que buscar en las entidades bancarias o financieras los recursos ajenos que necesita para hacer frente a sus gastos o pagos. Felipe debe diferenciar cuáles son las partidas contables que forman parte de la financiación del circulante y cuáles del inmovilizado. También debe de cuantificar y temporalizar las necesidades de liquidez o ver si es más conveniente hacer un descuento comercial, o un descuento de efectos o solicitar un crédito bancario o un préstamo, según para qué. Así, Felipe se va a encontrar en una serie de situaciones en las que tendrá que salir adelante, y para que pueda resolver estas cuestiones deberá seguir estos pasos: Paso 3.1. Conocer los tipos de fuentes de financiación. Paso 3.2. Saber cuáles son las fuentes de financiación a corto plazo o financiación del circulante. Paso 3.3. Saber cuáles son las fuentes de financiación a medio y largo plazo o financiación del inmovilizado. Paso 1.1. Tipos de fuentes de financiación Felipe se ha dado cuenta que es preciso obtener recursos financieros para poder comprar las materias primas que se necesitan para hacer o rehabilitar las vidrieras, según los distintos tipos y clases de modelos, pagar a los empleados, hacer frente a los gastos diversos, pagar a los proveedores, mantener las maquinarias o equipamiento..., es decir, para financiar el activo circulante. Según a quién pertenezcan los recursos que se utilicen para cubrir las necesidades de financiación de una empresa se habla de financiación con recursos propios, o también denominada interna o autofinanciación, y financiación con recursos externos o ajenos. Es conveniente recordar los siguientes términos contables: • • Activo: bienes (edificios, maquinaria, equipos...) y derechos (deudas de sus clientes, efectos comerciales a cobrar, dinero en efectivo, dinero en cuentas corrientes, etc.) de la empresa. Pasivo, recursos ajenos o pasivo exigible y capital más reservas, o neto patrimonial. Paso 1.2. Fuentes de financiación a corto plazo o financiación del circulante Uno de los objetivos de la financiación a corto plazo es cubrir una parte del activo circulante, cuyas partidas cambian y varían, sobre todo, por motivos estacionales. Felipe puede ver que en determinados momentos tiene que financiar parte de su activo circulante (necesidad de adquirir más materias primas, más productos en curso, falta de liquidez para pagar los sueldos, o pagos de impuestos, pago de letras…), o simplemente porque disminuyan las peticiones de clientes. En definitiva, Felipe aprenderá a acomodar las necesidades financieras a los movimientos del activo circulante en periodos de corto plazo. Para entender mejor lo que acabamos de expresar, vamos a partir del ciclo de explotación. Este ciclo hace referencia al flujo circular de una actividad de explotación: las empresas invierten en materias primas, para elaborar sus productos, las venden, con ese dinero, compran más mercancías, se empieza nuevamente el ciclo. Esta rotación de dinero-mercancías-dinero se denomina periodo medio de maduración por el tiempo que se tarda en recuperar el dinero invertido en el proceso de explotación; es la duración que, por término medio, tiene este proceso de rotación de mercancías, en las que invierte en dinero y de las que se obtiene nuevamente dinero. El periodo medio de maduración puede tener mayor o menor duración según la actividad económica de una empresa. Pero, según establece la normativa contable, cuando las partidas que forman parte de la rotación se transforman en liquidez en un periodo inferior al periodo medio de maduración se consideran de corto plazo y cuando es superior de largo plazo. Por ejemplo, son partidas de corto plazo las que forman parte del activo circulante: existencias, caja, bancos, saldo de clientes…; y de largo plazo las que forman parte del inmovilizado: edificios, maquinaria, mobiliario, acciones, fondos de inversión… Ya sabemos cuáles son las fuentes de financiación a corto plazo: el crédito comercial, las cuentas corrientes de crédito, el factoring y el confirming. Paso 1.3. Fuentes de financiación a medio y largo plazo o financiación del inmovilizado También a medio y largo plazo, las fuentes de financiación pueden ser internas o externas. Fuentes de financiación interna o autofinanciación A largo plazo, la autofinanciación se obtienen como producto de los recursos financieros generados internamente en la empresa, es decir, una financiación que no procede de pedir nuevas aportaciones a los socios, ni de aumentar el pasivo exigible de la empresa. Hay dos grupos de autofinanciación: Autofinanciación de enriquecimiento: esta autofinanciación se produce cuando se decide no distribuir parte o todos los beneficios. En la pequeña empresa, el empresario es el propietario, luego no necesita consultar a los accionistas si el beneficio debe ser distribuido ese año o no. Pero en las grandes empresas, se necesita el consentimiento de los accionistas, para proceder a la no distribución total o parcial de los beneficios. El nombre de financiación de enriquecimiento viene de que permite cubrir parte de las necesidades financieras que surgen en la empresa en su desarrollo hacia el crecimiento: contablemente estos beneficios no distribuidos figuran en las cuentas de reservas, en el neto. Autofinanciación de mantenimiento: según establece la normativa mercantil, las empresas deben crear fondos como previsión de aquellas partidas del inmovilizado que se sabe que con el tiempo sufren un deterioro y se deben de reponer, lo habitual es que parte de los beneficios, se aparten a estos fondos 'de amortización del inmovilizado', material (equipos, coches, máquinas, ordenadores) o inmaterial (acciones, propiedad intelectual, fondo de comercio). Dentro de ésta están: • • • Las amortizaciones Las provisiones Las previsiones. Amortizaciones Desde un punto de vista legal, recogen la pérdida anual de valor de los elementos del activo fijo en el periodo contable, contablemente esta pérdida anual figura como un gasto. Pero si contemplamos las amortizaciones desde un punto de vista financiero, para renovar en su momento dichos equipos, contablemente se deduce de los beneficios y se recoge como un fondo. Provisiones Son retenciones de beneficios, para hacer frente a gastos ciertos o probables pero indeterminados en su cuantía o en el tiempo. Por ejemplo, la depreciación de existencias. Previsiones Son reservas para la cobertura de contingencias futuras, de cualquier incidencia no prevista. Por ejemplo, un huracán, un robo…, son posibles pérdidas inciertas que pueden surgir el futuro. Ventajas e inconvenientes de la autofinanciación, ejemplo Fuentes de financiación a medio y largo plazo externas o ajenas Existen varias formas de obtener financiación externa: 1. Préstamos: además de a corto plazo, también se solicitan préstamos a medio y largo plazo, cuando la empresa necesita adquirir o reponer inmovilizado material y/o complementar la parte restante del fondo de amortización de inmovilizado creado. 2. Empréstitos: son grandes préstamos que por su volumen han de ser divididos en partes alícuotas, llamadas obligaciones. Esto permite la entrada de múltiples prestamistas, al venderse dichas obligaciones, con ello se pretende que se tenga mayor facilidad para la obtención de los recursos monetarios. 3. Ampliaciones de capital: consiste en ampliar el capital social de la misma. Existen dos modalidades de ampliación: Aumentar el valor nominal de cada acción: En este caso los mismos accionistas están obligados a aportar el incremento del valor de sus acciones. Emisión de nuevas acciones Esto supone la nueva entrada de socios, aunque los antiguos que deseen podrán suscribirse a las nuevas acciones, ya que tienen un derecho preferente de suscripción. Si no quiere hacer uso de este derecho de suscripción, el accionista antiguo puede vender los derechos de suscripción a los accionistas nuevos, ya que su valor es la diferencia entre el valor antiguo de la acción y el nuevo. Piénsese que si se tienen que atraer nuevos inversionistas, el precio de la acción nueva es siempre menor en un principio. 1. El leasing o arrendamiento financiero: una empresa (arrendataria) alquila a una empresa de leasing (arrendadora) un bien pactando un pago periódico (alquiler) y existiendo una opción de compra al final del contrato. El bien objeto de leasing puede ser mueble (maquinaria, vehículos, equipos informáticos) o inmueble (locales, oficinas, naves, pisos…) ACTIVIDAD Tema 2. Préstamos (I) Felipe ya sabe que para financiar el inmovilizado, cuyo coste es muy elevado, necesita recurrir a fuentes externas. Para ello, debe de solicitar un préstamo a una entidad bancaria o financiera. De este modo Felipe va a aprender los tipos de préstamos que hay, aprenderá a conocer las diferentes variables que intervienen en los préstamos, a calcularlas y a realizar el cuadro de amortización del préstamo. Para que Felipe pueda resolver lo que le pide su jefe, deberá conocer los siguientes puntos: Paso 2.1. Los préstamos y las variables que intervienen en su cálculo. Paso 2.2. Préstamos con amortización mediante reembolso único de capital. Amortización de préstamos por el sistema americano. Paso 2.3. Amortización de préstamos con cuotas de amortización constantes. Amortización de préstamos por el sistema francés con términos amortizativos constantes. Paso 2.4. Amortización de préstamos por el sistema francés con términos amortizativos variables en progresión aritmética. Paso 2.5. Amortización de préstamos por el sistema francés con términos amortizativos variables en progresión geométrica. Paso 2.1. Los préstamos y las variables que intervienen en su cálculo En el préstamo hay una equivalencia entre la prestación y la contraprestación, que cumple la ley financiera en la que el valor actual del capital prestado debe ser igual al valor actual del capital que se reembolse o amortice o al valor actual de la suma de capitales, en caso de que se decida realizar la amortización en una serie de cuotas de términos amortizativos. Al existir distintas formas de reembolsar el dinero prestado, nos podemos encontrar con diferentes tipos de préstamos a reembolsar o a amortizar. Paso 2.2. Préstamos con amortización mediante reembolso único de capital y amortización de préstamos por el sistema americano Existen varias modalidades de préstamos con amortización mediante reembolso único de capital: • Amortización mediante reembolso único de capital. Este capital (C) prestado se devuelve en un único pago, al final de la fecha de vencimiento del periodo de duración del préstamo. Gráficamente sería: Vemos que es el montante del capital final calculado en n periodos a una tasa efectivo anual. • de interés Amortización mediante el pago periódico de intereses y devolución del principal en un único pago. Este préstamo consiste en el pago de los intereses en cada fecha de vencimiento de los términos y en el último se paga el importe total del préstamo. Gráficamente sería: • Amortización de préstamos por el sistema americano o fondo de constitución (Sinking Fund). Este préstamo se caracteriza porque durante el periodo del préstamo se pagan los intereses, en cada fecha de vencimiento de los periodos establecidos, a una tasa de interés efectiva anual y, al mismo tiempo, se crea un fondo de constitución para ir acumulando el capital préstamo, y es en el último vencimiento cuando se paga el importe íntegro del mismo. Una empresa panificadora va a comprar una furgoneta por un importe de 13.000 <. Las condiciones de financiación son que, durante los 5 años que dura el préstamo, sólo paga los intereses del capital prestado, y en el último año tiene que devolver íntegramente el valor del importe prestado. La entidad McClays Bank ofrece un préstamo de 30.000 al 3% de interés efectivo anual durante 5 años, del que sólo hay que pagar anualmente los intereses y además se debe de crear una cuenta de ahorro al 6% de interés efectivo anual, para constituir un fondo mediante cuotas constantes cuyo importe total sea igual al préstamo concedido. Halla la cuota de interés a pagar durante el periodo del préstamo y la anualidad o término amortizativo para constituir el fondo del importe del préstamo concedido. Paso 2.3. Amortización de préstamos con cuotas de amortización constantes y términos amortizativos constantes o sistema francés También en esta ocasión encontramos distintos casos: • Amortización de préstamos con cuotas de amortización constantes (Ak.) En cada periodo, las cuotas de amortización Ak serán constantes, es decir, se devuelve la misma cantidad para amortizar el préstamo. Por lo que el valor de la cuota de amortización será: • Amortización de préstamos con términos amortizativos constantes o amortización por el sistema francés. En este caso los términos amortizativos o anualidades (ak) son constantes en todos los periodos de duración del préstamo. Gráficamente la anualidad de cada periodo será: Vemos que el cálculo de la anualidad es igual al valor actual de una renta pospagable, inmediata, temporal y constante: Una empresa de materiales de construcción solicita un préstamo al Banco Echarte para comprar un camión por valor de 21.000 <, al 5% de interés efectivo anual durante 3 años. El sistema de amortización del préstamo es mediante cuotas de amortización constante. El cuadro de amortización de este préstamo es el siguiente: Actualización de equipos informáticos Felipe ve que en la empresa Vidrieras, S. L., es necesario actualizar en las oficinas un nuevo sistema informático para tener mayor rápidez y agilidad en las gestiones administrativas, sobre todo relacionadas con las comunicaciones vía Internet. Felipe solicita el estudio y asesoramiento de una empresa informática para valorar la implantación y el mantenimiento de todo el sistema de información tanto de equipamiento hardware como software, redes, línea ADSL, al nivel tecnológico más avanzado hasta el momento. La empresa informática Redes y Comunicaciones, S. L., realiza un presupuesto un total de 20.000 € por implantar todo el sistema informático. Felipe ha solicitado un préstamo a la entidad BCHarte, y las condiciones son a pagar mediante anualidades constantes durante 4 años, al 6% de interés efectivo anual. Felipe debe de calcular el importe de la anualidad y realizar el cuadro de amortización para conocer el valor de capital amortizado y pendiente de amortizar cada año. Cálculo del valor de la anualidad Felipe debe calcular el valor de la anualidad o término amortizativo. Sustituimos los valores que conocemos en la fórmula del valor actual de una renta pospagable, inmediata, temporal y constante: C = a · a¬i = n[]iian−+−)1(1· ⇒ 20.000 = []06,0)06,01(1·4−+−a 20.000 = a · 3,465105617 ⇒ a = 5.771,83 € El importe que Vidrieras, S. L., pagará cada año es de 5.771,83 €. Cálculo del cuadro de amortización del préstamo Ahora, Felipe va a calcular el cuadro de amortización del préstamo. Cuadro de amortización Años 0 1 2 3 4 Anualidad (a) k a= 5.771,83 a= 5.771,83 a= 5.771,83 a= 5.771,83 Cuota de interés (I) k Cuota de amortización (A) k Amortización acumulada - - - I = C· i 1 0 20.000 · 0,06 = 1.200 I2 = C1 · i 15.428,17 · 0,06 = 925,69 I = C2· i 3 10.581,98 · 0,06 = 634,92 I4 = C· i 3 5.445,07 · 0,06 = 326,70 A =a-I 1 A= a - I4 4 5.771,83 326,70 =5.445,12 C = 21.000 0 1 1 C = C0- A 1 1 20.000 4.571,83 = 15.428,17 M2 = M1 + A2 5.771,83 925,69 = 4.846,19 5.771,83 634,92 = 5.136,91 (C= C-A) kn−1−−kn k 1 4.571,83 22 A3= a - I = n M =A = 1 5.771,83 – 1.200 = 4.571,83 A= a - I ΣA (M=) k Capital pendiente 4.571,83 + 4.846,19 = 9418,02 3 M = M+ A3 32 9418,02 + 5.136,91 = 14.554,93 M= M+ A 434 14.554,93 + 5445,12 = 20.000,0558 C2 = C1 A 2 15.428,17 - 4.846,19 = 10.581,98 C = C- A 323 10.581,98 -5.136,91 = 5.445,07 C= 4 5.445,07 5.445,12 = 0,05 Nota: se redondea en dos decimales para trabajar mejor. Vemos que al final en la columna del capital pendiente, en la última cuota aparece 0,05: esto es por el desajuste de decimales. Vemos que la forma de obtener los datos es idéntica a la del cuadro anterior. En este préstamo, a diferencia del anterior, los términos amortizativos son constantes, las cuotas de amortización son variables y crecientes en el tiempo, que contrarresta la cuota de interés que varía en forma decreciente, como es lógico ya que a menor capital menos intereses a pagar y más cantidad de capital a amortizar. Este sistema es el utilizado por las entidades bancarias para cualquier modalidad de préstamo. Cálculo de la cuota de amortización en un periodo k Por otro lado, de la propia definición de la anualidad tenemos que: Si comparamos las anualidades de dos años consecutivos k, k+1, tendremos que: • a = Ak + Ik = Ak + Ck-1 · i • a = Ak+1 + Ik+1 = Ak+1 + Ck · i Igualando ambas anualidades: Por lo tanto, cualquier cuota de amortización es igual a la anterior multiplicada por (1+i): Teniendo en cuenta la relación anterior podemos deducir que las cuotas de amortización: Luego, cualquier cuota de amortización Ak se basará en la primera cuota de amortización multiplicada por (1+i)k-1 : Cálculo de la deuda pendiente en un periodo k Si sumamos todas las cuotas de amortización, observaremos que la suma en el segundo miembro es la suma de una progresión geométrica, y, en el primer miembro, la suma de todas las cuotas es igual a C, que es el valor del préstamo: Tendremos que el valor del préstamo o capital está en función de la primera cuota de amortización: Para saber la deuda pendiente en un momento determinado K, tendremos que partir del capital inicial: Repasa de nuevo el ejemplo anterior acerca de la renovación y actualización del equipo informático de Vidrieras, S. L. Ahora tienes que comprobar que, al aplicar las fórmulas para obtener el capital pendiente en el tercer año y la cuota de amortización del cuarto año, coinciden los datos. Paso 2.4. Amortización de préstamos con términos amortizativos o anualidades variables en progresión aritmética Gráficamente representamos las anualidades variables en progresión aritmética de razón d: Sabemos que la suma de estos términos amortizativos o anualidades se corresponde con el valor actual de una renta pospagable, inmediata, temporal y variable en progresión aritmética, cuya fórmula es: Por lo tanto: Además, en estos casos tendremos que saber realizar los siguientes cálculos: Una empresa solicita un préstamo por un importe de 15.000 <, que debe de devolver, mediante anualidades que cada año aumentan en 500 <. Si el periodo de devolución es de 5 años al 4% de interés efectivo anual, hay que calcular: Paso 2.5. Amortización de préstamos con términos amortizativos o anualidades variables en progresión geométrica Gráficamente representamos las anualidades variables en progresión geométrica: El valor del préstamo es el valor actual de una renta inmediata, temporal, pospagable, variable en progresión geométrica de razón q, cuya fórmula es: Para calcular la primera anualidad de este préstamo será sustituyendo en la fórmula anterior: A partir del cálculo de la primera anualidad, se puede obtener el valor de todas las demás: Una empresa de mantenimiento de jardines, solicita un préstamo para renovar su equipamiento por un importe de 25.000 <, a pagar en 10 años al 3,5% de interés efectivo anual, mediante cuotas variables, crecientes en un 2%. Deberán calcular: 1.Las anualidades del primer año, del quinto y del octavo. 2. El capital pendiente de los años quinto y sexto. 3. La cuota de amortización de los años sexto y séptimo. Indica la respuesta correcta: Un particular solicita un préstamo para rehabilitar su casa, cuyo importe asciende a 30.000 . El Banco BBCDF se lo concede a pagar mediante cuotas anuales aumentando en 300 cada año, durante 10 años, al 2,5% de interés, sin gastos ni comisiones. ¿Cuál será la anualidad del primer año? Indica la respuesta correcta: Hace unos días en el periódico se anunciaba que Barclays Bank concedía un préstamo hipotecario a un 3% de interés a pagar en 25 años, con la oferta promocional de ser una hipoteca en la que sólo se pagan intereses durante el periodo del préstamo. Pero, además, dicha hipoteca era remunerada, porque la entidad daba unos intereses del 6% anual, al constituirse un fondo de 3.000 anuales al abrir una cuenta de ahorro. El importe final del fondo constituido al cabo de 25 años, se lo reembolsa el Banco como pago del préstamo concedido. Calcula el importe del préstamo concedido y la cuota de interés a pagar cada año. Tema 4. Los préstamos (III): situaciones habituales en las operaciones de préstamos y de arrendamiento financiero Vamos a aplicar, todo lo que hemos visto en los temas anteriores de esta unidad, a través de las situaciones más habituales que se producen en cualquier operación financiera de concesión, modificación y cancelación de los préstamos con las entidades financieras. También se va a conocer una modalidad de financiación a corto y medio plazo cada vez más utilizada por las empresas y particulares que es el arrendamiento financiero, o leasing o renting, expresado en términos anglosajones. En definitiva, este sistema consiste en financiar un bien de inmovilizado que en vez de ser adquirido, es alquilado con opción a compra del mismo transcurrido un tiempo. Además, permite a las empresas desgravarse fiscalmente, dado que el arrendamiento se considera como un gasto derivado del desarrollo de la actividad económica, aunque financieramente hablando, su coste sea superior a la adquisición y financiación mediante un préstamo del mismo. Felipe va a aprender y aplicar dichas situaciones en la empresa Vidrieras, S. L., para ello tendrá que estudiar estos conceptos: Paso 4.1. Amortización fraccionada de préstamos. Paso 4.2. Préstamos con periodos de carencia. Paso 4.3. Préstamos con tipos de interés revisables. Paso 4.4. El arrendamiento o leasing financiero. Paso 4.1. Amortización fraccionada de préstamos Sólo se debe de tener en cuenta que el número de peridos es n·m y la tasa de interés efectiva será la del subperiodo im. Recordemos que el principio de equivalencia financiera establece que los tiempos de los periodos de la operación con el tanto deben de ser los mismos. En estas circunstancias, es muy probable que nos encontremos con tres tipos de tantos, conocidos como son el tanto efectivo anual i o TAE, si el préstamo no tiene ni gastos ni comisiones, el tanto efectivo fraccionado im y el tanto nominal jm. El nuevo valor de la anualidad será: Felipe quiere independizarse y solicita un préstamo hipotecario en INGDirect de 200.000 / para comprarse un loft. Las condiciones son a pagar en cuotas trimestrales durante 15 años al 2,5% de interés efectivo anual. Felipe tiene que calcular la anualidad trimestral. Paso 4.2. Préstamos con periodos de carencia Se producen dos tipos de carencias: • Carencia parcial: cuando en ese periodo se pagan exclusivamente los intereses. Ejemplo: Plan de Financiación Flexible de Peugeot Vidrieras, S. L., se quiere acoger al Plan de Financiación Flexible de Peugeot para adquirir una furgoneta de 14.000 /, durante los 6 primeros meses sólo se pagan intereses, y a partir del sexto mes, se empieza a amortizar el préstamo mediante anualidades constantes al 6% de interés capitalizable mensualmente, durante 5 años. Felipe tiene que calcular las cuotas de interés de los 6 primeros meses y la anualidad del periodo restante Carencia total: cuando en ese periodo no se paga nada, ni intereses ni devolución del principal del préstamo. Ejemplo: Préstamos para estudiantes • El Barclays Bank concede préstamos hasta 60.000 / a futuros estudiantes universitarios que tengan buen expediente académico en las enseñanzas de Formación Profesional o en Bachillerato. Felipe piensa que si termina el ciclo formativo de Administración y Finanzas le gustaría estudiar Finanzas en la Universidad de Cambridge en Inglaterra. Ésta sería una buena oportunidad para él, por lo que consulta las condiciones a la entidad: Se concede el préstamo a los estudiantes cuyo expediente académico supere una media de 8,5. Se deben presentar un estudio económico del coste que supone estudiar la carrera universitaria. Felipe se ha informado en Internet y los estudios que quiere hacer son de 4 años de duración, además de pagar la matrícula, debe contar con el coste de la estancia en la universidad, alquiler de habitación, manutención, viajes, compra de libros, otros. Felipe calcula que necesitaría 40.000 durante esos cuatro años. El préstamo se empezaría a pagar una vez finalizados los estudios, es decir, después de los cuatro años, mediante cuotas semestrales durante 6 años al interés del 3% capitalizable semestralmente. Felipe va a calcular el coste de la anualidad semestral. Paso 4.3. Préstamos con tipos de interés revisables Durante muchos años, los préstamos gravaban un interés fijo durante toda la duración de los mismos (que es como hemos trabajado hasta el momento). En la actualidad, lo habitual es encontrarse con ofertas de préstamos a interés variable, revisables periódicamente. En la prensa, diariamente, se indica el precio del dinero que ofertan las entidades financieras, desglosado en préstamos hipotecarios variables, fijos, para créditos personales. Por lo tanto, las empresas o los particulares pueden optar a estos índices de referencia revisables en el periodo que acuerde la entidad pero algunas entidades aplican además un diferencial que se suma a este índice. ¿Cuál será el valor de la anualidad, si tenemos que revisar periódicamente el tipo de interés en el préstamo? Para calcular su valor tenemos dos opciones: Al cambiar el tipo de interés, cambiará el valor de la anualidad, que se calculará en función del capital pendiente, en el momento que se revisa el tipo de interés. Si queremos mantener el mismo valor de la anualidad, lo único que variará será el tiempo de duración del préstamo, pues partimos del mismo capital pendiente en ambos casos y con el mismo tipo de interés revisado. Cálculo de la Tasa Anual Efectiva (TAE) en los préstamos Lo habitual es que las entidades financieras en los préstamos hipotecarios apliquen los gastos y comisiones por la constitución del préstamo por lo que la tasa efectiva anual es distinta en estos casos. Luego, lo primero que deberemos calcular la TAE, que ya vimos al hablar de la equivalencia de tantos en el interés compuesto. EJEMPLOS: Préstamo de Caja España A 30 de octubre del 2005, la entidad Caja España ofrece un préstamo hipotecario al interés del 3,5% revisable anualmente, al tipo Euribor más un diferencial del 0,40% a 30 años máximo. Si nos acogemos a las condiciones de este préstamo, sabemos que el tipo de interés se revisará dentro de un año el día 30 de octubre al tipo Euribor + 0,40%, supongamos que el Euribor estuviera al 3%, el nuevo tipo de interés sería 3 + 0,4 = 3,40%. Préstamo hipotecario A Vidrieras, S. L., le concedieron hace un año un préstamo hipotecario por un importe de 200.000 a pagar en 20 años, mediante anualidades constantes al 2,55% de interés efectivo anual, revisable anualmente al Euribor más un diferencial del 0,85%. Ahora, al cabo del año, la entidad revisa las condiciones y vemos que el Euribor está al 2,75%. Felipe tiene que calcular: 1. El valor de la anualidad del primer año. 2. El valor de la anualidad del segundo año. 3. El nuevo periodo de duración del préstamo, si decide pagar la misma anualidad. Cálculo de la TAE Vamos a calcular la TAE que establece al Circular 8/90, partiendo de los datos del ejemplo anterior, más los nuevos gastos y comisiones por la apertura del mismo. Paso 4.4. Los préstamos (III): situaciones habituales en operaciones de préstamo y de arrendamiento financiero o leasing Recordemos lo visto en el tema 1 de esta unidad sobre el concepto de leasing financiero y las ventajas y desventajas que suponía acogerse a este sistema de financiación. Cuando finaliza el periodo de arrendamiento, el arrendatario tendrá varias opciones 1. Pagar el llamado valor residual, por lo que opta por adquirir el inmovilizado. 2. Rescindir el contrato y devolver el bien a la empresa de leasing. 3. Volver a negociar un nuevo contrato sobre el mismo bien o uno nuevo pagando nuevas cuotas. El cálculo del valor del arrendamiento es igual que en los préstamos, pero habrá que conocer el valor residual o calcularlo. El alquiler podrá ser prepagable, pospagable, con interés vencido o anticipado. La realidad indica que las entidades de leasing usan diferentes sistemas de arrendamiento, pero lo habitual es que sean pagos prepagables y con interés anticipado, para que la última cuota de amortización coincida con el valor residual del bien. Cálculo del pago periódico del alquiler del inmovilizado Gráficamente el leasing se representa de la siguiente manera: EJEMPLO: Arrendamiento de un vehículo industrial Calcular la anualidad del arrendamiento de un vehículo industrial cuyo valor es de 13.000 /, con un valor residual de 3.000 /, a alquilar durante 5 años. Si se paga al principio de cada año al interés anticipado del 3,5% anual. ACTIVIDADES: Indica la respuesta correcta: Una empresa solicita un préstamo hipotecario para construir una fábrica por un importe de 300.000 a pagar en 20 años, mediante semestres, al tanto del 12% anual capitalizable semestralmente. Calcular la anualidad. Rellena el recuadro con la respuesta correcta: Un particular desea pedir un préstamo personal de 15.000 , las condiciones que le da la entidad son: a pagar en 20 cuotas semestrales, comisión de apertura 1%, gastos 0,8%, si la tasa de interés es del 7% de interés efectivo anual. Calcula la TAE.