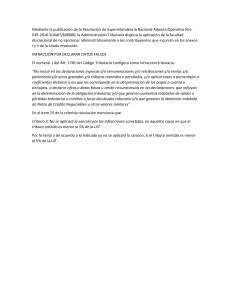

MARCO CÉSAR GARCÍA BUENO CAPÍTULO I ORIENTACIONES CONSTITUCIONALES EN EL ESTUDIO DEL PRINCIPIO DE CAPACIDAD CONTRIBUTIVA 1.1. Los principios constitucionales; 1.1.1. Introducción; 1.1.2. Contenido de los principios constitucionales; 1.1.3. Naturaleza programática y vinculante de los principios constitucionales; 1.2. La potestad tributaria; 1.2.1. Poder tributario y soberanía; 1.2.2. Poder tributario y potestad tributaria; 1.2.3. Límites al poder tributario; 1.2.3.1. Límites formales: el principio de legalidad; 1.2.3.2. Los principios de justicia tributaria material; 1.3. El principio de capacidad contributiva visto desde la óptica de algunas constituciones contemporáneas ; 1.3.1. El artículo 53 de la Constitución italiana y el principio de capacidad contributiva. Antecedentes; 1.3.2. La fórmula de la capacidad contributiva en la Constitución italiana. Generalidades; 1.3.3. El principio de capacidad económica en la Constitución española de 1978; 1.3.3.1. Antecedentes; 1.3.3.2. El tema de la justicia tributaria en la doctrina española; 1.3.3.3. El deber de contribuir; 1.3.3.4. Capacidad económica y capacidad contributiva; 1.3.4. El sistema de justicia tributaria constitucional en México: proporcionalidad y equidad; 1.3.4.1. Precedentes; 1.3.4.2. La proporcionalidad y equidad; 1.3.4.3. Interpretación de la Suprema Corte de Justicia de la Nación respecto a los principios de proporcionalidad y equidad. 1.1. Los principios constitucionales. 1.1.1. Introducción. El tema de los impuestos, o más generalmente de los tributos, en su relación con la justicia, queda inmerso en el mundo de las utopías. Los argumentos que los desarrollan se adecuan a las ideas que, sobre el particular, tienen los políticos del momento. Así, cuanto más justo sea un tributo, siempre guardará un grado de injusticia respecto de alguien. El mejor sistema fiscal, por tanto, será el que logre dar a los 29 COLECCIÓN DE ESTUDIOS JURÍDICOS más, respecto de los menos, un mayor grado de justicia, y tenga, a su vez, el menor número de reformas.1 En ello estriba la importancia de que toda organización política sea eficaz para delimitar el poder tributario del Estado y dar, en consecuencia, al contribuyente, las garantías suficientes para que su aportación a los gastos públicos sea racional y equitativa.2 Cada proyecto de política fiscal encuentra su apoyo en la Constitución: en cada uno de los principios tributarios que salvaguardan el ejercicio de la potestad tributaria y las garantías de los ciudadanos.3 Conforme el panorama se complica resulta difícil formar sistemas fiscales eficaces y justos. Por un lado, los grandes intereses económicos intervienen en la discusión de cada proyecto de ley. Los legisladores se ven envueltos en un mar de dudas respecto a la equidad del impuesto. Y, en consecuencia, resultan ser los crite- En opinión de COSCIANI (“Estructura y Condiciones de un Sistema Tributario Moderno”, Hacienda Pública Española, núm. 56, Madrid 1979, p. 23) la cual compartimos, “no es oportuno someter el sistema tributario a frecuentes y substanciales reformas de estructura cada vez que las exigencias varían, por el lógico cambio de los objetivos conforme a la variación de los juicios de equidad o de la evolución de la economía de mercado respecto a las previsiones iniciales, las reformas legislativas requieren tiempo, encuentran fundamentalmente resistencias fortísimas en la fase de elaboración de las normas, corriendo el riesgo de derogaciones y modificaciones por parte del parlamento, en el que pueden prevalecer intereses coligados, no conformes a los intereses generales. Las novedades legislativas no consiguen agradar, en definitiva, ni a los contribuyentes ni a los funcionarios de los impuestos y, por tanto, su actuación práctica encuentra dificultades y retrasos inevitables”. 2 Ilustrativo resulta el argumento de BAYONA DE PEROGORDO y SOLER ROCH (Derecho Financiero, Librería Compas, págs. 168-169) cuando al aludir a los principios constitucionales de la hacienda pública argumentan: “debemos tener en cuenta que no siempre son el resultado de un criterio organizativo o estrictamente racional de lo que aquello debe ser, en una configuración ideal de la misma, sino que responden, muchas veces a la decantación de determinados CRITERIOS HISTÓRICOS-POLÍTICOS que se han mantenido y transformado a veces incluso más allá de lo que da a entender la simple programación constitucional”. 3 Los principios tributarios establecidos en la Constitución requieren normar la obtención de recursos tributarios por parte del Estado, pero, a su vez, organizar el gasto público. 1 30 MARCO CÉSAR GARCÍA BUENO rios políticos los que dan nacimiento a los tributos. Las presiones políticas y económicas, conforme se organizan, ejercen una mayor influencia al conferir, por parte del legislador, específicas concesiones tributarias, con el consecuente deterioro del sistema fiscal, perjudicando, por ende, a la generalidad de la población, sobre todo a aquellos menos favorecidos económicamente. Por otra parte, si agregamos la corrupción imperante, siempre presente en mayor o menor medida, como parte intrínseca de la naturaleza humana, y que resurge con la distorsión de los valores morales, nos topamos con impuestos realmente arbitrarios e ineficaces. Y considerando, por último, que los legisladores, los más, son gente sin el menor conocimiento de técnica tributaria, al momento de crear las leyes, se manifiesta en ellos una justificada inseguridad, que motiva, en la mayoría de los casos, una legislación política y económicamente desequilibrada.4 Los principios que regulan las contribuciones deben ser vistos desde dos vertientes: aquellos que controlan su forma de manifestación, caracterizados por el principio de reserva de ley, y al cual se le da la categoría de formal; y aquellos otros con un contenido material. Estos últimos disciplinan la justicia intrínseca de cada contribución, y están representados por los principios de capacidad contributiva, progresividad, igualdad y no confiscatoriedad. “El único contenido sólido que la ciencia de una Constitución pluralista debería defender rigurosa y decididamente contra las agresiones de sus enemigos es el de la pluralidad de valores y principios”.5 Una de las permanentes preocupaciones de los estudios teóricos sobre los impuestos ha sido -y sigue siendo - la de elaborar y proporcionar a políticos y legisladores unos “modelos” de impuestos ajustados a la capacidad económica de quienes han de pagarlos, evitando discriminaciones y desigualdades que no estén -de un modo u otro- basados en una distinta y desigualdad capacidad de pagar. [PÉREZ DE AYALA, “Los Principios de Justicia del Impuesto en la Constitución Española, (ensayo de dar operatividad práctica al artículo 31.1)” en Fiscalidad y Constitución, Consejo Superior de Cámaras de Comercio, Industria y Navegación de España, Madrid 1986, p 60]. 5 ZAGREBELSKY, El Derecho Dúctil, Ley, Derechos, Justicia, Trotta, Valladolid 1997, pág. 17. 4 31 COLECCIÓN DE ESTUDIOS JURÍDICOS 1.1.2. Contenido de los principios constitucionales. El movimiento que dio luz a las principales Constituciones del mundo, deviene del estallido de la Revolución Francesa de 1789. Siglo de luces y tinieblas. Época de grandes cambios sociales en el orbe y en las ideas políticas de quienes lo vivieron. El poder absoluto deja paso al poder constitucional a través de la pléyade de figuras que configuraron el antes y después de esa gran Revolución.6 Se da vida a la estructura del Estado moderno y se reconocen como valores superiores los derechos naturales del hombre. El cambio en las ideas políticas dio como resultado la formación de las primeras Constituciones en el mundo.7 La voz Constitución tipifica el mandato legal de importancia y jerarquía en un orden normativo, regula los aspectos trascendentales de la organización política y jurídica de un Estado.8 En el lenguaje habitual de la ciencia política, la Constitución es “la ley fundamental de un Estado, fijada, casi sin excepción, en un documento sólo modificable en condiciones muy estrictas, y en la que -reconociendo el principio de la división de poderes- se establecen normas jurídicas que regulan la distribución, la estructura, competencia y las funciones de Recordemos que el término derecho constitucional se utiliza por vez primera en la Inglaterra del siglo VIII (fundamental law) pero no es sino hasta los siglos XVII y XVIII, cuando se elaboran las primeras leyes fundamentales en Francia y EU. La época en que verdaderamente florece el derecho constitucional es a partir del último tercio del siglo XIX, al expandirse el concepto como sinónimo de progreso y civilización. 7 Es en Grecia y Roma, en el esplendor de sus antiguas culturas, donde originariamente se encuentra la cuna del Derecho Constitucional. Para un estudio completo sobre el marco general de su organización política es consulta indispensable la obra de TOUCHARD, Jean, Historia de las Ideas Políticas, Tecnos, Madrid 1970, p. 25 y ss. 8 El principio de la supremacía de la Constitución tiene su origen en la formación de la Constitución de los Estados Unidos de Norteamérica, su décima enmienda la adopta como norma suprema, a su vez que señala la forma federada de gobierno al establecer: “los poderes que la Constitución no delega en los Estados Unidos, ni prohíbe a los Estados, quedan reservados a los Estados respectivos o al pueblo”. Cfr. CASCAJO CASTRO y GARCÍA ÁLVAREZ, en Constituciones Extranjeras Contemporáneas, Tecnos, Madrid 1994, p. 75. 6 32 MARCO CÉSAR GARCÍA BUENO los más altos órganos del Estado, y que, además, garantiza las importantísimas libertades individuales frente a los tres poderes públicos”.9 La Constitución forma la organización política de cada país, y, a su vez, finca los límites a los órganos de los poderes públicos.10 Acción ésta última que permite el funcionamiento del Estado y otorga la seguridad a los gobernados de que la actuación de los gobernantes no será arbitraria, sino ajustada a los confines de la Constitución. La Norma Suprema formula principios y, por ende, delimitar poderes. “Si el gobierno federal sobrepasa los justos límites de su autoridad, haciendo uso tiránico de sus poderes, el pueblo, de quien es criatura, invoque la norma que ha establecido y tome las medidas necesarias para reparar el agravio hecho a la Constitución, como lo exijan las circunstancias del caso y lo justifique la prudencia. La constitucionalidad de una ley tendrá que determinarse, en todos los casos, según la naturaleza de los poderes en que se funde”.11 Voz “Constitución”, Diccionario de Ciencia Política, Alianza Diccionarios, Madrid. Una bibliografía esencial para el estudio de las funciones, clasificación, origen y formación del derecho constitucional la encontramos en: SCHMITT Carl, Teoría de la Constitución, Editorial Nacional, México 196; LOEWENSTEIN, Karl, Teoría de la Constitución, Ariel Barcelona 1964; DE OTTO, Ignacio, Derecho Constitucional, Sistema de Fuentes, Ariel, Barcelona; DUVERGER, Maurice, Instituciones Políticas y Derecho Constitucional, Ariel, Barcelona 1980; BURDEAU, Georges, Derecho Constitucional e Instituciones Políticas, Edit. Nacional, Madrid 1988; HAURIOU, Andre, Derecho Constitucional e Instituciones Políticas, Edit. Ariel, Barcelona; GARCÍA PELAYO, Derecho Constitucional Comparado, Revista de Occidente, Madrid, 1964; TOUCHARD, Jean, Historia de las ideas políticas, Tecnos, Madrid 1970; BURGOA, Derecho Constitucional Mexicano, Porrúa, México 1996; TAMAYO Y SALMORÁN, Introducción al Estudio de la Constitución, UNAM, México 1989; VERGOTTIN, Derecho Constitucional Comparado, Espasa-Calpe, Madrid 1983; LANZ DURET, Derecho Constitucional Mexicano, Norgis Editores, México 1959; HERRERA Y LAZO, Estudios de Derecho Constitucional, Editorial Polis, México 1940; TENA RAMÍREZ, Derecho Constitucional Mexicano, Porrúa, México 1984; CARPIZO, J., Estudios Constitucionales, Porrúa, México 1996; VALLADO BERRON, Sistemática Constitucional, Editorial Herrero, México 1965. 11 HAMILTON, El Federalista, Fondo de Cultura Económica, México 1957, p. 137. 9 10 33 COLECCIÓN DE ESTUDIOS JURÍDICOS Cada Constitución presenta un abundante contenido ideológico y se le dota, a su vez, de un catálogo de derechos públicos subjetivos llamados, entre nosotros, garantías individuales o derechos fundamentales, los cuales pertenecen no sólo a los individuos sino también a algunos grupos y clases sociales.12 Las Constituciones del mundo occidental, y específicamente las de los Estados Unidos y Francia han organizado el poder público con miras a obtener un equilibrio en el ejercicio del poder. “Su Constitución -en palabras de CARL SCHMITT- es su alma, su vida concreta y su existencia individual”.13 El objetivo de cada una de ellas es la creación de un orden jurídico, donde ni la anarquía y el despotismo tengan cabida.14 La Constitución, a través de sus principios, establece un derecho especial que inspira el nacimiento del ordenamiento jurídico. No se debe, sin embargo, confundir las normas con los principios. Las primeras exigen un comportamiento del hombre, mientras que los segundos son constitutivos del orden jurídico. Distinguir entre unos y otros separa la Constitución de la ley. Las normas constitucionales que regulan los Para KELSEN “(...) la Constitución representa el nivel más alto dentro del derecho nacional. El término Constitución es entendido aquí no en sentido formal, sino material. La Constitución, en sentido formal, es cierto documento solemne, un conjunto de normas jurídicas que sólo pueden ser modificadas mediante la observancia de prescripciones especiales, cuyo objeto es dificultar la modificación de tales normas. La Constitución en sentido material está constituida por los preceptos que regulan la creación de normas jurídicas generales y, especialmente, la creación de leyes”, Teoría General del Derecho y del Estado, Textos Universitarios, UNAM, México 1988, p. 146. 13 Teoría de la Constitución, Editorial Nacional, México, 1961, p. 4. 14 “La Constitución debe considerarse como el ordenamiento normativo en que trasciendan las potestades de autodeteminación y autolimitación de la soberanía popular, las cuales vienen a traducir el poder constituyente; autodeterminación del pueblo, por su parte, que se manifiesta en un orden jurídico que por sí solo excluye la idea de arbitrariedad. El derecho, pues, en relación con el concepto de poder soberano, se ostenta como el medio de realización normativa de la capacidad autonormativa”. BURGOA, Derecho Constitucional Mexicano, Porrúa, p. 370. 12 34 MARCO CÉSAR GARCÍA BUENO derechos fundamentales y garantizan la justicia son catalogados como principios. Sólo éstos desempeñan un papel propiamente constitucional, constitutivo del orden jurídico. En cambio las normas o reglas, aun cuando previstas en la Constitución, se agotan en sí mismas, no tienen fuerza fuera de lo que significan.15 “(...) A las reglas se ‘obedece’ y, por ello, es importante distinguir con precisión los preceptos que el legislador establece por medio de las formulaciones que contienen las reglas; a los principios, en cambio, ‘se presta adhesión’ y, por ello, es importante comprender el mundo de los valores, las grandes opciones de cultura jurídica de las que forman parte y a las que las palabras no hacen sino una simple alusión”.16 Entre los principios y las normas, empero, no existe una diferencia de naturaleza, sino de estructura y función, ambos forman parte del ordenamiento jurídico, lo que les da la categoría de derecho objetivo.17 Los principios jurídicos, -nos enseña ZAGREBELSKY- señalan las posiciones a tomar con respecto a situaciones concretas, regulan y dan significado a una ciencia jurídica determinada, su aplicación requiere que cuando la realidad exija de nosotros una reacción, se tome posición ante ésta de conformidad con ellos. Los principios constitucionales dan operatividad a los valores consignados en la Constitución, con la fuerza suficiente para incidir en la legislación secundaria. Desarrollan una función reguladora del derecho. Son, en definitiva, el derecho de la Constitución, y constituyen la base misma del Estado al dirigir la actuación del legislador. Nuestro estudio versa sobre uno de estos principios: el de capacidad contribu- ZAGREBELSKY, Ob.cit., pág. 110. Ibidem. pág.110. 17 RODRÍGUEZ BEREIJO, “Los Límites Constitucionales del Poder Tributario en la Jurisprudencia del Tribunal Constitucional”, en El Contenido Económico de la Constitución Española, Volumen II, Ministerio de Justicia, Madrid 1994, pág. 1296. 15 16 35 COLECCIÓN DE ESTUDIOS JURÍDICOS tiva. Criterio constitucional que permite ajustar la participación de lo sujetos al concurso de los gastos públicos, pero en relación a su aptitud contributiva.18 El objeto de cada principio es salvaguardar el Estado de derecho. Sería incoherente plantear que cada uno de ellos tenga una vida de plena independencia, puesto que se encuentran íntimamente entrelazados. Si cada principio y valor -agrega ZAGREBELSKY- se entendiesen como conceptos absolutos sería imposible admitir otros junto a ellos.19 El uso constitucional del término principio, converge en sentidos diversos. Existen algunos que son elegidos por los cultores del derecho, pero aceptados por la Constitución; otros se convierten en mandatos que la Constitución exige al legislador para la creación de una norma; y, a su vez, con carácter vinculante, imperan principios considerados como criterios rectores de una parcela del derecho. Es difícil, cabe decir, otorgar un concreto significado a los principios constitucionales, por lo que hacemos nuestras las ideas de RUBIO LLORENTE, cuando señala: “hay que resignarse a operar con un concepto puramente teórico, válido para cualquier Derecho positivo y en consecuencia menos eficaz también para el análisis y aplicación de un ordenamiento concreto que los que se elaboran a partir de éste”.20 Los principios son, pues, directrices que en consuno con otras normas coad- Una bibliografía útil para agotar el estudio de los principios tributarios se encuentra en YEBRA MARTUL-ORTEGA, “Los Principios de Derecho Financiero y Tributario en la Ley Fundamental de Bonn (II)”, Revista de Derecho Financiero y Hacienda Pública, núm. 208, Madrid 1990; del mismo autor: “Los Principios del Derecho Tributario en la Ley Fundamental de Bonn (III)”, Revista de Derecho Financiero y Hacienda Pública, núm. 209, Madrid 1990; PALAO TABOADA, “Los Límites al Control de Constitucionalidad de la Legislación Fiscal”, en El Reparto de la Carga Fiscal, Centro de Estudios Sociales del Valle de los Caídos; RODRÍGUEZ BEREIJO, “Los Límites Constitucionales del Poder Tributario en la Jurisprudencia del Tribunal Constitucional”, en El Sistema Económico en la Constitución Española, Volumen II, Secretaría General Técnica, Centro de Publicaciones, Madrid 1994. 19 Ob.cit., pág. 16. 20 Derechos Fundamentales y Principios Constitucionales (Doctrina Jurisprudencial) Ariel Derecho, Barcelona 1995, pág. XIII. 18 36 MARCO CÉSAR GARCÍA BUENO yuvan a la aplicación de la Constitución, y marcan el rumbo de la justicia, el desarrollo social y la política interna de cualquier país. 1.1.3. Naturaleza programática y vinculante de los principios constitucionales. Los principios constitucionales funcionan con un doble carácter: vinculante y programático. Los primeros tienen un contenido concreto, con aplicación inmediata en los supuestos en los que participan, limitan los derechos y potestades y permiten declarar una norma contraria al texto constitucional. En cambio, los programáticos divagan en un mundo de abstracción, son directrices de carácter general que indican al legislador una orientación política futura.21 Para MOSCHETTI, “el punto débil de la distinción entre normas preceptivas y programáticas está en admitir que puedan tener destinatarios diversos: unas dirigidas a todos los sujetos (legislador, ciudadanos, órganos administrativos y jurisdiccionales) y otras sólo al legislador futuro. Esto no sólo es contrario a la fórmula de promulgación, según la cual la Constitución será observada por todos los ciudadanos y órganos del Estado, sino es también inaceptable desde un punto de vista abstracto; dada la rigidez de la Constitución, todas las disposiciones, una vez que forman parte del ordenamiento estatal, tienen un mínimo de concreción suficiente como para vincular ya al legislador presente y futuro, y a todos los demás sujetos del ordenamiento jurídico”.22 La Constitución española en su artículo 9.1 al señalar que “los ciudadanos y los poderes públicos están sujetos a la Constitución y al resto del ordenamiento jurídico” reconoce la fuerza jurídica de los principios. Aun cuando no todos los preceptos constitucionales tienen el mismo alcance, poseen, por otra parte, un eficaz Para una distinción entre normas preceptivas y normas programáticas Vid. SANTI ROMANO, Corso di Diritto Costituzionale, Padua, 1943, pág. 84. 22 El Principio de Capacidad Contributiva, IEF, 1980, pág. 64. 21 37 COLECCIÓN DE ESTUDIOS JURÍDICOS valor normativo.23 Esta es la norma suprema del ordenamiento, sus preceptos son alegables ante los Tribunales, así lo ha reconocido el Tribunal Constitucional español en su sentencia 18/1984, FJ6. Y, a su vez, en sentencia 80/1982, de 20 de diciembre, ese mismo tribunal sostuvo “que la Constitución es precisamente eso, nuestra norma suprema y no una declaración programática o principal(...)” Norma emanada del poder constituyente que se impone con fuerza vinculante. En México la Constitución es la ley fundamental o lex legum; principio consagrado en el artículo 133, que señala: “Esta Constitución, las leyes del Congreso de la Unión que emanen de ella y todos los tratados que estén de acuerdo con la misma, celebrados y que se celebren por el Presidente de la República con aprobación del Senado serán la ley suprema de toda la Unión. Los jueces de cada estado se arreglarán a dicha Constitución, leyes y tratados, a pesar de las disposiciones en contrario que pueda haber en las Constituciones o leyes de los estados”. Aun cuando la supremacía la otorga el constituyente a todas las leyes, se entiende que únicamente la ejerce la Constitución. Tanto las leyes secundarias como los tratados internacionales no deben ser contrarios a ella. Los principios constitucionales poseen la fuerza vinculante que los convierte en operativos, efectivos y aplicativos. El principio de capacidad contributiva no deja, empero, de desmerecer tales calificativos, obteniendo, así, el vigor suficiente para constituirse como límite material al poder tributario del Estado, y ubicarse, por ende, en el mundo del derecho constitucional. En esta materia son dos las tendencias desarrolladas para dar vida a los tributos. Se ha negado, por un lado, la necesidad de enunciar en la Constitución las normas y principios generales que constituyen el poder tributario del Estado, considerándose, en consecuencia, un aspecto de su propia soberanía. La segunda postura proclama el derecho del Estado para estable- Esta postura es sostenida por MARTÍN QUERALT Y LOZANO SERRANO, (Curso de Derecho Financiero y Tributario, Tecnos, Madrid 1992, pág. 136) para quienes los preceptos tienen un claro contenido normativo que los poderes públicos no pueden desconocer. 23 38 MARCO CÉSAR GARCÍA BUENO cer en la Constitución la facultad de crear contribuciones. Tal potestad adquiere un matiz positivo. Uno de sus fines es la creación y delimitación de los poderes públicos, y otro la inclusión en el texto legal de los derechos fundamentales de los gobernados.24 Los principios que regulan la materia tributaria (capacidad contributiva e igualdad tributaria), deben cumplir una serie de requisitos. Así, haciendo nuestras las ideas vertidas por CORTÉS DOMÍNGUEZ, tales criterios constitucionales buscarán su adecuación a la realidad en la que se insertan, en cuanto deben ser realizables, en tanto no se conviertan en simples quimeras, que expresen falsas ilusiones para los gobernados. Por otro lado, deben responder a la esperanza política y jurídica puesta en práctica. Su contenido se expresará de manera simple y con claridad, a efecto de evitar distorsiones en su significado. Y, por último, tienen que guardar un grado de coherencia entre ellos, que permita hablar de un sistema de garantías en materia tributaria.25 Comenta INGROSSO, (Tributi e Costituzione, Diritto e Prattica Tributaria, 1964, pág. 19) ante la idea de cuál debe ser el contenido de toda Constitución, la encuesta realizada por la Comisión Económica para los Estudios Preparatorios de la Constitución italiana. Se realizó un cuestionario a todos los conocedores de la materia tributaria con relación a la postura que debía adoptarse en torno a la creación de las normas tributarias. Se presentaron dos tipos de esquema: uno tendente a incluir en la Constitución las reglas fundamentales del sistema jurídico financiero, incluyendo los principios administrativos del ingreso y del gasto, es decir, la inclusión detallada de todos los criterios tributarios; en el segundo, se estipulaba fijar pocas normas tributarias, dejando a la legislación ordinaria el desarrollo y las aplicaciones de los institutos concretos. Esta segunda posición fue la que prevaleció, la cual en mi opinión es la acertada. 25 “Los Principios Generales Tributarios”, Coloquio sobre El Futuro de los Sistemas, XVI Semana de Derecho Financiero, Madrid, 1968, pág. 94-95. 24 39 COLECCIÓN DE ESTUDIOS JURÍDICOS 1.2. La potestad tributaria. 1.2.1. Poder tributario y soberanía. Ha quedado claro: la Constitución tiene un papel trascendental en la formación del derecho tributario. Es el fundamento para la creación de contribuciones y el establecimiento de sus límites. Para la justificación del tributo debemos aludir al concepto de poder tributario, entendido como facultad otorgada al Estado para crear y exigir tributos, siendo la ley su única forma de manifestación. Esta atribución, en algún momento encontró su fundamento en el concepto de soberanía, como supuesto de supremacía, donde la prestación pecuniaria se exigía de acuerdo a la potestad de imperio del ente público.26 Así, la potestad tributaria -considera LUIGI RASTELO- al ser ejercitada mediante la ley, encuentra su fundamento en el poder legislativo del Estado, y por ello tiene su fuente en el concepto más vasto de soberanía.27 Actualmente el concepto de soberanía no posee el mismo significado que antaño. En su origen se le consideraba un concepto de validez interna que descansaba en la cabeza de un príncipe o monarca, al cual se le otorgaba la posibilidad de realizar todas aquellas actividades necesarias para su subsistencia. Hoy día el concepSon de la opinión que el concepto de poder tributario se justifica a través de la soberanía del Estado: GIANNINI, en I Concetti Fondamentali del Diritto Tributario, Torino 1956, págs. 70 y 72; COCIVERA, Principi di Diritto Tributario, Vol. I, Milano 1961, p. 102; BERLIRI, Principios de Derecho Tributario, Vol. I, Madrid 1964, p. 171; SCOCA, “Gli Enti Pubblici Impositori Qualli Soggetti Passivi dell´Imposizione”, Rivista Italiana di Diritto Finanziario, Parte I, 1937, p. 299. En la doctrina alemana BLUMENSTEIN defendía la misma posición al decir: “Tributi sono le prestazioni pecuniarie, che lo stato ovvero un ente publico da esso a ció autorizzata, in forza della sua sovranitá territoriale, preleva da soggetti economici ad essa sottomessi. Punto di partenza del tributo é dunque sempre la sovranitá territoriale, ossia il potere materialmente e giuridicamente fondato de un ente publico dotato di un territorio, sulle persone e sulle cose che in esso si trovano, potere esercitato mediante disposizioni vincolanti e l´impiego di attivitá administrative. (Sistema di Diritto delle Imposte. Milano 1954, p. 1). 27 Diritto Tributario, CEDAM, Padova 1994, p.123. 26 40 MARCO CÉSAR GARCÍA BUENO to es diverso, o mejor dicho las circunstancias diferentes, su repercusión es externa ante las demás naciones, como derecho de autonomía y de vida pública independiente. La soberanía otorga el derecho a cualquier país para que rija su destino de la manera que mejor le convenga y no bajo la presión de ningún Estado extranjero.28 La situación ha cambiado. El poder tributario no puede concebirse como uno de los aspectos de la soberanía.29 Esta noción -como lo reconoce ZAGREBELSKYno es producto de la realidad política operante.30 Para Giuliani, FONROUGE no es necesario dicho concepto para justificar el poder de imperio del Estado en materia de contribuciones.31 Con la puesta en marcha del constitucionalismo el carácter de las contribuciones se vincula con la Constitución. Es en ella, a través de diversos principios, que se ubica el ejercicio de la potestad tributaria. En la mayoría de las Constituciones actuales ningún tributo puede ser impuesto sino mediante la ley. Por lo tanto, y parafraseando a RODRÍGUEZ BEREIJO: “en los momentos actuales no existe ningu- “Desde el punto de vista jurídico, la soberanía se expresaba, y casi se visualiza, mediante la reconducción de cualquier manifestación de fuerza política a la ‘persona’ soberana del Estado: una grandiosa metáfora que permitía a los juristas hablar del Estado como de un sujeto unitario abstracto y capaz, sin embargo, de manifestar su voluntad y realizar acciones concretas a través de sus órganos. La vida de esta ‘persona’ venía regulada por el derecho, cuya función era análoga a la que desempeñan las leyes de la fisiología respecto a los cuerpos vivientes. La ciencia política ha desenmascarado una y mil veces esta ficción y ha mostrado las fuerzas reales, los grupos de poder, las elites, las clases políticas o sociales, etc., de las que la ‘persona’ estatal no era más que una representación, una pantalla, una máscara”. Cfr. ZAGREBELSKY, Ob.cit., pág. 11. 29 Para una sintética y clara explicación de la perspectiva de evolución del concepto de potestad tributaria en su relación con el concepto de soberanía Cfr. SCOCA, F.G., en “Stato ed altri Enti Impositori di Fronte al Dovere di Prestazione Tributaria”, en Diritto e Pratica Tributaria, 1968 Parte Prima, p. 162. 30 Ob.cit., pág.11. 31 Derecho Financiero, Vol. I, Depalma, Buenos Aires, p. 282. 28 41 COLECCIÓN DE ESTUDIOS JURÍDICOS na justificación ni para identificar el llamado poder tributario con la soberanía, ni tampoco para hablar de un poder tributario como categoría distinta del poder normativo general”.32 La soberanía, por tanto, no es el fundamento de la creación de los tributos. Estos últimos, de acuerdo a la concepción que de ellos se tiene, buscan su razón de ser a través de los principios establecidos en la Constitución: capacidad contributiva e igualdad tributaria.33 La creación de las contribuciones no es una facultad autoritaria del poder político del Estado, deviene de la presencia de índices económicos susceptibles de tributación.34 Resulta inaplicable el concepto de soberanía al poder tributario,35 pero, a su vez, tampoco es factible hablar de un poder tributario autónomo toda vez que se confunde con la potestad legislativa normal. Introducción al Estudio del Derecho Financiero, IEF, Madrid 1976, p.208 y ss. Para MANZONI (Il Principio della Capacitá Contributiva Nell´ordinamento Costituzionale Italiano, Torino 1965, p. 21) el fundamento exclusivo de los tributos no debe buscarse en la soberanía del Estado, sino sólo a través de los principios de justicia que legitiman la imposición, como en su caso lo son la capacidad contributiva e igualdad tributaria. 34 El poder político se distingue por constituir una posibilidad de acción, de decisión encaminada a un fin. El poder tributario en este sentido consiste en la posibilidad reconocida a un ente público de establecer tributos o; en otras palabras, la posibilidad de acción consistente en la incorporación de nuevos tributos al ordenamiento jurídico reconocido en favor de una personificación pública determinada. CAZORLA PRIETO, LUIS, en Poder Tributario y Estado Contemporáneo, IEF, Madrid 1981, p 88. 35 Bastante claro lo dejan PÉREZ DE AYALA Y GONZÁLEZ GARCÍA (en su Curso de Derecho Tributario, Tomo I, Editorial de Derecho Financiero, Madrid 1991, p. 143) al señalar: “(...) estimamos que la opinión más segura es aquella que a la vista de la actual estructura constitucional del poder tributario en nuestro país, considera inadecuada la conexión de la potestad tributaria normativa a la soberanía, toda vez que, de un lado, ya no puede sostenerse que la soberanía nacional resida en el Estado (art. 1.2 de la Constitución) y, de otro, tampoco cabe desconocer que dentro del esquema de un ordenamiento jurídico plural (artículos. 2, 9.1, 147.1 y 152.1 de la Constitución) donde son varios los centros productores de Derecho, carece de sentido conectar la emanación de normas jurídico tributarias a la soberanía.” 32 33 42 MARCO CÉSAR GARCÍA BUENO No es viable, por lo dicho, concebir a la soberanía como el origen del poder tributario. El poder en sí mismo, por tanto, deja de tener importancia, y lo adquieren los principios constitucionales que regulan la tributación. “La titularidad del poder tributario o de cualesquier otro poder ya no puede ser considerado como una marca o signo de soberanía, sus respectivos titulares son distintos. Es titular de la soberanía quien mediante una actividad constituyente, atribuye dichos poderes -entre los que cabe incluir al tributario- al Estado y, por qué no, a otros entes distintos del Estado”.36 Decir que la soberanía no es el fundamento del poder tributario no implica que se tenga que retornar a la época del uso absoluto del poder. Se han puesto los cimientos para el fortalecimiento de lo que se ha dado en llamar el Estado constitucional. Desde la Constitución se imprime al Estado una orientación encaminada a legitimar el poder, donde converjan cada uno de los principios y valores hacia el fin de la unidad e integración. 1.2.2. Poder tributario y potestad tributaria. El poder tributario no emana directamente de la soberanía. No obstante, aún nos preguntamos: ¿Qué es el poder tributario? Expresión que permite a un ente legislativo crear contribuciones, y exige la presencia de órganos de la Administración para gestionarlos y recaudarlos.37 En esta dualidad de aspectos se presenta el problema para decidir el nombre que le corresponde: poder o potestad tributaria. Aludir al derecho tributario es hacer mención, tácitamente, a la relación jurídica tributaria que se establece entre un sujeto activo y un sujeto pasivo. El primero tiene un derecho de crédito sobre la riqueza o ingresos del segundo. Contribuir en virtud SÁNCHEZ SERRANO, “El Poder Tributario de las Comunidades Autónomas”, REDF, Núm. 29,1981, p. 79 y ss. 37 HENSEL (Diritto Tributario, Giuffré Milano 1956, p.27) se refiere al poder tributario como el poder general del Estado aplicado a un sector determinado de su actividad como es la imposición. 36 43 COLECCIÓN DE ESTUDIOS JURÍDICOS de tal o cual actividad es referirse a los ingresos que se obtienen de los particulares, caracterizado por la potestad posición en que se encuentra el Estado con respecto a los sujetos obligados a aportar una parte de su riqueza. El tributo, como parte integral de esta rama del derecho, es una prestación que el ente público puede exigir en lo tocante a su poder de imperio, siendo llamada por una parte de la doctrina como potestad tributaria.38 El término potestad tributaria se ha confundido por mucho tiempo con poder tributario, su uso ha sido indistinto. El primero se consolida en la doctrina italiana, en la cual brilla por sí sola la figura de BERLIRI, quien lo considera un poder de establecer impuestos o prohibiciones de naturaleza fiscal. El poder de dictar normas jurídicas, de las cuales nazcan o puedan nacer, a cargo de determinados individuos, la obligación de pagar un impuesto o de respetar un límite. La potestad tributaria,39 en su opinión, engloba no sólo el establecimiento de los tributos sino todos los actos administrativos legislativos que se relacionan con la vida del tributo. Para COCIVERA tal facultad es una potestad o un “potere in senso stretto”.40 MICHELLI, en cambio, nos dice que el poder de crear normas tributarias “(...) se define como potestad normativa tributaria para subrayarlo y distinguirlo en contenido del poder que el Estado administrador tiene para aplicar las normas y que se define como poder de imposición”.41 De acuerdo, pues, al poder de instituir tributos Para un completo planteamiento del tema Vid. COCIVERA, B., Principi di Diritto Tributario, Vol. I, Milano 1961, p. 99; STAMMATI, A., Istituzioni di Diritto Tributario, UTET, Torino 1965, p. 28; MICHELLI, G.A., “Premesse per una Teoría della Potestá di Imposizione”, Rivista di Diritto Finanziario e Scienza delle Finanze 1967, p. 264 y ss; SCOCA, “Gli Enti Pubblici Impositori quali Soggeti Passivi del´imposizione”, Rivista Italiana di Diritto Finanziario, Parte I, 1937, p.299; BLUMENSTEIN, Sistema di Diritto delle Imposte, Giuffre, Milano, 1954, p. 35 y ss. Y CAZORLA PRIETO, Poder Tributario y Estado Contemporáneo, IEF, Madrid 1981, p 200 y ss; GIULANNI FONROUGE, Derecho Financiero, Vol. I, Depalma, Buenos Aires, p. 322 y ss. 39 Principios de Derecho Tributario, Vol. I, Madrid, 1964, p. 168. 40 Principi di Diritto Tributario, Vol. I, Milano 1961, p. 99. 41 “Premesse per una Teoría della Potestá di Imposizione”, Rivista di Diritto Finanziario e Scienza delle Finanze, 1967, Parte prima, p. 264. 38 44 MARCO CÉSAR GARCÍA BUENO se habla de la potestad de imposición que añade la facultad administrativa dirigida a ejercer un poder que la ley ha conferido a la autoridad referente a la actuación de la norma tributaria en el caso concreto.42 BERLIRI ha modificado el concepto para llamarle Derecho de supremacía tributaria, en la convicción que es más idónea para explicar las diversas especies de hechos a través de las cuales el poder se exterioriza.43 La doctrina española hizo suyas las principales ideas vertidas sobre el tema por los exponentes de la escuela italiana. Sin embargo, encontramos criterios dispares en cuanto a la denominación que habrá de darse a la facultad del Estado para establecer contribuciones. PÉREZ DE AYALA Y GONZÁLEZ GARCÍA, siguiendo la tendencia de la escuela italiana, y apegándose a la tesis de BERLIRI, consideran preferible usar el término de potestad al de poder debido a dos razones: destaca el marcado carácter subjetivo del concepto, frente a la potestad-posición; y, en segundo lugar, se apega a la doctrina más autorizada: la italiana. Al tanto de tales consideraciones, la potestad tributaria puede verse en dos sentidos: en la acción del Estado como legislador, y en la acción del Estado como administrador. Denominando a la primera potestad normativa tributaria y potestad de imposición a la segunda.44 Para CAZORLA PRIETO el concepto de poder tributario debe tener presente la situación del Estado contemporáneo. Empero, aun cuando se tipifica, así, como un concepto sumamente amplio, su extensión no le permite ser una manifestación de la soberanía. “El poder tributario del Estado, entendido éste en sentido estricto, es función legislativa desde la óptica de su naturaleza jurídica”.45 De ma- Resulta curioso que en materia tributaria se use el término de poder o potestad tributaria para aludir a la creación, por parte del legislador, de las normas tributarias, y no se use un término similar para la multitud de potestades del legislador en otros campos del derecho, tal como sería la materia civil, administrativa o penal. 43 Principi di Diritto Tributario, Milano, T. I, 1952, p. 194. 44 Derecho Tributario, Tomo I, Plaza Universitaria, Ediciones Salamanca 1994, p. 123. 45 Poder Tributario y Estado Contemporáneo, IEF, Madrid 1981, p. 203. 42 45 COLECCIÓN DE ESTUDIOS JURÍDICOS nera similar, SAINZ DE BUJANDA, reduce el termino poder a todos aquellos supuestos a que se refiere la facultad de dictar leyes. Y utiliza el de potestad cuando se hace referencia a todas aquellas situaciones jurídicas activas como potestades administrativas.46 El concepto de Poder Tributario se presenta de difícil determinación en la doctrina. Pese a ello, queda claro la existencia de tres momentos: primero la creación, vía ley, de las contribuciones; posteriormente, el ejercicio por las autoridades fiscales de las facultades administrativas o de gestión; y, por último, el concerniente a la titularidad de las sumas recaudadas.47 La amplitud del término resulta extenso al ser juzgado como una atribución para el establecimiento o regulación de tributos por normas legales o reglamentarias, hasta su aplicación o exigencia. En otros casos, de manera más restringida, y en opinión de RODRÍGUEZ BEREIJO, se restringe a la subsistencia de un poder meramente normativo en materia tributaria, el cual tiene la facultad de crear o establecer tributos; y de una potestad administrativa de imposición, que aplica en concreto la norma que crea el tributo.48 Cfr. Lecciones de Derecho Financiero, Madrid 1993, p. 78. Para GIULIANI FONROUGE, el poder tributario es la facultad o la posibilidad jurídica del Estado, de exigir contribuciones con respecto a personas que se hayan en su jurisdicción. Cfr. Derecho Financiero, Tomo I, Depalma, Buenos Aires, p. 322. Por otra parte LINARES QUINTANA, señala “(...) que en el Estado democrático, el ejercicio del poder impositivo por el Estado no constituye una potestad absoluta, sino que por el contrario está sujeta a limitaciones constitucionales, cuya transgresión vicia de nulidad al tributo así impuesto”. El Poder Impositivo y la Libertad Individual, Alfa, Buenos Aires, 1951, p.48; para DE LA GARZA, recibe el nombre de poder tributario la facultad del Estado por virtud de la cual puede imponer a los particulares la obligación de aportar una parte de su riquezas para el ejercicio de sus atribuciones. En Derecho Financiero Mexicano, Edit. Porrúa, México, p. 207; CAZORLA PRIETO lo caracteriza como una de las apreciaciones más relevantes del poder político público. Y esto es así porque aquél no se agota en el cumplimiento de unos cometidos que atañen a la sociedad globalmente considerada, sino que va mucho más allá, pues es, nada menos y nada más, que el instrumento que posibilita, al proporcionar la fuente de financiación más voluminosa del Estado contemporáneo, el desarrollo de sus funciones. (Poder Tributario y Estado Contemporáneo, IEF, Madrid 1976, p. 89). 48 Cfr. Introducción al Estudio del Derecho Financiero, IEF, Madrid 1976, p. 204. 46 47 46 MARCO CÉSAR GARCÍA BUENO Existen dos facultades trascendentales que se confunden en el concepto de potestad tributaria: uno catalogado como el poder de instituir los tributos, es decir referente al acto de su creación; y otro, relativo al acto de aplicación, a la facultad de producir determinados efectos en el ámbito de las relaciones tributarias. Esta última se convierte en una de las consecuencias del ejercicio de la primera, es decir de la potestad tributaria. El sujeto que crea el derecho es el legislador, quien actúa de acuerdo a la Constitución. En cambio, el sujeto activo de la relación tributaria se convierte únicamente en titular de un derecho de crédito de un tributo ya creado. La expresión poder o potestad tributaria no otorga al titular de la relación tributaria la categoría de creador de tributos, una cosa muy diferente es el poder instituir cargas a la riqueza de los particulares y otra ser titular del derecho al tributo. El origen, por tanto, de la facultad de crear tributos y de hacerlos exigibles es completamente diferente. La potestad normativa tributaria está vinculada a la Constitución, por ser ésta la que señala las facultades y los límites a los que se sujetará el legislador para la creación de los tributos. En cambio, la aplicación del tributo y su exigibilidad nacen en la ley ordinaria, y son ejercidos mediante un acto administrativo. La diversidad de las fuentes provoca una diferente configuración jurídica que obliga a utilizar términos indistintos. La solución para definir un concepto que englobe las facultades del Estado en materia tributaria implica utilizar un sólo término, llámese poder o potestad tributaria. Se requiere de un concepto genérico, con un amplio significado, para posteriormente, cuando se necesite, hacer referencia a una fase específica, que nos conceda apuntar: “un poder de establecer tributos”, “una facultad reglamentaria en materia tributaria”, “un poder de exigir tributos”, “funciones gestoras de los tributos”, etc. 47 COLECCIÓN DE ESTUDIOS JURÍDICOS 1.2.3. Límites al poder tributario. Hasta ahora hemos ahondado en el estudio del contenido de la Constitución y sus principios, con relación a la materia tributaria. La facultad de establecer contribuciones y de hacerlas exigibles es un poder considerable. Es usual en los estudios que versan sobre la materia,49 ocuparse del análisis de los principios tributarios a través de las cuatro reglas que, sobre el particular, aportó ADAM SMITH, las cuales aún tienen vigencia. Los principios, vistos desde un punto de vista general, son preceptos generales, creados en atención a determinados objetivos que permiten la racionalización de las ideas. La concepción de limitar a los gobernantes viene del cristianismo. Primeramente porque su concepción del hombre, imagen y reflejo de la divinidad, conducía a dar al individuo la primacía sobre el grupo. Cuando se desarrollaron los Estados modernos independientes del papado, la iglesia se esforzó por limitar las garantías de los gobernantes en nombre de la religión y de la moral. Los teólogos de la edad media desarrollaron la idea de leyes injustas, forjando, a su vez, la teoría de la resistencia a la opresión, primera expresión de una doctrina coherente con la limitación del poder de los gobernantes.50 Con el transcurso del tiempo el ejercicio del poder ha ocupado diversos estadios, diferenciados únicamente por la mano blanda o dura del gobernante en turno. Pero, es justo reconocer, en la mayoría de los casos el jefe de gobier- Un estudio importante sobre el tema nos conduce a CORTÉS DOMÍNGUEZ, “Los Principios Generales Tributarios”, Coloquios sobre el Futuro de los Sistemas Fiscales, XVI Semana de Estudios de Derecho Financiero, Editorial de Derecho Financiero, Madrid 1968; PÉREZ DE AYALA, “Las Cargas Públicas Principios para su Distribución”, Hacienda Pública Española, núm. 59, 1979; OLMEDA DÍAZ, “Eficacia de los Límites Fiscales Constitucionales: un esquema de partida”, Palau 14, Revista Valenciana de Hacienda Pública, núm. 15, 1991; FEDELE, “I Principi Costituzionali E L´accertamento Tributario”, Rivista di Diritto Finanziario e Scienza delle Finanze, Vol. III, Parte I, 1992. 50 DUVERGER, M. Instituciones Políticas y Derecho Constitucional, Ariel, Barcelona 1980, p.207. 49 48 MARCO CÉSAR GARCÍA BUENO no ha ejercido su ministerio alejado de los más elementales conceptos de justicia social, opinión de la cual la historia es un fiel testigo. Así, el poder ha sido, es y será un elemento esencial en el palpitar del conglomerado social, pero es, también, un factor peligroso. Quien lo ejerce está predispuesto a abusar del mismo. El poder tiene que ver con las decisiones que toman los hombres, dice WRIGHT MILLS; sobre las circunstancias en que viven y sobre los acontecimientos que constituyen la historia de la época.51 Sin tratar de penetrar en la esencia del poder, grosso modo, sino con la idea de conocer la técnica de limitar su ejercicio, específicamente por lo que concierne a nuestra materia: la tributaria, lo concebimos como un requisito indispensable en la instauración del Estado de derecho.52 Sin autoridad no existiría el orden, y sin el orden la estabilidad social sería más que imposible. El poder permite establecer un equilibrio entre las distintas fuerzas pluralistas que compiten en la sociedad, y garantiza, a su vez, el libre desarrollo de la persona humana. El poder es necesario, pero nunca siendo excesivo. Lo contrario irrumpe con los derechos naturales del hombre; construye sobre la infamia y la marginación de muchos y se presta al beneficio de unos pocos; tergiversa los principios sobre los cuales se sustenta todo orden legal; y prescribe la libertad de quienes en cada núcleo social se desenvuelven. Se ha justificado el poder en aras de la creación de sociedades libres y justas, pero, a su vez, se ha razonado su limitación ante la idea de que el poder absoluto corrompe, y ante el temor de que se desconozcan los derechos y libertades fundamentales del hombre. La formación de un Estado de derecho, donde las personas vivan en armonía, libertad, seguridad y sea factible el logro de sus aspiraciones personales, requiere planearse, Un estudio de gran importancia en la comprensión de la estructura del poder es la que el autor nos presenta en su libro: Poder, Política, Pueblo, Fondo de Cultura Económica, México, 1964, p. 3. En él hace un análisis de las ciencias sociales a través de estas tres concepciones, ejemplificando sobre el tipo de vida de la sociedad norteamericana y de la esencia de sus medios de poder. 52 Un estudio interesante sobre el poder puede verse en BOBBIO y BOVERO, Origen y Fundamentos del Poder Político, Grijalbo, México 1985. 51 49 COLECCIÓN DE ESTUDIOS JURÍDICOS a fin de alcanzar un sistema político racional y eficaz, acorde a normas y principios que posean una fuerza superior a la de cualquier ordenamiento. Esta situación nos lleva a plantear el ejercicio del poder, pero como organizador del Estado constitucional. Al poder que retiene el Estado para la administración de justicia; al poder para manejar la economía de la manera que considere más oportuna, en cuanto a los intereses de la nación y de los propios gobernados; al poder de crear leyes y de coaccionar su cumplimiento; al poder de emitir moneda, y, por último, entre muchos otros, al poder de crear contribuciones y hacerlas efectivas. Ha sido aceptado por los economistas que un proceso realmente democrático es suficiente, en sí mismo, para garantizar la actuación del Estado en sus justos límites.Aun cuando las reglas democráticas juegan un importante papel en la mayoría de las Constituciones del mundo, no significa sean una base eficaz para ejercer un control real sobre las actividades del Estado mucho más allá de lo electoral. Se requiere de otro tipo de normas que pongan un freno a cada una de las conductas públicas que afecten la vida de sus ciudadanos. Sólo existe una excepción a la regla de que los procesos electorales, de aceptarse, bastan para contener al Estado dentro de unas fronteras aceptables para los ciudadanos, es el caso de que las decisiones públicas se tomarán por consenso de unanimidad.53 En definitiva, las instituciones para controlar el poder no nacen por sí mismas, son creadas por sus propios detentores: las autoridades, quienes de consuno con la ley tienen esas facultades. La mejor manera de alcanzar este objetivo es a través de la Constitución, concibiendo en ella, como norma suprema, los frenos y medidas necesarios para la autolimitación impositiva del Estado. Es decir, la función de toda Constitución es edificar, además de la estructura política del Estado, las premisas generales del sistema jurídico en general. En materia tributaria tenemos la actuación de uno de estos poderes: la formación de contribuciones por vía legislativa y su ejecución por las autoridades administrativas. El ejercicio de la potestad normativa tributaria está BRENNAN, Geofrey y BUCHANAN, James, El Poder Fiscal, Fundamentos Analíticos de una Constitución Fiscal, Unión Editorial, Madrid 1987, pp. 28-29. 53 50 MARCO CÉSAR GARCÍA BUENO regulada por la Constitución. Esto impide su conversión en un poder autoritario, contrario a los intereses económicos de los particulares.54 Resulta, pues, de singular importancia ubicar la materia tributaria en la Constitución. El fenómeno financiero surge por el requerimiento que lleva a cabo el Estado para la obtención de recursos suficientes para hacer frente a los gastos públicos.55 Así, el traspaso de riqueza del gobernado al Estado, como reclamo coactivo, es realizado, imperativamente, por el legislador en los términos dictados por la Constitución. Al ser la Constitución un ente político garante de los derechos subjetivos del hombre, se convierte en el documento idóneo para situar las obligaciones y derechos de los sujetos en materia tributaria. En esta doble naturaleza se ubica el origen de los tributos.56 Así “(...) el derecho tributario constitucional tiene por objeto determinar Es en un mandamiento normativo superior, como en su caso lo es la Constitución, donde debe buscarse la solución al ejercicio de poderes absolutos y despóticos. No se debe controlar al ciudadano en aras de una soberanía estatal, ni tampoco crear su esclavitud a cambio de la libertad del pueblo o de la sociedad en general. Ya LOWENSTEIN al preguntarse cómo debe ser controlado el poder disertó: “En esta cuestión (...) yace el problema de una adecuada limitación del ejercicio del poder; esta limitación puede ser llevada a cabo, bien a través de la respectiva interacción entre los diferentes detentores del poder, bien a través de la intervención de los destinatarios del poder. Y esto es el núcleo de lo que históricamente ha venido a ser llamado el Estado constitucional.” Vid. Teoría de la Constitución, Ariel, Barcelona 1964, p. 28. 55 En opinión de BRENNAN, G., y BUCHANAN, (El Poder Fiscal Fundamentos Analíticos de una Constitución Fiscal, Unión Editorial, Madrid 1987, p. 31) para el ciudadano normal, el poder fiscal es la manifestación más conocida del poder de coacción del Estado. Este poder fiscal conlleva la facultad de imponer -a los individuos y, más generalmente, a las instituciones privadas-, gravámenes a los que solamente puede hacerse frente mediante una transferencia al Estado de recursos económicos, o de los derechos financieros sobre tales recursos -gravámenes- que llevan consigo poderes efectivos de ejecución bajo la genuina definición del poder tributario. 56 Cfr. CAYON GALIARDO, El Sistema Constitucional de Garantías Jurídicas del Contribuyente, en Fiscalidad y Constitución, Madrid 1986, p. 122 y ss. 54 51 COLECCIÓN DE ESTUDIOS JURÍDICOS los límites del poder de imperio del Estado en cuanto a esta clase de recursos. En consecuencia, corresponde distinguir a esta subdivisión -a pesar de que todo su contenido, en realidad, forma parte del derecho constitucional-, sin ella no podríamos ni siquiera imaginar la realidad de las demás subdivisiones del derecho tributario. Y es que las otras ramas del derecho sólo pueden desarrollarse, en verdad, porque previamente el derecho tributario constitucional ha establecido las demarcaciones correspondientes al ejercicio de la coactividad que ostenta el Estado”.57 Como corolario, es importante instituir una eficiente estructura normativa a través de la Constitución. Los principios en ella establecidos habrán de fungir como límites a la potestad normativa tributaria. Dependerá, en gran medida, de cada uno de ellos para instituir una verdadera justicia impositiva.58 La creación de normas y principios constitucionales en materia tributaria, no presume la subsistencia un dere- MARTÍN, J.M. y RODRÍGUEZ USÉ, G.F. Derecho Tributario General, Depalma, Buenos Aires 1986, p. 96. 58 La justicia tributaria no es algo que pueda inferirse únicamente de la estructura de las distintas piezas tributarias, presentes en sus respectivos textos legales, sin ni siquiera atender a la traducción que dichos textos reciben en el conjunto de relaciones tributarias conforme a la realidad fiscal de un país. Pronunciarse sobre el grado de justicia alcanzado por un sistema tributario, ignorando la efectiva gestión que de él se hace por la administración fiscal y sin atender a las concretas relaciones prácticas generadas entre el fisco y el contribuyente, sería tan inútil como pretender -extrapolando los términos- cifrar la “justicia” del entero sistema con base, por ejemplo, en la impronta que las diversas instituciones jurídicas reciben en las páginas del Boletín Oficial. No basta, pues, con detenerse en la fase del establecimiento del tributo para verificar la medida en que resultan observados los mandatos constitucionales, sino que es preciso atender al momento de su aplicación. CASADO OLLERO, “El Principio de Capacidad Contributiva y el Control Constitucional de la Imposición Indirecta”, Revista Española de Derecho Financiero, Madrid 1982, Número 34, p. 198. 57 52 MARCO CÉSAR GARCÍA BUENO cho constitucional tributario autónomo, tal y como ocurre en las demás ramas del derecho, en las cuales no encontramos un derecho constitucional penal, civil o laboral.59 Con el nombre de derecho tributario constitucional se han esgrimido múltiples definiciones,60 todas con una presentación similar. En nuestra idea, el derecho tributario, en su raigambre constitucional, surge como el conjunto de normas y principios, cuyo principal objetivo implica dotar al Estado de la potestad para crear contribuciones y, posteriormente, hacerlas exigibles, a fin de afianzar una posición económica idónea para hacer frente a sus gastos públicos, sin menoscabo de los derechos VALDÉS COSTA, considera que no existe un derecho tributario constitucional, sino preceptos y normas aplicables obligatoriamente al derecho tributario contenido en la Constitución, más o menos numerosos según los derechos positivos. Instituciones de Derecho Tributario, Depalma, Buenos Aires, 1992, p. 5. De manera similar opina JARACH (El Hecho Imponible, Abeledo-Perrot, Buenos Aires 1982, Tercera Edición, p. 16-17) para quien el derecho tributario es “(...) una parte del derecho constitucional, que es tributario por el objeto al que se refiere, pero que es derecho constitucional, pues su tarea es la de disciplinar la soberanía del Estado en un determinado sector, el de la actividad tributaria”. 60 VILLEGAS, HÉCTOR, lo considera como “El derecho del Estado a establecer los casos y circunstancias en que podrá pretender el tributo y con qué límites, así como el deslinde y compatibilización de las potestades tributarias, cuando en un país son plurales, constituyen objeto de estudio de ese conjunto de normas que hemos denominado ‘derecho constitucional tributario’”. (Curso de Finanzas, Derecho Financiero y Tributario, Depalma, Buenos Aires 1992, p. 185); Para LINARES QUINTANA, en cambio, es el “Conjunto de principios y de normas de derecho constitucional que reglan el poder impositivo del Estado, tanto en lo relativo a la acción estatal dirigida a la determinación y percepción de las contribuciones como a las correlativas garantías jurisdiccionales de los contribuyentes”. El Poder Impositivo y la Libertad Individual, Alfa, Buenos Aires 1951, p. 1; por último JARACH lo concibe como “el conjunto de normas y principios constitucionales que delimitan el poder fiscal del Estado, distribuyendo las facultades entre los diferentes niveles de la organización estatal y establecen los límites a su ejercicio, ya sea en forma directa, ya sea indirectamente por principios y garantías de derechos que la Constitución protege, cuando ellos sean cercenados por el poder fiscal”. En Curso Superior de Derecho Tributario, Cima, Buenos Aires, p. 24. 59 53 COLECCIÓN DE ESTUDIOS JURÍDICOS fundamentales de los ciudadanos. Para SPISSO, las materias reguladas por el derecho tributario, en su vertiente constitucional se refieren a: “a) asignación de competencias en el ejercicio del poder tributario; b) regímenes de coordinación del poder tributario ejercido por la nación, provincias y municipalidades y de coparticipación en la distribución de recursos recaudados; c) principios que limitan el poder tributario del Estado: legalidad, igualdad, no confiscatoriedad, razonabilidad, etc.; d) Principios que rigen la tipificación del ilícito tributario y la aplicación de sanciones; y, e) Garantías que aseguran la efectiva vigencia de los derechos de los contribuyentes”.61 En consecuencia, -agrega el autor- el objeto de los principios constitucionales que regulan el nacimiento y existencia de los tributos, consiste, en esencia, en disciplinar la soberanía del Estado62 en el ejercicio del poder tributario, delimitar su contenido y alcance, y regular los derechos de los contribuyentes.63 1.2.3.1. Límites formales: el principio de legalidad. El Estado necesita para realizar sus actividades una cantidad fija de ingresos, los cuales puede obtener a través de su actividad financiera, o, específicamente, mediante el ejercicio de su potestad tributaria. En este último caso entramos en la fase de decisión constitucional, ya que al Estado se le contiene en sus apetitos fiscales por medio de limitaciones de índole constitucional. No se puede poner toda la confianza en la legislatura para controlar las actividades fiscales. “El modelo de los límites electorales para el control fiscal del Estado se ha vuelto cada vez más ingenuo”.64 No es justo, o más bien dicho, sería injusto arraigar cargas tributarias, respecto a los presupuestos creados por el ente impositor, sin valorar las distintas necesidades de Derecho Constitucional Tributario, Depalma, Buenos Aires, 2000, pág. 1. No compartimos totalmente esta definición. Los principios constitucionales no regulan la soberanía impositiva del Estado, puesto, como ya se asentó, el poder de establecer contribuciones tiene su origen en la Constitución. 63 Ob.cit. pág. 1. 64 Cfr. BRENNAN y BUCHANAN, El Poder Fiscal, Fundamentos Analíticos de una Constitución Fiscal, Unión Editorial, Madrid 1987, p. 64-65. 61 62 54 MARCO CÉSAR GARCÍA BUENO los contribuyentes. Cada aportación al erario público, por tanto, debe surgir de común acuerdo con los principios constitucionales de justicia tributaria, aportando criterios o directrices para el enjuiciamiento crítico de concretos sistemas y prácticas fiscales.65 El tema de la justicia tributaria exige establecer un freno al poder fiscal del Estado. Sólo se podrán establecer contribuciones cuando la riqueza se manifieste, siendo su vía de exteriorización, de acuerdo a la Constitución: la ley.66 Por otra parte, Para una bibliografía interesante sobre el tema de los límites fiscales Vid. DE VALLES, Arnaldo, “Limiti Costituzionale alle Leggi Tributarie”, en Rivista di Diritto Finanziario e Scienza delle Finanze, Milano 1958, Parte I, p. 3 y ss; BERLIRI, Antonio, “Della Giustizia Tributaria”, en Rivista di Diritto Finanziario, e Scienza delle Finanze, Milano, 1943, Parte I, p. 69 y ss; PALAO TABOADA, “Los Límites del Control de Constitucionalidad de la Legislación Fiscal”, en El Reparto de la Carga Fiscal, Centro de Estudios Sociales del Valle de los Caídos, Vol. III, p. 703 y ss; OLMEDA DÍAZ, Miguel, “Eficacia de los Límites Fiscales Constitucionales: un esquema de partida”, Palau 14, Revista Valenciana de Hacienda Pública, No. 15, 1991, p. 241 y ss; RODRÍGUEZ BEREIJO, “Los Límites Constitucionales del Poder Tributario en la Jurisprudencia del Tribunal Constitucional”, en Dirección General del Servicio Jurídico del Estado, XV Jornadas de Estudio, El Sistema Económico en la Constitución Española, Vol. II, Secretaría General Técnica, Centro de Publicaciones de Ministerio de Justicia, Madrid 1994, p. 1282 y ss. 66 En la Constitución italiana dos son las disposiciones que limitan los poderes fiscales del Estado, el artículo 23, según el cual “nessuna prestazione personale o patrimoniale puó essere imposto se non in base alla legge”; por su parte el artículo 53 establece: “tutti sono tenuti a concorrere alle spese publiche, in ragione della loro capacitá contributiva”. La Constitución española, de manera paralela a los artículos 23 y 53 de la Carta Magna italiana, alude a los principios de reserva de ley y capacidad contributiva como principios que limitan el poder tributario del Estado desde un punto de vista forma y material, al señalar: “Todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad contributiva mediante un sistema tributario justo, inspirado en los principios de igualdad y progresividad que, en ningún caso, tendrá alcance confiscatorio”. En México, el artículo 31.IV de la norma suprema establece como obligación de todos los mexicanos: “Contribuir para los gastos públicos, así de la Federación, como del Distrito Federal o del Estado y Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes”. 65 55 COLECCIÓN DE ESTUDIOS JURÍDICOS el tributo, en su calidad material, demanda la presencia de un índice cierto de capacidad contributiva. Sin estos dos elementos el tributo es constitucionalmente ilegítimo.67 Una actividad legislativa contraria a ambos postulados, violenta la estructura del Estado de derecho. “La norma jurídico-financiera -sostiene FERREIRO LAPATZA- no puede, claro está, escapar a estas exigencias. Debe reflejar la idea de justicia que profese el legislador, referida al concreto campo de la actividad financiera. Debe reflejar en forma clara y coherente cómo entiende el legislador que ha de desarrollarse esta actividad para que responda a la idea suprema de justicia”.68 El buen funcionamiento de la actividad legislativa en materia tributaria, dependerá, a su vez, del conocimiento que los legisladores tengan del contenido de los principios que regulan las contribuciones. La libertad del legislador al momento de establecer contribuciones, se encuentra limitada, como ya quedó asentado, por datos objetiva y económicamente valorables; así, se confirma al contribuyente su participación al concurso de los gastos públicos apegada a los postulados de la equidad tributaria. Y, a su vez, que tal obligación tendrá como vía de manifestación la ley.69 La capacidad contributiva es uno de los principios que rigen la tributación, tanto en la creación como en la aplicación de los tributos. Desde el punto de vista material sirve de control a la potestad normativa del Estado; evita la creación de contribuciones inequitativas, y demanda que la base de cada una de ellas se sustente en una riqueza contributivamente apta. Adelantándonos un poco a nuestro estudio, recordemos que son dos las disposiciones que utiliza la Constitución italiana para contener el ejercicio del poder tributario: la primera establecida en su propio artículo 23, impide que “ninguna prestación patrimonial pueda ser impuesta sino es en base a la ley”; y, por otra parte, el artículo 53, exige que “todos deben contribuir a los gastos públicos en razón a su capacidad contributiva”. 68 Curso de Derecho Financiero Español, Marcial Pons, Madrid 1991, pág. 317. 69 MICHELLI, en “Profili Critici in Tema di Potesta´ di Imposizione,” Rivista di Diritto Finanziario e Scienza delle Finanze, Milano, 1964, Parte I, pág. 24. 67 56 MARCO CÉSAR GARCÍA BUENO La garantía de legalidad, en cambio, por lo que se refiere al aspecto formal, evita la discrecionalidad y la incertidumbre jurídica en la aplicación de los tributos.70 Un defectuoso e inobservado principio de legalidad origina una abundancia de disposiciones de menor rango que la ley. Las autoridades administrativas tienden a controlar la actividad tributaria, no sólo respecto a la administración de los tributos, sino también por lo que concierne a su creación. Esto se ve con beneplácito por la autoridad administrativa, al permitirle, con mayor celeridad, hacer frente a los movimientos políticos y económicos. El principio de legalidad, como límite formal, no sólo justifica la creación de los tributos a través de la ley. Su significado trasciende las fronteras de la legalidad, e En opinión de NICOLÁS, Jaime, (“La Garantía de Legalidad Tributaria en México y España”, RDFHP, Núm. 229, Madrid 1994, p. 86 y 87) la Ley es una vía de expresión del sentir del pueblo representado en los parlamentos, como instrumentos al servicio de los intereses ciudadanos y cuya misión consiste en garantizar su defensa frente a las frecuentes arbitrariedades de los gobernantes, por eso el paso a esta forma de convivencia exige que la actuación de la Administración tenga por fundamento y límite a lo establecido en la Ley. Por ende, la legalidad es un signo distintivo de un Estado de derecho respecto del Estado de poder. Otra cuestión -decisiva- es precisar qué contenidos son propios de una Ley y cuáles son sus límites, o si acaso basta su análisis puramente formal, atendiendo a su proceso de elaboración y a los órganos que intervienen en él. Para un análisis más amplio del principio de legalidad vease GONZÁLEZ GARCÍA, “El Principio de Legalidad Tributaria”, en Seis Estudios sobre Derecho Constitucional e Internacional Tributario, Editorial de Derecho Financiero y Tributario, Madrid, 1980; PÉREZ ROYO, “Fundamento y Ámbito de la Reserva de la Ley en Materia Tributaria”, Hacienda Pública Española, núm. 14, Madrid 1972; LASARTE, “El Principio de Legalidad Tributaria en el Proyecto de Constitución Española de 1978”, Revista Española de Derecho Financiero, Madrid 1978. Entre los italianos encontramos: BERLIRI, Appunti sul Fondamento e il Contenuto dell´art. 23 della Costituzione, Studi in Onore di Achille Donato Giannini, Giuffré, Milano, 1961; ZINGALI, L´art. 23 della Costituzione nel Pensiero di Benvenuto Griziotti, Studi in Memoria di Benvenuto Griziotti, Giuffré, Milano; FEDELE, La Riserva di Legge, Trattato di Diritto Tributario, Vol. Primo, Tomo I, CEDAM, Padova, 1994; en el caso de México, NICOLÁS LÓPEZ, La Garantía de Legalidad Tributaria en México y España, Ob.cit. 70 57 COLECCIÓN DE ESTUDIOS JURÍDICOS indica los criterios que limitan la discrecionalidad del ente recaudador en el ejercicio de los poderes atribuidos.71 No podemos considerar la legalidad de los impuestos como sinónimo de la justicia tributaria; es un primer paso, un medio de manifestación sustentado en la autoridad del Estado. En su soledad permite concluir la sustitución de la justicia tributaria por la política tributaria.72 BERLIRI, L., señala que el impuesto político y distribuidor es “el que provoca una desviación del impuesto justo, dirigido a utilizar el reparto de los gastos públicos como un medio para la consecución de un fin ulterior, sea político, social o económico”.73 Los tributos representan una incursión de las autoridades fiscales en el peculio de los particulares. Esta afectación debe llevarse a cabo a través de una disposición legal. En caso contrario, el tributo nacería sólo para extinguirse, sería prácticamente inoperable. La razón no está en la exigencia de cumplir con una formalidad legislativa, sino de conminar para que el contenido de cada tributo se apegue a los más elementales principios de justicia. El aforismo latino nullum tributum sine lege, no se constriñe a señalar el apego de la obligación tributaria a la ley, sino garantiza, previo análisis por los representantes del pueblo, la creación del tributo de acuerdo a la necesidad de proteger los intereses de los contribuyentes. Aun cuando se trata de un principio de carácter formal, nos atrevemos a expresar que su contenido resulta eminentemente material.74 El principio despliega su eficacia como límite formal aunque, naturalmente, cargado del sentido social y político - del sistema de produc- DE VALLES, “Limiti Costituzionali alle Leggi Tributarie”, Rivista di Diritto Finanziario e Scienza delle Finanze, Milano 1958, p. 6. 72 El principio de legalidad tiene sus raíces en el antiguo aforismo latino: “nullum tributum sine lege” y en la máxima inglesa “no taxation without representation”. Ambas cumpliendo actualmente una función de garantía de los derechos subjetivos de los contribuyentes. 73 El Impuesto Justo, Instituto de Estudios Fiscales, Madrid 1986, p. 47. 74 “Es interesante ver - argumenta PÉREZ ROYO (“Fundamento y Ámbito de la Reserva de Ley en Materia Tributaria”, en Hacienda Pública Española, número 14, Madrid 1972, pág. 217)- cómo el principio de reserva legislativa, de carácter formal, puede servir de vehículo a diversas exigencias de índole sustancial”. 71 58 MARCO CÉSAR GARCÍA BUENO ción de normas jurídicas con eficacia constitutiva de obligaciones tributarias.75 Bajo esta perspectiva, el principio de legalidad asume una posición exclusivamente garantista para la protección de los intereses de los contribuyentes. La ley constituye la fuente de legalidad de los actos de la administración fiscal, así como el límite de su ejercicio.76 Cuando el principio de legalidad “despliega su eficacia sobre las fuentes del derecho, recibe con mayor propiedad el nombre de reserva de ley, porque en realidad su función primordial consiste en poner un límite a la potestad tributaria normativa del Estado, al acotar un determinado ámbito de la realidad social en exclusiva a la ley; en nuestro caso, ese ámbito de la realidad social es la parcela tributaria”.77 El principio de reserva de ley por lo que se refiere a su contenido, no se restringe a una mera formalidad. Para que un tributo sea válido debe estar contemplado en ley. La reserva de ley exige regular, a través de la norma legal, los principales elementos del tributo, pero no de una manera total, sino de acuerdo a los considerados como fundamentales.78 No basta que la ley cree el tributo, se necesita establecer en ella sus elementos. No se deben usar indistintamente los conceptos de legalidad y reserva de ley, su significado discurre por causes diferentes. El primero exige a todo acto de autoridad su fundamentación en la ley. Los órganos del Estado deberán, por lo tanto, sujetar su actuación al derecho. Por su parte, el principio de reserva de ley, con un contenido más amplio, pretende que una materia determinada esté regulada por ley SAINZ DE BUJANDA, “Reflexiones sobre un Sistema de Derecho Tributario Español”, en Hacienda y Derecho, Tomo III, pág. 166. 76 Esta idea la tomamos de NICOLÁS LÓPEZ, Ob.cit. pág. 88. 77 GONZÁLEZ GARCÍA, “El Principio de Legalidad Tributaria en la Constitución Española de 1978”, La Constitución Española y las Fuentes del Derecho, Volumen II, Instituto de Estudios Fiscales, Madrid 1979, pág. 973. 78 Aquí debemos distinguir la reserva absoluta de ley, de aquella otra con naturaleza relativa, para lo cual Cfr. GONZÁLEZ GARCÍA, Ibidem. pág. 974. 75 59 COLECCIÓN DE ESTUDIOS JURÍDICOS formal, por así exigirlo el texto constitucional.79 Este es el caso de la materia tributaria, que impide a todo aquel que no sea el legislador la facultad de crear normas tributarias. A través de la ley se consolida la obligación tributaria y se determinan los elementos del tributo. Es absurdo establecer un tributo si la ley no contiene los supuestos que lo concretizan: hecho imponible, base, sujetos, objeto y tarifas.80 El Claramente distingue SIMÓN ACOSTA (“El Principio de Legalidad o Reserva de Ley Tributaria”, en Principios Constitucionales Tributarios, Compilador: González García, E., Universidad Autónoma de Sinaloa, Culiacán, 1993, pág. 149) el contenido de ambos conceptos al detallar: “el principio de reserva de ley se diferencia netamente y cobra plenamente autonomía en relación con el principio de legalidad, cuyo significado actual es el de todo acto administrativo debe fundarse en una norma general autorizante. El significado primario de la reserva de ley es, por el contrario, que una materia, en nuestro caso la tributaria, tiene que regularse por ley y no por reglamento”. En tales términos, y haciendo nuestro tal razonamiento, no compartimos las ideas de GÓNGORA PIMENTEL, (“El Principio Constitucional de Legalidad Tributaria y la Base Gravable del Tributo”, Revista Lex, Difusión y Análisis, Tercera Época, número 19, México 1997, pág.6) cuando aceptando el papel diverso de ambos institutos, considera que dada la fuerte vinculación que entre ellos existe, se declara partidario de considerarlos términos sinónimos. Aun cuando matiza : “cuando mi discurso pueda dar origen a un equívoco semántico, intentaré emplear la expresión correcta”. 80 Esta es la postura que ha asumido la Suprema Corte de Justicia de la Nación en la tesis de jurisprudencia número 162, bajo el rubro: “IMPUESTOS, ELEMENTOS ESENCIALES DE LOS. DEBEN ESTAR CONSIGNADOS EXPRESAMENTE EN LA LEY. Al disponer el artículo 31 constitucional, en su fracción IV, que son obligaciones de los mexicanos ‘contribuir para los gastos públicos, así de la Federación como del Estado y Municipio en que residan, de la manera proporcional y equitativa que dispongan las leyes’, no sólo establece que para la validez constitucional de un tributo es necesario que, primero, esté establecido por ley; segundo, sea proporcional y equitativo y, tercero, sea destinado al pago de los gastos públicos, sino que también exige que los elementos esenciales del mismo, como puede ser el sujeto, objeto, base, tasa y época de pago, estén consignados de manera expresa en la ley, para que así no quede margen para la arbitrariedad de las autoridades exactoras, ni para el cobro de impuestos imprevisibles o a título particular, sino que a la autoridad no quede otra cosa que aplicar las disposiciones generales de observancia obligatoria dictadas con anterioridad al 79 60 MARCO CÉSAR GARCÍA BUENO principio de reserva de ley en materia tributaria, a priori, exige definir cada uno de los componentes de la relación tributaria; su objeto y la cantidad de la prestación se constituyen como el eslabón que vincula las relaciones entre el poder ejecutivo y el legislativo. En definitiva, excluye la posibilidad a la materia tributaria de ser normada por una vía diferente a la legislativa. Tanto la Constitución italiana en su artículo 23, así como la española en su homólogo 31.3, establecen la obligación de que toda institución tributaria sea creada a través de la ley. Aun cuando no se señala expresamente, sólo por disposición legal se regulan los elementos materiales y administrativos del tributo. Es decir, sus elementos básicos: sujetos, hecho imponible, base, tipos y supuestos de exención.81 No lo entiende de esta manera BERLIRI, para quien no es necesario que la ley contenga todos los elementos esenciales de la obligación tributaria.82 La Constitución italiana, exige el uso de la ley cuando se trata de instituir un tributo.83 Por su parte, a caso concreto de cada causante y el sujeto pasivo de la relación tributaria pueda en todo momento conocer la forma cierta de contribuir para los gastos públicos de la Federación, del Estado o Municipio en que resida”. Cfr. Apéndice al Semanario Judicial de la Federación, Jurisprudencia, Tomo I, Materia Constitucional, México 1995, pág. 165. 81 Así lo entendió el Tribunal Constitucional Español, en su sentencia de 4 de febrero 6/1983.F.J. 4°, al señalar que “(...) la reserva de ley hay que entenderla referida a los criterios o principios con arreglo a los cuales se ha de regir la materia tributaria: la creación ex novo de un tributo y la determinación de los elementos esenciales o configuradores del mismo, que pertenecen siempre al plano o nivel de la ley no pueden dejarse nunca a la legislación delegada y menos a la potestad reglamentaria”. 82 Cfr. Appunti sul Fondamento e il Contenuto dell´art. 23 della Costituzione, Studi in Onore de Achille Donato Giannini, Giuffré, Milano, 1961, pág. 188-193. 83 La fórmula del artículo 23 de la Constitución italiana, señala: nessuna prestazione personale o patrimoniale puó essere imposta se non in base alla legge. Una literatura interesante respecto al principio de legalidad tributaria vease en: en BERLIRI, A., Appunti sul Fondamento e il Contenuto dell´art. 23 della Costituzione, Studi in Onore di Achille Donato Giannini, Giuffré, Milano 1961; ZINGALI, L´art. 23 della Costituzione nel Pensiero di Benvenuto Griziotti, Studi in Memoria di Benvenuto Griziotti, Giuffré, Milano, 1959; FEDELE, La Riserva di Legge, Trattato di Diritto Tributario, Vol. Primo, Tomo I, CEDAM, Padova, 1994. 61 COLECCIÓN DE ESTUDIOS JURÍDICOS través del mandamiento citado, la Constitución española asegura, que la vida en sociedad del contribuyente dependa de las decisiones tomadas por sus representantes. En la Constitución Política que rige el destino del pueblo mexicano, el artículo 31, en su fracción IV, disciplina el principio de reserva de ley tributaria, al exigir que todo tributo tenga su origen en la ley. Es obligación de los ciudadanos contribuir a los gastos públicos del Estado de la manera proporcional y equitativa que dispongan las leyes, exigencia constitucional que legitima su nacimiento. La idea de la legalidad es impedir que el poder ejecutivo, de manera discrecional, obtenga de los particulares ingresos sin que estén plenamente justificados por el poder legislativo. Tal principio funciona como un límite a la arbitrariedad de la administración pública. Esta disposición es una extensión especializada del artículo 14 de la Constitución que exige que todo acto de privación debe realizarse en conformidad con una ley expedida con anterioridad al hecho.84 Solamente por medio de una ley se pueden establecer obligaciones fiscales en nuestro país. Existen, empero, dos vías para la creación de la normativa tributaria. La primera se lleva a la práctica de acuerdo al típico proceso legislativo, al presentarse la iniciativa a la cámara de origen que siempre será la de diputados. El segundo supuesto, visto como una excepción al principio de legalidad, atiende a los artículos 29 y 31 de la Constitución, los cuales permiten al poder ejecutivo legislar en materia de contribuciones. Una corriente doctrinal diversa arguye que no existe tal excepción, sino que cuando el ejecutivo federal legisla en materia de contribuciones al comercio exterior, tales actos deben ser considerados formal y materialmente legislativos.85 Este precepto constitucional es un sólido baluarte en la lucha contra la ilegalidad y la arbitrariedad. Sólo a través de una disposición legal se puede exigir a un particular su aportación a los gastos públicos. El Estado no puede realizar acto alguno que no esté previsto por el artículo 31, fracción IV de la Constitución y amparados por el artículo 14 del mismo ordenamiento superior. 85 CÁRDENAS ELIZONDO, Introducción al Estudio del Derecho Fiscal, Porrúa, México, 1997, pág. 388-391. 84 62 MARCO CÉSAR GARCÍA BUENO 1.2.3.2. Los principios de justicia tributaria material. Los límites materiales al poder tributario se refieren a los criterios impuestos por la Constitución. No se debe crear ningún tributo que contradiga el contenido esencial de cada uno de los principios constitucionales, basados, a su vez, en el más elemental principio de justicia. En este primer sentido, la capacidad económica, o la riqueza económica, es la causa primera de que exista el impuesto, puesto que un tributo que grava a quien carece de capacidad económica no tiene razón de ser. La capacidad contributiva no es un principio único a la hora de establecer tributos justos, existen otros que lo complementan y que son indispensables, en los términos que actualmente entendemos la justicia impositiva. Nos referimos a los principios de igualdad, mínimo imponible, progresividad y no confiscatoriedad, de los cuales abordaremos su estudio a lo largo de la presente investigación. No obstante, debemos tener presente que dicho principio es “(...) una forma de entender la generalidad y la igualdad tributaria. Es un prisma, un cristal, un punto de vista sobre los principios de igualdad y generalidad. Un modo de aplicarlos que se haya hoy universalmente consagrado”.86 El principio de capacidad contributiva es un excelente medio para asegurar la justicia del sistema tributario. Aun cuando no debe vérsele como el milagro de la tributación. No basta que la Constitución lo contemple, se requiere de una técnica tributaria eficaz que permita su eficaz funcionamiento. 1.3. El principio de capacidad contributiva visto desde la óptica de algunas constituciones contemporáneas. 1.3.1. El artículo 53 de la Constitución italiana y el principio de capacidad contributiva. Antecedentes. El ejercicio del poder tributario presupone la existencia de dos sujetos: quien se desprende de una parte de su riqueza a efecto de contribuir a los gastos públicos, FERREIRO Lapatza, José Juan, Curso de Derecho Financiero Español, Marcial Pons, Madrid, 1991, pág. 319. 86 63