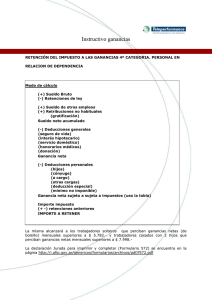

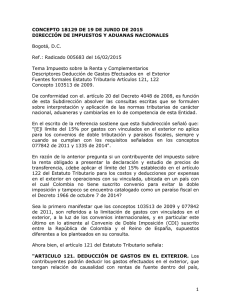

MARTÍN R. CARANTA TRATAMIENTO DEL IMPUESTO ESPECIAL FRENTE AL IMPUESTO A LAS GANANCIAS “Ningún habitante de la Nación será obligado a hacer lo que no manda la ley, ni privado de lo que ella no prohíbe” (art. 19, “in fine”, CN). I - INTRODUCCIÓN En esta colaboración retomaremos el análisis referido al tratamiento que le corresponde al impuesto especial del sinceramiento fiscal -L. 27260(1), Libro II, Tít. I- frente al impuesto a las ganancias, que ya habíamos anticipado en un material publicado recientemente(2), con el ánimo de profundizar sobre la cuestión. Como premisa inicial hemos considerado que la exteriorización -en realidad, “declaración voluntaria y excepcional”, según lo dispuesto por el copete del art. 37 del texto legal(3)implica, a efectos fiscales, la incorporación del bien al patrimonio del sujeto declarante y equivale a estar frente a un nuevo momento de adquisición. Lo expuesto es mucho más que una mera interpretación, sino que se trata de una ficción creada por la reglamentación del régimen, en la que ha quedado precisado en dos oportunidades y con respecto a dos aspectos correlacionados, según se expone seguidamente: - El artículo 5 del decreto 895/2016(4) dispone que “la valuación de los bienes y tenencias de moneda practicada en los términos del artículo 40 de la ley 27260 constituye, a todos los efectos fiscales, el valor de incorporación al patrimonio del declarante”. - El artículo 31 de la resolución general (AFIP) 3919(5) indica que, “a efectos fiscales, la fecha de ingreso al patrimonio de la tenencia o bienes declarados será la de preexistencia de los mismos”, es decir, el 22/7/2016. Las dos disposiciones señaladas dan cuenta de una ficción jurídica: a efectos tributarios ya no importa lo ocurrido en el mundo fenoménico real, en lo que respecta a cuándo se adquirió el bien declarado de acuerdo al régimen de la ley 27260, o su verdadero valor de adquisición. La legislación del impuesto especial prescinde de dichos elementos para crear una realidad jurídico-tributaria paralela, pasando a considerar nuevos aspectos cuantitativos y temporales referidos a la incorporación de los bienes declarados: el valor y el momento. El valor está dado por la valuación que previó el artículo 40 de la ley 27260 para cada tipo de activo y el momento por la fecha de preexistencia señalada por el legislador en el artículo 37, segundo párrafo. Vale recordar que para las personas humanas y sucesiones indivisas la incorporación de todo bien sincerado ocurrió en el año fiscal 2016, más precisamente el 22 de julio. A partir de dicho momento la titularidad del/de los activo/s en cuestión pasó a tener efectos fiscales, sin importar si el sinceramiento se formalizó antes del 31/12/2016 o durante el primer trimestre del 2017. No tiene relevancia entonces la fecha de presentación del formulario de declaración jurada F. 2009, sino haber declarado la titularidad de uno o varios bienes a través del régimen de sinceramiento fiscal de la ley 27260. Para las personas jurídicas la incorporación ocurrió en el último día del ejercicio fiscal cerrado antes del 1 de enero de 2016 y los efectos fiscales se darán a partir del primer día del ejercicio comenzado al día siguiente de la fecha de preexistencia. Lo mencionado con respecto a la fecha de incorporación fue también reconocido por el Fisco Nacional en su participación en el “Espacio Consultivo AFIP-CPCECABA”, conforme consta en el acta de la reunión de fecha 27/4/2017, más precisamente en su punto 2. Allí, al referirse al momento a partir del cual se computa la amortización de los bienes sincerados, los funcionarios participantes manifestaron lo siguiente: “De acuerdo con el artículo 31 de la resolución general, la fecha de ingreso al patrimonio será la de preexistencia de los bienes (31/12/2015 o 22/7/2016, según el caso), por lo cual los bienes comenzarán a amortizarse a partir del trimestre correspondiente a la fecha de alta (inmuebles) o a partir del año fiscal de alta (otros bienes).” II - SOBRE LA DEDUCCIÓN DEL IMPUESTO ESPECIAL La cuestión central gira en torno a resolver si procede o no la deducción del impuesto especial de la ley 27260 frente al impuesto a las ganancias, para lo cual abordaremos las distintas posiciones conocidas hasta el momento. Como bien señalara Fernando García en una interesante publicación(6), es importante tener presente que la ley 27260 trajo dos regímenes para regularizar situaciones tributarias pendientes a través de su Libro II: - el “sistema voluntario y excepcional de declaración de tenencia de moneda nacional, extranjera y demás bienes en el país y en el exterior” del Título I, al que también se mencionó en la ley como “exteriorización” y la Administración Federal de Ingresos Públicos (AFIP) llamó “declaración patrimonial”, y - la “regularización excepcional de obligaciones tributarias, de la seguridad social y aduaneras” del Título II, también llamado “moratoria”. Coincidimos con García en cuanto a que los impuestos regularizados por moratoria pueden resultar deducibles, excepto el impuesto a las ganancias, por tratarse de una deducción no admitida en los términos de la propia ley del gravamen; también que en ocasiones el costo del sinceramiento era similar en ambas modalidades. No obstante que ambos regímenes tenían la misma finalidad -la regularización fiscal-, cabe recordar que la adhesión a uno u otro no era discrecional para el contribuyente, según el Poder Ejecutivo se encargó de precisar mediante el decreto 895/2016(7) y su modificación(8). En términos generales, para los bienes que se poseían sin declarar o a nombre de terceros (“prestanombres”) debía aplicarse el Título I; el Título II quedaba reservado para las obligaciones tributarias incumplidas que no se relacionaran con la tenencia de bienes ocultos.(9) 1. TESIS DE LA NO DEDUCIBILIDAD La posición del Fisco Nacional con respecto a la deducción del impuesto especial ha sido negativa, según se manifestó a través del “Espacio Consultivo AFIP-CPCECABA”, en la reunión del 29/8/2016(10). Se trata de la única manifestación por parte del Organismo que se conoce hasta el momento, la cual tuvo como base la respuesta que se le había dado al Consejo Profesional cuando consultó la misma inquietud en el marco del impuesto especial que correspondía a otro régimen de exteriorización, el de la ley 26476.(11) Hacemos notar que para responder una duda originada por la ley 27260, que tiene notables diferencias con respecto al otro régimen, los funcionarios que participaron se limitaron a transcribir -“reciclar”- una respuesta nacida para otra ley: “En la respuesta a la pregunta N° 3 del temario de la reunión del 13/5/2010, de la Comisión de Enlace AFIP-DGI/CPCECABA, se señaló: ‘Teniendo en cuenta además que el impuesto especial en trato se rige por una ley específica que no dispuso como beneficio adicional su deducción del impuesto a las ganancias, cabe concluir que la deducción bajo consulta resulta improcedente por no encuadrar en el artículo 82 de la ley del gravamen (L. 20628). Asimismo, y por las razones más arriba esgrimidas, el impuesto especial tampoco puede caracterizarse como un gasto necesario para obtener, mantener y conservar ganancias gravadas, comprendido en el artículo 80 de la ley del tributo’.” Como se observa, para el Fisco Nacional son tres los ejes de la no deducibilidad(12): 1. La ley del blanqueo es una norma específica que no dispuso como beneficio adicional su deducción del impuesto a las ganancias. 2. El impuesto al blanqueo no encuadra en el artículo 82 de la ley del gravamen. 3. Dicho impuesto no es un gasto necesario para obtener, mantener y conservar ganancias gravadas, en los términos del artículo 80 de la ley del gravamen. 2. TESIS DE LA DEDUCIBILIDAD En contraposición a la tesis fiscal se han conocido algunas expresiones de la doctrina(13) a favor de la deducción del impuesto especial de la ley 27260 -criterio con el cual coincidimos-, por los tres argumentos centrales que se mencionan seguidamente, a los que agregaremos algunos comentarios propios: 1. La naturaleza jurídica del concepto abonado por el sinceramiento de bienes bajo la metodología del Título I, Libro II, de la ley 27260 no resulta sancionatoria sino impositiva, por lo que su deducción no se encuentra impedida por el artículo 145 del decreto reglamentario de la ley de impuesto a las ganancias (LIG)(14), que se refiere a las multas fiscales, cuyo objetivo fue evitar que un sujeto vea reducida su carga fiscal en base a incumplimientos de sus obligaciones tributarias. Frente al régimen del Libro II, Título I, de la ley 27260 la situación es muy diferente: con la adhesión ya no existen obligaciones incumplidas, sino que las mismas son extinguidas y reemplazadas por el impuesto especial (extinción por novación), y las sanciones nacidas por los anteriores incumplimientos a dichas obligaciones quedan a su vez condonadas de pleno derecho [cfr. art. 46, inc. b)]. El artículo 41 de la ley 27260 es sumamente claro al establecer la naturaleza impositiva del concepto sub examine y el artículo 43 indica que el pago es requisito sine qua non para gozar de los beneficios del régimen: “La falta de pago del impuesto especial dentro de los plazos fijados en el presente Título y la reglamentación que al efecto se dicte privará al sujeto que realiza la declaración voluntaria y excepcional de la totalidad de los beneficios previstos en el presente Título”. 2. No se trata del impuesto a las ganancias, ni de un impuesto análogo del exterior, los cuales son las únicas cargas fiscales cuya deducción se encuentra expresamente prohibida en la LIG, junto con los impuestos que se abonen “sobre terrenos baldíos y campos que no se exploten”(15). En consecuencia, la naturaleza como impuesto no representa un impedimento a la deducción. 3. El impuesto especial puede perfectamente cumplir con lo previsto en el inciso a) del artículo 82 de la ley del gravamen, que admite como deducción especial de las cuatro categorías a los “impuestos y tasas que recaen sobre los bienes que produzcan ganancias”. Respecto del último punto, cabe recordar que la LIG organiza a las ganancias en cuatro categorías (del suelo, de capitales -financieras-, empresarias y del trabajo personal, respectivamente) y que al referirse a los conceptos que se deducen de las ganancias brutas considera varias posibilidades: a) Deducciones generales (art. 81). b) Deducciones especiales de las cuatro categorías (art. 82). c) Deducciones especiales de las categorías primera (art. 85), segunda (art. 86) y tercera (art. 87). d) Deducciones no admitidas (art. 88). Las deducciones contempladas en los puntos b) y c) se han de considerar al momento de determinar la ganancia de cada categoría; las del punto a) se tendrán en cuenta luego de sumar el resultado de todas las categorías. Las deducciones no admitidas deben ser tenidas en cuenta en ambas instancias. Malvitano, a su vez, nos recuerda en su colaboración que el artículo 18 de la LIG establece que los gastos no imputables a una categoría determinada deben deducirse en el período fiscal en el que se paguen. Entonces, siendo que el impuesto especial de la ley 27260 se pudo haber abonado por varios bienes (inmuebles, títulos, acciones y depósitos bancarios, entre otros) que califican en diferentes categorías de renta frente al gravamen, debe estarse a lo que dice el texto legal, es decir, la deducción. En cuanto a lo apuntado por el Organismo, sobre la no consideración en la norma de la deducción del impuesto especial como un beneficio, no se coincide con dicho argumento por lo siguiente: - Las deducciones no son un beneficio, como bien recordó García en su publicación, sino una herramienta de política fiscal. - La ley 27260 no impidió la deducción, ante lo cual cabe estarse ante la cláusula constitucional según la cual “ningún habitante de la Nación será obligado a hacer lo que no manda la ley, ni privado de lo que ella no prohíbe” (cfr. art. 19, in fine, CN). - El olvido del legislador no puede ser asumido al momento de interpretar una norma; muy por el contrario, el criterio rector es que se debe presumir la infalibilidad del Congreso al momento de interpretar una norma(16), nunca su error u omisión. Siempre que el legislador quiso privar a alguna erogación de su carácter fiscalmente deducible, lo ha indicado expresamente. Malvitano señala como ejemplo el impuesto sobre futuros de dólar de la ley 27346; también sirven como ejemplo el propio impuesto a las ganancias o los impuestos análogos del exterior. - La deducción de impuestos sobre bienes que producen ganancias ha sido dispuesta legalmente en el artículo 82, inciso a), de la LIG. La restricción interpretativa que realiza el Fisco Nacional para privarle dicho tratamiento al impuesto de la ley 27260 importa, por parte de dicho Organismo, una distinción que la norma no hace, ante lo cual corresponde recordar el conocido principio “ubi lex non distinguit, nec nos distinguere debemus”, según el cual si el legislador hubiera pretendido distinguir unas situaciones de otras lo hubiera hecho a través de salvedades o individualizaciones, en lugar de expresarse en términos genéricos. Descartada la tesis de la no deducción por la ausencia de una habilitación expresa en la ley 27260, intentaremos ahora profundizar los motivos que autorizan la deducción del impuesto del sinceramiento frente al impuesto a las ganancias. El aspecto central, y que consideramos necesario reiterar, es la ficción jurídica según la cual el sinceramiento según el Título I del Libro II de la ley 27260 implica -a efectos fiscales- la incorporación de los bienes sincerados al patrimonio del declarante. Sin el pago del impuesto especial no se podía gozar de esta nueva fecha de incorporación, ni de los beneficios del régimen, tal como el artículo 43 transcripto anteriormente lo indicó claramente. El pago del impuesto es posterior al momento de incorporación -fecha de preexistencia- y, por lo tanto, se produce cuando el bien ya estaba afectado a producir ganancias. Esta situación, creada por la ficción descripta importa una distinción trascendental con respecto a otros regímenes de “blanqueo”. Haciendo la comparación con el régimen de la ley 26476 que tomó el Fisco Nacional para justificar su postura, tenemos que el mismo: - no contenía una fecha de preexistencia; - nada establecía con respecto al momento de incorporación de los bienes exteriorizados; - nada mencionaba con respecto al valor de incorporación de los bienes exteriorizados. ¿Cómo armoniza entonces esta situación frente a la LIG? Como gasto necesario Resulta importante tener presente que si los bienes sincerados a través de la ley 27260 generaban ganancias a la fecha de preexistencia (22/7/2016, en el caso de las personas humanas), eran una “fuente” desde el punto de vista fiscal. Considerando ello junto con la ficción jurídica que trajo este régimen -y sus normas correlacionadas- referida a la “incorporación fiscal” en la fecha de preexistencia, lo que existió con el sinceramiento fue la “obtención” de la fuente a efectos fiscales, lo cual solo fue posible con el pago del impuesto especial, tal como lo indica el artículo 43. Sin el acogimiento por parte de un sujeto al régimen del Título I, Libro II, de la ley 27260, la “incorporación fiscal” de los bienes exteriorizados no se tendría por operada en la fecha de preexistencia, sino que se mantendría el momento de su verdadera adquisición, con las consecuencias impositivas, sancionatorias y penales tributarias que resultarían bajo las “generales de la ley”. Bajo esta óptica, el impuesto especial resulta deducible como un gasto necesario para “obtener” la fuente generadora de rentas gravadas. Si a esto lo complementamos con el artículo 18, inciso b), quinto párrafo, “in fine”, de la LIG, según el cual “los gastos no imputables a una determinada fuente de ganancia se deducirán en el ejercicio en que se paguen”, se presenta con claridad la posibilidad de deducir el impuesto especial abonado durante el período 2016. Como deducción especial Si los bienes sincerados estaban afectados al 22/7/2016 a la obtención de rentas (por ejemplo, un inmueble con un contrato de alquiler vigente o una cartera de inversiones en el exterior), el impuesto especial cumple con lo requerido por el artículo 82, inciso a), de la LIG: esto es que recaiga sobre bienes que “produzcan ganancias”. Bajo esta óptica, el impuesto especial resulta deducible como una deducción especial. Fernando D. García ha mencionado en su publicación un aspecto no menor: el inciso a) del artículo 82 comentado exige para la deducción de los impuestos abonados que estos recaigan sobre bienes que produzcan “ganancias” -en los términos del art. 2, LIG-, sin importar si las mismas son gravadas, exentas o no computables. Muy diferente es la situación de los “gastos”, los cuales para ser deducibles deben estar vinculados con ganancias “gravadas” (cfr. arts. 17 y 80, LIG). Sin embargo, no cabe deducir impuestos abonados sobre terrenos baldíos y campos que no se exploten, como bien nos recuerda el artículo 88, inciso d), de la LIG. Vale destacar que la LIG contiene tres elementos que ahuecan la base fiscal: las deducciones, los gastos y las pérdidas; cada uno se rige por sus propios requisitos dispuestos en la ley. Por consiguiente, no cabe aplicar a las deducciones las condiciones de los gastos. Las deducciones, como se mencionó anteriormente, no son “beneficios”, sino una herramienta de política fiscal; así lo demuestran las deducciones personales, que apuntan a desgravar el costo de vida de un ser humano y su grupo familiar, por más que no exista una vinculación con obtener, mantener y conservar ganancias gravadas. Coincidiendo con García, observamos que las deducciones se computan con independencia de que sean o no gastos. No obstante, algunas deducciones pueden ser gastos, otras no; por ejemplo, los intereses del artículo 81, inciso a), son deducciones y gastos a la vez, a excepción de los intereses de créditos hipotecarios para la adquisición, o construcción o reforma de la casahabitación del contribuyente, que no son gastos sino únicamente deducciones.(17) De acuerdo a nuestra interpretación, las deducciones son el género, los gastos una especie (todos los gastos son deducciones, pero no todas las deducciones son gastos). El Título III de la LIG lo expone claramente: se denomina a todo lo allí contenido como DEDUCCIONES y el primer artículo que contiene es el 80, que se refiere a los GASTOS. Los gastos siempre tienen la característica de ser erogaciones, las deducciones no (vgr., el MNI o la deducción especial no implica desembolsos). Así, dentro de las deducciones la LIG presenta las siguientes posibilidades: - Deducciones propiamente dichas, que pueden o no ser gastos. - Gastos, que consisten en erogaciones. - Pérdidas, que no son erogaciones, pero implican una reducción del patrimonio [por ejemplo, las causas por delitos cometidos por el personal dependiente, contenidas en el art. 82, inc. d)]. Consideramos que el carácter de deducción prevalece sobre el de gasto, por cuanto los gastos son aspectos genéricos que se vinculan con la actividad y/o con la generación de ganancias gravadas, mientras que las deducciones contemplan situaciones especialmente consideradas por el legislador para su cómputo contra las ganancias gravadas, con independencia de su vinculación con la fuente productora [por ejemplo, el caso de los gastos médicos del grupo familiar del contribuyente contenidos en el art. 81, inc. h), LIG]. 3. TESIS DEL COSTO DE ADQUISICIÓN Existe una tercera posibilidad, que consistiría en sumar el impuesto especial al valor de incorporación de los bienes sincerados, pasando a formar parte del costo. Si bien la misma resulta aceptable desde la lógica contable, por el conocido principio de “lo accesorio sigue a lo principal”, debemos recordar que en materia tributaria prima el principio de legalidad. Por consiguiente, y siendo que la ley del gravamen ha sido muy clara al disponer que “los gastos no imputables a una determinada categoría se deducirán en el período fiscal en que se paguen”, entendemos que debe estarse a esa premisa. Si el legislador hubiese considerado otro tratamiento, lo habría dispuesto expresamente, por cuanto no corresponde asumir su imprevisión. La misma reflexión cabe en cuanto a la reglamentación del sinceramiento, es decir, el decreto 895/2016 y la resolución general (AFIP) 3919, con sus respectivas modificaciones. A su vez, esta tesis resulta aceptable únicamente desde la óptica de considerar al impuesto especial como gasto, pero no de considerar al impuesto especial como deducción. III - PALABRAS FINALES Es claro para nosotros que la LIG admite la deducción del impuesto especial de la ley 27260, sea como deducción especial de las cuatro categorías [art. 82, inc. a)] o como gasto (art. 80), siempre que los bienes sincerados hayan estado afectados al 22/7/2016 a la obtención de ganancias gravadas para quienes lo traten como un gasto, o simplemente ganancias si se lo considera como una deducción. En nuestra opinión, el carácter de “deducción” prevalece sobre el de “gasto”. No obstante lo anterior, deberá tenerse especial cuidado con la atribución geográfica alocación- del concepto, es decir, si se computara contra las ganancias de fuente argentina o extranjera, pudiéndose generar un quebranto a trasladar hacia períodos futuros en caso de que este concepto resulte superior a las rentas del período. Por todo lo expuesto, resulta evidente que la opinión del Fisco Nacional sobre el particular debería ser revisada y modificada. Existen fuertes argumentos desde la propia técnica del tributo que han sido dejados de lado por el Organismo, como también ha sido obviado que el régimen de sinceramiento fiscal que trajo la ley 27260 tuvo algunas particularidades que lo distinguen de los anteriores. Notas: (1) BO: 22/7/2016 (2) Caranta, Martín R.: “La justificación patrimonial del sinceramiento y tratamiento del impuesto especial” - ERREPAR - PAT -Suplemento Ganancias-Bienes Personales 2016 abril/2017 - T. XXIII - Cita digital: EOLDC095806A (3) El término “sinceramiento”, también utilizado por la ley y la doctrina, resulta comprensivo de las dos posibilidades de regularización previstas en los Títs. I y II del Libro II de la L. 27260 (4) BO: 28/7/2016 (5) BO: 29/7/2016 (6) García, Fernando D.: “La deducibilidad impositiva del impuesto al blanqueo” Suplemento Novedades Fiscales - AFin. - 25/4/2017 (7) BO: 28/7/2016 (8) D. 1206/2016 (BO: 30/11/2016) (9) El D. 895/2016 pretendió impedir que los bienes no declarados, cuyo origen hubiera sido en períodos prescriptos, se regularizaran a través de la moratoria. Si bien en muchos casos se trataba de una carga fiscal similar, la ventaja era la posibilidad de cancelar el costo fiscal en hasta 60 cuotas. El impedimento en cuestión surge de los arts. 17 y 26, que se transcriben a continuación: “Art. 17 - A los efectos de lo dispuesto en el artículo 52 de la ley 27260, el concepto ‘obligaciones vencidas’ no incluye aquellas obligaciones que se rectifiquen en cualquier momento posterior al 31 de mayo de 2016 y que tengan como fin la exteriorización de activos.” “Art. 26 - A los efectos de lo dispuesto en el artículo 89 de la ley 27260, no resultará de aplicación el régimen establecido en el Título II del Libro II de ese texto legal, en la medida en que se trate de tenencias y bienes a ser exteriorizados.” (10) También figura publicada en la página web de la AFIP, Sección “ABC - Consultas y Respuestas Frecuentes sobre Normativa, Aplicativos y Sistemas”, bajo el ID 20878513 (11) BO: 28/12/2008 (12) También así lo expuso D'Agostino, José R.: “El criterio fiscal se opone a la detracción” - Suplemento Novedades Fiscales - AFin. - 24/10/2016 (13) D'Agostino, José R.: “El criterio fiscal se opone a la detracción” - Suplemento Novedades Fiscales - AFin. - 24/10/2016; Malvitano, Rubén H.: “El 'impuesto especial' es deducible” - ERREPAR - DTE - N° 445 - abril/2017 - T. XXXVIII - pág. 327 - Cita digital: EOLDC095600A, y García, Fernando D.: “La deducibilidad impositiva del impuesto al blanqueo” - Suplemento Novedades Fiscales - AFin. - 25/4/2017 (14) Art. 145, primer párrafo: “…Para establecer la ganancia neta imponible los contribuyentes no podrán deducir del conjunto de entradas las sumas pagadas por cuenta propia en concepto de multas, costas causídicas, intereses punitorios y otros accesorios excepto los intereses a que se refiere el art. 37, L. 11683 (t.o. 1998), y la actualización prevista en la misma- derivados de obligaciones fiscales, pero sí el impuesto a las ganancias tomado a su cargo y pagado por cuenta de terceros, y siempre que esté vinculado con la obtención de ganancias gravadas…” (el destacado es propio) (15) Cfr. art. 88, inc. d) (16) Así lo ha sostenido la CSJN en varias oportunidades. A modo de ejemplo citamos el caso “Soldati, Santiago Tomás (TF 17.172-1) c/DGI”, sentencia del 15/10/2013, en el que en el Consid. 12) se menciona que “…lo contrario importaría presuponer la inconsecuencia o la falta de previsión del legislador, lo cual, en principio, y según reiterada jurisprudencia de esta Corte, es inadmisible (Fallos: 313:132; 316:1115 y 321:2021, entre otros)” (17) LIG, art. 81: “De la ganancia del año fiscal, cualquiera fuese la fuente de ganancia y con las limitaciones contenidas en esta ley, se podrá deducir: a) Los intereses de deudas, sus respectivas actualizaciones y los gastos originados por la constitución, renovación y cancelación de las mismas. En el caso de personas físicas y sucesiones indivisas la relación de causalidad que dispone el artículo 80 se establecerá de acuerdo con el principio de afectación patrimonial. En tal virtud solo resultarán deducibles los conceptos a que se refiere el párrafo anterior, cuando pueda demostrarse que los mismos se originen en deudas contraídas por la adquisición de bienes o servicios que se afecten a la obtención, mantenimiento o conservación de ganancias gravadas. No procederá deducción alguna cuando se trate de ganancias gravadas que, conforme a las disposiciones de esta ley, tributen el impuesto por vía de retención con carácter de pago único y definitivo. No obstante lo dispuesto en el párrafo anterior, los sujetos indicados en el mismo podrán deducir el importe de los intereses correspondientes a créditos hipotecarios que les hubieren sido otorgados por la compra o la construcción de inmuebles destinados a casa-habitación del contribuyente, o del causante en el caso de sucesiones indivisas, hasta la suma de veinte mil pesos ($ 20.000) anuales. En el supuesto de inmuebles en condominio, el monto a deducir por cada condómino no podrá exceder al que resulte de aplicar el porcentaje de su participación sobre el límite establecido precedentemente…” Cita digital: EOLDC096062A Editorial Errepar - Todos los derechos reservados.