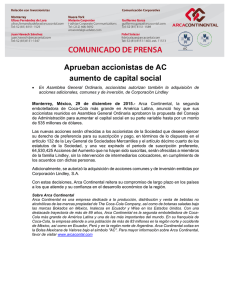

Reporte Anual que se presenta de acuerdo con las disposiciones

Anuncio