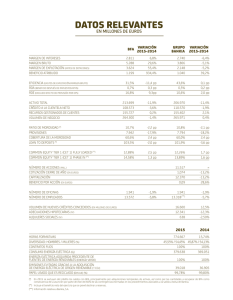

Informe Anual 2015 (consolidado)

Anuncio