La fragmentación del modelo dual europeo en el marco

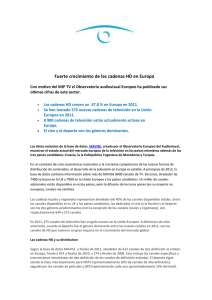

Anuncio