EDATEL S.A. E.S.P

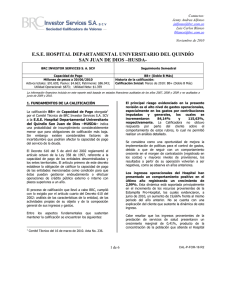

Anuncio

Contactos: Laura Alfonso [email protected] Maria Carolina Barón Buitrago [email protected] Comité Técnico: 20 de agosto de 2009 Acta No: 185 EDATEL S.A. E.S.P Calificación Inicial BRC INVESTOR SERVICES S. A. Capacidad de pago Millones de pesos a 30/06/2009 Activos totales: $444.116; Pasivo: $116.710; Patrimonio:$327.406; Utilidad Operacional: $1.501; Utilidad Neta: $-1.078 AA (Doble A) Historia de la calificación: Calificación Inicial: 08/2009 AA (Doble A) La información financiera incluida en este reporte está basada en estados financieros auditados de los años 2005, 2006, 2007 y 2008 y no auditados a junio de 2009. se pondera positivamente, a lo que se debe agregar la calidad técnica y el compromiso que demuestra el equipo directivo con la ejecución de las estrategias diseñadas. 1. FUNDAMENTOS DE LA CALIFICACIÓN El comité técnico de BRC Investor Services S.A. SCV otorgó la calificación inicial de AA (Doble A) de capacidad de pago a EDATEL S.A. E.S.P. EDATEL ha fortalecido dos de sus líneas de negocio en el último año: la conectividad y la institucionalidad. La primera busca la migración de usuarios de telefonía fija a los servicios empaquetados con el fin fidelizarlos y no perder participación en el mercado de la TPBC. La segunda, establece proyectos con entidades gubernamentales para que tengan mayor presencia y contacto con la población. Este cambio de estrategia, permitió que las ventas a Junio de 2009 crecieran 7,47%, un nivel mayor al registrado por el sector en el mismo periodo. El Decreto 610 del 5 de abril del 2002 reglamentó el artículo octavo de la Ley 358 de 1997, referente a la capacidad de pago de las entidades descentralizadas y los entes territoriales. El artículo primero de este decreto establece la obligación de calificar la capacidad de pago de las entidades mencionadas como condición para que éstas puedan gestionar endeudamiento o efectuar operaciones de crédito público externo o interno con plazos superiores a un año. El proceso de calificación que llevó a cabo BRC, cumplió con lo exigido por el artículo cuarto del Decreto 610 del 2002: análisis de las características de la entidad, de las actividades propias de su objeto y de la composición general de sus ingresos y gastos. Después de la tendencia decreciente en los ingresos durante los últimos 4 años, los negocios de conectividad e institucionalidad permitieron presentar resultados positivos en los indicadores de rentabilidad al alcanzar 13,9% en el margen bruto y 2,09% en el operativo entre junio de 2008 y 2009. Entre los aspectos fundamentales que sustentan la calificación otorgada se encuentran los siguientes: Este cambio positivo se presenta como consecuencia del aumento del número de usuarios (110% en los servicios de valor agregado), la competitividad en precios, la construcción e implementación de infraestructura para el aumento en la densidad La administración actual, posesionada en el 2008, ha logrado la consolidación del direccionamiento estratégico y del fortalecimiento institucional planteado cuando inició labores. Un óptimo cumplimiento del plan de estratégico planteado, Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 2 de 10 CAL-P-FOR-10 R2 EDATEL S.A. E.S.P. recursos propios. En caso de solicitar deuda para el desarrollo de estas inversiones, esta representaría el 19,03% del patrimonio y bajo ejercicios realizados la entidad presenta las coberturas de EBITDA suficientes para pagar el servicio de la deuda. telefónica, la penetración de internet de manera anticipada a sus competidores y la disminución en los costos y gastos de personal como respuesta al Plan de Retiro Voluntario. Las perspectivas a futuro son positivas ya que el cambio presentado en el enfoque de sus principales líneas de negocio le dará mayor fortaleza a los servicios convergentes y de valor agregado, lo que ha permitido un avance significativo en la región ya que se amplían las necesidades del mercado. Una de las debilidades de la compañía se encuentra en el porcentaje del nivel de recaudo del 65%, el cual a pesar de presentar mejorías históricos se mantiene por debajo del promedio del grupo de comparables, esto sucede como respuesta a la concentración de los usuarios en estratos subsidiados (77.66%). Es así que la proyección de estos ingresos depende de la consecución y continuidad de proyectos con el departamento de Antioquia y la Nación. La calificadora pondera positivamente la estrategia de institucionalidad por los resultados arrojados históricamente y los que presentará en el futuro, ya que la administración contrata con una duración de 3 y 5 años con el fin de asegurar estos ingresos en el tiempo. 2. EL EMISOR Y SU ACTIVIDAD A mayo de 2009 la estructura accionaria de la compañía es la siguiente: Tabla 1. Estructura Accionaria Nombre del Accionista EPM TELECOMUNICACIONES S.A. E.S.P EPM TELCO S.A. E.S.P La compañía se ha caracterizado históricamente por una posición favorable de liquidez, la cual responde a la calidad de su cartera. A junio de 2009 el 80% se encuentra con un vencimiento menor a 30 días, una de las fortalezas frente al grupo de comparables. Esto le permitió en el 2008 recomprar el 100% de la emisión de bonos por $60.000 millones, por ende mantener bajos niveles de endeudamiento (2.15% deuda financiera / pasivo total) respecto sus pares y tener la flexibilidad financiera suficiente para realizar una permanente inversión en CAPEX con los resultados de EBITDA para continuar siendo competitivos en el sector. % Part 56,00% DEPARTAMENTO DE ANTIOQUIA 18,81% FONDOS DE PENSIONES 23,82% CARTERA COLECTIVA ABIERTA SEGUIRIDAD BOLIVAR 0,58% ESCOBAR RESTREPO POMPILIO DE JESUS 0,19% INVERSIONES DUQUE MEJÍA & CIA S. EN C. 0,09% LÓPEZ SERNA ANTONIO DE JESUS 0,09% FONDO DE EMPLEADOS PÚBLICOS DE EMPRESAS PÚBLICAS DE MEDELLÍN 0,06% INVERSIONES & PROMOCIONES CARITO LTDA. 0,04% OTROS 0,32% Fuente: EDATEL S.A. E.S.P La entrada del servicio de telefonía móvil celular y los servicios de valor agregado, generaron un cambio radical en el rumbo y dinamismo de las telecomunicaciones en Colombia. Esto hizo que EDATEL se enfrentara a un entorno de profundos cambios, en el que compite con empresas de gran tamaño y capacidad financiera; pero su experiencia en atender el segmento objetivo actúa como una barrera de entrada frente a potenciales nuevos participantes; a esto se debe agregar que cuenta con UNE como gran aliado, lo que le permite tener una posición más fuerte frente a sus competidores. En el año 2004 EDATEL adquirió obligaciones financieras por $20.773 millones de los cuales solicitó recursos de crédito y leasing con el objeto de llevar a cabo el proyecto de expansión en los departamentos de Córdoba y Sucre. Los ejercicios de cobertura de deuda permiten concluir que la entidad estaría en capacidad de pagar el servicio de la deuda con su EBITDA en 11,98 veces, nivel que pasa a estar por debajo de 1 si se utiliza la utilidad operacional. Lo que indica que para el pago de sus obligaciones financieras tendrá que recurrir a las depreciaciones, amortizaciones y provisiones, recursos normalmente utilizados para el desarrollo de proyectos de inversión. EDATEL cuenta con una importante participación en el mercado que cubre, lo que le permitió atender a septiembre de 2008 a 235.069 usuarios y contar con una participación en el mercado colombiano del 2,98%. En la siguiente gráfica se muestra la participación por regiones: La empresa continúa con el programa de inversión contemplado por la administración por un valor de $35.500 millones en el 2010 y $26.800 en el 2011; se planea que estos proyectos serán financiados con Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 3 de 10 EDATEL S.A. E.S.P. Gráfica 1. Participación regional 100% 90% 0,30% 12,10% Incremento de la competencia en todos los servicios. Variedad de productos sustitutos. Deficiencias en el marco regulatorio de la industria, que no permite contar con un entorno estable para la toma de decisiones. 15,50% 80% 57,70% 70% 76,80% 60% 56,30% 85,40% 4. DESEMPEÑO FINANCIERO 50% 40% 86,20% 30% 10% 28,20% 23,20% 14,60% 0% ANTIOQUIA TELEBUCARAMANGA Rentabilidad 37% 20% CORDOBA ESCARSA TELMEX La principal fuente de ingresos de la entidad es la prestación de servicios públicos TPBC en diversos municipios de Antioquia, Córdoba y Sucre en los que presenta coberturas cercanas al 100%. Estos servicios históricamente decrecen de acuerdo a los cambios presentados en el sector por la incorporación de la telefonía móvil y la entrada de nuevos competidores al mercado. Es así que en años anteriores éstos representaban el 58,96% de los ingresos totales y su participación ha disminuido a junio de 2009 al 45,99%. 2,70% SUCRE VALLEDUPAR BARRANCABERMEJA COLOMBIA TELECOMUNICACIONES EDATEL EPM Fuente: EDATEL S.A. E.S.P 3. ANÁLISIS DOFA Fortalezas La administración ha desarrollado una estrategia clara, la cual cumple a cabalidad. Consolidación del direccionamiento estratégico y del fortalecimiento institucional. Participación de EPM Telecomunicaciones S.A. E.S.P. como socio estratégico. La propiedad o acceso a tecnología e infraestructura de punta, lo cual le proporciona independencia en la prestación de los servicios. Debido a la caída de la principal línea de negocio, la TPBC, la administración ha desarrollado estrategias con el fin de reemplazar estas pérdidas, impulsando otras líneas de negocio como la conectividad e institucionalidad. Con la conectividad se busca que los usuarios de telefonía fija migren a los servicios convergentes y empaquetados, brindando un servicio integral a los usuarios. Oportunidades Por su parte, la institucionalidad establece proyectos con el gobierno departamental de Antioquia para ofrecer conectividad a los establecimientos educativos y proyectos para la incorporación de línea, voz y datos de catastro entre los municipios. Es importante resaltar que el tiempo de vigencia de los contratos con la Gobernación y el Ministerio de Educación es de 3 y 5 años con el fin de blindar la operatividad de los mismos y garantizar que las inversiones realizadas en los proyectos sean recuperadas. Fortalecimiento de las líneas de negocio de conectividad e institucionalidad. Alto nivel de flexibilidad financiera para emprender nuevos proyectos de expansión. La profundización de los servicios de video y datos, como elementos de valor agregado que fortalecen los procesos de venta. Desarrollo de programas de telefonía social cofinanciados por el Gobierno. Apertura del mercado de telefonía de larga distancia. Los servicios de valor agregado, entretenimiento de TV y los ingresos generados por el negocio de institucionalidad presentan un crecimiento significativo a junio de 2009 permitiendo que la entidad retome una dinámica positiva frente a los indicadores de rentabilidad presentados a junio de 2008. Debilidades Tamaño pequeño frente a sus potenciales competidores. El robo de cable y sus implicaciones en los costos de reposición y la disponibilidad de la red. Otro factor que favoreció los resultados positivos de la compañía fue el plan de retiro voluntario, que se planteó la administración desde el 2008, el cual tenía como objetivo reducir los impactos en la rentabilidad, Amenazas Ampliación de cobertura de los móviles. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 4 de 10 EDATEL S.A. E.S.P. este se evidencia en los resultados satisfactorios en cuanto a la disminución de costos y gastos. vencimientos superiores a los 360 días es provisionada anualmente. Tabla 2. Indicadores de Rentabilidad Los buenos niveles de liquidez permitieron a EDATEL recomprar el 100% de la emisión de bonos por $60.000 millones en el año 2008, mantener bajos niveles de endeudamiento y contar con un alto nivel de flexibilidad financiera para emprender proyectos de expansión. RENTABILIDAD Crecimiento en Ventas Margen Bruto Margen Operacional Margen Neto Margen EBITDA ROA ROE 2005 2006 2007 2008 jun‐08 jun‐2009 ‐2,3% 27,0% 12,1% 7,0% 38,7% 2,3% 3,5% ‐17,0% 25,7% 12,2% 2,0% 44,0% 0,6% 0,8% ‐3,3% 19,2% 6,0% 0,2% 39,1% 0,1% 0,1% ‐4,5% 16,5% 2,5% 0,7% 35,9% 0,2% 0,3% 10,9% ‐2,5% ‐7,0% 32,2% ‐1,0% ‐1,3% 7,5% 13,9% 2,1% ‐1,5% 34,2% ‐0,2% ‐0,3% La rotación de las cuentas por cobrar mantienen una tendencia estable, esto se debe a las políticas de cartera que tienen para incentivar el pago oportuno con los usuarios como el empaquetamiento de servicios. Se espera que para los próximos periodos la tendencia y el indicador de recaudo de cartera se mejore ya que se está en proceso la contratación de 3 sedes para la gestión del cobro de la cartera. Fuente: EDATEL S.A. E.S.P A futuro se espera que el cambio en el enfoque de las principales líneas de negocio le genere a EDATEL una fortaleza frente a sus competidores, así mismo se proyecta que el negocio de institucionalidad con la Gobernación de Antioquia y con el Ministerio de Educación le permita mayor penetración y cubrimiento del mercado. Tabla 3. Indicadores de Liquidez y Actividad Liquidez La relación de efectivo mantiene niveles suficientes para respaldar el cumplimiento de las obligaciones de corto plazo, los indicadores de liquidez continúan dentro de los promedios históricos presentando a junio de 2009 un 29,31%, esto se presenta como resultado del control de caja y de la óptima gestión por mantener el indicador de recaudo de cartera (65%). 12.000 10.000 8.000 4.000 2.000 0 2007 Hasta 180 días Hasta 30 días jun‐08 Hasta 150 días Sin Vencer 2008 ACTIVIDAD Rot CxC Rot CxP Rot Inventarios Ciclo de efectivo 2005 2006 2007 2008 61,36 11,35 10,77 60,78 70,27 11,55 12,90 71,62 71,33 22,38 10,02 58,97 81,25 38,49 12,82 55,58 jun‐08 jun‐2009 22% 3,28 3,14 29% 2,99 2,71 jun‐08 jun‐2009 82,08 38,78 11,36 54,66 83,90 24,54 18,07 77,43 El crecimiento en la rotación de los inventarios se explica por los negocios de conectividad e institucionalidad de la compañía, pues fue necesaria la compra de cables y módems con el fin de prestar los servicios de internet. Así mismo se ha aumentado el número de clientes de entretenimiento (TV) por lo tanto se compraron los suministros para dichas instalaciones. 6.000 2006 2007 La rotación de las cuentas por pagar disminuye a junio de 2009 como resultado de la contratación y construcción del sistema de protección de anillos de fibra óptica para el tráfico de voz, internet y TV en la totalidad del área atendida por EDATEL, durante el año 2008. Para el cierre del año 2009 no se espera realizar proyectos de infraestructura de tamaño similar a este. 14.000 2005 2006 19% 27% 26% 25% 3,17 4,77 2,44 2,86 3,05 4,61 2,36 2,72 Fuente: EDATEL S.A. E.S.P Gráfica 2. Composición de la Cartera por Plazos > a 180 días Hasta 60 días 2005 LIQUIDEZ Relación de efectivo Razón Corriente Prueba Ácida 2008 jun‐09 Hasta 120 días Cartera Total Fuente: EDATEL S.A. E.S.P Así mismo los excedentes de liquidez se obtienen de la calidad de su cartera, el 80% de esta a junio de 2009 se encuentra con un vencimiento menor a 30 días, una de las fortalezas frente al grupo de comparables. Es importante señalar que el 100% de la cartera con Deuda El mayor nivel histórico de deuda que la compañía ha presentado se registra en el 2005 cuando representaba el 24,38% del patrimonio, ya que este fue el año en que se emitieron bonos por $60.000 millones. Así Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 5 de 10 EDATEL S.A. E.S.P. Se aclara que la Calificadora de Riesgos no realiza funciones de Auditoría, por tanto, la Administración de la Entidad asume entera responsabilidad sobre la integridad y veracidad de toda la información entregada y que ha servido de base para la elaboración del presente informe. mismo EDATEL solicitó deuda por $20.773 millones en el año 2004, con el propósito de financiar el proyecto de expansión en el departamento de Córdoba y Sucre a un plazo de 5 años y tasa de interés DTF+4.9%. Durante el año 2008 los bonos fueron recomprados con recursos obtenidos de excedentes de efectivo y la deuda adquirida para el proyecto de expansión se vence en noviembre de 2009, lo que disminuye el nivel de apalancamiento financiero a junio de 2009 al 0.77%. 6 ESTADOS FINANCIEROS Hay que tener en cuenta que dentro del pasivo se tiene reconocido el pasivo pensional de la entidad, para cuyo cubrimiento en Mayo de 2009 la Junta Directiva decidió constituir un fideicomiso con el fin de contar con los recursos necesarios para su fondeo. Tabla 4. Indicadores de Endeudamiento 2005 2006 ENDEUDAMIENTO Pasivo Corriente / Pasivo Total 17% 14% Total Pasivo / Patrimonio 52% 49% Deuda fin. / Pasivo Total 47% 46% Intereses / Ventas 7% 9% Utilidad Operacional / Intereses 1,65 1,35 Utilidad Operacional / Deuda Total 0,24 0,22 EBITDA / Intereses 5,27 4,84 EBITDA / Deuda Total 0,78 0,80 Deuda / Patrimonio 24,38% 22,33% Deuda / Patrimonio ‐ Valorizaciones 29,28% 27,58% 2007 2008 29% 38% 17% 7% 0,86 0,38 5,55 2,49 6,39% 7,92% 26% 22% 19% 36% 35% 36% 4% 9% 2% 4% 0,00% 0,00% 0,63 #¡DIV/0! #¡DIV/0! 0,70 ‐0,14 0,60 9,00 #¡DIV/0! #¡DIV/0! 9,88 1,81 9,79 1,57% 3,31% 0,77% 1,77% 4,14% 0,87% jun‐08 jun‐2009 Fuente: EDATEL S.A. E.S.P Las coberturas de la deuda con el EBITDA presentan resultados de 11,98 veces, lo que permite concluir que para el pago de las obligaciones financieras la entidad tendrá que recurrir a las depreciaciones, amortizaciones y provisiones, ya que las coberturas con la utilidad operacional son menores a uno, esta cobertura es tan alta ya que el año 2009 es el periodo en el que la deuda se vence. 5. CONTINGENCIAS Actualmente EDATEL S.A. – E.S.P. no registra contingencias que puedan generar un detrimento patrimonial significativo en caso de resolverse de manera desfavorable. La visita técnica para el proceso de calificación se realizó con la oportunidad suficiente por la disponibilidad del cliente y la entrega de la información se cumplió en los tiempos previstos y de acuerdo con los requerimientos de la Calificadora. Es necesario mencionar que se ha revisado la información pública disponible para contrastar con la información entregada por el Calificado. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 6 de 10 EDATEL S.A. E.S.P Anexo 1. Balance General EDATEL S.A. E.S.P. Balance General (en millones de pesos) 2005 2006 2007 2008 jun-08 jun-09 ACTIVO Activo Corriente Efectivo 6.488,0 7.302,0 10.387,0 7.937,0 6.256,9 6.518,2 Inversiones 53.649,0 78.796,0 43.684,0 32.035,0 37.041,9 7.676,8 Deudores 44.095,0 36.877,0 40.170,0 43.781,0 39.423,8 42.795,3 Inventarios 4.138,0 4.182,0 3.419,0 4.316,0 3.759,9 Otros Activos 1.220,0 980,0 705,0 3.152,0 5.467,9 6.212,8 3.182,9 109.590,0 128.137,0 98.365,0 91.221,0 91.950,4 66.386,0 30.030,0 25.265,0 21.974,0 23.727,0 19.970,8 22.111,8 6.753,0 4.827,0 4.400,0 3.844,0 Propiedades, Planta y Equipo 299.079,0 273.615,0 265.029,0 254.045,0 253.075,8 246.286,7 Otros Activos 139.795,0 140.938,0 123.396,0 86.535,0 121.238,8 109.332,0 Total Activo no Corriente 475.657,0 444.645,0 414.799,0 368.151,0 394.285,3 377.730,4 TOTAL ACTIVO 585.247,0 572.782,0 513.164,0 459.372,0 486.235,7 444.116,4 16.703,0 11.149,0 21.405,0 22.386,0 16.299,1 Obligaciones financieras C.P. 8.240,0 11.126,0 11.765,0 5.282,0 Obligaciones laborales 8.875,0 3.867,0 3.551,0 2.989,0 19.117,7 6.120,6 2.811,6 738,0 - 726,0 - 3.520,0 - 1.287,0 34.556,0 26.868,0 40.241,0 31.944,0 28.049,9 22.239,3 Obligaciones Financieras L.P. 85.437,0 74.866,0 12.057,0 Obligaciones Actuariales 70.839,0 74.488,0 77.143,0 Total Activo Corriente Inversiones Deudores a Largo plazo PASIVO Pasivo Corriente Cuentas por pagar Otros Pasivos 2.512,4 3.427,8 Pasivos estimados Total Pasivo Corriente Pasivo no Corriente 5.808,3 81.513,0 79.273,7 83.451,3 5.071,2 3.009,7 7.895,2 8.009,9 Impuesto Diferido 6.081,0 6.081,0 5.071,0 3.010,0 Otros Pasivos 4.172,0 5.456,0 5.633,0 6.231,0 Pasivos Estimados - - - - Total Pasivo no Corriente 166.529,0 160.891,0 99.904,0 90.754,0 98.048,3 94.470,9 TOTAL PASIVO 201.085,0 187.759,0 140.145,0 122.698,0 126.098,2 116.710,1 Patrimonio Institucional 384.162,0 385.023,0 373.019,0 336.674,0 360.137,5 327.406,3 TOTAL PATRIMONIO 384.162,0 385.023,0 373.019,0 336.674,0 360.137,5 327.406,3 TOTAL PASIVO Y PATRIMONIO 585.247,0 572.782,0 513.164,0 459.372,0 486.235,7 444.116,4 PATRIMONIO 7 de 10 EDATEL S.A. E.S.P. Anexo 2. Estado de Resultados 2005 INGRESOS OPERACIONALES EDATEL S.A. E.S.P. Estado de Resultados (en millones de pesos) 2006 2007 2008 jun-08 jun-09 189.397 157.148 152.019 145.243 66.869 71.862 189.397 157.148 152.019 145.243 66.869 71.862 138.281 116.738 122.801 121.207 59.560 61.873 51.116 40.410 29.218 24.036 7.309 9.989 28.181 21.171 20.048 20.362 8.951 8.488 19.141 13.800 11.791 13.364 6.500 5.498 9.040 7.371 8.257 6.998 2.450 2.989 UTILIDAD OPERACIONAL 22.935 19.239 9.170 3.674 (1.641) 1.501 Otros Ingresos 11.118 9.203 10.819 15.189 6.199 4.080 Otros Egresos Intereses 16.898 13.904 24.558 14.302 20.137 10.712 19.841 5.795 9.264 6.659 UTILIDAD ANTES DE IMPUESTOS Provisión de impuesto de renta Amortización impuesto a la seguridad Impuesto al patrimonio Amortización impuestos diferidos UTILIDAD NETA 17.155 (754) (924) (1.268) (876) 13.333 3.884 (83) (924) (1.228) 1.537 3.186 (4.706) (1.078) 1.995 363 2.061 1.083 (4.706) (1.078) EBITDA 73.305 69.162 59.414 52.183 21.551 24.584 Venta de Servicio COSTO DE VENTA DE SERVICIOS UTILIDAD BRUTA GASTOS OPERACIONALES De Administración Provisiones, Agotamiento, Depreciaciones y Amortizaciones (148) (868) (616) 8 de 10 (978) EDATEL S.A. E.S.P. CALIFICACIONES DE DEUDA A LARGO PLAZO Esta calificación se asigna respecto de instrumentos de deuda con vencimientos originales mayores de un (1) año. Las calificaciones representan una evaluación de la probabilidad de un incumplimiento en el pago tanto de capital como de sus intereses. En este sentido, establece la capacidad de pago de una institución en cuanto a sus pasivos con el público, considerando la calidad de los activos, la franquicia en el mercado, sus fuentes de fondeo, así como la estabilidad de sus márgenes operativos. También considera la estructura de manejo de riesgos financieros y la calidad de la gerencia. La calificación pueden incluir un signo positivo (+) o negativo (-) dependiendo si se aproxima a la categoría inmediatamente superior o inferior respectivamente. Las calificaciones de deuda a largo plazo se basan en la siguiente escala: Grados de inversión: Indica que la capacidad de repagar oportunamente capital e intereses es sumamente alta. Es la más AAA alta categoría en grados de inversión. Es la segunda mejor calificación en grados de inversión. Indica una buena capacidad de repagar AA oportunamente capital e intereses, con un riesgo incremental limitado en comparación con las emisiones calificadas con la categoría más alta. Es la tercera mejor calificación en grados de inversión. Indica una satisfactoria capacidad de repagar A capital e intereses. Las emisiones de calificación A podrían ser más vulnerables a acontecimientos adversos (tantos internos como externos) que las obligaciones con calificaciones más altas. La categoría más baja de grados de inversión. Indica una capacidad aceptable de repagar capital e BBB intereses. Las emisiones BBB son más vulnerables a los acontecimientos adversos (tanto internos como externos) que las obligaciones con calificaciones más altas. Grados de no inversión o alto riesgo BB B CCC CC D E Aunque no representa un grado de inversión, esta calificación sugiere que la probabilidad de incumplimiento es considerablemente menor que para obligaciones de calificación mas baja. Sin embargo, existen considerables factores de incertidumbre que podrían afectar la capacidad de servicios de la deuda. Las emisiones calificadas con B indican un nivel más alto de incertidumbre y por lo tanto mayor probabilidad de incumplimiento que las emisiones de mayor calificación. Cualquier acontecimiento adverso podría afectar negativamente el pago oportuno de capital e intereses. Las emisiones calificadas de CCC tienen una clara probabilidad de incumplimiento, con poca capacidad para afrontar cambio adicional alguno en la situación financiera. La calificación CC se le aplica a emisiones que son subordinadas de otras obligaciones calificadas CCC y que por lo tanto contarían con menos protección. Incumplimiento. Sin suficiente información para calificar. 9 de 10