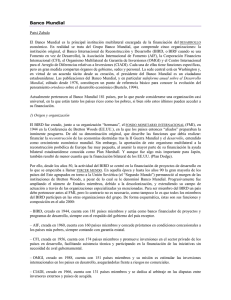

Altruismo,mercado y poder. El Banco Mundial y la lucha contra la

Anuncio