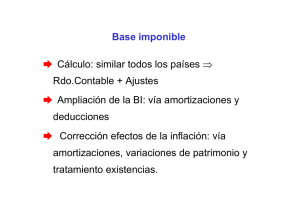

el Impuesto sobre la Renta de las Personas Físicas - e

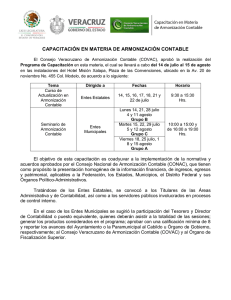

Anuncio