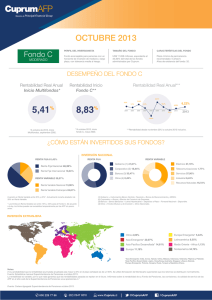

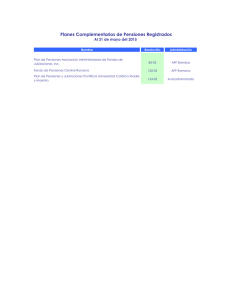

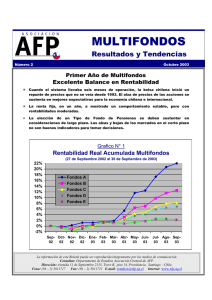

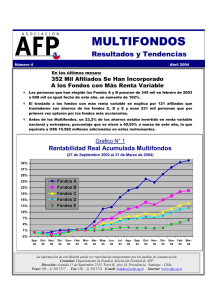

Esquema multifondos en Colombia

Anuncio