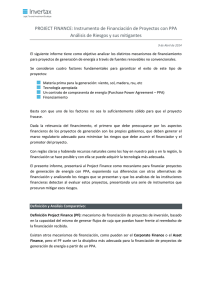

El project finance en proyectos industriales

Anuncio