Diciembre 7, 2007.- Un Competidor Regional Clave

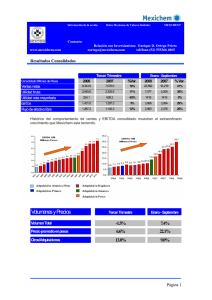

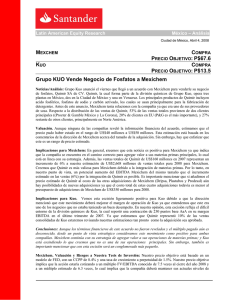

Anuncio

Latin American Equity Research Reporte de Compañía Ciudad de México, Diciembre 4, 2007 México – Química MEXICHEM COMPRA Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra Luís Miranda*, CFA Christian Audi México: Banco Santander S.A. (5255) 5269-1926 [email protected] NY: Santander Investment Securities Inc. (212) 350-3991 [email protected] (11/30/07) PRECIO ACTUAL: US$3.70/P$40.40 PRECIO OBJETIVO: US$4.75/P$53.00 Inicio de Cobertura Recomendación: Precio Objetivo: EBITDAs Est. (US$): Compra P$53.00 (US$4.75) YE2008 ’07 385 millones ’08 465 millones ’09 501 millones Estadísticas de la Compañía Bloomberg Rango 52 Semanas (US$) 2008E P/U Rel al IPC (x) 2008E P/U Rel a Sec. Quim. (x) IPC (US$) TCAC 3 Años (06-09E) Capitalización de Mdo. (US$ Mn) Float (%) Vol Diario Prom 3 Mes (US$000) Acciones en Circulación - Mn Deuda Neta/Cap. Accionario (x) Valor en Libros por Acción (US$) MEXCHEM* 1.63-4.15 0.7 0.7 2,730 30% 2,031 28 2,680 548.4 1.2 1.22 Estimaciones y Razones de Valuación Ut. Neta(P$ Mn) UPA Actual Ut. Neta(US$ Mn) UPA Actual P/U (x) P/Ventas (x) P/USPV (x) FV/EBITDA (x) FV/Ventas (x) Rend. del FEL (%) Div. por Acción (US$) Rend por Div(Yield)(%) 2006 1,146 2.34 2007E 1,868 3.60 2008E 2,349 4.28 2009E 2,582 4.70 102 0.21 8.0 0.8 5.4 4.5 0.9 NS 0.18 2.9 169 0.33 11.5 1.0 6.8 7.3 1.3 NS 0.04 1.2 208 0.38 9.5 0.8 5.5 6.0 1.1 NS 0.07 1.9 223 0.41 8.7 0.7 4.9 5.4 1.0 3.0 0.08 2.0 NS No significativo. Fuentes: Bloomberg, reportes de la compañía, y estimaciones de Santander Investment. Diego Laresgoiti* México: Banco Santander S.A. (5255) 5269-2200 [email protected] Tesis de Inversión: Estamos iniciando cobertura de Mexichem, el productor líder en Latinoamérica de PVC y tubos de PVC y dueño de la mina de fluorita mas grande del mundo, con una recomendación de Compra y un precio objetivo para el cierre de 2008 de US$4.75, ó P$53.00, implicando un retorno total de 30% en dólares desde el nivel actual. Las razones de nuestra visión positiva en Mexichem son las siguientes: Mexichem ha logrado implementar exitosamente su estrategia de agregar valor a sus materias primas: sal, cloro y fluorita. Adicionalmente, se ha convertido en un consolidador regional en Latinoamérica en la cadena cloro-vinilo y el negocio de conducción de fluidos. Esto ha conducido a una TCAC de 37% en ventas y 46% en EBITDA en el periodo 2000-2006. Creemos que el crecimiento continuará siendo atractivo, dada la estrategia establecida por la compañía de reportar, en promedio, un incremento anual en ventas y EBITDA de 20%, a través de crecimiento orgánico y adquisiciones, especialmente en la cadena cloro-vinilo y la división de conducción de fluidos. Estimamos un crecimiento en EBITDA y utilidad neta de 21% y 24%, respectivamente en 2008, que se suman a nuestra estimación de un crecimiento en EBITDA de 77% y de 65% en utilidad neta en 2007. A pesar de que la compañía tiene exposición a los productos commodity, su estrategia de agregar valor a sus cadenas de producción ha conducido a una exposición de 70% a los mercados de construcción e infraestructura, los cuales creemos que tendrán un crecimiento por arriba del promedio en la región durante los próximos años. También creemos que la política de la compañía de invertir en negocios que reportan retornos de al menos 22% en dólares continuará permitiéndole reportar un ROE y ROEIC por arriba de su CCPP, generando con ello retornos atractivos para los accionistas. Para 2007, estimamos un ROE y un ROIC ajustados de 20% y 18%, respectivamente. Valuación. La acción está cotizándose actualmente a un FV/EBITDA 2008E de 6.0 veces y 5.4 veces para 2009, y a un múltiplo P/U 2008E de 9.5 veces y 8.7 veces nuestra estimación para 2009. Esto representa un descuento frente a la muestra de compañías latinoamericanas similares en términos de P/U y un premio en términos de FV/EBITDA, ofreciendo tasas de crecimiento más atractivas en términos de EBITDA y utilidad neta en comparación con compañías similares. Los principales riesgos incluyen: (1) pagar un sobreprecio por las adquisiciones; (2) una desaceleración económica en Latinoamérica; (3) exposición a los precios commodity; (4) un crecimiento en construcción mas lento del esperado; (5) diversificación hacia otros negocios no-relacionados; y (6) exposición a diferentes divisas. Publicación Elaborada por el Departamento de Análisis en México. Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra Mexichem es una compañía dedicada a la producción de productos de PVC y tubos, así como fluorita con grado metalúrgico y ácido. La compañía es líder de mercado en tubos de PVC en Latinoamérica y posee la mina de fluorita más grande del mundo. La compañía opera tres unidades de negocio: (1) la cadena cloro-vinilo (51% de las ventas 2007E); (2) la cadena flúor (8% de las ventas); y (3) cadena de tubería (41% de las ventas). Aproximadamente 70% de las ventas están relacionadas a las industrias de construcción e infraestructura. Mexichem tiene presencia en 14 países en Latinoamérica. La dirección tiene el objetivo de incrementar sus ventas y EBITDA 20% por año en promedio, vía crecimiento orgánico y adquisiciones, invirtiendo en proyectos que estima generarán un retorno de 20%. UN VISTAZO A MEXICHEM Mexichem es una compañía petroquímica líder en el mercado latinoamericano, con exposición a los negocios de cloro-vinilo (CV), flúor, y conducción de fluidos. Los principales productos en la cadena cloro-vinilo son sosa cáustica usada en la manufactura industrial y en productos de consumo y el cloro para la producción de VCM (monómero para la producción de PVC). La compañía posee la mina de fluorita más grande del mundo y produce diferentes grados, incluyendo ácido fluorhídrico para la producción de enfriadores y fluoropolímeros. La compañía adquirió Amanco en 2007, y con esta adquisición Mexichem se convirtió en el productor de tubos de PVC más grande en Latinoamérica. Estimamos que durante 2007, la compañía tendrá ventas de US$2.1 mil millones y EBITDA de US$385 millones. La Figura 1 resume la mezcla de ventas de la compañía y su exposición geográfica. Figura 1. – Distribución de las Ventas de Mexichem por Producto y Región (Estimaciones 2007) PVC 31% Compounds 12% Foreign, 42% Fluorite 4% Others, 2% HF 4% Asia, 2% Chlorine 3% Caustic Soda 4% Pipes 40% Derivatives 2% South America, 18% Export, 13% Europe, 4% Domestic, 45% Ctrl America, 6% North America, 11% Fuentes: Reportes de la compañía y estimaciones de Santander Investment. La estrategia de la compañía incluye añadir valor a sus materias primas, manteniendo bajos costos de producción, y un liderazgo en el mercado con atractivos prospectos de largo plazo y manteniendo atractivos retornos sobre el capital. Creemos que la dirección ha podido materializar la implementación de su estrategia en negocios en los que tiene ventajas competitivas. En nuestro punto de vista esto ha permitido a Mexichem convertirse en un consolidador de la industria en la región. La implementación de esta estrategia ha conducido a TCACs 2000-2006 en ventas, EBITDA y utilidad neta de 37%, 46% y 54%, respectivamente, en términos de dólar. La compañía es controlada por Grupo Kaluz (Familia Del Valle), quien posee 52% de la compañía, mientras que otros miembros de la familia fuera del grupo controlador poseen 20% y el float libre es 28%. 2 Publicación Elaborada por el Departamento de Análisis en México. TESIS DE INVERSIÓN Vemos a Mexichem como un consolidador de la industria que continuará logrando atractivas tasas de rendimiento debido a su liderazgo en los atractivos mercados en los que compite. Así mismo, en nuestro punto de vista, la acción ofrece una atractiva valuación. A continuación explicamos los principales puntos que apoyan nuestra tesis de inversión. LA ESTRATEGIA SUGIERE QUE EL CRECIMIENTO RENTABLE CONTINUARÁ Calculamos que Mexichem puede lograr un crecimiento en EBITDA de 21% en 2008. La dirección de Mexichem pretende alcanzar un crecimiento promedio anual de 20% en ventas y un margen EBITDA de 20%. Un elemento clave de la estrategia es lograr crecimiento orgánico e implementar adquisiciones con proyectos que generen un retorno de 22%. En nuestro punto de vista, la dirección ha sido capaz de implementar esta estrategia, reportando una TCAC en EBITDA de 46% en dólares durante el periodo 2000-2006. Creemos que en 2008, la compañía podrá alcanzar un saludable crecimiento de 21% en EBITDA, proveniente de las sinergias generadas por las recientes adquisiciones (Amanco y Petco), así como las actuales eficiencias operativas en el negocio de flúor derivadas de los procesos tecnológicos desarrollados internamente, que han permitido a la compañía añadir valor a la fluorita. La dirección expresó recientemente que continuarán evaluando diferentes proyectos de adquisición en la cadena de CV y en el negocio de conducción de fluidos (sistemas de tuberías), los cuales le permitirán a la compañía continuar creciendo a atractivas tasas. Figura 2. Mexichem – TCAC 2001-2006 & 2008E (Cambio en Dólares) 60% 54% 46% 50% 40% 37% 30% 23% 24% 21% 20% 10% 0% Ventas EBITDA TCAC 01-06 Utilidad Neta 2008E Fuentes: Reportes de la compañía y estimaciones de Santander Investment. Esperamos que el ROE y el ROIC de Mexichem continúen generando valor para los accionistas. El crecimiento está apalancado por una estricta política de inversiones. La estrategia de la dirección de invertir en proyectos o adquisiciones que generen un retorno mínimo de 22% en dólares ha permitido a la compañía lograr lo que creemos son atractivas tasas de retorno, generando valor para los accionistas comparado con su CCPP. Estimamos que durante 2008 veremos algún decremento en la rentabilidad de la compañía debido a que preveemos una disminución de los márgenes en la cadena cloro-vinilo, que representa 52% de las ventas 2007E. Seguimos pensando que la compañía logrará presentar atractivos retornos, significativamente por arriba del CCPP, creando con ello valor para los accionistas. Publicación Elaborada por el Departamento de Análisis en México 3 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra Figura 3. Mexichem – ROE, ROIC y CCPP (2005-2008E) 2005 24.9% 19.6% 18.9% 10.6% ROE ROE Ajustado* ROIC CCPP 2006 29.0% 24.5% 23.1% 10.1% 2007 31.3% 17.5% 20.4% 8.1% 2008E 22.0% 18.2% 15.8% 8.4% Fuente: Datos históricos y pronósticos de Santander Investment. * Ajustado por ganancias cambiarias y monetarias. LIDERAZGO EN ATRACTIVOS MERCADOS La exposición a la industria de la construcción es cercana a 70% de las ventas. Creemos que la presencia de Mexichem en los mercados de construcción de infraestructura es un fuerte factor positivo para la compañía en el mediano plazo. Casi 70% de las ventas totales de la compañía está relacionado a la industria de la construcción, que se espera logre fuertes números. En México, ha sido identificada por la administración de Calderón como el principal contribuyente al crecimiento económico. Nuestros economistas esperan un crecimiento promedio en la construcción de 5.5% en el periodo 2008-2010, el cual supera el crecimiento esperado para el PIB de México de 3.6%. Para el periodo 2008-2009 en Brasil, nuestros economistas esperan un crecimiento promedio de 5.5% en construcción, versus un crecimiento promedio estimado de 4.3% en el PIB. Figura 4. Proyecciones de Santander de Crecimiento del PIB y Construcción en México y Brasil. 2008E PIB Construcción 3.4% 5.1% 4.7% 5.1% México Brasil 2009E PIB Construcción 3.6% 5.6% 4.0% 5.9% 2010E PIB Construcción 3.8% 5.9% ND ND ND No disponible. Fuente: Estimaciones de Santander Investment. El crecimiento en construcción también está influido por la demanda pendiente de nuevas casas en Latinoamérica. Brasil y México tienen los mayores déficits en términos de vivienda en la región, con déficits de 6.7 millones y 4.3 millones de casas, respectivamente. Por ello, esperaríamos que estos déficits disminuyeran en el futuro, debido a los programas de apoyo del gobierno y las decrecientes o relativamente estables tasas de interés. Figura 5. Déficit de Vivienda en Latinoamérica - 2006 (Millones de Casas) 8 7 6 6.7 5 4 4.3 3 2.6 1.2 1.2 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. 4 Publicación Elaborada por el Departamento de Análisis en México. 0.5 Chile Argentina Colombia Venezuela México 0 Brasil 1 Ecuador 2.7 Peru 2.9 2 La demanda reprimida de vivienda y baja penetración en el sector sanitario deberán impulsar la demanda. Creemos que un incremento en el uso de tubos de PVC impulsará la demanda. El consumo de PVC per cápita en los países latinoamericanos es significativamente inferior al de otras regiones en el mundo, como se muestra en la Figura 6. En Estados Unidos, el consumo de PVC per cápita fue 21.1kg en 2004 versus 3.7 kg. en México y 3.9 kg. en Brasil. Desde nuestro punto de vista, esto deberá impulsar el crecimiento futuro, alentado por la demanda en los sectores de infraestructura y construcción, baja penetración de sistemas sanitarios en Latinoamérica (las estimaciones sugieren un penetración de solo 48%), y un mayor ingreso per cápita. En nuestra opinión, el efecto de substitución de tubos y quipos de cobre por PVC, debido al alto costo del cobre, también apoyará el crecimiento. Figura 6. Comparación de Consumo de PVC per Cápita (Kilogramos) 25 21.1 20 15 Total Mundial China Norte de Asia Europa Occidental Estados Unidos 0 4.2 3.9 3.7 2.8 1.8 Venezuela 4.6 México 5.2 5 Argentina 6.7 Brasil 7.0 Colombia 10 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. Como consecuencia de los arriba mencionados motores de la industria, las estimaciones de la industria sugieren que la demanda de PVC en los países menos desarrollados como en los que Mexichem opera deberá crecer más que la de los países desarrollados. Mexichem estima una TCAC 2004-2009 en la demanda de tubos de plástico de 6.8%, que se compara favorablemente con la TCAC de 3.3% de la economía de Estados Unidos. Mexichem es un planificador importante en los mercados en los que compite. Esta atractiva demanda deberá beneficiar a Mexichem, debido a que la compañía se encuentra en excelente posición en los mercados en que compite. La Figura 7 resume la posición de mercado de la compañía por producto y región. Creemos que esta fuerte posición de mercado le permitirá a la compañía extraer mayores sinergias vía la integración de operaciones por región, así como la implementación de “mejores prácticas” en las diferentes unidades de negocio. De hecho, la dirección ha dicho que la mayoría de las sinergias asociadas a las dos adquisiciones más recientes, Amanco y Petco, serán en reorganización y compras de materias primas. Publicación Elaborada por el Departamento de Análisis en México 5 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra Figura 7. Mexichem – Posición de Mercado por Producto País Colombia México México México México Producto Part. Mdo. PVC 80% PVC 56% Cloro 70% Componentes 36% Alkali 54% World World Flúor Fluorhídrico 17% 55% Posición 1er 1er 1er 1er 1er 1er 1er País Ecuador El Salvador Colombia Honduras Panamá Guatemala Venezuela Argentina México Perú Brasil Costa Rica Nicaragua Producto Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Tubos PVC Part. Mdo. 66% 56% 55% 51% 48% 37% 37% 31% 20% 17% 21% 42% 40% Posición 1er 1er 1er 1er 1er 1er 1er 1er 1er 1er 2do 2do 2do Fuente: Reporte de la compañía. VALUACIÓN ATRACTIVA Creemos que la valuación es atractiva considerando los prospectos de crecimiento de la compañía. Creemos que la valuación de Mexichem es atractiva en términos de P/U y FV/EBITDA. Mexichem cotiza actualmente a 6.0 veces nuestro múltiplo FV/EBITDA estimado para 2008 y 5.4 veces nuestra estimación para 2009. En términos de P/U la compañía cotiza a 9.5 veces nuestra estimación para 2008 y 8.7 veces nuestra estimación para 2009. Como se muestra en la Figura 8, la compañía presenta notables descuentos en su cotización respecto a un número de compañías químicas y petroquímicas norteamericanas. Mexichem cotiza con un descuento de 51% considerando el P/U 2008 promedio y un descuento de 32% versus el FV/EBITDA promedio de nuestro universo. Comparado con compañías similares latinoamericanas, mientras que la compañía cotiza con muy atractivos descuentos respecto a su múltiplo P/U (37% de descuento en 2008), está operándose con un premio en relación al múltiplo FV/EBITDA. Nuestro universo latinoamericano incluye Braskem y Ultrapar en Brasil y Solvay Indupa en Argentina. Creemos que Braskem y Solvay son las dos compañías más comparables con Mexichem debido a que tienen una mayor exposición a productos petroquímicos. De hecho, Solvay tiene una exposición muy similar a productos petroquímicos (PVC). Basados en nuestras estimaciones para 2008 y en el múltiplo FV/EBITDA, Mexichem cotiza con un premio de 39% respecto al promedio de nuestro universo latinoamericano. Aunque esto podría causar preocupaciones debido a nuestra recomendación de Compra en la acción, creemos que el premio está justificado porque el crecimiento esperado en Mexichem es superior al de cualquiera de las compañías comparables. Para 2008, estimamos que Mexichem alcanzará un crecimiento en utilidad neta de 24% en dólares, versus los decrementos esperados de 48% en Braskem y 29% en Solvay. En términos de EBITDA, estimamos un crecimiento de 21% para Mexichem, versus los decrementos esperados de 1% para Braskem y 11% para Solvay. Creemos que en el mediano plazo la compañía podrá continuar concretando atractivas tasas de crecimiento. De hecho, la dirección confirmó recientemente que planea continuar adquiriendo compañías en la cadena cloro-vinilo y sistemas de conducción de fluidos. Figura 8. Mexichem – Valuación de Múltiplos Vs. Compañías Similares, 2006-2008E Ticker LYO ROH GGC FUL AVY CBY DOW 6 Compañía Lyondell Rohm Haas Georgia Gulf HB Fuller Avery Dennison Cabot Corp. Dow Chemical Precio (US$) Actual Obj. Recom. 47.10 53.98 7.47 25.35 52.08 34.08 41.73 - 2006 14.0x 14.6x 5.3x 18.8x 14.8x 20.2x 9.8x P/U 2007E 15.8x 15.0x ND 15.7x 14.8x 14.6x 11.1x 2008E 13.5x 13.0x 44.5x 14.5x 13.1x 16.2x 11.9x Publicación Elaborada por el Departamento de Análisis en México. FV/EBITDA 2006 2007E 2008E 5.3x 6.2x 6.0x 7.9x 7.9x 7.3x 8.0x 7.6x 6.3x 8.3x 8.1x 7.4x 11.8x 11.8x 9.8x 10.3x 6.9x 7.1x 5.8x 6.4x 6.6x DD Du Pont POT Potash Corp. EMN Eastman Chem. Co. Promedio Norteamérica 45.82 117.53 63.66 - - INDU Solvay Indupa* 1.23 1.28 Mant. BAK Braskem 16.45 23.00 Mant. UGPA4 Ultrapar 19.09 43.00 Compra Promedio Latam Mx Mexichem 3.70 4.75 Compra Premio/-Descuento de Mexichem vs. Norte A. Premio/-Descuento de Mexichem vs. Latam 16.0x 62.4x 12.9x 18.9x 8.1x 41.3x 14.5x 21.3x 7.7x -59% -64% 14.4x 36.3x 13.3x 16.8x 10.4x 8.8x 23.9x 14.4x 9.5x -43% -34% 13.5x 25.3x 13.0x 17.8x 14.6x 17.1x 9.7x 13.8x 8.7x -51% -37% 9.5x 14.8x 5.6x 8.7x 2.4x 4.9x 8.7x 5.3x 4.3x -51% -19% 8.2x 20.2x 5.9x 8.9x 3.7x 3.9x 5.9x 4.5x 6.0x -33% 33% 7.5x 15.6x 5.7x 7.9x 4.1x 3.3x 4.3x 3.9x 5.4x -32% 39% *Nota: Precio Objetivo 2007. ND No disponible. Fuente: Estimaciones de Santander Investment. Modelo de FED. Empleamos un modelo de FED para estimar nuestro precio objetivo. Usamos una tasa libre de riesgo de 5.80% para el cierre de 2008 y un premio por riesgo accionario de 5.5 veces. Usamos una beta de 0.90 versus el IPC y una baja razón de deuda a capitalización total de 40%. Basados en estos números, calculamos un costo de las acciones de 10.75% y un costo de la deuda después de impuestos de 5.90%, para un CCPP de 8.81%. Usamos una tasa de crecimiento a perpetuidad de 1.5% por año (una tasa de crecimiento muy conservadora desde nuestro punto de vista dado el historial de la compañía. Figura 9. Mexichem – Modelo de FED, 2007E-2018E (en Millones de Dólares) 2007E EBIT Impuestos Tasa de Impuestos NOPLAT Dep. y Amort. Capital de Trabajo Inv de Cap FEL a Firm Crecimiento a Perp. Valor a Perp. FEL (a Firm) + Perp. Valor Presente Neto - (Deuda Neta+Min.) Cap. de Mdo. Estim. Premio/Descuento Valor Razonable (US$) Valor Razonable (P$) 08E 09E 10E 11E 12E 13E 14E 15E 16E 17E 18E Perp. 305 364 380 387 394 402 411 419 428 437 446 456 85 102 106 108 110 113 115 117 120 122 125 128 28% 28% 28% 28% 28% 28% 28% 28% 28% 28% 28% 28% 219 262 274 278 284 290 296 302 308 315 321 328 80 101 120 178 197 201 207 212 217 222 228 234 (242) (188) (94) (53) (61) (81) (81) (91) (91) (91) (91) (91) (600) (300) (250) (150) (150) (140) (140) (140) (140 (140 (140 (140) (543) (125) 51 254 270 271 282 283 295 307 319 331 - 46 215 209 193 185 171 163 156 149 - 1.50 4,193 142 1,802 3,431 834 2,597 -22% 4.73 52.99 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. Estamos fijando un precio objetivo para el cierre de 2008 en Mexichem de P$53.00 (o US$4.75) por acción. Nuestro precio objetivo implica un potencial total de subida de 30% en dólares, incluyendo un rendimiento por dividendos de 1.9%. Nuestro rendimiento por dividendos (yield) está basado en una política de pago de dividendos de 10% del EBITDA. Debido a que nuestro retorno esperado se compara favorablemente con el costo estimado de las acciones de 17% en México, iniciamos cobertura en la acción con una recomendación de Compra. EQUIPO DIRECTIVO Trayectoria del equipo directivo. Creemos que, en los últimos cinco años, la dirección de Mexichem ha demostrado habilidad en la implementación de su estrategia de consolidación de valor agregado, a la vez que mantiene una operación rentable. Reconocemos el compromiso de la dirección de compartir abiertamente sus objetivos y potenciales sinergias de recientes adquisiciones. Adicionalmente, en nuestra opinión, la desinversión de la cadena de distribución (Dermet), un año después de que fue adquirida ilustra Publicación Elaborada por el Departamento de Análisis en México 7 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra la proactividad de la dirección para identificar problemas y corregir operaciones que no encajan con su portafolio. Oportunidades Riesgos • Clara estrategia e implementación • Exposición cíclica a commodities • Fuerte Rentabilidad. • Riesgo de Adquisición y ejecución. • Liderazgo de mercado con exposición a atractivas industrias. • Riesgo en materias primas y energía. • Productor de bajo costo debido a su integración vertical. • Exposición a diferentes países y divisas. • Baja (pero creciente) bursatilidad. • Atractiva Valuación. • Competente equipo directivo. 8 Publicación Elaborada por el Departamento de Análisis en México. ESTIMACIONES Estimamos que durante 2008, Mexichem continuará beneficiándose de la adquisición de Amanco y de una mayor rentabilidad en la cadena de flúor, debido al uso de purificador de fluoruro en la planta de ácido fluorhídrico. Creemos que estos dos factores fortalecerán la integración de la compañía en sus cadenas cloro-vinilo y flúor. Durante 2007, Mexichem reportará una tasa de crecimiento inusualmente alta debido a la consolidación de Amanco y Petco. Estimamos que las ventas llegarán a US$2.1 mil millones: un incremento de 97% comparado con 2006. Estimamos que la consolidación de Amanco y la mayor rentabilidad en la cadena de flúor, debido al incremento en la capacidad en el grado concentrado, conducirán a un crecimiento en EBITDA de 77%, permitiendo a la compañía reducir sus importaciones y mejorar su rentabilidad. Pronosticamos un crecimiento en ventas de 23% en 2008, como resultado de la consolidación de Amanco y Petco y mejores precios en la cadena de flúor. A nivel EBITDA, estimamos un crecimiento de 21% en 2008, parcialmente impulsado por las consolidaciones y por una mejor rentabilidad en las operaciones de fluorita. En general, esperamos que las sinergias en la cadena cloro-vinilo neutralicen parcialmente la debilidad en los precios de PVC, como estima CMAI. Figura 10. Mexichem – Estimaciones Consolidadas, 2006-2009E (en Millones de Dólares) Ventas Utilidad de Op. Margen de Op. EBITDA Margen EBITDA Utilidad Neta 2006 1,078 175 16.2% 218 20.2% 102 2007E 2,122 305 14.3% 385 18.1% 169 2008E 2,618 364 13.9% 465 17.8% 208 2009E 2,727 380 13.9% 501 18.4% 223 06/05 37% 27% 07E/06 97% 74% 08E/06E 23% 20% 09E/07E 4% 4% 23% 77% 21% 8% 76% 65% 24% 7% Fuentes: Reportes de la compañía y estimaciones de Santander Investment. En la Figura 11, mostramos nuestras estimaciones por división. Debemos resaltar tres eventos que durante 2007 tuvieron un fuerte impacto en los resultados de Mexichem. Primero, la adquisición de Amanco, que creó la división de conducción de fluidos (sistemas de tuberías), la adquisición de Petco, un fabricante de resinas de PVC, comenzando ambas a ser consolidados en el 2T07, y esta última impulsó las ventas y utilidades de la cadena cloro-vinilo. Finalmente, se encuentra la escisión de la cadena de distribución (Dermet), que fue consolidada en los resultados de Mexichem hasta el 1T07. Los puntos más destacados por división son: Cadena cloro-vinilo (51% de las ventas 2007E). Estimamos crecimientos en ventas y EBITDA de 15% y 2%, en 2008, respectivamente en términos de dólares. El sólido crecimiento del primer renglón está impulsado por la consolidación de Petco, mientras que un modesto crecimiento en EBITDA es atribuible a los menores precios del PVC esperados en 2008, principalmente impulsados por un incremento estimado en la oferta de Asia, particularmente en China. Cadena Flúor (8% de las ventas). Estimamos que las ventas y EBITDA en 2008 crecerán 2% y 6%, respectivamente en términos de dólares versus 2008, principalmente impulsadas por una mejor mezcla de ventas, con mayores precios promedio, debido a un mayor uso de concentrado de flúor producido internamente para la elaboración de ácido fluorhídrico. Cadena de conducción de fluidos (41% de las ventas). Estimamos que esta división será el principal motor del crecimiento en 2008, con crecimientos pronosticados en ventas y EBITDA de 37% y 55% en dólares, respectivamente versus 2008. El crecimiento estará impulsado por la consolidación y mejoría en las operaciones así como las prácticas de marketing, que deberán permitir a la compañía incrementar el uso de su capacidad instalada. También creemos que esta división se beneficiará de sinergias con la cadena cloro-vinilo, debido a que Mexichem produce las principales materias primas para los tubos. Publicación Elaborada por el Departamento de Análisis en México 9 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra Figura 11. Mexichem – Distribución de Estimaciones por División, 2006-2009E (en Millones de Dólares) Mexichem Total Ventas Margen de Op. EBITDA Margen EBITDA Cad. Cloro-Vinilo Ventas EBITDA Margen EBITDA Cadena Flúor Ventas EBITDA Margen EBITDA Sist. de Tuberías Ventas EBITDA Margen EBITDA 2006 1,078 16.2% 218 20.2% 2007E 2,122 14.3% 385 18.1% 2008E 2,618 13.9% 465 17.8% 2009E 2,727 13.9% 501 18.4% 06/05 37.0% (123) 23.1% (229) 07E/06 96.9% (185) 76.5% (209) 08E/07E 23.4% (45) 20.9% (37) 09E/08E 4.1% 4 7.6% 60 733 152 20.8% 1,043 198 19.0% 1,199 201 16.8% 1,213 212 17.5% 7.8% 4.2% (73) 42.3% 29.9% (182) 15.0% 1.5% (222) 1.2% 5.7% 75 159 72 45.1% 182 82 44.9% 186 86 46.5% 193 93 48.0% 25.0% 55.0% 874 14.4% 13.7% (24) 1.9% 5.5% 160 4.1% 7.5% 150 0 0 ND 897 119 13.3% 1,233 185 15.0% 1,320 201 15.2% ND ND ND ND ND ND 37.4% 55.4% 173 7.0% 8.5% 20 ND No disponible. Fuentes: Reportes de la compañía y estimaciones de Santander Investment. La siguiente tabla muestra las estimaciones macroeconómicas más recientes de nuestro equipo de análisis económico para México. Figura 12. México – Proyecciones Económicas, 2004-2008E PIB Real (%) Inflación CPI (%) Tipo de Cambio US$ (Fin de Año) Tipo de Cambio US$ (Promedio) Tasa de Interés (Fin de Año) Tasa de Interés (Promedio) Balance Fiscal (% del PIB) Balance en Cuenta Corriente (% PIB) Reservas Internacionales (US$ mil Mn) Deuda Externa Total (% del PIB) 2004 4.2% 5.2% 11.15 11.29 8.5% 6.8% -0.3% -1.1% 61.5 20.6% 2005 2.8% 3.3% 10.63 10.89 8.2% 9.2% -0.2% -0.7% 68.7 16.8% 2006E 4.8% 4.1% 10.81 10.90 7.0% 7.2% 0.0% -0.3% 67.7 13.2% Fuente: Datos históricos y pronósticos de Santander Investment. 10 Publicación Elaborada por el Departamento de Análisis en México. 2007E 3.3% 3.7% 11.30 11.08 7.3% 7.2% 0.0% -1.5% 69.5 13.0% 2008E 3.8% 3.5% 11.90 11.50 7.0% 7.1% 0.0% -0.8% 71.2 12.4% RIESGOS A NUESTRA TESIS DE INVERSIÓN Hemos identificado los siguientes aspectos que podrían afectar las operaciones de Mexichem: • Adquisiciones caras e integraciones: Mexichem es una compañía que, basada en su estrategia, esperamos crezca orgánicamente y vía adquisiciones. De hecho, la dirección tiene un objetivo estratégico de un crecimiento en EBITDA de 20% anual, pero orgánicamente, creemos que el crecimiento podría ser de 6%-8%. Por ello, las adquisiciones juegan un papel muy importante en el futuro de la compañía. De tal modo que, el precio pagado por las valuaciones implícitas de las adquisiciones, es una importante preocupación, en nuestro punto de vista. Sin embargo, creemos que este riesgo es parcialmente limitado, debido a la explícita guía corporativa de la compañía, en la que un nuevo proyecto o adquisición deberá satisfacer el objetivo TIR de por lo menos 22% en dólares. Así mismo, dependiendo del tamaño de la adquisición, la compañía podría reportar cargos extraordinarios, los cuales podrían tener un efecto importante en los resultados trimestrales o en las comparaciones AaA o TaT. • Desaceleración económica. Aunque las ventas de la compañía están relativamente bien diversificadas, las ventas en el mercado doméstico continúan representando 45% de las ventas y la exposición a la economía de Estados Unidos representa 11% de las ventas consolidadas. Aunque nuestro escenario económico está basado en una tasa de crecimiento de 2% de la economía de Estados Unidos en 2008, creemos que la compañía podría lograr un crecimiento más fuerte, impulsado por una mezcla de ventas más favorable en todas sus divisiones de negocio y sinergias que la dirección extraerá de las adquisiciones, principalmente en Amanco y Petco. • Mexichem sigue siendo una compañía expuesta a commodities. Casi 60% de las ventas de Mexichem están relacionadas a productos químicos, los cuales tienen un componente cíclico. Aunque 41% están relacionadas a tubos de PVC (división de sistemas de tuberías), el cual es un negocio menos cíclico, dada su fuerte correlación con la construcción, creemos que la compañía sigue siendo un negocio con alta exposición a commodities. Debemos resaltar que la compañía tiene un alto componente de productos de valor agregado o una alta integración de sus operaciones. No obstante, el componente químico en sus ventas sigue siendo alto en nuestra opinión, y podría tener un efecto negativo en los precios y los costos. • Crecimiento más lento al esperado en la industria de la construcción. Estimamos que 60% de las ventas totales de la compañía están relacionadas a la industria de la construcción. El panorama para esta industria, incluyendo vivienda e infraestructura, continúa atractivo. Sin embargo, un crecimiento menor al esperado o un deterioro en el panorama, podría conducir a una demanda más baja a la esperada y a un sentimiento negativo hacia la acción. • Diversificación en otros negocios relacionados. En el pasado, la compañía entró en el negocio de distribución de productos químicos vía Dermet y algunas adquisiciones. Sin embargo, la dirección reconoció que el negocio era completamente diferente de sus otras operaciones y escindió esta operación vía un dividendo en el 1T07. En nuestro punto de vista, la dirección de Mexichem es capaz y ha probado lograr conseguir sus objetivos. Sin embargo, una diversificación que no esté claramente relacionada con sus negocios actuales, podría ser tomada negativamente por el mercado, en nuestra opinión. • Exposición a diferentes divisas. Mexichem genera 45% de sus ventas en México, y 42% en otros países, y las exportaciones representan 13% de las ventas. Así mismo, la compañía tiene plantas de producción en diferentes países en Centro y Sudamérica. Por ello, la apreciación/depreciación de diferentes monedas podría tener un efecto en los resultados de la compañía vía pérdidas cambiarias y variaciones en los costos de producción. Publicación Elaborada por el Departamento de Análisis en México 11 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra ESTADOS FINANCIEROS Figura 13. Mexichem – Estado de Resultados, Balance General, y FE, 2006-2009E (en Millones de Dólares) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Op. y Adm. Utilidad de Operación Depreciación EBITDA Costo Integral de Financiamiento Intereses Pagados Intereses Ganados Ganancia/Pérd Monetaria Ganancia/Pérd Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Utilidad Después de Impuestos Subsidiarias Partidas Extraordinarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Circulante Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Circulantes Activo Largo Plazo Activo Fijo Activo Diferido Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Pasivo Diferido Otros Pasivos Participación Mayoritaria Capital Contable Participación Minoritaria Flujo de Efectivo Utilidad Neta Mayoritaria D y A y Partidas No Monetarias Cambio en Capital de Trabajo Incr. de Capital / Dividendos Cambio en Deuda Inv de Cap Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2006 1,078 791 287 112 175 43 218 17 17 2 (0) 2 (3) 155 54 101 0 (0) 102 2006 949 373 41 218 112 2 764 391 176 184 506 329 206 66 57 104 73 426 443 17 2006 102 44 (50) (89) 224 (250) (18) 59 41 % 100% 73.4% 26.6% 10.4% 16.2% 4.0% 20.2% 1.5% 1.6% 0.2% 0.0% 0.2% -0.3% 14.4% 5.0% 9.4% 0.0% 0.0% 0.0% 9.5% 100% 39.3% 4.3% 23.0% 11.8% 0.2% 80.6% 41.3% 18.5% 19.4% 100% 65.0% 40.7% 13.0% 11.3% 20.5% 14.5% 0.0% 96.2% 100% 3.8% 2007E 2,122 1,328 794 490 305 80 385 4 59 6 10 19 17 238 67 171 (0) 2 169 2007E 2,379 966 147 573 246 1,790 824 441 589 1,475 726 359 211 155 684 65 898 904 6 2007E 169 110 (242) 186 484 (600) 106 41 147 % 100% 62.6% 37.4% 23.1% 14.3% 3.8% 18.1% 0.2% 2.8% 0.3% 0.5% 0.9% 0.8% 11.2% 3.1% 8.1% 0.0% 0.0% 0.1% 7.9% 100% 40.6% 6.2% 24.1% 10.3% 0.0% 75.2% 34.6% 18.5% 24.8% 100% 49.2% 24.4% 14.3% 10.5% 46.4% 4.4% 0.0% 99.3% 100% 0.7% 2008E 2,618 1,332 1,287 923 364 101 465 70 63 2 9 0 294 82 212 3 208 2008E 2,497 984 45 696 242 1,907 924 462 589 1,382 656 298 208 150 664 62 0 1,107 1,114 8 2008E 208 110 (188) (36) 104 (300) (102) 147 45 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. 12 Publicación Elaborada por el Departamento de Análisis en México. % 100% 50.9% 49.1% 35.2% 13.9% 3.9% 17.8% 2.7% 2.4% 0.1% 0.3% 0.0% 0.0% 11.2% 3.1% 8.1% 0.0% 0.0% 0.1% 8.0% 100% 39.4% 1.8% 27.9% 9.7% 0.0% 76.4% 37.0% 18.5% 23.6% 100% 47.4% 21.6% 15.0% 10.8% 48.1% 4.5% 0.0% 99.3% 100% 0.7% 2009E 2,727 1,297 1,430 1,050 380 120 501 65 60 2 7 0 315 88 227 4 223 2009E 2,678 1,053 69 729 255 2,080 1,027 496 598 1,322 607 255 206 147 653 61 (0) 1,347 1,356 9 2009E 223 127 (94) (43) 60 (250) 24 45 69 % 100% 47.6% 52.4% 38.5% 13.9% 4.4% 18.4% 2.4% 2.2% 0.1% 0.2% 0.0% 0.0% 11.5% 3.2% 8.3% 0.0% 0.0% 0.1% 8.2% 100% 39.3% 2.6% 27.2% 9.5% 0.0% 77.7% 38.3% 18.5% 22.3% 100% 46.0% 19.3% 15.5% 11.1% 49.4% 4.6% 0.0% 99.3% 100% 0.7% Figura 14. Mexichem – Estado de Resultados, Balance General, y FE, 2006-2009E (Millones de Pesos) Estado de Resultados Ventas Costo de Ventas Utilidad Bruta Gastos de Op. y Adm. Utilidad de Operación Depreciación EBITDA Costo Integral de Financiamiento Intereses Pagados Intereses Ganados Ganancia/Pérd Monetaria Ganancia/Pérd Cambiaria Otras Operaciones Financieras Utilidad Antes de Impuestos Provisión de Impuestos Utilidad Después de Impuestos Subsidiarias Partidas Extraordinarias Participación Minoritaria Utilidad Neta Balance General Activo Activo Circulante Efectivo y Equivalentes Cuentas por Cobrar Inventario Otros Activos Circulantes Activo Largo Plazo Activo Fijo Activo Diferido Otros Activos Pasivo Pasivo Corto Plazo Proveedores Préstamos a Corto Plazo Otros Pasivos Corto Plazo Préstamos a Largo Plazo Pasivo Diferido Otros Pasivos Participación Mayoritaria Capital Contable Participación Minoritaria Flujo de Efectivo Utilidad Neta Mayoritaria D y A y Partidas No Monetarias Cambio en Capital de Trabajo Incr. de Capital / Dividendos Cambio en Deuda Inv de Cap Flujo de Efectivo Neto Efectivo al Inicio del Periodo Efectivo al Cierre del Periodo 2006 % 12,088 100.0% 8,877 73.4% 3,211 26.6% 1,253 10.4% 1,959 16.2% 485 4.0% 2,444 20.2% 2007E % 23,456 100.0% 14,709 62.7% 8,747 37.3% 5,382 22.9% 3,366 14.3% 891 3.8% 4,256 18.1% 2008E % 29,536 100.0% 15,023 50.9% 14,513 49.1% 10,406 35.2% 4,106 13.9% 1,140 3.9% 5,246 17.8% 2009E % 31,591 100.0% 15,023 47.6% 16,568 52.4% 12,164 38.5% 4,403 13.9% 1,396 4.4% 5,799 18.4% 188 1.6% 188 1.6% 19 0.2% (5) 0.0% 24 0.2% 32 0.3% 1,738 14.4% 603 5.0% 1,135 9.4% 5 0.0% 0.0% (0) 0.0% 1,146 9.5% 2006E 10,255 100.0% 4,031 39.3% 446 4.3% 2,355 23.0% 1,207 11.8% 23 0.2% 8,263 80.6% 4,232 41.3% 1,899 18.5% 1,993 19.4% 5,469 100.0% 3,554 65.0% 2,225 40.7% 708 13.0% 621 11.3% 1,121 20.5% 794 14.5% 0.0% 4,603 96.2% 4,786 100.0% 183 3.8% 2006E 1,146 499 545 (993) 292 (2,804) (1,315) 630 446 35 0.1% 651 2.8% 61 0.3% 111 0.5% 215 0.9% (186) -0.8% 2,636 11.2% 737 3.1% 1,899 8.1% 0 0.0% 0.0% 18 0.1% 1,868 8.0% 2007E 25,696 100.0% 10,435 40.6% 1,590 6.2% 6,190 24.1% 2,656 10.3% 0.0% 19,330 75.2% 8,894 34.6% 4,759 18.5% 6,366 24.8% 15,928 100.0% 7,843 49.2% 3,881 24.4% 2,284 14.3% 1,678 10.5% 7,386 46.4% 699 4.4% (0) 0.0% 9,700 99.3% 9,768 100.0% 67 0.7% 2007E 1,868 1,216 2,614 2,053 7,840 (6,632) 8,960 446 1,590 789 2.7% 707 2.4% 18 0.1% 97 0.3% 3 0.0% 0.0% 3,318 11.2% 929 3.1% 2,389 8.1% 0.0% 0.0% 39 0.1% 2,349 8.0% 2008E 27,961 100.0% 11,016 39.4% 509 1.8% 7,794 27.9% 2,713 9.7% 0.0% 21,360 76.4% 10,344 37.0% 5,178 18.5% 6,602 23.6% 15,482 100.0% 7,342 47.4% 3,338 21.6% 2,326 15.0% 1,678 10.8% 7,440 48.1% 699 4.5% 0.0% 12,393 99.3% 12,479 100.0% 86 0.7% 2008E 2,349 1,239 2,106 (406) 96 (3,384) 2,001 1,590 509 757 2.4% 699 2.2% 21 0.1% 76 0.2% 3 0.0% 0.0% 3,646 11.5% 1,021 3.2% 2,625 8.3% 0.0% 0.0% 43 0.1% 2,582 8.2% 2009E 30,636 100.0% 12,050 39.3% 792 2.6% 8,336 27.2% 2,921 9.5% 0.0% 23,797 77.7% 11,747 38.3% 5,674 18.5% 6,839 22.3% 15,122 100.0% 6,950 46.0% 2,921 19.3% 2,351 15.5% 1,678 11.1% 7,473 49.4% 699 4.6% 0 0.0% 15,407 99.3% 15,514 100.0% 107 0.7% 2009E 2,582 1,474 1,071 (500) 58 (2,896) 1,788 509 792 Fuentes: Reportes de la compañía y estimaciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México 13 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra ANEXO I: DESCRIPCIÓN DE LA COMPAÑÍA Mexichem es un grupo de compañías químicas y petroquímicas enfocadas a la manufactura, transformación y marketing de productos petroquímicos en las cadenas cloro-vinilo y flúor. La compañía tiene tres unidades de negocios: (1) cadena cloro-vinilo; (2) cadena flúor; y (3) sistemas de tuberías. En 2005, la compañía vendió su negocio cables de acero para enfocarse en la división petroquímica. Los productos más importantes de la compañía tienen un amplio mercado en sectores muy dinámicos en Latinoamérica (construcción, vivienda, agua potable, y sistemas urbanos de aguas residuales) así como en los Estados Unidos. Recientemente la compañía cambió su perfil de negocios, con la escisión de su cadena de distribución (Dermet) y la adquisición de Amanco y Petco que producen tubos de PVC. La Figura 15 muestra los principales eventos en la historia de la compañía. . Figura 15. Mexichem – Principales Eventos en la Historia de la Compañía 1953. Se funda Cables Mexicanos S.A. 1978. Se crea el grupo controlador, Grupo Industrial Camesa SA. (GICSA) y se listan las acciones en la Bolsa Mexicana de Valores. 1986. Adquiere Compañía Minera las Cuevas SA., productora de fluorita 1993. Se capitaliza la deuda de Camesa. 1997. Grupo Empresarial Privado Mexicano SA (GEPM) es creado. Este grupo tiene una participación de 50.4% en Química Pennwalt. 1999. La división de plástico se fusiona con GEPM. 2002. Grupo Empresarial Kaluz SA. obtiene el control de la Compañía 2003. Camesa incrementa su participación de 50.4% a 93.79% a través de su subsidiaria de la compañía francesa Total. 2004. Adquiere100% de las acciones de Química Flúor SA. 2005. Enero: adquiere100% de las acciones de Grupo Primex SA. 2005. Junio: vende su división acero en US$135 millones. 2005. Septiembre: cambio de nombre de Grupo Industrial Camesa SA a Mexichem SA, consolidándose como una compañía en el sector químico y petroquímico. 2005. Octubre: oferta primaria y secundaria, incrementando el float libre a 28%. Mexichem emitió P$854 millones. El precio fijado de las acciones de la compañía fue P$13.50. 2005. Noviembre: Adquiere 69% de Dermet (Compañía mexicana de distribución). 2006. Marzo: Mexichem compra todas las acciones de Bayshore (compañía estadounidense en la industria de plástico). 2006. Pochteca y Dermet se fusionan. 2006. Mayo: expansión de la mina San Luís (se duplica la capacidad de flotación), e inicia operaciones de purificación de fluorita en Matamoros. 2007. Escisión del negocio de distribución de químicos (Dermet). 2007. La compañía adquiere el control de PETCO (Petroquímica Colombiana), una compañía que produce resinas de PVC, así como las acciones de Grupo Amanco, un conglomerado latinoamericano líder en la producción y venta de soluciones para la conducción de fluidos. 2007. Abril: oferta pública de 58.8 millones de acciones incrementando el total de acciones de 490 a 548.8 millones, con lo que el flota se incrementó a 31.5% de 28.2%. Los recursos fueron usados para financiar las adquisiciones de Petco y Amanco. Precio de la oferta P$29.00 por acción. Fuentes: Reportes de la compañía y Santander Investment. 14 Publicación Elaborada por el Departamento de Análisis en México. CADENA CLORO-VINILO: 51% DE LAS VENTAS Esta es la principal cadena de producción de Mexichem, la cual generó 68% de las ventas consolidadas de 2006 y 69% de su EBITDA. Este proceso inicia con sal, que produce cloro y sosa cáustica por electrólisis. Los productos derivados de este proceso tienen un amplio rango de usos en varias industrias como las de plásticos, fertilizantes y construcción, entre otras. El principal uso del cloro es la producción de PVC, que se utiliza en una amplia gama de productos pero sus principales aplicaciones se dan en el sector construcción, principalmente para tubos. Entre los productos derivados del PVC se encuentran cancelería para ventanas, y tubos para transportación de fluidos, entre otros. Respecto a las proyecciones de precio para el PVC, CMAI (Chemical Market Associates Inc.) pronostica un decremento en precios debido a una capacidad excedente esperada, principalmente en Asia. No obstante, creemos que podría haber riesgo de subida debido a los mayores precios de la energía y a la fuerte demanda de China y la India así como también por la demanda local de los productos de Mexichem que deberá permanecer alta debido a que son insumos básicos para las industrias de vivienda y química, las cuales se espera crezcan a un fuerte ritmo. Figura 16. – Precios de la Cadena Cloro-Vinilo, Actuales y Proyecciones (Ene 1999 = 100) 4 ESTIMATES 3.5 3 2.5 2 1.5 1 0.5 PVC N-09 J-09 J-09 A-08 O-07 M-08 M-07 J-06 D-06 F-06 S-05 A-05 J-04 N-04 J-04 A-03 M-03 O-02 M-02 J-01 D-01 F-01 S-00 A-00 J-99 N-99 J-99 0 VC Fuente: Estimaciones de Santander Investment y CMAI. La cadena PVC se divide en dos procesos: producción de cloro-sosa y el proceso vinilo. En el proceso cloro-sosa, la compañía tiene cinco plantas, cuatro en México y una en Colombia, con una capacidad total de más de 2.38 millones de toneladas anuales. Las plantas localizadas en México incluyen 1) Cloro de Tehuantepec (produce cloro-sosa y tiene una capacidad total de 576,000 toneladas), 2) Pennwalt (que incluye dos plantas de producción: Santa Clara y El Salto), 3) Unión Minera del Sur (productor de sal con una capacidad total de 1.2 toneladas anuales), y en Colombia, Mexichem opera una planta localizada en Cajicá enfocada a la producción de cloro y sosa cáustica. Esta planta tiene una capacidad de 22,260 toneladas por año. En el proceso vinilo, el cloro es procesado con etileno para producir VCM (monómero de cloruro de vinilo) el cual es polimerizado y transformado en resinas de PVC. En el negocio de PVC, la compañía tiene cuatro plantas de producción: 1) Altamira (produce resinas PVC, con una capacidad total de 450,000 toneladas anuales incluyendo compuestos); 2) Tlaxcala (produce resinas de PVC y compuestos, capacidad total de 66,000 toneladas); 3) Bayshore (compañía estadounidense que participa en la producción de PVC, capacidad total de 42,500 toneladas); y 4) Petroquímica Colombiana (Petco), Publicación Elaborada por el Departamento de Análisis en México 15 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra ubicada en Cartagena, Colombia y tiene una capacidad total de 390,000 toneladas por año. La siguiente tabla muestra el proceso de la cadena cloro-vinilo. Figura 17. Proceso de Producción de Cloro-Vinilo Fuentes: Reportes de la compañía y estimaciones de Santander Investment. CADENA FLÚOR: 8% DE LAS VENTAS La fluorita, o fluoruro de calcio es un mineral con tres principales tipos de uso industrial dependiendo de su pureza. Fluorita de grado metalúrgico, es la más baja, tradicionalmente ha sido usada como un elemento para disminuir el punto de fundición de materias primas en la producción de acero y cemento, para facilitar la remoción de impurezas, y posteriormente en la producción de aluminio. La fluorita de grado cerámico, es un grado intermedio, usado en la manufactura de cerámica, esmaltes y utensilios de cocina. El grado más alto, fluorita grado ácido, es usada en la fabricación de ácido fluorhídrico. El ácido fluorhídrico es el principal insumo para la manufactura de todos los componentes orgánicos e inorgánicos que contienen flúor, incluyendo fluoropolímeros y perfluorocarbonos. También es usado en el decapado de acero inoxidable. Mexichem tiene la mina de fluorita más grande del mundo “Compañía Minera las Cuevas” y compite en el mercado mundial principalmente con productores chinos. La demanda mundial de fluorita, especialmente altamente purificada, que se usa en la producción de refrigerantes, continúa creciendo. Los principales competidores en la cadena flúor son: Honeywell, Dupont, Arkema y productores chinos como un país. Respecto a la extracción y procesamiento de la fluorita, la planta de Mexichem “Compañía Minera las Cuevas”, es la mina de fluorita más grande del mundo, representando 17% de la producción mundial. Creemos que esto es una ventaja competitiva debido a que con ella la compañía tiene la escala necesaria para ser un productor de bajo costo. Esta unidad de negocio representó 15% de las ventas totales de 2006 y 33% del EBITDA. Esta cadena produce dos productos finales: ácido fluorhídrico y ácido sulfúrico. El primero es usado en la producción de gases refrigerantes usados en aires acondicionados, refrigeradores y congeladores. Así mismo es usado en la producción de sales como litio para baterías, y sodio para pastas dentales, entre otros. El ácido sulfúrico es usado principalmente para la producción de ácido fluorhídrico. De acuerdo con las estimaciones de Mexichem en 2006, 7% de la producción total de fluorita se destinó a la producción de ácido fluorhídrico, que es el otro producto final de esta cadena y tiene un mayor precio. La compañía espera que para 2007 este número se incremente a 17%. Respecto al ácido fluorhídrico, Mexichem es el segundo mayor productor de este producto en el mundo. La capacidad total instalada llegó a 120,000 toneladas que de acuerdo con la compañía 98% de la producción es exportada a Estados Unidos. La Figura 18 resume el proceso de la cadena flúor. 16 Publicación Elaborada por el Departamento de Análisis en México. Figura 18. Proceso de la Cadena Flúor Fuentes: Reportes de la compañía y estimaciones de Santander Investment. Existe cierto potencial de riesgo de menores precios debido a una mayor oferta, no obstante, creemos que el riesgo es limitado. Ha habido algunos comentarios respecto al potencial incremento de oferta de fluorita de China, que ostenta el 49% de la producción de fluoruro de calcio en el mundo. No obstante, esta oferta es muy fragmentada y carece de economías de escala. La dirección de Mexichem estima que tendríamos que añadir la producción de 1,500 minas en China para igualar la capacidad de Las Cuevas. Por ello, creemos que las economías de escala y alta productividad de Mexichem, limitan el riesgo de competencia de las importaciones. NEGOCIO DE CONDUCCIÓN DE FLUIDOS: 41% DE LAS VENTAS (2007E) Esta cadena es relativamente nueva, debido a que inició como una unidad de negocio en febrero de 2007, cuando Mexichem compró la compañía brasileña, Amanco, una empresa regional líder en la producción y distribución de tubos de PVC. Esta cadena incluye la producción de tubos para la conducción de fluidos principalmente para agua. Amanco vende sus productos en 29 países diferentes, agrupados en cinco regiones geográficas: Brasil, región centroamericana, región andina, Colombia y México. Recientemente, la compañía expandió sus operaciones a través de la adquisición de la empresa colombiana PAVCO. Mexichem fue obligado por la comisión antimonopolios colombiana a deshacerse de una de sus plantas de producción de PVC localizada en la ciudad colombiana de Barranquilla. No obstante, la compañía mantuvo sus marcas. Esta división tiene 18 plantas de producción distribuidas en 14 países diferentes (todos ellos en Norteamérica), con una capacidad de producción total de 360,500 toneladas por año. Publicación Elaborada por el Departamento de Análisis en México 17 Un Competidor Regional Clave: Iniciando Cobertura con Recomendación de Compra Figura 19. Distribución de Ventas de Amanco por Región Mexico Colombia (18%) Brazil Andean (11%) CAR (23%) Fuentes: Reportes de la compañía y estimaciones de Santander Investment. El motor clave de esta división es el crecimiento económico en las regiones. Se espera que las regiones en las que la compañía opera tengan un atractivo crecimiento del PIB. Para 2007, de acuerdo con el equipo de análisis económico de Santander, los mercados de Mexichem deberán crecer en promedio 6.3% y 5.3% en 2007 y 2008, respectivamente. Para 2009, nuestro equipo estima que los principales mercados de Mexichem crecerán 4.9% en promedio. 18 Publicación Elaborada por el Departamento de Análisis en México. EVOLUCIÓN DEL PRECIO DE LA ACCIÓN Mexichem – Desempeño con Relación al IPC 12 Meses (en Dólares) 300 280 260 240 220 200 180 160 140 120 100 80 MEXICHEM Nov-07 Oct-07 Oct-07 Sep-07 Ago-07 Jul-07 Jun-07 May-07 Abr-07 Mar-07 Feb-07 Ene-07 Dic-06 Nov-06 IPC Fuentes: Bloomberg y Santander Investment. Publicación Elaborada por el Departamento de Análisis en México 19 El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil, Alsea y Ara. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare, Alsea y Gap. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex, Gissa, Alsea, Ara, Liverpool, Geo, Mexichem, Gruma, Comerci, Televisa, Kimberly Clark, Famsa y Lamosa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financiero Santander ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2007