Mar. 3, 2006.

Anuncio

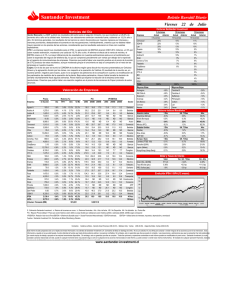

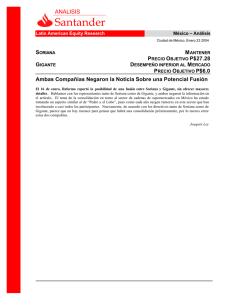

ANALISIS Santander Latin American Equity Research Reporte de compañía Ciudad de México, 27 de febrero de 2006 México – Comercio SORIANA MANTENER No está lo suficientemente barata Joaquin Ley* Daniela M. Bretthauer* México: Banco Santander Serfin, S.A. (5255) 5269-1921 [email protected] Brasil: Banco Santander Brasil, S.A. (5511) 5538-8949 [email protected] (22/02/06) PRECIO ACTUAL: US$4.71/P$49.23 PRECIO OBJETIVO: US$5.10/P$57.00 Lo Nuevo Recomendación: Sin cambios en Mantener Precio objetivo: De US$4.20 a US$5.10 UPA estimada (US$): ’06 de 0.39 a 0.40 ’07 sin cambios en 0.46 ’08 presentando 0.53 Información bursátil Bloomberg Rango 52 semanas (US$) P/U 2006E rel al IPC (x) P/U 2006E rel al sector comercial (x) IPC (US$) TCAC 3 años (05-08E) Capitalización bursátil (mill US$) Float (%) Vol prom. diario 3 meses (US$000) Acciones en circulación Deuda neta/Capital (x) Valor en libros por acción (US$) SORIANAB MM 3.37-4.72 0.7 0.5 1,795 16.8% 2,823 17 930 600 -0.1 3.66 Estimaciones y razones de valuación Utilidad neta(Pnom$) UPA actual Utilidad neta (US$) UPA actual P/U (x) P/Ventas (x) P/UE (x) FV/EBITDA (x) FV/Ventas (x) Rend. FEL (%) Div. por acción (US$) Rend. dividendo (%) 2005 2006E 2007E 2,130 2,693 3,228 3.55 4.49 5.38 200 240 275 0.33 0.40 0.46 14.1 11.7 10.3 0.6 0.6 0.5 10.3 8.7 7.6 6.8 6.1 5.5 0.6 0.5 0.5 1.4% -1.4% -0.9% 0.00 0.00 0.00 0.0% 0.0% 0.0% 2008E 3,888 6.48 319 0.53 8.8 0.4 6.6 4.8 0.4 2.0% 0.00 0.0% Fuentes : Bloomberg, reportes de compañía y estimaciones de Santander Investment. Tesis de Inversión: En lo que va del año, las acciones de Soriana se han desempeñado ligeramente por debajo del IPC (+3.7% en dólares de Soriana versus +6.3% del IPC), y no esperamos que la acción vaya a tener una evolución significativamente por arriba de esta referencia desde el nivel actual durante el resto de 2006. Mientras que Soriana presenta una de las menores valuaciones entre las cadenas de autoservicio latinoamericanas que tenemos bajo cobertura, no parece lo suficientemente barata comparada con su valuación histórica, debido a que actualmente cotiza a un FV/EBITDA estimado a 12 meses de 5.7x, 15% por encima de su promedio histórico. Sostenemos nuestra recomendación de Mantener. Después del reporte de resultados del 4T05, nuestras estimaciones para 2006 y 2007 permanecen virtualmente sin cambios. Sin embargo, estamos subiendo nuestro precio objetivo para el cierre de 2006 a US$5.10 por acción de US$4.20 anteriormente. De los US$0.90 de incremento en nuestro precio objetivo, US$0.50 provienen de una menor tasa libre de riesgo usada en nuestro FED (5.9% versus 6.6% anteriormente) y US$0.20 de una menor beta (0.77 versus 0.84 previamente). Adicionalmente, US$0.10 provienen de nuestra suposición de un tipo de cambio más fuerte, y los US$0.10 restantes son atribuibles a una estructura de capital de trabajo ligeramente mejor a la anticipada. Esperamos que lento crecimiento de las ventas mismas tiendas (VMT) continúe en el corto plazo, debido a que creemos que este indicador continuará presionado por la fortaleza de la divisa mexicana y por algo de canibalización entre tiendas. La mayor agresividad en las actividades promocionales, así como una mayor ponderación de los formatos de Mercado Soriana y City Club dentro de los resultados consolidados, deberán continuar afectando negativamente el margen bruto. Esperamos que esta presión sea neutralizada a nivel de margen EBITDA por un mayor apalancamiento operativo. Sin embargo, creemos que es poco probable una significativa expansión del margen EBITDA en 2006. Valuación y riesgos a nuestra tesis de inversión: Nuestro precio objetivo esta basado en un análisis de FED y en un múltiplo FV/EBITDA estimado a 12M de 6.0x, en línea con la primera desviación estándar positiva del promedio de los últimos cuatro años y 5% por arriba de su nivel actual. Nuestro múltiplo objetivo anterior era 4.9x. El mayor múltiplo proviene de nuestra expectativa de un mejor ROIC y un menor CCPP, los cuales implican una mayor creación de valor para los accionistas. Nuestro precio objetivo implica un retorno de 8.3% en dólares para el resto de 2006, versus el 4.6% esperado para el IPC (incluyendo dividendos) durante el mismo periodo. Los riesgos a nuestra tesis de inversión incluyen un desempeño de las VMT mejor al esperado, un margen bruto mayor al esperado, e impuestos en efectivo menores a los esperados. Publicación Elaborada por el Departamento de Análisis en México. Soriana: No está lo suficientemente barata Soriana es la segunda cadena de autoservicio más importante de México, con ventas totales por US$4.6 mil millones en 2005. La compañía opera principalmente en la región norte del país, donde tiene cerca del 70% de su base de tiendas. Al cierre de 2005, Soriana tenía un total de 197 unidades de autoservicio, con una superficie de ventas de 1,530,000 metros cuadrados. Las familias Martín Bringas y Martín Soberón poseen el 83% del total de acciones en circulación, mientras que el 17% restante se mantiene como free float. PERSPECTIVAS DE OPERACIÓN PARA 2006 Un calendario más favorable, las elecciones presidenciales y la expansión en la base de tiendas se traducirán en VMT positivas para 2006. Se espera que Soriana registre tasas de crecimiento en utilidades en 2006 por arriba de 2005. En el renglón de ventas, esperamos un crecimiento del 1% en ventas mismas tiendas con base en tres factores: (1) Un calendario más favorable (en 2006 habrá seis días feriados más que en 2005: 6 de febrero, 1 de mayo, 2 y 20 de noviembre y 1 y 25 de diciembre (Navidad cae en lunes este año), y eso deberá resultar positivo para las ventas al por menor; (2) la expansión del espacio total de ventas en 2004 y 2005 fue de 13% y 16%, respectivamente. Presuponiendo un periodo de madurez promedio de dos años por tienda, la madurez de las tiendas inauguradas en los últimos 24 meses habrá de contribuir a obtener un desempeño de ventas mismas tiendas más sano, y (3) las elecciones presidenciales y las elecciones para diputados y senadores se celebrarán en julio de 2006. Probablemente esto se traduzca en creaciones de empleos adicionales temporales y la inyección de dinero extra a la economía, lo que a su vez será positivo para las compañías en el sector de consumo en general y para las cadenas de autoservicio en lo particular. No prevemos un crecimiento VMT más rápido para 2006 ya que todavía esperamos que el fuerte tipo de cambio siga afectando el desempeño en ventas de las tiendas de la frontera; al mismo tiempo, esperamos que continúe la canibalización de tiendas en el norte de México. La expansión del piso de ventas en 2006 alcanzará alrededor del 15%, a través de 38 tiendas nuevas, de acuerdo con la guía de la compañía. Figura 1. Soriana – Ventas y superficie en metros cuadrados, 2005-2008E Soriana City Club Mercado Soriana Total unidades Superficie en m2 2005 139 17 41 197 1,530,121 2006E 2007E 2008E 148 157 166 22 28 33 65 89 113 235 274 312 1,762,121 2,002,121 2,234,121 06E/05 6% 29% 59% 19% 15% 07E/06 6% 27% 37% 17% 14% 08E/07 6% 18% 27% 14% 12% Fuentes : Reportes de la compañía y estimaciones de Santander Investment . Creemos que una ROIC mayor o márgenes más altos en regalías son la razón sustentan los minisúperes. En su comunicado de prensa respecto de sus utilidades del 3T05, la compañía anunció formalmente sus intenciones de establecer una cadena de minisúperes en 2006. Poca información se ha dado al respecto hasta el momento, salvo que las tiendas tendrán una superficie de 100 metros cuadrados, en promedio, y que no habrá exclusividad para cervezas o refrescos. Ya hay más de una docena de tiendas en la etapa piloto, con el nombre de Super City, las cuales manejan alrededor de 1,200 SKU. De acuerdo con datos de la administración, podrían inaugurarse cerca de 300 tiendas en 2006, aunque no se sabe todavía cuántas se otorgarán en franquicia a terceros. Para realizar un ejercicio de cálculos propios (a back of the envelope), podríamos tomar a Oxxo de FEMSA como referencia. Se trata también de tiendas de cerca de 100 metros cuadrados de superficie de ventas en promedio, con ventas de aproximadamente US$600,000 por año y unidad, con un margen EBITDA de cerca del 6 por ciento. Siendo poco realistas en la suposición de que las 300 tiendas estuvieran operando ya desde el 1 de enero de 2006 y que todas estuvieran operadas por Soriana, preveríamos ventas adicionales por US$180 millones (3.5% de nuestro estimado actual para 2006) y un EBITDA adicional de US$11 millones (2.5% de nuestra proyección para 2006). Si bien una cadena de minisúperes representaría problemas adicionales en distribución y logística y resultaría determinante desde un punto de vista de margen EBITDA, consideramos que la razón que motiva esta decisión tiene que ver con la rentabilidad sobre la inversión. En este sentido, al referirnos a locales de 100 metros cuadrados en promedio, consideramos que la mayoría, sino es que todos, serán en alquiler y no se comprarán. Actualmente, Soriana es propietaria de casi el 70% de las tiendas y terrenos que opera; por consiguiente, los activos fijos netos de la compañía representan 128% de su capital invertido, lo que resulta en rendimientos menores. Por ello, el no ser dueños de los locales necesarios para las operaciones sería acumulativo para la tasa global de rentabilidad sobre capital invertido de Soriana a pesar de ser potencialmente un margen EBITDA menor. En cualquier caso, no estamos incorporando ningún minisúper a nuestro 2 Publicación Elaborada por el Departamento de Análisis en México. modelo de utilidades hasta que la administración de la compañía ofrezca más detalles. Aún se esperan presiones en el margen bruto de 2006 por la fuerte posición del peso y una mezcla de formato más pobre. En el renglón de margen bruto, seguimos anticipando ciertas presiones en 2006, debido a dos factores. Primero, la agresiva actividad promocional podría continuar en las tiendas de la frontera para mantener los flujos de clientes. Segundo, esperamos que los formatos de menores márgenes brutos representen el 25% de las ventas consolidadas de Soriana en 2006 versus 17% en 2005. Sin embargo, estas presiones en el margen bruto serán aliviadas por otros factores. En primer lugar, el manejo de inventarios ha mejorado considerablemente: de 58 días de costo de bienes vendidos en 2004 a aproximadamente 50 días en 2005. Esta mejoría se debe en gran parte a los cambios en la deducción de las compras a costo de bienes vendidos que hacen que los grandes inventarios resulten poco atractivos desde una perspectiva fiscal. En cualquier caso, los menores inventarios originan una menor necesidad de rebajas al final de cada temporada. No obstante, les recordamos a los inversionistas que en el 1T06 las fuertes rebajas podrían haberse llevado a cabo para deshacerse de los inventarios de ropa de invierno, y por supuesto esto tendría un impacto negativo considerable en el margen bruto. Estas rebajas serían la consecuencia de un invierno extraordinariamente corto y templado en la región norte del país y no de un manejo ineficiente de inventarios. Asimismo, a medida que se vayan integrando más proveedores al centro de distribución para productos secos en Querétaro, esperamos mejores rotaciones de inventario, así como una mejor ejecución. Además, en 2006 entrará en operaciones un nuevo centro de distribución para productos perecederos en Villahermosa (al sureste). Por ultimo, la compañía sigue trabajando en las categorías de productos con un bajo desempeño, así como en el mejor manejo de promociones, lo que ayudará también al margen bruto. Nuestro estimado contempla un margen bruto de 21.2% en 2006, 20 pb menos que en 2005. Un mayor apalancamiento operativo deberá redundar en una estabilidad del margen EBITDA en 2006. Proyectamos un margen EBITDA básicamente estable para 2006 (de 8.2% versus 8.1% en 2005) a pesar de la caída prevista del margen bruto. Primero, prevemos un desempeño positivo, aunque modesto de VMT, el cual podría aumentar el apalancamiento operativo de la compañía. Segundo, se tienen programadas 38 unidades para 2006 versus 35 en 2005, por lo que podría mantener bastante estables los gastos preoperativos. En este sentido, la compañía también está tratando de controlar el crecimiento en gastos preoperativos a través de diversas iniciativas, como puede ser la contratación de personal para las nuevas unidades cerca de la fecha de inauguración. Tercero, las mayores ventas por metro cuadrado de los formatos de márgenes brutos más bajos también contribuirán a la dilución de gastos fijos. Por último, y contrario a lo ocurrido en 2005, 2006 no enfrentará una competencia tan cerrada en el renglón de gastos. La estabilidad proyectada del margen EBITDA podría derivar en un crecimiento en el múltiplo EBITDA de más del 15% en términos de pesos reales. • • • • Aspectos positivos Una rápida expansión orgánica. Positivas VMT esperadas en 2006. Estabilidad en el margen EBITDA proyectada para 2006. Generación positiva del Valor Económico Agregado. • • • Riesgos de inversión Mezcla de formato deteriorado. Presión en las ventas de tiendas fronterizas. Poco probable una mayor expansión notable del margen. VALUACIÓN Nuestro modelo FED sugiere un precio objetivo de US$5.10 por acción para el cierre de 2006 de US$4.20 anteriormente. El CCPP que calculamos es de 10.1%, producto de una tasa libre de riesgo del 5.9 % (rendimiento estimado al vencimiento del bono UMS16), un premio por riesgo accionario de 5.5% y una beta de 0.77. La tasa de crecimiento a perpetuidad considerada es de 2.5%. Prevemos un 100% patrimonial como estructura de capital. Hasta el momento la compañía no enfrenta ninguna deuda y consideramos que en un futuro continuará financiando su plan de expansión con recursos generados internamente. El 80% del aumento en nuestro precio objetivo se explica mediante un CCPP menor, ya que considerábamos anteriormente un 11.2% como costo de capital. El CCPP de 110 pb menos responde a una reducción de 70 pb en nuestros estimados para la tasa libre de riesgo de México (5.9% ahora versus 6.6% anterior) y una beta menor (0.77 ahora versus 0.84 anterior). Observamos que Publicación Elaborada por el Departamento de Análisis en México. 3 Soriana: No está lo suficientemente barata el flujo de efectivo libre estimado para 2011 es de 340% más alto que lo que proyectamos para 2010. Esto se explica porque al considerar 2011 como nuestro año base para los cálculos de perpetuidad, estamos bajando la inversión en capital fijo a un nivel de mantenimiento, que equivale a depreciación más la inversión requerida para llevar las ventas a un crecimiento del 2%-2.5%. De otra manera, estaríamos castigando la valuación actual, ya que la tasa de crecimiento a perpetuidad considerada es de 2.5 por ciento. Figura 2. Soriana – Flujo de efectivo libre, 2006E-2011E (en millones de dólares) 2006E 334.4 30.0% 234.1 84.8 21.0 -426.2 45.8 -40.6 EBIT Tasa de impuestos NOPLAT Depreciación y provisiones Cambios en capital de trabajo Gastos de capital Pasivos diferidos FEL 2007E 378.8 29.0% 268.9 96.2 11.4 -442.6 41.3 -24.7 2008E 433.3 28.0% 312.0 106.8 21.8 -432.5 48.4 56.5 2009E 425.2 28.0% 306.1 114.7 15.1 -432.5 35.0 38.4 2010E 510.0 28.0% 367.2 126.7 23.8 -452.6 6.4 71.5 2011E 562.7 28.0% 405.1 142.4 20.0 -252.4 0.0 315.1 Fuente: Santander Investment. Figura 3. Soriana – Flujo de efectivo descontado, 2006E-2011E (en millones de dólares) Tasa de descuento Flujo efectivo descontado 2006E VPN de flujos efectivo 2006E Adiciones (efectivo y subsidiarias) Deducciones (deuda y part. minor.) Cap. burs. objetivo 2006E Cap. bursátil actual Precio objetivo Precio actual 2006E 10.1% -40.6 255.4 248.2 0.0 3,057.5 2,823.0 5.10 4.71 2007E 10.1% -22.5 2008E 10.1% 46.6 2009E 10.1% 28.8 2010E 10.1% 48.6 2011E Residual 10.1% 10.1% 194.5 2,554.0 Fuente: Santander Investment. Figura 4. Soriana – Múltiplo FV/EBITDA adelantado a 12 meses, enero 2002 a la fecha 9 8 +2SD 7.2 7 +1SD 6.1 Current 5.7 6 Average 5.0 5 -1SD 3.9 4 -2SD 2.8 3 Feb-06 Dec-05 Oct-05 Aug-05 Jun-05 Apr-05 Feb-05 Dec-04 Oct-04 Jul-04 Aug-04 May-04 Mar-04 Jan-04 Oct-03 Sep-03 Jul-03 Mar-03 May-03 Jan-03 Oct-02 Aug-02 Jul-02 May-02 Mar-02 Jan-02 2 Fuentes : Reportes de la compañía y estimaciones de Santander Investment . El múltiplo FV/EBITDA objetivo adelantado a 12 meses al que llegamos con base en nuestro FED es de 6.0 veces. Nuestro múltiplo objetivo está en línea con la primera desviación estándar positiva (6.1 veces) para el promedio de los últimos cuatro años (5.0 veces) y 5% por arriba de su nivel actual de 5.7 veces. Sin considerar la burbuja de valuación ocurrida entre marzo y junio de 2002, estamos estableciendo nuestro múltiplo objetivo en el nivel más alto de su rango de cotización de 4 Publicación Elaborada por el Departamento de Análisis en México. cuatro años. Por ello, consideramos que no mantenemos una posición conservadora respecto de la valuación. Nuestro múltiplo FV/EBITDA objetivo a 12 meses anterior era de 4.9 veces. El incremento en el precio de la acción responde a un menor cálculo del CCPP (10.1% versus 11.2% anterior como ya se comentó), así como a una ROIC más alta esperada para 2006 (15.0% actual versus 13.6% anteriormente) con una menor tasa de impuestos en efectivo y una estructura de capital de trabajo ligeramente mejor. Así, la ROIC más alta y un menor CCPP implican un mejor valor económico agregado y, por ende, un valor mayor para los accionistas. La ROIC esperada de 15.0% para 2006 es 1.47 veces el CCPP de 10.1% que habíamos calculado. Nuestro precio objetivo para el cierre de 2006 implica un P/VL 2006 de 1.41 veces, lo que justifica la relación entre la ROIC y el CCPP. Figura 5. Soriana – ROIC últimos 12 meses, 200-2008E (cifras en millones de pesos constantes a diciembre de 2006) 2004 7,227 21,061 0 6,962 4,685 16,643 3,058 7.6% 2,825 17.0% 10.1% 6.8% +Activos ex-efectivo a corto plazo +Promedio activos netos fijos +Promedio activos diferidos -Prom. pasivos a corto plazo ex-deuda -Promedio pasivos diferidos =Promedio capital invertido EBIT Tasa de impuestos en efectivo NOPLAT ROIC CCPP EVA 2005 6,972 23,642 0 7,239 4,881 18,493 3,235 7.2% 3,002 16.2% 10.1% 6.1% 2006E 7,860 26,614 0 8,170 5,485 20,818 3,745 16.7% 3,121 15.0% 10.1% 4.9% 2007E 8,837 30,520 0 9,056 5,700 24,601 4,292 18.3% 3,505 14.2% 10.1% 4.1% 2008E 9,903 34,375 0 10,151 5,929 28,197 4,910 17.1% 4,072 14.4% 10.1% 4.3% Fuentes : Reportes de la compañía y estimaciones de Santander Investment . Figura 6. Soriana – ROIC trimestral últimos 12 meses vs. promedio trimestral múltiplo FV/EBITDA adelantado 12 meses 1T01-4T05, ROIC est. UDM 2006 y múltiplo FV/EBITDA objetivo 2006 12MF 18% 8.0 7.5 17% 6.0 16% 15% 15.0% 14% LTM ROIC 4Q06E 4Q05 3Q05 2Q05 1Q05 4Q04 3Q04 2Q04 1Q04 4Q03 3Q03 2Q03 1Q03 4Q02 3Q02 2Q02 1Q02 4Q01 3Q01 2Q01 12% 1Q01 13% 7.0 6.5 6.0 5.5 5.0 4.5 4.0 3.5 3.0 Avg 12MF FV/EBITDA Fuentes : Reportes de la compañía y estimaciones de Santander Investment . Publicación Elaborada por el Departamento de Análisis en México. 5 Soriana: No está lo suficientemente barata Figura 7. Tabla de valuación - Distribuidoras latinoamericanas, al 22 de febrero de 2006 (en dólares) Alsea Comerci Cencosud D&S Falabella Gigante Guararapes La Polar Liverpool L. Americanas L. Renner Natura Pão de Açucar Ripley Soriana Submarino Walmex Promedio País Méx Méx Chi Chi Chi Méx Bra Chi Méx Bra Bra Bra Bra Chi Méx Bra Méx Precio Precio Cap Recom. Actual objetiv mdo Compra 3.32 3.40 452 Mant. 1.84 1.45 1,993 Compra 35.57 37.00 4,368 Mant. 20.25 22.00 2,201 Mant. 2.81 2.80 6,701 Inf. mdo 0.73 0.55 714 Com.fte 48.57 43.85 2,958 Compra 3.04 3.00 628 Inf. mdo 2.39 1.70 3,207 Com.fte 43.67 41.80 3,177 Compra 51.80 47.80 1,258 Mant. 58.06 57.65 4,960 Compra 39.40 48.40 4,473 Compra 0.91 1.00 1,638 Mant. 4.71 5.10 2,823 Compra 25.68 24.20 1,180 Mant. 2.84 3.00 24,554 EV/EBITDA 04 05E 06E 6.9 6.3 5.3 6.3 6.9 6.3 13.9 11.9 10.3 11.0 11.0 8.3 17.3 15.8 13.5 6.7 6.6 6.3 16.5 16.0 14.5 12.4 11.7 9.4 8.4 8.4 7.7 20.4 21.0 17.4 10.9 13.6 17.9 16.9 16.0 14.5 8.2 7.8 6.8 13.7 12.5 10.2 6.8 6.1 5.5 42.6 35.3 ND 16.1 13.4 11.4 14.7 13.3 11.2 04 11.4 9.2 29.4 25.1 22.2 55.5 53.7 17.0 12.8 33.3 25.2 24.4 36.0 18.9 14.1 77.1 27.6 27.9 P/U 05E 9.3 11.2 20.1 22.0 18.5 30.4 29.1 16.8 12.9 49.5 29.1 23.1 20.4 14.5 11.7 42.6 23.0 22.8 06E 6.9 9.5 16.7 17.0 15.6 27.4 24.7 13.5 11.4 32.5 21.6 19.9 15.1 13.7 10.3 37.7 19.4 18.6 Fuentes : Reportes de la compañía y estimaciones de Santander Investment . RIESGOS A NUESTRA TESIS DE INVERSIÓN Unas VMT por debajo de las expectativas tendrían un impacto negativo en el FEL. Un desempeño por debajo de lo esperado en VMT afectaría nuestro estimado en términos de crecimiento de ventas, y posiblemente erosionaría el margen EBITDA tras una disminución del apalancamiento operativo de la compañía. Esto reduciría nuestro crecimiento estimado en EBITDA, y por ende tendría un impacto negativo en nuestro precio objetivo. Un capital de trabajo inferior a lo esperado afectaría el FEL. Peores condiciones inesperadas en la estructura de capital de trabajo de la compañía podrían afectar negativamente el precio objetivo y la recomendación. Si la rotación de inventario presenta un desempeño por debajo de lo esperado, y se deterioran las cuentas por pagar tras una posible estrategia más agresiva para con los proveedores, la estructura de capital de trabajo completa podría verse afectada. Esto tendría un impacto negativo en la generación de FEL. Mayores presiones en el margen bruto podrían también afectar el precio objetivo. Una erosión más abrupta de lo esperado en el margen bruto afectaría nuestro precio objetivo. Si las mejoras realizadas en adquisiciones y distribución no son suficientes para contrarrestar parcialmente las presiones derivadas de una nueva mezcla de formatos y una competencia más difícil, nuestro EBITDA estimado se vería afectado de forma negativa y ello, a su vez, tendría un impacto negativo en la generación de flujo de efectivo y por ende en el precio objetivo. Una desaceleración en expansión afectaría nuestras estimaciones. Una desaceleración del plan de expansión podría tener un efecto negativo en nuestros estimados. Una parte considerable del crecimiento en EBITDA que anticipamos para el futuro se generará de la expansión del piso de ventas. Si la expansión fuera menor, nuestros estimados de crecimiento se verían afectados de forma negativa. CAMBIOS EN NUESTRAS ESTIMACIONES Hemos revisado nuestras estimaciones para 2006 y 2007 tras la publicación de los resultados correspondientes al 4T05, y hemos presentado nuestras estimaciones para 2008. Los ajustes menores a los estimados de 2006 responden a nuestra hipótesis de un peso más fuerte, mientras que para 2007 no hay cambios en nuestra proyección. 6 Publicación Elaborada por el Departamento de Análisis en México. Figura 8. Soriana – Cambios a estimados 2006 y 2007 (cifras en millones de dólares) Ventas EBITDA Margen EBITDA Utilidad neta UPA Actual 5,131.5 419.2 8.2% 240.4 0.40 2006E Previo 4,961.8 403.7 8.1% 234.7 0.39 Var % 3% 4% 0% 2% 2% Actual 5,780.5 475.0 8.2% 274.7 0.46 2007E Previo 5,753.6 471.7 8.2% 275.6 0.46 Var % 0% 1% 0% 0% 0% 2008E Actual Previo 6,469.8 ND 540.1 ND 8.3% ND 319.1 ND 0.53 ND Var % ND ND ND ND ND Fuente: Santander Investment. SUPUESTOS MACROECONÓMICOS Figura 9. México – Proyecciones económicas selectas, 2004-2007F PIB real (%) Inflación IPC (%) Tipo de cambio US$ (cierre del año) Tipo de cambio US$ (promedio) Tasa de interés (cierre del año) Tipo de interés (promedio) Balance fiscal (% del PIB) Balance cuenta corriente (% del PIB) Reservas internacionales (mil mill US$) Total deuda externa (% del PIB) 2004 4.2% 5.2% 11.15 11.29 8.5% 6.8% -0.3% -1.1% 61.5 20.6% 2005F 3.0% 3.3% 10.63 10.89 8.2% 9.2% -0.2% -0.8% 67.6 17.6% 2006F 3.3% 3.6% 11.20 10.91 7.1% 7.4% 0.0% -1.0% 69.6 16.4% 2007F 3.6% 3.7% 11.75 11.60 7.2% 6.9% 0.0% -1.5% 71.3 16.1% Fuente: Datos históricos y proyecciones de Santander Investment. Publicación Elaborada por el Departamento de Análisis en México. 7 Soriana: No está lo suficientemente barata ESTADOS FINANCIEROS Figura 10. Soriana – Estado de resultados, balance general y estado de flujo de efectivo, 20052008E (en millones de dólares) Estado de resultados Ventas Costo de ventas Utilidad bruta Gastos de operac. y admón. Utilidad de operación Depreciación EBITDA Costos de financiamiento Intereses pagados Intereses ganados Ganancia / pérdida monetaria Ganancia / pérdida cambiaria Otras operaciones financieras Utilidad antes de impuestos Provisión de impuestos Utilidad después de impuestos Subsidiarias Partidas extraordinarias Participación minoritaria Utilidad neta Balance general Activos Activos a corto plazo Efectivo y equivalentes Cuentas por cobrar Inventarios Otros activos a corto plazo Activos a largo plazo Activos fijos Activos diferidos Otros activos Pasivos Pasivos a corto plazo Proveedores Préstamos a corto plazo Otros pasivos a corto plazo Préstamos a largo plazo Pasivos diferidos Otros pasivos Capital contable mayoritario Capital contable Participación minoritaria Flujo de efectivo Utilidades netas mayoritarias Partidas no en efectivo Cambios en capital de trabajo Aumento de capital / dividendos Cambio en deuda Gastos de capital Flujo de efectivo neto Efectivo inicio del periodo Efectivo al cierre del periodo 2005 4,550.7 -3,576.2 974.5 -680.9 293.6 75.0 368.6 31.1 -0.1 16.8 11.7 2.7 -10.8 313.8 -113.5 200.3 0.0 0.0 0.0 200.3 2005 3,332.0 1,031.3 305.3 171.2 540.3 14.5 19.9 2,276.8 0.0 3.9 1,366.2 852.8 780.8 0.0 72.0 0.0 495.3 18.1 1,965.8 1,965.8 0.0 2005 200.3 166.4 52.7 0.0 0.0 -365.9 53.4 251.9 289.0 % 100.0 -78.6 21.4 -15.0 6.5 1.6 8.1 0.7 0.0 0.4 0.3 0.1 -0.2 6.9 -2.5 4.4 0.0 0.0 0.0 4.4 % 100.0 31.0 9.2 5.1 16.2 0.4 0.6 68.3 0.0 0.1 41.0 25.6 23.4 0.0 2.2 0.0 14.9 0.5 59.0 59.0 0.0 2006E 5,131.5 -4,041.5 1,090.0 -755.6 334.4 84.8 419.2 21.3 -0.1 13.9 12.8 -5.2 -12.2 343.5 -103.0 240.4 0.0 0.0 0.0 240.4 2006E 3,673.2 1,057.1 248.2 193.1 599.5 16.3 21.6 2,590.7 0.0 3.9 1,479.7 952.7 871.4 0.0 81.4 0.0 509.2 17.8 2,193.5 2,193.5 0.0 2006E 240.4 123.0 21.0 0.0 0.0 -426.2 -41.8 289.9 248.2 % 100.0 -78.8 21.2 -14.7 6.5 1.7 8.2 0.4 0.0 0.3 0.2 -0.1 -0.2 6.7 -2.0 4.7 0.0 0.0 0.0 4.7 % 100.0 28.8 6.8 5.3 16.3 0.4 0.6 70.5 0.0 0.1 40.3 25.9 23.7 0.0 2.2 0.0 13.9 0.5 59.7 59.7 0.0 2007E 5,780.5 -4,566.8 1,213.7 -835.0 378.8 96.2 475.0 21.9 -0.1 10.3 17.0 -5.2 -13.8 386.9 -112.2 274.7 0.0 0.0 0.0 274.7 2007E 4,051.3 1,106.6 205.8 217.5 664.9 18.4 23.1 2,917.7 0.0 3.8 1,589.9 1,051.5 959.6 0.0 91.9 0.0 520.7 17.6 2,461.4 2,461.4 0.0 2007E 274.7 125.7 11.4 0.0 0.0 -442.6 -30.7 236.5 205.8 % 100.0 -79.0 21.0 -14.4 6.6 1.7 8.2 0.4 0.0 0.2 0.3 -0.1 -0.2 6.7 -1.9 4.8 0.0 0.0 0.0 4.8 % 100.0 27.3 5.1 5.4 16.4 0.5 0.6 72.0 0.0 0.1 39.2 26.0 23.7 0.0 2.3 0.0 12.9 0.4 60.8 60.8 0.0 Fuentes : Reportes de la compañía y estimaciones de Santander Investment . 8 Publicación Elaborada por el Departamento de Análisis en México. 2008E 6,469.8 -5,119.2 1,350.6 -917.2 433.3 106.8 540.1 25.3 -0.1 9.8 20.0 -4.4 -15.4 443.2 -124.1 319.1 0.0 0.0 0.0 319.1 2008E 4,538.6 1,255.9 246.6 243.4 745.4 20.6 24.8 3,254.0 0.0 3.9 1,740.8 1,178.7 1,075.7 0.0 103.1 0.0 544.5 17.6 2,797.8 2,797.8 0.0 2008E 319.1 139.7 21.8 0.0 0.0 -432.5 48.1 198.5 246.6 % 100.0 -79.1 20.9 -14.2 6.7 1.7 8.3 0.4 0.0 0.2 0.3 -0.1 -0.2 6.9 -1.9 4.9 0.0 0.0 0.0 4.9 % 100.0 27.7 5.4 5.4 16.4 0.5 0.5 71.7 0.0 0.1 38.4 26.0 23.7 0.0 2.3 0.0 12.0 0.4 61.6 61.6 0.0 Figura 11. Soriana – Estado de resultados, balance general y estado de flujo de efectivo, 20052008E (millones de pesos constantes a diciembre de 2006, estado de FE en pesos nominales) Estado de resultados Ventas Costo de ventas Utilidad bruta Gastos de operac. y admón. Utilidad de operación Depreciación EBITDA Costos de financiamiento Intereses pagados Intereses ganados Gan. / pérd. monetaria Gan. / pérd. cambiaria Otras op. financieras Ut. antes de impuestos Provisión de impuestos Ut. después impuestos Subsidiarias Partidas extraordinarias Participación minoritaria Utilidad neta Balance general Activos Activos a corto plazo Efectivo y equivalentes Cuentas por cobrar Inventarios Otros activos a corto plazo Activos a largo plazo Activos fijos Activos diferidos Otros activos Pasivos Pasivos a corto plazo Proveedores Préstamos a corto plazo Otros pasivos a corto plazo Préstamos a largo plazo Pasivos diferidos Otros pasivos Capital contable mayoritario Capital contable Participación minoritaria Flujo de efectivo Utilidades netas mayoritarias Partidas no en efectivo Cambios capital de trabajo Aumento capital / dividendo Cambio en deuda Gastos de capital Flujo de efectivo neto Efectivo inicio del periodo Efectivo al cierre del periodo 2005 50,137.2 -39,400.7 10,736.5 -7,501.9 3,234.6 826.0 4,060.7 342.3 -1.3 185.1 128.7 29.9 -119.4 3,457.6 -1,250.9 2,206.7 0.0 0.0 0.0 2,206.7 2005 36,709.6 11,362.5 3,364.0 1,886.3 5,952.8 159.3 219.6 25,084.0 0.0 43.5 15,052.0 9,396.1 8,602.9 0.0 793.2 0.0 5,456.9 199.0 % 100.0 -78.6 21.4 -15.0 6.5 1.6 8.1 0.7 0.0 0.4 0.3 0.1 -0.2 6.9 -2.5 4.4 0.0 0.0 0.0 4.4 % 100.0 31.0 9.2 5.1 16.2 0.4 0.6 68.3 0.0 0.1 41.0 25.6 23.4 0.0 2.2 0.0 14.9 0.5 2006E 57,473.2 -45,265.3 12,207.9 -8,462.7 3,745.2 949.6 4,694.8 238.7 -1.2 155.3 142.8 -58.3 -136.9 3,846.9 -1,154.1 2,692.9 0.0 0.0 0.0 2,692.9 2006E 41,140.2 11,839.2 2,779.4 2,162.3 6,714.9 182.7 242.1 29,015.4 0.0 43.5 16,573.0 10,670.6 9,759.4 0.0 911.2 0.0 5,703.2 199.2 % 100.0 -78.8 21.2 -14.7 6.5 1.7 8.2 0.4 0.0 0.3 0.2 -0.1 -0.2 6.7 -2.0 4.7 0.0 0.0 0.0 4.7 % 100.0 28.8 6.8 5.3 16.3 0.4 0.6 70.5 0.0 0.1 40.3 25.9 23.7 0.0 2.2 0.0 13.9 0.5 2007E 65,497.1 -51,744.7 13,752.4 -9,460.7 4,291.8 1,090.0 5,381.8 248.1 -1.2 116.3 192.3 -59.4 -156.0 4,383.8 -1,271.3 3,112.5 0.0 0.0 0.0 3,112.5 2007E 45,903.8 12,539.0 2,332.3 2,464.2 7,534.3 208.2 262.1 33,059.2 0.0 43.6 18,014.3 11,914.5 10,872.8 0.0 1,041.6 0.0 5,900.3 199.6 % 100.0 -79.0 21.0 -14.4 6.6 1.7 8.2 0.4 0.0 0.2 0.3 -0.1 -0.2 6.7 -1.9 4.8 0.0 0.0 0.0 4.8 % 100.0 27.3 5.1 5.4 16.4 0.5 0.6 72.0 0.0 0.1 39.2 26.0 23.7 0.0 2.3 0.0 12.9 0.4 2008E 73,307.6 -58,004.6 15,303.0 -10,392.9 4,910.1 1,210.2 6,120.3 286.6 -1.1 111.5 226.4 -50.2 -174.6 5,022.1 -1,406.2 3,615.9 0.0 0.0 0.0 3,615.9 2008E 51,426.0 14,230.6 2,793.8 2,758.1 8,445.8 233.0 281.5 36,870.2 0.0 43.7 19,724.9 13,355.9 12,188.2 0.0 1,167.7 0.0 6,169.0 200.0 % 100.0 -79.1 20.9 -14.2 6.7 1.7 8.3 0.4 0.0 0.2 0.3 -0.1 -0.2 6.9 -1.9 4.9 0.0 0.0 0.0 4.9 % 100.0 27.7 5.4 5.4 16.4 0.5 0.5 71.7 0.0 0.1 38.4 26.0 23.7 0.0 2.3 0.0 12.0 0.4 21,657.6 21,657.6 0.0 2005 2,622.7 827.2 104.6 -129.9 0.0 -2,862.9 561.8 2,030.6 2,592.3 59.0 59.0 0.0 24,567.3 24,567.3 0.0 2006E 2,692.9 1,377.7 235.2 0.0 0.0 -4,773.5 -467.7 3,247.1 2,779.4 59.7 59.7 0.0 27,889.5 27,889.5 0.0 2007E 3,227.7 1,477.4 134.5 0.0 0.0 -5,200.4 -360.8 2,779.4 2,418.6 60.8 60.8 0.0 31,701.2 31,701.2 0.0 2008E 3,888.5 1,701.8 265.8 0.0 0.0 -5,270.3 585.8 2,418.6 3,004.4 61.6 61.6 0.0 Fuentes : Reportes de la compañía y estimaciones de Santander Investment . Publicación Elaborada por el Departamento de Análisis en México. 9 Soriana: No está lo suficientemente barata EVOLUCIÓN DEL PRECIO DE LA ACCIÓN Soriana – Desempeño relativo de la acción, últimos 12 meses (en dólares) 145 IPC 135 125 115 105 95 Soriana 85 F-06 J-06 D-05 N-05 O-05 S-05 A-05 J-05 J-05 M-05 A-05 M-05 F-05 75 Fuentes : Bloomberg and Santander Investment. Soriana – Desempeño de la acción de tres años (en dólares) 5.00 4.50 1,700 4.00 3.50 3.00 2.50 M $3.20 24/3/04 M $2.65 9/10/02 C $3.60 5/9/02 M $1.95 1/4/03 M $3.65 13/10/04 C $3.35 21/7/04 M $2.80 5/2/04 1,300 M $2.50 8/9/03 M $2.55 2/1/03 1,100 2.00 M $3.45 19/11/04 1.50 1.00 S-02 D-02 M-03 1,500 J-03 S-03 D-03 M-04 Soriana (eje izq) J-04 900 M $3.85 22/2/05 S-04 D-04 M-05 M $4.20 2/8/05 J-05 Recomendaciones y precios objetivo de analistas CF: Compra fuerte C: Compra M: Mantener UP: Por debajo del mercado V: Vender ER: En revisión 700 500 S-05 IPC (eje der) Fuent e: Santander Investment. 10 Publicación Elaborada por el Departamento de Análisis en México. OFICINAS EN EL INTERIOR DE LA REPÚBLICA DIRECCION EJECUTIVA RED BANCA PRIVADA SANTANDER SERFIN Prol. Paseo de la Reforma No.500 Módulo 10 Col. Lomas de Santa Fé México, D.F. C.P. 01219 Tel. 52-69-21-62 DIRECCION EJECUTIVA BANCA PRIVADA MAR SANTANDER SERFIN Prol. Paseo de la Reforma No.500 Módulo 12 Col. Lomas de Santa Fé México, D.F. C.P. 01219 Tel. 52-57-80-00 OFICINA AGUASCALIENTES Av. De las Américas No. 602 Col. Las Fuentes Aguascalientes, Ags. C.P. 20230 Tel. (01449) 916-70-63 CN MONTERREY Av. Bosques del Valle No. 108 Col. Bosques del Valle San Pedro Garza García, N.L. C.P. 66250 Tel. (0181) 83-18-43-00 CN LOMAS Monte Líbano No. 235 Mezzanine Col. Lomas de Chapultepec México, D.F. C.P. 11000 Tel. 52-49-67-00 /01 OFICINA CULIACÁN Francisco Javier Mina Centro Comercial Plaza Fiesta Locales del 2 al 7 Zona A Col. Centro Sinaloa Culiacán, Sin. C.P. 80129 Tel. (01 667) 717-87-80 al 83 CN PUEBLA 33 Sur esq. Diagonal 19 Poniente Col. Las Animas Puebla, Pue. C.P. 72400 Tel. (01222) 249-95-68 CN REFORMA Monte Elbruz No. 108 Col. Lomas de Chapultepec Delg. Miguel Hidalgo C.P. 11000 México, D.F Tel. 52-81-15-06. CN GUADALAJARA Prol. Av. Américas No 1586 P.B. Col. Country Club Guadalajara, Jal. C.P. 44610 Tel. (01 333) 669-62-69 OFICINA QUERÉTARO Av. Zaragoza Poniente No. 279-502 Edif. 5 Estrellas, Col. Del Prado Querétaro, Qro. C.P. 76030 Tel. (01 442) 216-34-92 CN PEDREGAL Periférico Sur No. 3395 Col. Rincón del Pedregal México, D.F. Delg. Tlalpan C.P. 14120 Tel. 56-29-99-83 CN HERMOSILLO Blvd. Eusebio Kino No. 309 Piso 17 Torre Hermosillo Col. Country Club Hermosillo, Son. C.P. 83010 Tel. (01 662) 289-00-20 OFICINA SAN LUIS POTOSÍ Av. Venustiano Carranza No. 1925 Col. Las Águilas 3ª. Sección San Luis Potosí, S.L.P. C.P. 78260 Tel. (01444) 826-11-02/66 CN LEÓN Paseo del Moral No. 129 Col. Jardines del Moral León, Gto. C.P. 37160 Tel. (01 477) 773-37-47 OFICINA TIJUANA Erasmo Castellanos No. 1856 Mz. Zona Río Tijuana, B.C. C.P. 22320 Tel. (01 664) 633-45-37 CN POLANCO Monte Elbruz No 108 Col. Lomas de Chapultepec Delg. Miguel Hidalgo C.P. 11000 México. D.F. Tel. 52-81-15-06 / 52-29-53-00 CN MÉRIDA Paseo de Montejo No 450 Por Cruzamiento 33 y 35 Col. Centro Mérida Yucatán C.P. 97000 Tel. (01 999) 942-55-27 OFICINA VERACRUZ Centro Comercial Plaza las Américas Local 4, Zona G, Col. Ylang Ylang Boca del Río, Ver. C.P. 94298 Tel. (0122) 99-21-94/ 37 El presente informe ha sido preparado por el Departamento de Análisis de Grupo Financiero Santander Serfin, mismo que forma parte de Santander Central Hispano (Grupo Santander) y se facilita sólo a efectos informativos. Bajo ninguna circunstancia deberá usarse ni considerarse como una oferta de venta ni como una petición de una oferta de compra. Cualquier decisión de compra, por parte del receptor deberá adoptarse teniendo en cuenta la información pública existente sobre ese valor y, en su caso, atendiendo al contenido del prospecto proporcionado a la Comisión Nacional Bancaria y de Valores y a la Bolsa Mexicana de Valores correspondiente, así como a través de las propias entidades emisoras. Queda prohibida la distribución del presente informe en los Estados Unidos, Reino Unido, Japón y Canadá. En los últimos doce meses, Grupo Santander o sus filiales han participado como coordinador, colocador o asegurador en una oferta pública de venta de Sare, Ica, Cemex, América Móvil. En los últimos doce meses, Grupo Santander ha recibido compensación por servicios de banca de inversión de América Móvil e Ica, Cemex, Sare. En los próximos tres meses, Grupo Santander espera recibir o intentará recibir compensación por servicios de banca de inversión por parte de América Móvil, Cemex, Ica, Sare, Telmex y Gissa. La información que se incluye en el presente informe se ha obtenido en fuentes consideradas como fiables, pero si bien se ha tenido un cuidado razonable para garantizar que la información que incluye el presente informe no sea incierta ni equívoca en el momento de su publicación, no manifestamos que sea exacta y completa y no debe confiarse en ella como si lo fuera. Todas las opiniones y las estimaciones que figuran en el presente informe constituyen nuestra opinión en la fecha del mismo y pueden ser modificados sin previo aviso. Grupo Financiero Santander Serfin, sus filiales o subsidiarias y cualquiera de sus funcionarios y/o consejeros podrán en cualquier momento tener una posición o estar directa o indirectamente interesados en valores, opciones, derechos o warrants referenciados a las compañías aquí mencionadas. Grupo Financiero Santander Serfin o sus filiales podrán en cualquier momento prestar servicios de banca de inversiones, banca comercial, banca corporativa o de cualquier otro tipo, o solicitar operaciones de banca de inversión, banca comercial, banca corporativa o de cualquier otro tipo a cualquier compañía citada en el presente informe, lo anterior buscando en todo momento evitar cualquier conflicto de interés. Ni Grupo Financ iero Santander Serfin ni sus sociedades filiales o subsidiarias, así como ninguno de los funcionarios que laboran para las mismas aceptan responsabilidad alguna por pérdidas directas o emergentes que se deban al uso del presente informe o del contenido del mismo. El presente informe no podrá ser reproducido, distribuido ni publicado por los receptores del mismo con ningún fin. 2006