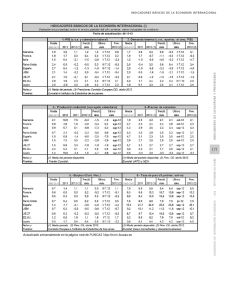

+ Informe de Coyuntura Económica Diciembre 2015

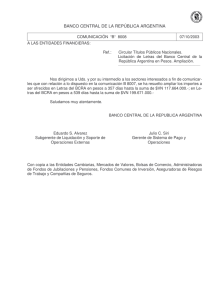

Anuncio