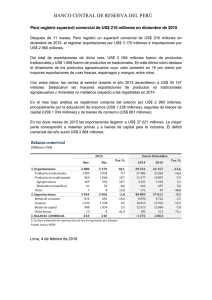

Informe Económico y Comercial

Anuncio