Las salsas ambient incrementan su valor Movimientos de

Anuncio

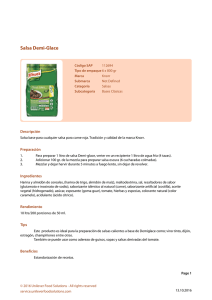

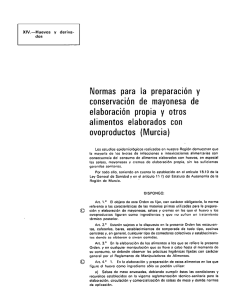

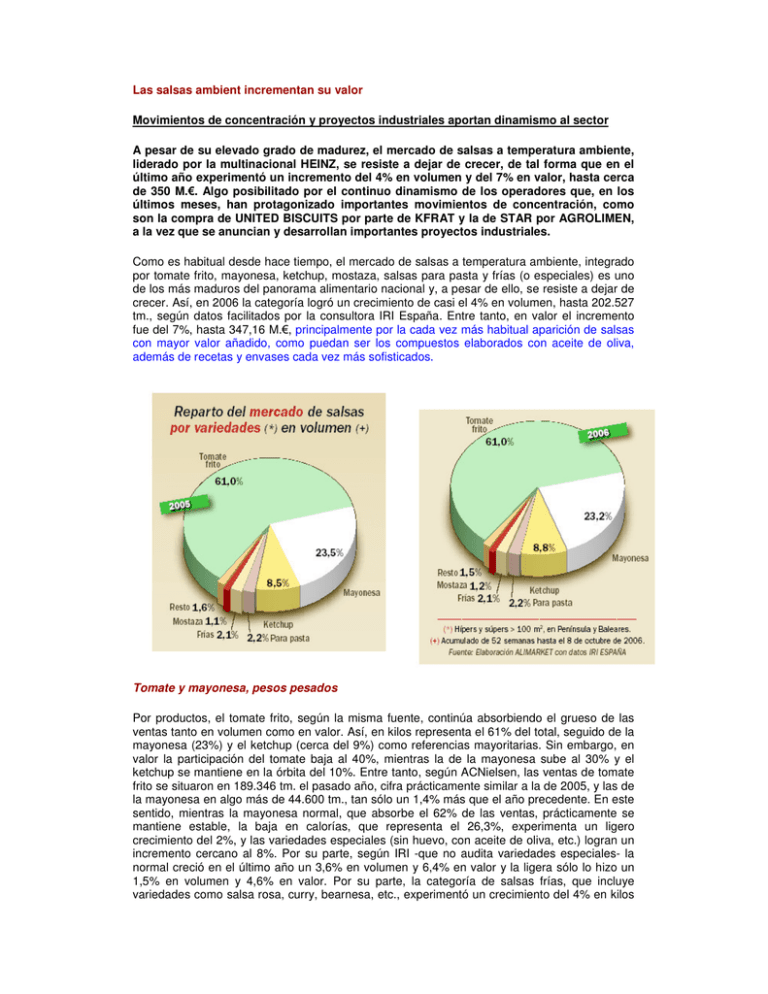

Las salsas ambient incrementan su valor Movimientos de concentración y proyectos industriales aportan dinamismo al sector A pesar de su elevado grado de madurez, el mercado de salsas a temperatura ambiente, liderado por la multinacional HEINZ, se resiste a dejar de crecer, de tal forma que en el último año experimentó un incremento del 4% en volumen y del 7% en valor, hasta cerca de 350 M.€. Algo posibilitado por el continuo dinamismo de los operadores que, en los últimos meses, han protagonizado importantes movimientos de concentración, como son la compra de UNITED BISCUITS por parte de KFRAT y la de STAR por AGROLIMEN, a la vez que se anuncian y desarrollan importantes proyectos industriales. Como es habitual desde hace tiempo, el mercado de salsas a temperatura ambiente, integrado por tomate frito, mayonesa, ketchup, mostaza, salsas para pasta y frías (o especiales) es uno de los más maduros del panorama alimentario nacional y, a pesar de ello, se resiste a dejar de crecer. Así, en 2006 la categoría logró un crecimiento de casi el 4% en volumen, hasta 202.527 tm., según datos facilitados por la consultora IRI España. Entre tanto, en valor el incremento fue del 7%, hasta 347,16 M.€, principalmente por la cada vez más habitual aparición de salsas con mayor valor añadido, como puedan ser los compuestos elaborados con aceite de oliva, además de recetas y envases cada vez más sofisticados. Tomate y mayonesa, pesos pesados Por productos, el tomate frito, según la misma fuente, continúa absorbiendo el grueso de las ventas tanto en volumen como en valor. Así, en kilos representa el 61% del total, seguido de la mayonesa (23%) y el ketchup (cerca del 9%) como referencias mayoritarias. Sin embargo, en valor la participación del tomate baja al 40%, mientras la de la mayonesa sube al 30% y el ketchup se mantiene en la órbita del 10%. Entre tanto, según ACNielsen, las ventas de tomate frito se situaron en 189.346 tm. el pasado año, cifra prácticamente similar a la de 2005, y las de la mayonesa en algo más de 44.600 tm., tan sólo un 1,4% más que el año precedente. En este sentido, mientras la mayonesa normal, que absorbe el 62% de las ventas, prácticamente se mantiene estable, la baja en calorías, que representa el 26,3%, experimenta un ligero crecimiento del 2%, y las variedades especiales (sin huevo, con aceite de oliva, etc.) logran un incremento cercano al 8%. Por su parte, según IRI -que no audita variedades especiales- la normal creció en el último año un 3,6% en volumen y 6,4% en valor y la ligera sólo lo hizo un 1,5% en volumen y 4,6% en valor. Por su parte, la categoría de salsas frías, que incluye variedades como salsa rosa, curry, bearnesa, etc., experimentó un crecimiento del 4% en kilos y 6% en valor, las de pasta lo hicieron en un 2,6% y 5,8% respectivamente, mientras que la mostaza logró un 9,2% en volumen y 11% en valor. En lo que a marcas se refiere, a pesar del tradicionalmente fuerte carácter marquista del sector, las enseñas de la distribución poco a poco van escalando posiciones hasta hacerse con huecos importantes. Por ejemplo, en mayonesa la MDD tiene una cuota del 31%. No obstante, el liderazgo es de UNILEVER con “Calvé”, “Hellman’s” y “Ligeresa”, si bien la marca preferida por los consumidores es “Kraft”. En ketchup, la MDD copa el 37,5% de las ventas, seguida de “Prima” con un 19%, aunque HEINZ adelantaría a BOLTON CILE con sus enseñas “Orlando”, “Heinz” y “Uncle William” que, en conjunto, suman un 24%. Asimismo, en tomate frito, y a falta de datos oficiales que nos dejan sin conocer la cuantificación de las marcas blancas, HEINZ también tendría la hegemonía con una cuota cercana al 30%. En mostaza, una de las categorías más pequeñas, también la MDD tiene una posición dominante, algo que no sucede en salsas para pasta, en este caso lideradas por “Gallo”. En cuanto a fabricantes, el sector mantiene una estructura muy estable desde hace tiempo. Así, conviven importantes multinacionales, como NESTLE, HEINZ, KFRAFT y UNILEVER, con marcas muy potentes, con empresas más modestas, por lo general de capital nacional (ALIMINTER, SALSA RICA y CHOVI, por ejemplo), que suelen dedicarse a fabricar buena parte de su volumen para terceros o bien destinarlo a hostelería e incluso al mercado exterior ante la dificultad de competir con las grandes, además de compañías aceiteras, muy orientadas a hostelería, y conserveras, éstas últimas en su mayor parte fabricantes de salsas de tomate y pasta. Movimientos de concentración Ahora bien, en los últimos meses se han producido varios movimientos de concentración, que han alterado la tradicional estabilidad industrial del sector, lo que puede reforzar algunas posiciones o hacer destacar otras. De esta forma, el pasado verano la norteamericana KRAFT FOODS INTERNACIONAL adquirió UNITED BISCUITS SOUTHERN EUROPE, lo que ha implicado que UNITED BISCUITS IBERIA, matriz de CARNES Y CONSERVAS ESPAÑOLAS (CARCESA), fabricante de los tradicionales tomates “Apis” y “Fruco”, pase a depender de KRAFT FOODS IBERIA, con lo que ésta complementa su catálogo de mayonesas e incrementa de forma notable su volumen de comercialización. Ahora bien, nada ha trascendido sobre futuros planes de la compañía para su división de salsas. Algo contrario a lo que sí ha manifestado otra de las grandes del sector, H.J. HEINZ COMPANY, que hace unos meses decidió poner en venta algunos de sus negocios en Europa. No obstante, la empresa ha dejado claro que su objetivo es potenciar aquéllas categorías en las que es líder, lo que implica reforzar aún más sus líneas de salsas en nuestro país. De hecho, incluso ha anunciado diversas inversiones en su planta de tomate frito y ketchup, localizada en Alfaro (La Rioja). Entre tanto, CORPORACION AGROLIMEN, matríz de GALLINA BLANCA, anunció el pasado mes de diciembre la compra de la italiana STAR. La operación se articuló a través de su participada PREPARADOS ALIMENTICIOS (PASA), propietaria del 100% de GALLINA BLANCA, a la vez que cedió el 50% de PASA a FINDIM INVESTMENS, propiedad de la familia Fossati, dueña de STAR. Con esta adquisición, GALLINA BLANCA puede reforzar de manera importante su posición en el sector de salsas, en el que ahora mantiene una modesta presencia (272 tm. en 2006) con sus salsas para cocinar (pimienta verde, roquefort, champiñones, etc.). Y es que el catálogo de productos de STAR incluye las conocidas salsas para pasta “Grand’Italia”, desde hace unos años retiradas de los lineales españoles. A ello se une que la cacereña INDUSTRIAS Y PROMOCIONES ALIMENTICIAS (INPRALSA), especializada en la fabricación de salsas de tomate y con capacidad industrial para producir 125.000 tm. anuales, es propiedad de FINDIM, con lo que ahora se convierte en una empresa del grupo AGROLIMEN. Entre los clientes tradicionales de INPRALSA se encuentran la francesa PANZANI, comprada por EBRO PULEVA el pasado verano, y la propia UNILEVER, en su momento comercializadora de “Starlux Grand’Italia” y “Starlux”, marcas adquiridas por UNILEVER en 2001 tras hacerse con BESTFOODS, puesto que esta última había comprado en 1997 STARLUX. No obstante, posteriormente UNILEVER decidió unificar todas sus marcas de tomate y para pasta bajo la enseña “Knorr” y abandonó la comercialización de “Grand’Italia”, propiedad de STAR. Por su parte, la vallisoletana DULCES Y CONSERVAS HELIOS ha elevado su participación en la fabricante de salsas HELIGOLD desde el 30% hasta el 100%. El 70% adquirido por HELIOS estaba en manos de la inglesa GOLDEN WEST FOODS desde 1997. Uno de los clientes más destacados de HELIGOLD ha sido hasta hace poco tiempo la cadena de comida rápida McDonald’s. No obstante, HELIOS está trabajando ahora en afianzar las ventas de ketchup con su propia marca. Nuevas plantas Pero además de los movimientos de concentración apuntados, en los últimos meses se han puesto en marcha también nuevas plantas y se han anunciado nuevos proyectos. Entre estos últimos, uno de los más recientes en el tiempo es el promovido por la barcelonesa CODYT, dedicada a la comercialización de bebidas y aceites. La empresa prevé asociarse con las cooperativas extremeñas ACOREX, ACOPAEX y COMERCIAL AGROPECUARIA (CASAT), dedicadas, entre otras actividades, a la producción e incluso transformación de tomate, para levantar una planta de salsas en Extremadura, con capacidad para transformar 100.000 tm. El proyecto absorbería una inversión de entre 20 M. y 25 M.€. Para su gestión, se constituiría una nueva compañía, en la que CODYT suscribiría un 40% del capital, las tres cooperativas mencionadas, bien directamente o a través de alguna de sus participadas, otro 40% entre las tres y el 20% restante la pública SOFIEX. Entre tanto, la murciana MATEO HIDALGO (“Hida”) está construyendo una fábrica de 20.000 m2 en Mula, con un desembolso de 10 M.€. Estas instalaciones centralizarán toda la actividad de la compañía, que cerrará su actual fábrica de Aljucer. Por su parte, COSAMI FOOD NATURE, constituida por los mismos accionistas que SALSAS FINAS DE RIOJA está construyendo unas nuevas instalaciones en Funes (Navarra), a las que trasladará toda la actividad de SALSAS FINAS y de COSAMI CONSERVAS VEGETALES, con la que también comparte socios. Está previsto que las obras finalicen este 2007, tras una inversión de 3 M.€ en el levantamiento de una fábrica de 41.000 m2 con capacidad para producir 10.000 tm. anuales. También la riojana TRE, que tiene un volumen de producción anual de 3.500 tm. de salsas, ha comenzado ya a construir sus anunciadas instalaciones, que previsiblemente estarán finalizadas el próximo otoño. En cuanto a los proyectos ya concluidos, ALIMINTER ha puesto en marcha su fábrica de Marruecos, gestionada por su filial (54%) ALICOMAR. Esto, junto a su asociación con la aceitera local SIOF, le ha posibilitado incrementar de manera importante su volumen comercial en el último año. Mientras, DUENDESOL, ubicada en Almedinilla (Córdoba) e integrada en GRUPO AEPSA -junto a ACEITES EL PALOMAR-, inició su actividad el pasado mes de julio tras invertir 4 M.€ en la construcción de su fábrica, con capacidad para 15 M.l. anuales de salsas, que vende ya en hostelería y que este año 2007 prevé introducir en alimentación. También la pacense SOL DE VALDIVIA, que comparte accionistas con COMPRE Y COMPARE y SALSA RICA, ha puesto en marcha su fábrica en la que elabora unas 6.000 tm. de tomate frito, parte del cual es distribuido por COMPRE Y COMPARE (“Celorrio”). ACEITES MILLAS, también ha ampliado su fábrica, lo que le posibilitará lanzar nuevas referencias. Y la también fabricante de conservas NAPAL comenzó con la venta de salsas de tomate y para pasta en grandes superficies, con la marca “Napalina”, tras instalar una línea específica para tal fin en sus fábrica de Valtierra (Navarra). Nuevos productos y nuevos formatos Y todo este dinamismo está siendo acompañado de un importante movimiento en los catálogos, tanto con nuevas variedades de salsas como con nuevos formatos y sistemas de envase. Así, ya es bastante generalizado el uso de los denominados formatos “bocabajo”, no sólo para ketchup y mostaza sino también para mayonesas. Entre las compañías que incorporaron este tipo de envase para buena parte de sus salsas se encuentra YBARRA y más recientemente KRAFT. Por su parte, HEINZ cuenta con formato de ketchup “extra control” y un puñado de operadores se han decantado por incorporar formatos monodosis, tradicionalmente propios del canal de hostelería, al canal de alimentación. Entre ellos, ALIMINTER, que vende todo tipo de salsas en tarrinas individuales. BOLTON CILE hace lo propio pero en bolsitas de plástico, JUMEL ALIMENTARIA, que en 2006 comercializó 1.926 tm. de salsas, también ha lanzado monodosis, al igual que ACEITES Y SALSAS MUELA. Entre tanto, BOLTON CILE, que además de fabricar las salsas “Prima” también comercializa en nuestro país una extensa gama de salsas especiales procedentes de distintos países, ahora ha añadido nuevas variedades a su catálogo. Concretamente ha lanzado la gama “Mayonesas del Mundo” bajo la marca “Prima” y en bote de cristal. Está integrada por tres referencias procedentes de Francia (mayonesa con sabor a cebollas asadas), Italia, con tomates secados al sol y de la India, con tikka. Además de ello, comercializa ketchup y mayonesa light con tapón antigoteo. SOS, que tiene un volumen de venta cercano a 5.000 tm., también ha apostado por ampliar su gama de mayonesas, aunque en el mercado mexicano y bajo la marca “Louit”. Mientras, ARTEOLIVA (1.700 tm. en 2006) prevé lanzar salsas para ensaladas y bechamel, ambas en brik, formato en el que ya vende el resto de sus productos. En cuanto a la bechamel se trata de un producto específico para cocinar, que difiere de los aquí analizados. No obstante, en este sentido, la alicantina JESUS NAVARRO lanzó el pasado verano una colección de salsas líquidas para consumir en caliente, similares a las que hasta ahora tiene GALLINA BLANCA, en doy pack con su marca “Carmencita”. Por su parte, NESTLE lanzó en 2006 tomate frito al toque de queso y de orégano, dos referencias que vienen a completar su línea de salsas de tomate. Y CIDACOS ha lanzado un compuesto específico para elaborar el tan conocido “pan tumaca” que, por otra parte, da nombre a la referencia y de la que ahora se puede adquirir con o sin ajo. Un producto, el tomate, que desde hace tiempo se presta a diferentes innovaciones con el objetivo de añadir valor a uno de los compuestos más clásicos del sector. Por ello, INDUSTRIAS DEL BIERZO y MATEO HIDALGO han lanzado ahora tomate frito de producción ecológica, que complementa a los ya conocidos tomates elaborados con aceite de oliva, con hortalizas e incluso bajos en calorías. También dentro de lo que podríamos denominar línea “gourmet” del tomate se integraría la referencia lanzada recientemente por CONSERVAS LA GERGALEÑA, vinculada a la hortofrutícola CAPARROS NATURE.