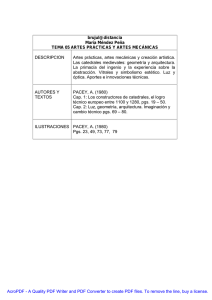

Capítulo 04

Anuncio