análisis de empresa

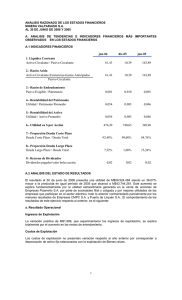

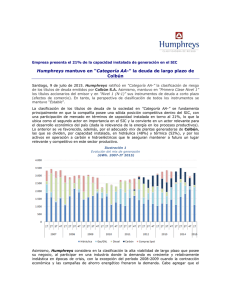

Anuncio

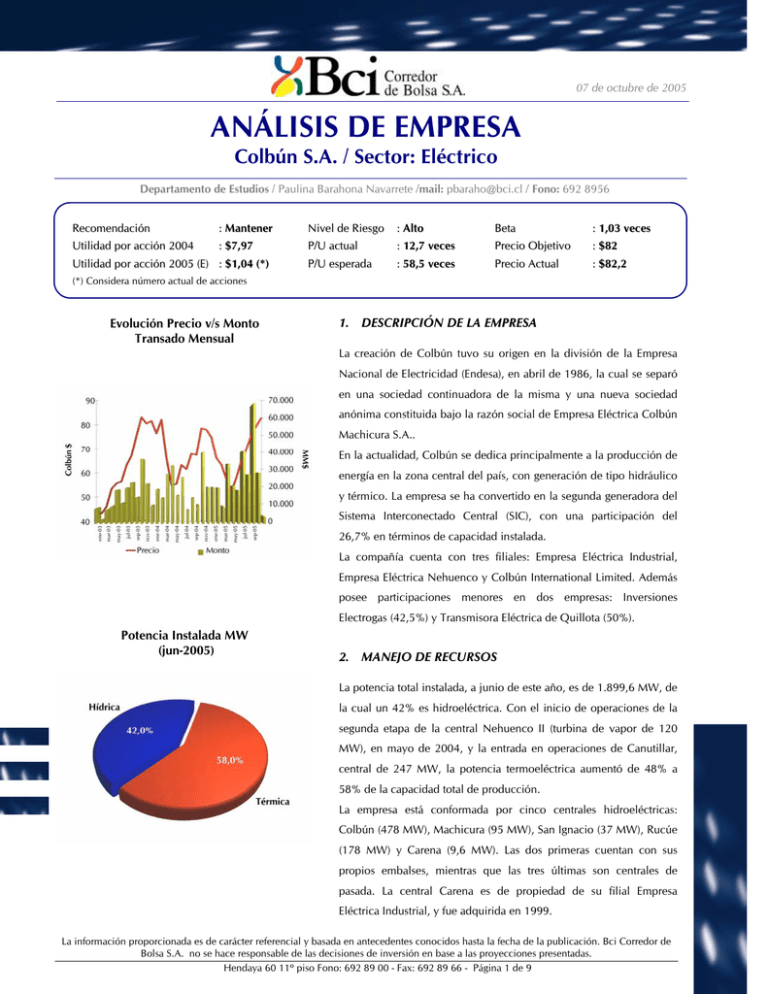

07 de octubre de 2005 ANÁLISIS DE EMPRESA Colbún S.A. / Sector: Eléctrico Departamento de Estudios / Paulina Barahona Navarrete /mail: [email protected] / Fono: 692 8956 Recomendación : M a nt e ne r Nivel de Riesgo : Alto Beta : 1,03 veces Utilidad por acción 2004 : $7,97 P/U actual : 12,7 veces Precio Objetivo : $82 P/U esperada : 58,5 veces Precio Actual : $82,2 Utilidad por acción 2005 (E) : $1,04 (*) (*) Considera número actual de acciones Evolución Precio v/s Monto Transado Mensual 1. DESCRIPCIÓN DE LA EMPRESA La creación de Colbún tuvo su origen en la división de la Empresa Nacional de Electricidad (Endesa), en abril de 1986, la cual se separó en una sociedad continuadora de la misma y una nueva sociedad anónima constituida bajo la razón social de Empresa Eléctrica Colbún Machicura S.A.. En la actualidad, Colbún se dedica principalmente a la producción de energía en la zona central del país, con generación de tipo hidráulico y térmico. La empresa se ha convertido en la segunda generadora del Sistema Interconectado Central (SIC), con una participación del 26,7% en términos de capacidad instalada. La compañía cuenta con tres filiales: Empresa Eléctrica Industrial, Empresa Eléctrica Nehuenco y Colbún International Limited. Además posee participaciones menores en dos empresas: Inversiones Electrogas (42,5%) y Transmisora Eléctrica de Quillota (50%). Potencia Instalada MW (jun-2005) 2. MANEJO DE RECURSOS La potencia total instalada, a junio de este año, es de 1.899,6 MW, de la cual un 42% es hidroeléctrica. Con el inicio de operaciones de la segunda etapa de la central Nehuenco II (turbina de vapor de 120 MW), en mayo de 2004, y la entrada en operaciones de Canutillar, central de 247 MW, la potencia termoeléctrica aumentó de 48% a 58% de la capacidad total de producción. La empresa está conformada por cinco centrales hidroeléctricas: Colbún (478 MW), Machicura (95 MW), San Ignacio (37 MW), Rucúe (178 MW) y Carena (9,6 MW). Las dos primeras cuentan con sus propios embalses, mientras que las tres últimas son centrales de pasada. La central Carena es de propiedad de su filial Empresa Eléctrica Industrial, y fue adquirida en 1999. La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 1 de 9 Centrales Hidroeléctricas de Embalse En términos hidroeléctricos, las tres centrales de pasada (San Ignacio, Rucúe y Carena) permiten generar energía a un costo marginal nulo, al usar agua que los ríos arrastran naturalmente. En caso de no Fecha puesta servicio Tipo de turbina Nº unid. generadoras Caudal de diseño Altura de caída Potencia Nominal Potencia Máxima Colbún abr-85 Francis 2 280 (m³/s) 168 m 400 MW 478 MW Machicura jun-85 Kaplan 2 280 (m³/s) 37 m 90 MW 95 MW generar energía con esa agua, ésta se pierde, lo que hace que el costo alternativo sea nulo. Cuando el caudal de los ríos es abundante, por períodos de lluvias o deshielos, estas centrales generan gran cantidad de energía. Por otro lado, el complejo Colbún - Machicura posee un embalse con capacidad para almacenar agua casi por un año, lo que permite un buen manejo del recurso hídrico. Colbún también es dueña del Complejo Termoeléctrico Nehuenco, que está conformado por tres unidades de generación: Nehuenco I, de ciclo combinado a gas natural con 372 MW de potencia; Centrales Hidroeléctricas de Pasada Nehuenco II, también de ciclo combinado a gas natural que entró en operaciones en dos etapas, una de 255 MW en junio de 2003 y otra de 120 MW en mayo de 2005; y Nehuenco III, de ciclo abierto con Fecha puesta servicio Tipo de turbina Nº unid. generadoras Caudal de diseño Altura de caída Potencia Nominal Potencia Máxima San Ignacio Rucúe Carena ago-96 nov-98 1937 Kaplan Francis Francis 1 2 4 180 (m³/s) 130 (m³/s) 9,6 (m³/s) 21 m 140 m 127 m 33 MW 166 MW 8,5 MW 37 MW 178 MW 9,6 MW 108 MW de potencia, puesta en servicio a mediados del año 2002. De éstas, las unidades I y III pueden operar alternativamente empleando petróleo diesel, no así en el caso de la segunda unidad. Adicionalmente, en junio de este año comenzó a funcionar la central Candelaria, ciclo abierto a gas natural de 247 MW. Dado que esta central no cuenta con permisos de exportación, su operación inicial ha sido posible debido a su conversión a petróleo diesel. Colbún participa también, a través de Electrogas, en la propiedad de un gasoducto de 130 km. entre el terminal de San Bernardo y Quillota, mediante el cual abastece de gas natural a las centrales del Participación en el SIC (*) (7.126,2 MW instalados) Complejo Nehuenco y a la central San Isidro de Endesa. Finalmente, la empresa cuenta con 537 km. de líneas de transmisión, cuyo objetivo es inyectar la energía producida por las distintas centrales, y en algunos casos, abastecer a clientes. 3. GENERACIÓN ELÉCTRICA EN CHILE Existen dos sistemas principales e independientes, el Sistema Interconectado Central (SIC) y el Sistema Interconectado del Norte Grande (SING). El segmento de generación funciona bajo un esquema abierto y competitivo, en que cada compañía decide la oferta que incorpora al sistema y la composición de sus ventas entre sus clientes. (*) Gener: Incluye Guacolda y Eléctrica de Santiago. Endesa: Incluye Pehuenche, Pangue y San Isidro. Colbún: No incluye activos de Grupo Matte. En la fase operativa, las generadoras deben presentar al Centro de Despacho Económico de Carga (CDEC) información respecto de sus previsiones de consumo, sus costos de operación y la disponibilidad de sus centrales generadoras. A partir de esa información, el CDEC La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 2 de 9 Proyección Demanda Eléctrica SIC (Comisión Nacional de Energía) despacha las indicaciones a las empresas sobre qué centrales deben operar, con el propósito de minimizar los costos de producción y falla del sistema. Posteriormente, el CDEC determina las transferencias que se produjeron entre generadoras, las que son valorizadas a costo marginal para efectos de su pago. En términos simplificados, las transacciones de electricidad se realizan a tres tipos de precios: el precio de nudo, que corresponde al precio de largo plazo de producir electricidad dentro del sistema; el precio spot, que corresponde al costo marginal de la central menos eficiente en producción en un instante; y los precios libres, que son los negociados entre grandes consumidores y las generadoras. Los precios de nudo son calculados semestralmente por la Comisión Nacional de Energía (CNE) en abril y octubre de cada año, manteniéndose nominalmente constantes hasta la siguiente fijación. Evolución Demanda Eléctrica SIC (CDEC-SIC) Cabe destacar que éstos están indexados principalmente a la disponibilidad de agua en los embalses, al plan de obras, al tipo de cambio y al valor de los combustibles. Cuando una de estas variables cambia en más de un 10% respecto de los valores al momento de la fijación, los precios de nudo recogen esta variación. Al momento de la fijación, se debe revisar la diferencia porcentual entre el precio teórico obtenido y el precio libre vigente, de manera de aplicar la Banda de Precios de Mercado (BPM) correspondiente: 5% 2 BPM = * ∆PMB / PMM % − 2% 5 30% ; si ∆PMB / PMM % < 30% ; si 30% ≤ ∆PMB / PMM % < 80% ; si 80% ≤ ∆PMB / PMM % PMB = Precio Medio Básico (valor teórico) PMM = Precio Medio de Mercado (precio libre) Estructura de Propiedad (jun-2005) 4. ESTRUCTURA DE PROPIEDAD Detalle Inversionistas Electropacífico Inversiones Ltda. Celfin Capital S.A. Corredores de Bolsa Suez Energy Andino S.A. Forestal Cominco S.A. Soco Servin Ltda. AFP Habitat S.A. para Fondo C AFP Cuprum S.A. para Fondo C Otros Total Nº acciones % Part. 4.257.486.236 350.053.405 336.472.961 304.048.389 259.278.591 195.936.777 159.342.302 3.817.142.113 9.679.760.774 44,0% 3,6% 3,5% 3,1% 2,7% 2,0% 1,6% 39,4% 100,0% La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 3 de 9 Detalle Centrales de Grupo Matte La propiedad de Colbún, a junio de 2005, mantiene como controlador principal al pacto Matte-Tractebel, a través de las Centrales Chacabuquito Los Quilos Blanco Juncal Juncalito Hornitos (2007) Guardia Vieja Antilhue 1 Canutillar Antilhue 2 (2005) Cenelca TOTAL MW 29,0 39,3 58,0 27,0 1,4 55,0 209,7 50,0 172,0 50,0 272,0 481,7 Tipo Pasada Pasada Pasada Pasada Pasada Pasada Diesel Embalse Diesel sociedades Electropacífico Inversiones, donde se dividen la propiedad en un 41,5% y un 58,5% respectivamente, y por medio de Suez Energy (3,5%) y Forestal Cominco (3,1%). De esta forma, el grupo controlador maneja el 50,6% de la propiedad de Colbún: Matte con un 21,4% y Suez Tractebel con un 29,2%. 5. FUSIÓN CON ACTIVOS DE GRUPO MATTE El día 30 de septiembre de este año, el grupo Matte y su socia francobelga Suez Energy acordaron una promesa de fusión, definiendo una participación final para el grupo Matte de 48,883% (antes de 21,4%), mientras que la de Suez se reducirá a 19% (antes de 29,2%). Para ello se deberá realizar un aumento de capital por 5.204.281.831 acciones, Evolución Utilidad en MM$ equivalentes al 34,9655% de la propiedad de Colbún fusionada, las que se distribuirán entre los accionistas de Cenelca (Matte). Entre otras condiciones, la operaciones está sujeta a que el derecho a retiro ejercido por los accionistas de Colbún no exceda el3% del total de las acciones emitidas previo a la fusión. Dado lo anterior, la junta extraordinaria de accionistas que busca aprobar la fusión de Hidroeléctrica Cenelca (que agrupa los activos del Grupo Matte) con Colbún quedó fijada para el 19 de octubre. Cabe señalar que la operación implicaría el traspaso de 376,7 MW instalados más 105 MW en proyectos (79,2% hídricos y 20,8% a diesel). De esta forma, al considerar el proyecto hídrico Quilleco de 70 MW, Colbún quedaría con una capacidad instalada de 2.451,3 Evolución Ventas en MM$ MW, de la cual un 49% sería térmica. 6. ÚLTIMOS RESULTADOS (Cifras en MM$) Ingresos de explotación Costos de explotación Margen de explotación Gastos de Adm. y Ventas Res. Operacional Res. No Operacional Utilidad ejercicio jun-05 117.309 -111.984 5.325 jun-04 97.564 -67.580 29.984 Var. (%) 20,2% 65,7% -82,2% -3.158 2.167 -7.392 -6.113 -2.886 27.098 -16.438 8.459 9,4% -92,0% 55,0% -172,3% La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 4 de 9 Al primer semestre, Colbún obtuvo pérdidas por $6.114 millones, lo Precios Año 2005 Mayor Menor Actual 84,0 50,5 82,2 (05/oct) (27/abr) que se compara negativamente con las utilidades por $8.458 millones a igual periodo de 2004. En este sentido, las variables claves que afectaron sus resultados se relacionan a los costos de operación. Por un lado, se produjo un incremento de 10,4% en la generación de energía y de 20,2% en las ventas valoradas, pero también existió un 2004 -3,98% Rentabilidad 2005 sep-05 15,18% 4,91% fuerte aumento en las compras de energía al sistema (95%) que oct-05 4,05% contrarrestó parte de este buen comportamiento en los ingresos, por precios spot significativamente superiores a los vigentes en el periodo anterior. Lo anterior se relaciona con condiciones hidrológicas menos favorables hasta mayo y las fuertes restricciones de gas natural desde Argentina. Además, Colbún nuevamente debió enfrentar un mayor consumo de petróleo diesel, combustible más caro que el gas natural y que Resumen Financiero Número de acciones: 9.679.760.774 Razón corriente: 0,92 Razón ácida: 0,33 aumentó su precio sobre un 20% en el año, utilizándolo en la Relación bolsa / libro: Deuda / Patrimonio: Deuda / Activos: Cobertura G. Financieros: Política de dividendos: Pat. bursátil (MM$): Prom. transado diario (MM$): 1,17 0,56 0,36 0,27 30% 795.676 Debido a lo anterior, los costos operacionales aumentaron un 65,7% Presencia bursátil: Dividend yield 2005: 100% 2,55% 1.294 generación de Nehuenco I y, parcialmente, en Nehuenco III, centrales afectadas por los recortes de gas natural. y la compañía registró una caída sustancial de 92,0% en el resultado operacional, el que ascendió a $2.167 millones. A nivel no operacional, se observó una reducción de 55,0% en las pérdidas, explicada por mayores ingresos no operacionales por la utilización de contratos forward, empleados para calzar los desembolsos en dólares del año 2005. Por otra parte, se produjo una disminución de 15% en los gastos financieros, ante menores tasas de interés y la apreciación del tipo de cambio, afectando la deuda en dólares. Finalmente, se generó una menor pérdida por diferencia de Feller Rate Fecha último informe: jul-05 Acciones: 1ª Clase Nivel 2 Solvencia: A+ Tendencia: Estable cambio, pues al primer semestre de este año el tipo de cambio se FitchRatings Fecha último informe: jun-05 Acciones: Nivel 3 Solvencia: A+ Tendencia: Estable Fortalezas: apreció un 1,5% real, mientras que en igual periodo de 2004 se depreció un 6,7% real. 7. FORTALEZAS Y RIESGOS • Sector eléctrico. La demanda eléctrica ha crecido un 6,1% promedio anual en los últimos cinco años, nivel inferior al consumo de países desarrollados, como ocurre en Estados Unidos. De hecho, dentro de los próximos años la CNE estima una demanda promedio de 7% anual, valor que entrega un potencial importante de crecimiento. La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 5 de 9 • La capacidad térmica que opera en base a este combustible y por administración de Colbún es ejercida por un acordar mayor cantidad de contratos de suministro de tipo grupo interrumpible con sus proveedores, en relación a otras Solidez de principales económico accionistas. (Matte), conocedor del generadoras. mercado chileno, y un operador eléctrico extranjero (Suez Energy) con un amplio respaldo patrimonial y técnico. • Escenarios fuertemente competitivos. La generación eléctrica es, a diferencia de otros segmentos del sector eléctrico, un sector • Inversiones concentradas en Chile. Dadas las donde predominan los escenarios competitivos. De esta forma, perspectivas de pueden enfrentarse resultados operacionales negativos ante Latinoamérica, Colbún enfrenta un riesgo más malas decisiones de política comercial o precios deprimidos acotado al no poseer inversiones productivas en producto de sobreinversiones a nivel de la industria. económicas y políticas los países vecinos, con marcos regulatorios y económicos menos consolidados. • Contratos de suministro eléctrico. La política de la compañía en los • últimos años fue realizar proyectos de inversión, Mix de generación. Su composición actual de acompañados de contratos que aseguraran sus ventas. Sin generación (58% embargo, ante la escasez de gas natural para que operen sus equilibrado entre térmico) empresas se encuentra térmicas e plantas, la compañía se ha visto obligada a incrementar hidráulicas dependientes de distintas cuencas. considerablemente sus costos para producir energía con un Sin embargo, la compañía está expuesta a combustible alternativo o comprar en el mercado, y así cumplir riesgos hidrológicos y a la incertidumbre con los contratos libres acordados. derivada de la volatilidad en el abastecimeinto de gas natural, hecho que sería contrapesado • Riesgo hidrológico. Si bien, la empresa cuenta con un mix de generación equilibrado, la exposición a condiciones hidrológicas por la fusión de activos con Cenelca y Guardia desfavorables ha aumentado con el desabastecimiento de gas Vieja. natural argentino, dependiendo de un sistema de generación • Beneficio tributario. Por ser Colbún una acción mucho más caro. de alta presencia bursátil, queda exenta del 8. HECHOS RELEVANTES pago de impuestos a la ganancia de capital. Riesgos: • • Ley de Servicios Generales, lo cual significó un ajuste promedio Gas natural. La totalidad del gas natural que de 30,3% en el precio de nudo del SIC por la conformación de consumen las centrales térmicas en el SIC y el una banda de precios escalonada, como principal modificación. SING proviene de Argentina, generándose un alto riesgo de abastecimiento al depender de Ley Corta II. En mayo de este año se publicó la modificación a la • Puesta en marcha de Candelaria. En mayo, la empresa inició la una sola fuente. La crisis energética de este país operación de la central Candelaria, unidad de ciclo abierto de ha 250 MW con capacidad para operar con diesel. Al no contar con llevado a un racionamiento de este suministro de gas natural para su despacho, actúa como unidad combustible, lo cual obligó a una conversión de de respaldo al sistema. centrales nacionales de gas natural a petróleo, situación que incrementó fuertemente los costos • Aumento en horas de punta. En septiembre de 2004 se emitió el de generadoras locales. Colbún es la empresa fallo del Panel de Expertos del Sistema Eléctrico, donde se elevó más expuesta a recortes de gas natural desde el número de horas de punta desde cinco a ocho. Argentina, por poseer un mayor porcentaje de La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 6 de 9 Balance Consolidado en MM$ (jun-2005) • Racionamiento de gas natural. A partir de abril de 2004 se están haciendo efectivos cortes de suministro de gas natural proveniente de Argentina. En momentos peak, el recorte ha llegado a los 11,1 millones de m3/día, lo que representa un 47% ACTIVOS Activos Circulantes Activos Fijos Otros Activos jun-05 97.270 930.392 31.130 jun-04 44.840 930.956 30.496 Total Activos 1.058.791 1.006.292 PASIVOS Pasivos Circulantes Pasivos L.P. Interés minoritario Patrimonio Total Pasivos jun-05 105.780 274.564 0 678.448 1.058.791 jun-04 132.940 234.770 0 638.581 1.006.292 de los requerimientos a nivel nacional. • Regulación argentina. En junio de 2004, el gobierno argentino reemplazó la Resolución 27, que limita el consumo actual al realizado en el año 2003, por una nueva Resolución que señala que los nuevos recortes serán sólo los necesarios para abastecer el consumo interno argentino. • Impuesto a exportaciones de gas natural. El gobierno argentino estipuló en mayo de 2004 la aplicación de un impuesto de 20% a sus exportaciones de gas natural licuado, gas natural en estado gaseoso y otros hidrocarburos. Evolución R. Operacional en MM$ • Nivel de embalses y producción hidráulica. En los últimos meses, se observa una notoria recuperación en los niveles de los embalses en la zona centro-sur del país, permitiendo una generación en base a hidroelectricidad de casi 80% en promedio. Lo anterior, junto con recortes de gas en niveles mínimos, han permitido mantener bajos costos en el sistema. 9. PROYECCIONES Supuestos: Los supuestos más relevantes para la valoración de Colbún son: - En términos de generación real, se consideran las estimaciones publicadas por el CDEC-SIC para los próximos períodos, en los distintos escenarios hidrológicos. Para el año 2005 se considera Evolución R. No Operacional en MM$ hidrología húmeda, en 2006 una situación seca y en los años siguientes, se estima una hidrología media. - El precio de nudo promedio aumentó un 1,2% según fijación de abril. En junio se ajusta en 30,3% por publicación de Ley Corta II. Para octubre se estima un incremento de 5,5%, derivado del porcentaje de empresas del SIC que deberían convertirse y la fijación tarifaria de abril. Durante los años 2006 y 2007 no registra variaciones. En el 2008 ajustamos en 15% a la baja dicho precio por entrada en operaciones de planta a GNL, quedando constante en adelante. La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 7 de 9 - Las ventas físicas para clientes regulados crecen Los costos de compra al sistema también se incrementan de según la demanda proyectada por la CNE, la manera importante respecto al año 2003. De los US$20/MWh cual fluctúa entre 6,5% y 6,7% anual hasta el que se observaron a diciembre de 2004, pasan a US$50-85/MWh año 2015. En el caso de clientes libres, ésta en los años más críticos (2005-2007), dependiendo de la varía entre 5,6% y 9,8% más los nuevos hidrología. proyectos de inversión. - - En términos operativos, se considera Plan de inversión considera sólo la construcción de la central la hidroeléctrica Quilleco (70 MW) para el año 2007, lo que se conversión a petróleo de la central Nehuenco suma a los proyectos derivados de la fusión: Antilhue 2 (50 MW) III, el uso de gas natural por parte de la central y Hornitos (55 MW). Se estipula una inversión en mantención de Nehuenco II y un mix entre petróleo y gas plantas de US$30 millones anuales. natural en Nehuenco I, utilizando gas natural en momentos peak de generación. Además, la - consideró un tipo de cambio de cierre de $550. central Candelaria operaría sólo en base a diesel. La conversión sería durante tres años, Se asume una variación por IPC de 3% anual. Para el 2005, se - contando el 2005; posteriormente, todas las Se considera la aprobación de la fusión con los activos del grupo Matte, haciéndose efectiva a partir del año 2006. centrales operarían a Gas Natural Licuado. Esto lleva a que el costo promedio del sistema se - Se utilizó un beta de 1,03 veces. triplique, debido al uso de petróleo. Valoración: La siguiente tabla refleja las proyecciones que se han estimado para la empresa (cifras en millones de pesos): ITEMS (Cifras en MM$) 2004 2005E 2006E 2007E 2008E 2009E 2010E 2011E 2012E Ingresos de Explotación 216.116 279.007 374.800 406.070 389.024 410.989 437.701 455.449 484.260 Costos de Explotación -137.748 -235.585 -274.187 -282.898 -221.407 -241.279 -265.976 -277.226 -301.184 Margen de Explotación 78.368 43.422 100.613 123.172 167.617 169.710 171.724 178.223 183.077 Gastos de Administración y Ventas -5.871 -6.748 -7.969 -8.198 -7.708 -7.944 -8.227 -8.407 -8.701 RESULTADO OPERACIONAL 72.497 36.674 92.644 114.974 159.909 161.766 163.497 169.817 174.375 Margen Costos/Ingresos 63,7% 84,4% 73,2% 69,7% 56,9% 58,7% 60,8% 60,9% 62,2% Margen Operacional 33,5% 13,1% 24,7% 28,3% 41,1% 39,4% 37,4% 37,3% 36,0% Gastos Financieros -15.492 -13.778 -12.792 -9.487 -9.487 -9.487 -9.487 -9.487 -9.487 RESULTADO NO OPERACIONAL 10.511 -20.297 -19.575 -16.542 -16.822 -17.111 -17.408 -12.563 -18.029 Impuesto a la Renta -5.847 -2.784 -12.422 -16.733 -24.325 -24.591 -24.835 -26.733 -26.579 UTILIDAD (PERDIDA) DEL EJERC. 77.161 13.592 60.647 81.698 118.762 120.064 121.254 130.520 129.767 UPA 7,97 1,40 4,07 5,49 7,98 8,07 8,15 8,77 8,72 Margen Neto 35,7% 4,9% 16,2% 20,1% 30,5% 29,2% 27,7% 28,7% 26,8% Ebitda MM$ 104.277 68.956 132.709 153.192 196.375 197.655 198.854 204.684 208.796 Margen Ebitda 48,3% 24,7% 35,4% 37,7% 50,5% 48,1% 45,4% 44,9% 43,1% Flujo de Caja Operacional MM$ Resultado Operacional Depreciación Ebitda Inversión en Capital Variación del Capital de Trabajo Impuesto Flujo de Caja Operacional MM$ 2004 72.497 31.780 104.277 -48.134 -20.409 -5.847 29.887 2005E 36.674 32.282 68.956 -38.500 -7.661 -2.784 20.011 2006E 92.644 40.065 132.709 -56.650 -16.185 -12.422 47.453 2007E 114.974 38.218 153.192 -17.505 -5.465 -16.733 113.488 2008E 159.909 36.466 196.375 -18.030 -3.845 -24.325 150.175 2009E 161.766 35.889 197.655 -18.571 -3.944 -24.591 150.549 2010E 163.497 35.357 198.854 -19.128 -4.741 -24.835 150.150 2011E 169.817 34.868 204.684 -19.702 -3.556 -26.733 154.693 2012E 174.375 34.421 208.796 -20.293 -5.286 -26.579 156.639 La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 8 de 9 Sensibilización del precio de la acción ante distintas tasas de descuento: Tasa Patrimonio Tasa Activos Valor Presente Activos (MM$) Activos Prescindibles (MM$) Deuda (MM$) Patrimonio (MM$) Nº de Acciones (millones) Valor por acción ($) 11,5% 12,3% 13,1% 13,9% 14,7% 8,8% 9,3% 9,8% 10,3% 10,8% 1.936.770 1.800.093 1.678.901 1.570.824 1.473.939 21.190 21.190 21.190 21.190 21.190 475.540 475.540 475.540 475.540 475.540 1.482.421 1.345.743 1.224.551 1.116.474 1.019.590 14.884 14.884 14.884 14.884 14.884 100 90 82 75 69 10. ANÁLISIS COMPARATIVO Realizamos un análisis complementario a través de por acción en doce meses, medido como resultado operacional más ratios, uno que mide el flujo de la compañía y otro depreciación, de $8,26. representativo de la industria: EV/Ebitda y valor por De esta forma, obtenemos una estimación de precios de Colbún de MW instalado, empleando como referencia las $82,5 y $89,9 para EV/Ebitda y MM$/MW, respectivamente. empresas Endesa, Gener y Pehuenche. Ambos indicadores bursátil, están situación ponderados que por equilibra patrimonio las dos estimaciones, considerando un precio actual para Colbún de $82,2 por título y un total de 1.900 MW Empresa Pehuenche Endesa Gener Prom. Ponderado Precio Colbún (E) MW Instalados 695 11.980 2.462 Precio $ 1.300 528 89 Nº acciones Market Cap (millones) (MM$) 613 796.413 8.202 4.328.886 6.387 565.235 EV/Ebitda MM$/MW 12,71 14,32 7,56 13,4 82,5 1.145,9 361,4 229,6 458,1 89,9 instalados. Además, se debe considerar un Ebitda 1. CONCLUSIONES Hemos determinado un precio objetivo de $82 por Si bien, noticias relacionadas a incrementos en el precio de nudo y acción para Colbún. No obstante queremos recalcar mayores incentivos a la inversión en el sector, junto con una nueva que la acción ha mostrado un comportamiento estructura societaria y el aporte de las nuevas centrales (aminorando cíclico desde el año 2004, generando oportunidades levemente la dependencia al gas), entregan expectativas favorables a atractivas de rentabilidad, situación que debiera la compañía, creemos que al momento de una posible alza en los repetirse en los próximos dos años, por lo que se recortes, esta acción será la más castigada por los inversionistas. recomienda monitorear su evolución. Sin embargo, resulta destacable la recuperación que mostrarían los Colbún continúa siendo la generadora más expuesta resultados del segundo semestre, al incorporar el alza de 30,3% en el a los efectos derivados de los recortes de gas natural precio regulado ante la publicación de la Ley Corta II y la favorable desde Argentina, por poseer un alto nivel de hidrología, con la consecuente recuperación de los embalses, desde contratación en las ventas de energía y debido a que fines de junio, permitiendo una mayor generación hídrica respecto a las centrales de ciclo combinado a gas natural los meses más críticos. representan un 58% de su capacidad total instalada. Ante este escenario, pensamos que la acción no debiera superar los Si lo anterior se suma a condiciones hidrológicas $90 hacia fines de año, mientras que el piso para los próximos doce desfavorables, meses, meses se encontraría en torno a los $60, considerando dicho valor obligando a la empresa a convertir sus centrales como oportunidad de compra pero de alto riesgo, pues resulta térmicas a petróleo para cumplir sus contratos, los impredecible pronosticar tanto la hidrología como cualquier medida costos se elevan considerablemente. futura del gobierno argentino respecto al tema del gas natural. aunque sea por pocos La información proporcionada es de carácter referencial y basada en antecedentes conocidos hasta la fecha de la publicación. Bci Corredor de Bolsa S.A. no se hace responsable de las decisiones de inversión en base a las proyecciones presentadas. Hendaya 60 11º piso Fono: 692 89 00 - Fax: 692 89 66 - Página 9 de 9