Versión para Imprimir

Anuncio

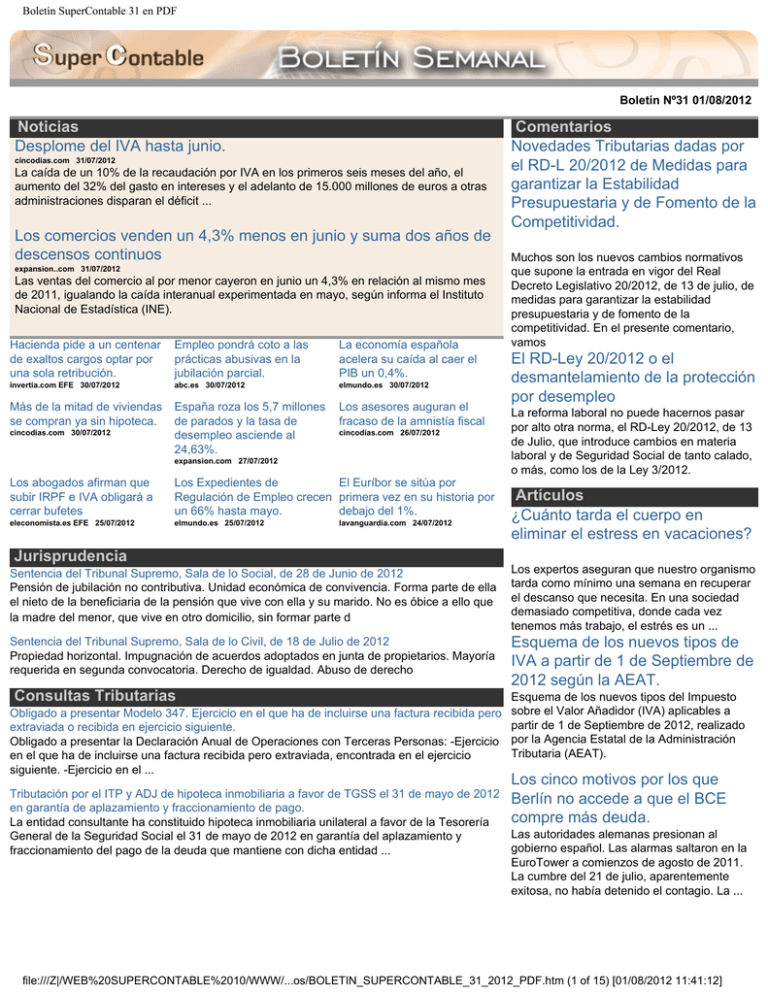

Boletín SuperContable 31 en PDF Boletín Nº31 01/08/2012 Noticias Desplome del IVA hasta junio. cincodias.com 31/07/2012 La caída de un 10% de la recaudación por IVA en los primeros seis meses del año, el aumento del 32% del gasto en intereses y el adelanto de 15.000 millones de euros a otras administraciones disparan el déficit ... Los comercios venden un 4,3% menos en junio y suma dos años de descensos continuos expansion..com 31/07/2012 Las ventas del comercio al por menor cayeron en junio un 4,3% en relación al mismo mes de 2011, igualando la caída interanual experimentada en mayo, según informa el Instituto Nacional de Estadística (INE). Hacienda pide a un centenar de exaltos cargos optar por una sola retribución. Empleo pondrá coto a las prácticas abusivas en la jubilación parcial. La economía española acelera su caída al caer el PIB un 0,4%. invertia.com EFE 30/07/2012 abc.es 30/07/2012 elmundo.es 30/07/2012 Más de la mitad de viviendas se compran ya sin hipoteca. España roza los 5,7 millones de parados y la tasa de desempleo asciende al 24,63%. Los asesores auguran el fracaso de la amnistía fiscal cincodias.com 30/07/2012 cincodias.com 26/07/2012 expansion.com 27/07/2012 Los abogados afirman que subir IRPF e IVA obligará a cerrar bufetes Los Expedientes de El Euríbor se sitúa por Regulación de Empleo crecen primera vez en su historia por un 66% hasta mayo. debajo del 1%. eleconomista.es EFE 25/07/2012 elmundo.es 25/07/2012 lavanguardia.com 24/07/2012 Comentarios Novedades Tributarias dadas por el RD-L 20/2012 de Medidas para garantizar la Estabilidad Presupuestaria y de Fomento de la Competitividad. Muchos son los nuevos cambios normativos que supone la entrada en vigor del Real Decreto Legislativo 20/2012, de 13 de julio, de medidas para garantizar la estabilidad presupuestaria y de fomento de la competitividad. En el presente comentario, vamos El RD-Ley 20/2012 o el desmantelamiento de la protección por desempleo La reforma laboral no puede hacernos pasar por alto otra norma, el RD-Ley 20/2012, de 13 de Julio, que introduce cambios en materia laboral y de Seguridad Social de tanto calado, o más, como los de la Ley 3/2012. Artículos ¿Cuánto tarda el cuerpo en eliminar el estress en vacaciones? Jurisprudencia Sentencia del Tribunal Supremo, Sala de lo Social, de 28 de Junio de 2012 Pensión de jubilación no contributiva. Unidad económica de convivencia. Forma parte de ella el nieto de la beneficiaria de la pensión que vive con ella y su marido. No es óbice a ello que la madre del menor, que vive en otro domicilio, sin formar parte d Los expertos aseguran que nuestro organismo tarda como mínimo una semana en recuperar el descanso que necesita. En una sociedad demasiado competitiva, donde cada vez tenemos más trabajo, el estrés es un ... Sentencia del Tribunal Supremo, Sala de lo Civil, de 18 de Julio de 2012 Propiedad horizontal. Impugnación de acuerdos adoptados en junta de propietarios. Mayoría requerida en segunda convocatoria. Derecho de igualdad. Abuso de derecho Esquema de los nuevos tipos de IVA a partir de 1 de Septiembre de 2012 según la AEAT. Consultas Tributarias Obligado a presentar Modelo 347. Ejercicio en el que ha de incluirse una factura recibida pero extraviada o recibida en ejercicio siguiente. Obligado a presentar la Declaración Anual de Operaciones con Terceras Personas: -Ejercicio en el que ha de incluirse una factura recibida pero extraviada, encontrada en el ejercicio siguiente. -Ejercicio en el ... Esquema de los nuevos tipos del Impuesto sobre el Valor Añadidor (IVA) aplicables a partir de 1 de Septiembre de 2012, realizado por la Agencia Estatal de la Administración Tributaria (AEAT). Los cinco motivos por los que Tributación por el ITP y ADJ de hipoteca inmobiliaria a favor de TGSS el 31 de mayo de 2012 Berlín no accede a que el BCE en garantía de aplazamiento y fraccionamiento de pago. compre más deuda. La entidad consultante ha constituido hipoteca inmobiliaria unilateral a favor de la Tesorería Las autoridades alemanas presionan al General de la Seguridad Social el 31 de mayo de 2012 en garantía del aplazamiento y gobierno español. Las alarmas saltaron en la fraccionamiento del pago de la deuda que mantiene con dicha entidad ... EuroTower a comienzos de agosto de 2011. La cumbre del 21 de julio, aparentemente exitosa, no había detenido el contagio. La ... file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (1 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF Consultas Tributarias Obligado a presentar Modelo 347. Ejercicio en el que ha de incluirse una factura recibida pero extraviada o recibida en ejercicio siguiente. CONSULTA VINCULANTE FECHA-SALIDA 29/06/2012 (V1428-12) DESCRIPCIÓN DE LOS HECHOS: Obligado a presentar la Declaración Anual de Operaciones con Terceras Personas. CUESTIÓN PLANTEADA: -Ejercicio en el que ha de incluirse una factura recibida pero extraviada, encontrada en el ejercicio siguiente. -Ejercicio en el que ha de incluirse una factura fechada en diciembre pero recibida en febrero. CONTESTACION-COMPLETA: El artículo 35.1 del Reglamento general de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, aprobado por Real Decreto 1065/2007, de 27 de julio (BOE de 5 de septiembre), establece: “Las operaciones que deben incluirse en la declaración anual son las realizadas por el obligado tributario en el año natural al que se refiere la declaración. A estos efectos, las operaciones se entenderán producidas en el período en el que, de acuerdo con lo previsto en el artículo 69 del Reglamento del Impuesto sobre el Valor Añadido, se debe realizar la anotación registral de la factura o documento sustitutivo que sirva de justificante de las mismas.” El mencionado artículo 69.1 y 3 de Reglamento del Impuesto sobre el Valor Añadido, señala: “1. Las operaciones que hayan de ser objeto de anotación registral deberán hallarse asentadas en los correspondientes Libros Registros en el momento en que se realice la liquidación y pago del Impuesto relativo a dichas operaciones o, en cualquier caso, antes de que finalice el plazo legal para realizar la referida liquidación y pago en período voluntario. […] 2. Las facturas recibidas deberán anotarse en el correspondiente Libro Registro por el orden en que se reciban, y dentro del período de liquidación en que proceda efectuar su deducción.” Del precepto anterior se deduce que las facturas deben anotarse en el orden en el que se reciban, lo que supone que el criterio de la fecha de recepción es el determinante para la anotación registral y, consecuentemente, para la inclusión de la operación en la Declaración Anual de Operaciones con Terceras Personas. Como consecuencia de lo anterior y en relación con la primera de las cuestiones planteadas, ha de señalarse que en tanto que la factura fue recibida en su momento, pero se extravió, la consignación de la operación en la Declaración Anual de Operaciones con Terceras Personas debe efectuarse en el ejercicio en el que se recibió. En este sentido en la medida en la que la factura es del ejercicio anterior, debe presentarse una declaración complementaria de dicho periodo. Al respecto, el artículo 118.1 y 3 del Reglamento general de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos, establece: “1. Tendrán la consideración de declaraciones complementarias las que se refieran a la misma obligación tributaria y periodo que otras presentadas con anterioridad, en las que se incluyan nuevos datos no declarados o se modifique parcialmente el contenido de las anteriormente presentadas, que subsistirán en la parte no afectada. Tendrán la consideración de declaraciones sustitutivas las que se refieran a la misma obligación tributaria y periodo que otras presentadas con anterioridad y que las reemplacen en su contenido. […] 3. Podrán presentarse declaraciones complementarias o sustitutivas de otras presentadas con anterioridad en cumplimiento de una obligación formal.” En cuanto a la segunda de las cuestiones planteadas, relativa al ejercicio en el que ha de incluirse una factura fechada en file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (2 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF diciembre pero recibida en febrero, en tanto en cuanto que la factura es recibida en febrero, éste es el mes en el que debe realizarse la anotación registral y, consecuentemente, debe consignarse la operación en la Declaración anual de operaciones con Terceras Personas correspondiente al ejercicio de dicho mes. Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria . Tributación por el ITP y ADJ de hipoteca inmobiliaria a favor de TGSS el 31 de mayo de 2012 en garantía de aplazamiento y fraccionamiento de pago. CONSULTA VINCULANTE FECHA-SALIDA 21/06/2012 (V1349-12) DESCRIPCIÓN DE LOS HECHOS: La entidad consultante ha constituido hipoteca inmobiliaria unilateral a favor de la Tesorería General de la Seguridad Social el 31 de mayo de 2012 en garantía del aplazamiento y fraccionamiento del pago de la deuda que mantiene con dicha entidad. CUESTIÓN PLANTEADA: Tributación de la referida operación en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. CONTESTACION-COMPLETA: En relación con la cuestión planteada en el escrito de consulta, este Centro Directivo informa lo siguiente: De acuerdo con el artículo 7.1.B) del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, (en adelante ITP y AJD), aprobado por el Real Decreto Legislativo 1/1993, de 24 de septiembre, la constitución del derecho real de hipoteca está sujeta a la modalidad de transmisiones patrimoniales onerosas del impuesto. Sin embargo, el apartado 5 del citado artículo 7 dispone que “No estarán sujetas al concepto de transmisiones patrimoniales onerosas, regulado en el presente Título, las operaciones enumeradas anteriormente cuando sean realizadas por empresarios o profesionales en el ejercicio de su actividad empresarial o profesional y, en cualquier caso, cuando constituyan entregas de bienes o prestaciones de servicios sujetas al Impuesto sobre el Valor Añadido. No obstante, quedarán sujetas a dicho concepto impositivo las entregas o arrendamientos de bienes inmuebles, así como la constitución y transmisión de derechos reales de uso y disfrute que recaigan sobre los mismos, cuando gocen de exención en el Impuesto sobre el Valor Añadido. También quedarán sujetas las entregas de aquellos inmuebles que estén incluidos en la transmisión de la totalidad de un patrimonio empresarial, cuando por las circunstancias concurrentes la transmisión de este patrimonio no quede sujeta al Impuesto sobre el Valor Añadido”. En el presente caso, no concurriendo ninguno de los supuestos de excepción contemplados en los párrafos segundo y tercero del número 5 del artículo 7 anteriormente transcrito, nos encontramos ante la constitución de un derecho real de hipoteca por un sujeto pasivo del Impuesto sobre el Valor Añadido, no sujeta a la modalidad de transmisiones patrimoniales onerosas. Ahora bien, la no sujeción de la constitución de la hipoteca a la modalidad de Transmisiones Patrimoniales Onerosas permite sujetar a la cuota gradual de la modalidad de Actos Jurídicos Documentados, Documentos Notariales, a la escritura pública en la que se formalice dicha constitución de hipoteca, al cumplirse todos los requisitos exigidos en el artículo 31.2 del citado Texto Refundido, que dispone que “Las primeras copias de escrituras y actas notariales, cuando tengan por objeto cantidad o cosa valuable, contengan actos o contratos inscribibles en los Registros de la Propiedad, Mercantil, de la Propiedad Industrial y de Bienes Muebles no sujetos al Impuesto sobre Sucesiones y Donaciones o a los conceptos comprendidos en los números 1 y 2 del artículo 1 de esta Ley, tributarán, además, al tipo de gravamen que, conforme a lo previsto en la Ley 21/2001, de 27 de diciembre, por la que se regulan las medidas fiscales y administrativas del nuevo sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía, haya sido aprobado por la Comunidad Autónoma. Si la Comunidad Autónoma no hubiese aprobado el tipo a que se refiere el párrafo anterior, se aplicará el 0,50 por 100, en cuanto a tales actos o contratos.” En caso de encontrarnos ante un supuesto de hipoteca ordinaria, en la que concurren simultáneamente el acuerdo de voluntades del acreedor y deudor hipotecario, el sujeto pasivo se determinaría conforme a lo dispuesto en el artículo 29 del Texto Refundido que establece que “será sujeto pasivo el adquirente del bien o derecho y, en su defecto, las personas que insten o soliciten los documentos notariales, o aquellos en cuyo interés se expidan”. Por tanto, la condición de sujeto pasivo recaería sobre la entidad acreedora a cuyo favor se constituye la garantía hipotecaria, si bien sería de aplicación lo dispuesto en el al artículo 45. I. A) del Texto Refundido que declara “exentos del impuesto: a) El Estado y las Administraciones públicas territoriales e institucionales y sus establecimientos de beneficencia, cultura, Seguridad Social, docentes o file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (3 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF de fines científicos”. Sin embargo, debe tenerse en cuenta que lo anteriormente expuesto no resulta de aplicación en el caso de la hipoteca unilateral a que se refiere el escrito de consulta, en la que no tiene lugar la referida simultaneidad en la concurrencia del acuerdo de voluntades entre acreedor y deudor hipotecario. Es unilateral la hipoteca que se constituye por la voluntad exclusiva del dueño de la finca hipotecada, sin constar con la correspondiente aceptación del acreedor. Se regula en el artículo 141 de la Ley Hipotecaria: “En las hipotecas voluntarias constituidas por acto unilateral del dueño de la finca hipotecada, la aceptación de la persona a cuyo favor se establecieron o inscribieron se hará constar en el Registro por nota marginal, cuyos efectos se retrotraerán a la fecha de constitución de la misma. Si no constare la aceptación después de transcurridos dos meses, a contar desde el requerimiento que a dicho efecto se haya realizado, podrá cancelarse la hipoteca a petición del dueño de la finca, sin necesidad de la persona a cuyo favor se constituyó.” A la vista de dicho precepto es necesario distinguir entre la hipoteca ordinaria y la hipoteca unilateral, en cuanto a la determinación del sujeto pasivo, siempre recordando que nos encontramos ante la constitución de un derecho real de hipoteca por un sujeto pasivo del Impuesto sobre el Valor Añadido, no sujeta a la modalidad de transmisiones patrimoniales onerosas. A diferencia de la hipoteca ordinaria antes examinada, en la que la condición de sujeto pasivo recaía sobre la figura del acreedor hipotecario en cuanto adquirente del derecho real de hipoteca, en la hipoteca unilateral, al estar pendiente de aceptación por el acreedor, no es posible aplicar el primero de los criterios establecidos en el artículo 29 del Texto Refundido, siendo necesario acudir, según la regla alternativa que establece dicho precepto, a la persona que haya instado la expedición del documento, es decir, el deudor hipotecario, por lo que, tratándose de hipoteca unilateral resulta irrelevante a favor de quien se constituya, ya sea una Administración pública o un particular, pues en nada afecta a su tributación. Por lo que se refiere a la posterior aceptación de la hipoteca unilateral que corresponde hacer a la persona a cuyo favor se haya constituido la hipoteca, a juicio de este Centro Directivo no puede afirmarse que concurran los cuatro requisitos exigidos en el artículo 31.2 del Texto Refundido para configurar el hecho imponible de la cuota gradual, pues no parece que tenga por objeto cantidad o cosa valuable. En este sentido cabe destacar que lo valuable no es la aceptación de la garantía, sino la propia garantía, esto es, la obligación que se garantiza con la hipoteca (por eso, en los préstamos con garantía, según el artículo 30.1 del TRLITP, la base imponible está constituida por el importe de la obligación o capital garantizado), y dicha garantía ya se gravó en la constitución. En otras palabras, no cabe considerar al acto de aceptación de la hipoteca unilateral como un acto nuevo, independiente y autónomo de su constitución, sino como un acto accesorio o complementario de ésta, ya que la aceptación de la hipoteca unilateral no tiene un contenido valuable diferente del que representa la garantía que se constituyó previamente. Entender lo contrario supondría una doble imposición de un único objeto valuable, lo cual resulta contrario a la finalidad de la Ley. CONCLUSIONES: - La hipoteca constituida por la entidad consultante a favor de la Tesorería General de la Seguridad Social no está sujeta a la modalidad de transmisiones patrimoniales onerosas conforme a lo dispuesto en el artículo 7.5 del Texto Refundido del ITP y AJD, debiendo tributar por la cuota variable del Documento Notarial de la modalidad de Actos Jurídicos Documentados al concurrir los requisitos establecidos en el artículo 31.2 del citado cuerpo legal. - Tratándose de una hipoteca unilateral del art. 141 de la Ley Hipotecaria, pendiente de aceptación en el momento de su inscripción, no puede ser sujeto pasivo el adquirente del bien o derecho, por lo que es necesario acudir, según la regla alternativa del art. 29, a la persona que haya instado la expedición de los documentos, que será el deudor hipotecario. - La posterior aceptación de la hipoteca unilateral carece de contenido económico por lo que no reúne los requisitos exigidos para tributar por el art. 31.2. Lo valuable no es la aceptación de la garantía, sino la propia garantía, no siendo el acto de aceptación de la hipoteca unilateral un acto nuevo, independiente y autónomo de su constitución, sino accesorio o complementario de ésta. Entender lo contrario supondría una doble imposición de un único objeto valuable, contrario a la finalidad de la Ley. Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria. Comentarios file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (4 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF Novedades Tributarias dadas por el RD-L 20/2012 de Medidas para garantizar la Estabilidad Presupuestaria y de Fomento de la Competitividad. Muchos son los nuevos cambios normativos que supone la entrada en vigor del Real Decreto Legislativo 20/2012, de 13 de julio, de medidas para garantizar la estabilidad presupuestaria y de fomento de la competitividad. En el presente comentario, vamos a sintetizar los principales cambios que se producen en el ámbito tributario a partir de la entrada en vigor de la referida norma. IMPUESTO SOBRE EL VALOR AÑADIDO (IVA) A partir de 1 de septiembre de 2012 habrá subida de los tipos de gravamen del IVA quedando su tipología en: -Tipo General: 21% (hasta 31 de agosto de 2012 el 18%). -Tipo Reducido: 10%.(hasta 31 de agosto de 2012 el 8%). -Tipo Superreducido: 4%. (no varía) Al mismo tiempo el porcentaje de compensación de IVA de agricultores y ganaderos quedará: -El 12 por 100 (hasta septiembre 2012 es el 10%) a las entregas de productos naturales obtenidos en explotaciones agrícolas o forestales y en los servicios de carácter accesorio de dichas explotaciones. -El 10,5 por 100 (hasta septiembre 2012 es el 8,5%), en las entregas de productos naturales obtenidos en explotaciones ganaderas o pesqueras y en los servicios de carácter accesorio de dichas explotaciones. Los porcentajes de recargo de equivalencia serán: -Tipo general: 5,2% (hasta 31 de agosto de 2012 el 4%). -Tipo reducido 1,4% (hasta 31 de agosto de 2012 el 1%). -Tipo Superreducido: 0,50%. (no varía) -Entregas de bienes objeto del Impuesto Especial sobre las Labores del Tabaco: 1,75% (no varía) Con la reforma no se ha producido simplemente una elevación de los tipos impositivos sino que productos y servicios que inicialmente estaban calificados al tipo reducido o superreducido pasan al tipo general del impuesto. Así aquellos productos y servicios “más significativos” quedarán clasificados de la siguiente forma: General (21%) - Ropa. Reducido (10%) - Alimentos en general. Superreducido (4%) - Pan común - Tabaco. - Agua. - Alcohol. - Medicamentos para uso animal. - Leche natural, certificada, pasterizada, concentrada, desnatada, esterilizada, UHT, evaporada y en polvo. - Gafas graduadas y lentillas. - Quesos y huevos. - Rehabilitación de viviendas (sube al 21% en 2013) - Frutas, verduras, hortalizas, legumbres, tubérculos y cereales naturales. - Cosméticos. - Servicios mixtos de hostelería, espectáculos, discotecas, salas de fiesta y barbacoas - Semillas, bulbos y esquejes. - Flores y plantas - Libros y periódicos. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (5 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF ornamentales, semillas. - Hostelería. - Entrada a teatros, circos y festejos taurinos, servicios de televisión digital, cine. - Transporte de viajeros. - Servicios funerarios, servicios de peluquería. - Recogida de residuos. - Adquisición de obra de arte, servicios prestados por artistas - Limpieza de vías públicas. - Entradas a bibliotecas y museos. - Medicamentos para uso humano. - Prótesis, órtesis e implantes para personas con minusvalía. - Viviendas de protección oficial - Resto de viviendas nuevas (hasta 31/12/12). - Asistencia sanitaria dental y curas termales. - Espectáculos deportivos de carácter aficionado - Servicios de radiodifusión, ejecuciones de obras, servicio a personas físicas que practiquen deporte, - Obras de reparación y renovación. Nota: Los importes en color rojo, son novedades en relación a la normativa anterior siendo su tributación anterior a tipos reducido o superreducido. En relación con las ejecuciones de de obra, se modifica la calificación de “entrega de bienes” de una ejecución de obra que tenga por objeto la construcción o rehabilitación de una edificación, elevando del 33 por ciento al 40 por ciento el porcentaje que debe suponer el coste de los materiales aportados por el empresario; porcentaje también tenido en consideración para la aplicación del tipo reducido en ejecuciones de obra de renovación y reparación de viviendas. IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS ● ● Se suprime la compensación fiscal por deducción en adquisición de vivienda habitual para aquellos contribuyentes que la adquirieron antes de 20 de enero de 2006. Se aplica a partir de 15 de julio de 2012. Se incrementa el porcentaje de retención de: ❍ Rendimientos de actividades profesionales.-A partir de 1 de septiembre de 2012 se incrementa al 19 por 100 el porcentaje de retención. No obstante, se aplicará el porcentaje del 9 por ciento sobre los rendimientos de actividades profesionales que se establezcan reglamentariamente. Ahora bien, “transitoriamente”, en los períodos impositivos 2012 y 2013, a los rendimientos satisfechos o abonados a partir del 1 de septiembre de 2012 el porcentaje de retención será del 21 por 100. ❍ Rendimientos del trabajo.-A partir de 1 de septiembre de 2012 se incrementa al 19 por 100 el porcentaje de retención e ingreso a cuenta sobre los rendimientos del trabajo derivados de impartir cursos, conferencias, coloquios, seminarios y similares, o derivados de la elaboración de obras literarias, artísticas o científicas, siempre que se ceda el derecho a su explotación. Ahora bien, “transitoriamente”, en los períodos impositivos 2012 y 2013, a los rendimientos satisfechos o abonados a partir del 1 de septiembre de 2012 el porcentaje de retención del 21 por 100. IMPUESTO SOBRE SOCIEDADES Compensación Bases Imponibles Negativas ● “Temporalmente”, para los ejercicios 2012 y 2013, se reducen los límites de aplicación temporal a la compensación de bases imponibles negativas procedentes de ejercicios anteriores, para los sujetos pasivos cuyo volumen de operaciones, file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (6 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF ● ● supere la cantidad de 6.010.121,04 euros en los doce meses anteriores. La compensación de bases imponibles negativas se limita al 50 por 100 (antes 75 por 100) de la base imponible previa a dicha compensación, cuando en esos doce meses el importe neto de la cifra de negocios sea al menos veinte millones de euros pero inferior a sesenta millones de euros. La compensación de bases imponibles negativas se limita al 25 por ciento (antes 50 por ciento) de la base imponible previa a dicha compensación, cuando en esos doce meses el importe neto de la cifra de negocios sea al menos sesenta millones de euros. Pagos Fraccionados ● ● ● ● ● ● ● ● También de forma “temporal”, para los ejercicios 2012 y 2013, y a partir de los ingresos que se deban realizar desde 15 de julio de 2012, se modifica la base imponible respecto de la que se calculan los pagos fraccionados realizados según modalidad de artículo 45.3 TRLIS. En concreto, se aumenta la base imponible del período respecto del cual se calcula el correspondiente pago fraccionado y que se utiliza para el cálculo del mismo, integrando el 25 por ciento del importe de los dividendos y las rentas devengadas en el mismo, a los que resulte de aplicación la exención para evitar la doble imposición económica internacional sobre dividendos y rentas de fuente extranjera derivadas de la transmisión de valores representativos de los fondos propios de entidades no residentes en territorio español. Los sujetos pasivos cuyo volumen de operaciones haya superado la cantidad de 6.010.121,04 euros durante los doce meses anteriores a la fecha en que se inicien los períodos impositivos dentro del año 2012 ó 2013, obligados a tributar según el artículo 45.3 TRLIS), y que además: En esos doce meses el importe neto de la cifra de negocios sea inferior a diez millones de euros (antes veinte millones de euros), habrán de ingresar el resultado de multiplicar por cinco séptimos el tipo de gravamen redondeado por defecto. En esos doce meses el importe neto de la cifra de negocios sea al menos diez millones de euros pero inferior a veinte millones de euros, habrán de ingresar el resultado de multiplicar por quince veinteavos (antes cinco séptimos) el tipo de gravamen redondeado por exceso. En esos doce meses el importe neto de la cifra de negocios sea al menos veinte millones de euros pero inferior a sesenta millones de euros, habrán de ingresar el resultado de multiplicar por diecisiete veinteavos (antes ocho décimos) el tipo de gravamen redondeado por exceso. En esos doce meses el importe neto de la cifra de negocios sea al menos sesenta millones de euros, habrá de ingresar el resultado de multiplicar por diecinueve veinteavos (antes nueve décimos) el tipo de gravamen redondeado por exceso. Al mismo tiempo se aumenta el porcentaje mínimo de pago fraccionado que han de realizar las grandes empresas (art. 45.3 TRLIS y con efecto exclusivamente para los períodos impositivos que se inicien dentro de los años 2012 y 2013): “aplicar al resultado positivo de la cuenta de Pérdidas y Ganancias de los tres, nueve u once meses de cada año natural o, para sujetos pasivos cuyo período impositivo no coincida con el año natural, del ejercicio transcurrido desde el inicio del período impositivo hasta el día anterior al inicio de cada período de ingreso del pago fraccionado, determinado de acuerdo con el Código de Comercio y demás normativa contable de desarrollo, minorado exclusivamente en los pagos fraccionados realizados con anterioridad, correspondientes al mismo período impositivo” (anteriormente se permitía minorar el resultado contable en las bases imponibles negativas pendientes de aplicar respetando los límites establecidos en la normativa), los siguientes porcentajes: ❍ 12 por 100 (antes el 8 por ciento). ❍ 6 por 100 (antes el 4 por ciento), para aquellas entidades en las que al menos el 85 por ciento de los ingresos de los tres, nueve u once meses de cada año natural o, para sujetos pasivos cuyo período impositivo no coincida con el año natural, del ejercicio transcurrido desde el inicio del período impositivo hasta el día anterior al inicio de cada período de ingreso del pago fraccionado, correspondan a rentas a las que resulte de aplicación las exenciones de los artículos 21 y 22 o la deducción del artículo 30.2, ambos del TRLIS. Gastos Financieros ● ● Se amplia el ámbito de aplicación de la limitación en la deducibilidad de los gastos financieros, haciéndola extensiva a todas las empresas sin limitarla (como hasta la fecha) a la pertenencia a un grupo mercantil. Se excluye de la limitación en la deducción de los gastos financieros establecida en el artículo 20 del TRLIS a: 1. A las entidades de crédito y aseguradoras (antes únicamente a las entidades crédito). 2. En el período impositivo en que se produzca la extinción de la entidad. Por otro lado, la nueva redacción del artículo 20.5, establece que si el período impositivo de la entidad tuviera una duración inferior al año, el límite en que en todo caso serán deducibles gastos financieros (1 millón de euros), será el resultado de multiplicar 1 millón de euros por la proporción existente entre la duración del período impositivo respecto del año. Deducción de Fondo de Comercio ● Se elimina, con efectos exclusivamente para los períodos impositivos que se inicien dentro de los años 2012 y 2013, para contribuyentes de IRPF, cuyo importe neto de la cifra de negocios habida en el período impositivo inmediato anterior sea inferior a 10 millones de euros, el límite anual máximo de deducción correspondiente al fondo de comercio regulado en el file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (7 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF ● artículo 12.6 del Texto Refundido de la Ley del Impuesto sobre Sociedades (TRLIS), fijado en la centésima parte del importe del fondo de comercio. Se incrementa el límite temporal a la deducción correspondiente al inmovilizado intangible con vida útil indefinida y se elimina (con efectos exclusivamente para los períodos impositivos que se inicien dentro de los años 2012 y 2013) este límite para contribuyentes de IRPF que cumplan condiciones de empresas de reducida dimensión (importe neto de la cifra de negocios inferior a 10 millones de euros). Departamento Fiscalidad de RCR Proyectos de Software. Comentario cortesía de www.supercontable.com El RD-Ley 20/2012 o el desmantelamiento de la protección por desempleo Estamos ya acostumbrados a hablar de Reforma Laboral y de los cambios que tanto el RD-Ley 3/2012, primero, como la Ley 3/2012, después, han introducido en nuestro ordenamiento laboral. Sin embargo, ello no puede hacernos pasar por alto otra norma, el RD-Ley 20/2012, de 13 de Julio, aprobada tan sólo una semana después de la Ley 3/2012, y que introduce cambios en materia laboral y de Seguridad Social de tanto calado, o más, como los de la Ley 3/2012. Y es que el RD-Ley 20/2012 tiene un título, el Título II, dedicado específicamente a medidas sobre Seguridad Social y Empleo; en el que se regulan cambios muy importantes, especialmente en materias como la protección por desempleo. Entrando en el análisis de su contenido, lo primero que encontramos es la modificación del apartado 1.1 del Art. 27 de la Ley General de la Seguridad Social, pasando de la tradicional escala de recargos por no abonar las cuotas de la Seguridad Social a un recargo del 20 % de la deuda desde el primer día de retraso si se abonan las cuotas debidas tras el vencimiento de dicho plazo. Es decir, antes la escala era la siguiente: a) Recargo del 3% de la deuda, si se abonasen las cuotas debidas dentro del primer mes siguiente al vencimiento del plazo reglamentario. b) Recargo de mora del 5% de la deuda, si se abonasen las cuotas debidas dentro del segundo mes siguiente al vencimiento del plazo reglamentario. c) Recargo de mora del 10% de la deuda, si se abonasen las cuotas debidas dentro del segundo mes siguiente al vencimiento del plazo reglamentario. c) Recargo del 20% de la deuda, si abonaren las cuotas debidas a partir del tercer mes siguiente al vencimiento del plazo reglamentario. Ahora, sin embargo, transcurrido el plazo reglamentario establecido para el pago de las cuotas a la Seguridad Social sin ingreso de las mismas y sin perjuicio de las especialidades previstas para los aplazamientos, se devengará directamente un recargo del 20 % de la deuda. También se modifica el Art. 109 de la LGSS, que se refiere a la base de cotización, para concretar los conceptos que nos e computan en la base de cotización. Pero donde los cambios son más profundos, y sus efectos van a ser más notables, es en materia de protección por desempleo; porque se eliminan prestaciones, se recortan otras, se endurecen los requisitos para obtenerlas y se aumentan los mecanismos de control y las sanciones. Así, el Art. 207 de la LGSS, que se refiere al periodo de carencia de la prestación contributiva por desempleo, se modifica para añadir que en "...el supuesto de que en el momento de la situación legal de desempleo se mantengan uno o varios contratos a tiempo parcial se tendrán en cuenta exclusivamente, a los solos efectos de cumplir el requisito de acceso a la prestación, los períodos de cotización en los trabajos en los que se haya perdido el empleo, de forma temporal o definitiva, o se haya visto reducida la jornada ordinaria de trabajo." Ello supone un claro endurecimiento del requisito de acceso a la prestación, pues para tener derecho a la misma no se van a computar todas las cotizaciones realizadas hasta la fecha por el trabajador, sino solo aquellas que correspondan al empleo que se pierde; o a aquel en se reduce la jornada. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (8 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF La modificación del Art. 211 de la LGSS es, sin duda, las más trascendente porque supone la rebaja de la prestación por desempleo en nada menos que un 10% mensual a partir del sexto mes. Es decir, la cuantía de la prestación se determinará aplicando a la base reguladora los siguientes porcentajes: El 70 % durante los ciento ochenta primeros días y el 50 % a partir del día ciento ochenta y uno; mientras que antes era un 60%. También se establece que "En caso de desempleo por pérdida de empleo a tiempo parcial o a tiempo completo, las cuantías máximas y mínimas de la prestación, contempladas en los párrafos anteriores, se determinaran teniendo en cuenta el indicador público de rentas de efectos múltiples calculado en función del promedio de las horas trabajadas durante el período de los últimos 180 días, a que se refiere el apartado 1 de este artículo, ponderándose tal promedio en relación con los días en cada empleo a tiempo parcial o completo durante dicho período". El Art. 212 de la LGSS se refiere a la suspensión del derecho a la percepción de la prestación por desempleo y establece ahora que se suspenderá por la Entidad Gestora durante el periodo que corresponda por imposición de sanción por infracciones leves y graves en los términos establecidos en la Ley sobre Infracciones y Sanciones en el Orden Social; pero se añade un párrafo que determina que "Si finalizado el período a que se refiere el párrafo anterior, el beneficiario de prestaciones no se encontrara inscrito como demandante de empleo, la reanudación de la prestación requerirá su previa comparecencia ante la Entidad Gestora acreditando dicha inscripción." Es decir, se establece un nuevo requisito para dificultar la percepción de la prestación. Y modificando el apartado 3º del Art. 212 se señala que el incumplimiento, por parte de los beneficiarios de las prestaciones por desempleo de la obligación de presentar, en los plazos establecidos, los documentos que les sean requeridos, siempre que los mismos puedan afectar a la conservación del derecho a las prestaciones, podrá dar lugar a que por la Entidad Gestora se adopten las medidas preventivas necesarias, mediante la suspensión cautelar del abono de las citadas prestaciones, hasta que dichos beneficiarios comparezcan ante aquella acreditando que cumplen los requisitos legales establecidos para el mantenimiento del derecho, que se reanudará a partir de la fecha de la comparecencia. Por lo que se refiere a los subsidios, también son importantes las restricciones introducidas porque, en primer lugar, el subsidio para mayores de 52 años pasa a ser para mayores de 55 años, ya que se ha modificado el Art. 215 de la LGSS para establecer que "Para obtener el subsidio el trabajador deberá tener cumplida la edad de cincuenta y cinco años en la fecha del agotamiento de la prestación por desempleo o del subsidio por desempleo; o tener cumplida esa edad en el momento de reunir los requisitos para acceder a un subsidio de los supuestos contemplados en los apartados anteriores o cumplirla durante su percepción". Y desaparece, de un plumazo, el subsidio especial para los desempleados mayores de cuarenta y cinco años; lo cual resulta curioso cuando se trata del colectivo con mayores dificultades de reinserción laboral. No obstante, dicho subsidio mantendrá su aplicación para los desempleados mayores de cuarenta y cinco años que hubieran agotado la prestación por desempleo de nivel contributivo de setecientos veinte días antes de la entrada en vigor del Real Decreto-ley (15 de Julio de 2012). En cuánto a que se considerarán como rentas o ingresos computables a efectos de percibir subsidios, la norma habla de cualesquiera bienes, derechos o rendimientos derivados del trabajo, del capital mobiliario o inmobiliario, de las actividades económicas y los de naturaleza prestacional, salvo las asignaciones de la Seguridad Social por hijos a cargo y salvo el importe de las cuotas destinadas a la financiación del convenio especial con la Administración de la Seguridad Social. También se considerarán rentas las plusvalías o ganancias patrimoniales, así como los rendimientos que puedan deducirse del montante económico del patrimonio, aplicando a su valor el 100 por 100 del tipo de interés legal del dinero vigente (antes hablaba del 50%) , con la excepción de la vivienda habitualmente ocupada por el trabajador y de los bienes cuyas rentas hayan sido computadas, todo ello en los términos que se establezca reglamentariamente. La cuantía del subsidio, al igual que hemos visto para la prestación, en el caso de desempleo por pérdida de un trabajo a tiempo parcial, se percibirá en proporción a las horas previamente trabajadas. En materia de cotización durante la percepción del subsidio, se reforma el Art. 218 de la LGSS y se unifica, para todos los subsidios, la utilización como base de cotización el tope mínimo de cotización (antes se estipulaba el 125% para los mayores de 52). Esta modificación será de aplicación a partir del 1 de Agosto de 2012. Los trabajadores que tuvieran el 125%, pasarán al 100% a partir de esa fecha. También se reforma el régimen de incompatibilidades, para determinar cuando se realice un trabajo a tiempo parcial se deducirá del importe de la prestación o subsidio la parte proporcional al tiempo trabajado. La deducción en el importe de la prestación o subsidio a que se refiere el párrafo anterior se efectuará tanto cuando el trabajador esté percibiendo la prestación o el subsidio por desempleo como consecuencia de la pérdida de un trabajo a tiempo completo o parcial y obtenga un nuevo trabajo a tiempo parcial, como cuando realice dos contratos a tiempo parcial y pierda uno de ellos, si bien, en este supuesto, la base reguladora de la prestación por desempleo será el promedio de las bases por la que se haya cotizado por dicha contingencia en ambos trabajos durante los 180 días del periodo a que se refiere el apartado 1 del artículo 210, y las cuantías máxima file:///Z|/WEB%20SUPERCONTABLE%2010/WWW/...os/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (9 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF y mínima a que se refiere el artículo 211 se determinarán teniendo en cuenta el indicador público de rentas de efectos múltiples en función de las horas trabajadas en ambos trabajos. Otra de las modificaciones se refiere a las facultades de control de las prestaciones y se incluye, al modificar el Art. 22 de la LGSS, la facultad de la Entidad Gestora para suspender el abono de las prestaciones por desempleo cuando se aprecien indicios suficientes de fraude en el curso de las investigaciones realizadas por los órganos competentes en materia de lucha contra el fraude. Finalmente, se reforma también el Art. 231, para establecer las obligaciones de los beneficiarios de las prestaciones de, cuando no quedara garantizada la recepción de las comunicaciones en el domicilio facilitado por el solicitante o beneficiario de las prestaciones, proporcionar a los Servicios Públicos de Empleo autonómicos y al Servicio Público de Empleo Estatal los datos que precisen para que la comunicación se pueda realizar por medios electrónicos. Se regula también la obligación de los beneficiarios de prestaciones de acreditar ante el Servicio Público de Empleo Estatal y los Servicios Públicos de Empleo autonómicos, cuando sean requeridos para ello, las actuaciones que han efectuado dirigidas a la búsqueda activa de empleo, su reinserción laboral o a la mejora de su ocupabilidad. Esta acreditación se efectuará en la forma en que estos organismos determinen en el marco de la mutua colaboración. La no acreditación tendrá la consideración de incumplimiento del compromiso de actividad. Sin perjuicio de acreditar la búsqueda activa de empleo, la participación en las acciones de mejora de la ocupabilidad que se correspondan con su profesión habitual o sus aptitudes formativas según lo determinado en el itinerario de inserción será voluntaria para los beneficiarios de prestaciones contributivas durante los treinta primeros días de percepción, y la no participación en las mismas no conllevará efectos sancionadores. Y por cuanto se refiere a la Renta Activa de Inserción, se establecen nuevos requisitos que afectan a los desempleados de larga duración y a las personas con discapacidad: a) Permanecer inscrito como demandante de empleo ininterrumpidamente 12 o más meses durante los cuales deberá buscar activamente empleo, sin rechazar ofertas de trabajo o formación. Se interrumpe la inscripción: • Si se ha trabajado 90 o más días en los 365 anteriores a la fecha de solicitud. • Si ha salido al extranjero por cualquier motivo o duración, fuera de los casos establecidos reglamentariamente. En los casos de interrupción de la demanda se exigirá un periodo de 12 meses ininterrumpidos desde la nueva inscripción. b) También como novedad se exige haber extinguido previamente una prestación o un subsidio por desempleo, salvo cuando la extinción se hubiera producido por sanción, y no tener derecho a prestación contributiva o subsidio por desempleo. No reunirá el requisito el trabajador que haya extinguido el subsidio por desempleo o la renta agraria en favor de los trabajadores eventuales agrarios, no habiendo extinguido ningún otro tipo de prestación o subsidio por desempleo. Las modificaciones afectan a las solicitudes de admisión al programa que se presenten a partir del 15 de julio de 2012. También se producen importantes modificaciones en las prestaciones de la Ley 39/2006, de 14 de diciembre, de Promoción de la Autonomía Personal y Atención a las personas en situación de dependencia; pero por su calado y extensión, serán objeto de tratamiento en otro comentario. Departamento Jurídico y Laboral de Supercontable.com La información utilizada en la redacción de este Comentario es una cortesía de la página Supercontable.com y del Programa “ASESOR LABORAL”. Artículos file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (10 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF ¿Cuánto tarda el cuerpo en eliminar el estress en vacaciones? En una sociedad demasiado competitiva, donde cada vez tenemos más trabajo, el estrés es un concepto cuyo uso es muy generalizado. La inestabilidad laboral, en gran parte generada por la crisis económica, es una de sus principales consecuencias. El estrés se debe básicamente: un 66% de problemas laborales seguidos de los familiares con un 50% , los problemas de salud representan el 31% , importantes acontecimientos vitales el 29% , problemas financieros un 27% , presión por el rendimiento escolar un 19% y por el tráfico un 12%. Judith Salmerón Morán (abc.es) Vanesa Fernández, psicóloga del Colegio Oficial de Psicólogos de Madrid , explica que el tiempo que tarda el cuerpo en eliminar el estrés que acumula durante todo el año, depende de la persona y que más que de días, depende de variables . Mientras que algunas personas desconectan inmediatamente, otras no dejan a su cabeza libre de pensamientos relacionados con el trabajo y otros asuntos. Sin embargo, la doctora Fernández asegura que «menos de una semana es difícil. La recuperacion del orgamismo necesita como minimo una semana , sobre todo a nivel fisico, para recuperar la fatiga» Por su parte, el doctor Francisco Ferre Navarrete, jefe del servicio de psiquiatría del Hospital Gregorio Marañón opina que depende de lo que se tarde en cambiar el horario habitual , y el contenido de las actividades que veníamos haciendo de forma rutinaria. Coindice con Vanesa en que varía en cada persona, pero que es difícil conseguirlo antes de una semana. ¿Por qué tenemos estrés? Según el doctor Francisco, en nuestra vida nos enfrentamos a situaciones a las que hay que dar respuesta y es en ese momento cuando se pone en marcha un proceso natural de adaptación del individuo a su medio. Esta activación de la persona, la llamamos estrés . «La ansiedad –y esto es lo realmente importante cuando se habla de estrés– es una emoción natural que nos pone en alerta ante la posibilidad de obtener un resultado negativo. Esta reacción de ansiedad en principio es buena, puesto que nos ayuda a poner en marcha los recursos, la energía suficiente para actuar, para obtener un resultado positivo. Pero a partir de cierto nivel de estrés, la ansiedad se convierte en un problema bien por su intensidad o bien por cómo y cuando aparece. En este momento es preciso obtener ayuda » explica el doctor Navarrete. «Antes se podía vivir con el sueldo de un miembro de la pareja y ahora ya no» según señala Vanesa Fernández. «El hecho de estar obligados a prepararnos tanto, hace que no tengamos tiempo para nosotros mismos a lo largo del año. Así nos separamos de los amigos, de la gente que nos quiere….y algo que nos podría haber aliviado, nos deja de aliviar», asegura Vanesa. Síntomas físicos y psíquicos Antonio Cano, presidente de la Sociedad Española para el Estudio de la Ansiedad y el Estrés ( SEAS ) dice que las personas con mayores niveles de estrés suelen desarrollar síntomas físicos (cansancio, molestias digestivas, intestinales, musculares, respiratorias, dermatológicas, cardiovasculares, etc.) y psíquicos (dificultades para concentrarse, preocupación, temor, ansiedad, nerviosismo, activación fisiológica, insomnio, tristeza, irritabilidad, problemas de alimentación, sexuales, etc.), que les llevan a acudir a su médico de Atención Primaria, donde les prescriben psicofármacos . Según el Estudio Epidemiológico Europeo sobre Trastornos Mentales ( ESEMeD ) un 16% de los españoles (20,7% de las mujeres, 11,1% de los hombres) ha consumido psicofármacos en los últimos doce meses, la mayoría relacionados con estrés, ansiedad y desórdenes emocionales, ya que un 11,4% tomó tranquilizantes (benzodiazepinas) y un 4,7%, antidepresivos. La combinación más frecuente es la de benzodiazepinas y antidepresivos. Afecta más a mujeres mayores de 30 años El estrés suele afectar principalmente a mujeres que manifiestan más riesgos de cualquier patología emocional, así como a personas con muy bajo nivel de resiliencia (esto es, que no son apaces de afrontar las adversidades). También afecta en su mayor parte a personas con elevados rasgos de ansiedad o que viven día tras día con un trabajo muy exigente. La doctora Fernández opina que el rango de edad oscila a partir de los 30 años ya que es cuando una persona suele tener una vida laboral más activa. Asimismo, el doctor Navarrete distingue entre personas que acumulan más tareas de las que pueden afrontar y las personas que por su forma de ser fácilmente se estresan. «Respecto a estas últimas hemos de decir que los rasgos de inseguridad, perfeccionismo, exagerado sentido de la responsabilidad, tozudez, excesiva previsión de todo lo que hay que hacer y la no tolerancia a la incertidumbre, les convierte en personas altamente estresadas habitualmente» añade. Por otro lado, tenemos a los que abarcan más de lo que sus capacidades pueden resistir. «Así vivimos en la cultura de la prisa , de lo inmediato, de los continuos estímulos file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (11 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF audiovisuales, etc…A esto se le une el vértigo actual que produce la crisis económica que es una amenaza vital y profesional que incrementa si cabe más el estrés». concluye. Antonio Cano también coincide en que las mujeres son más propensas a sufrir estrés, ya que pueden tener más obligaciones domésticas que los hombres y mayores problemas de conciliación de las demandas laborales y familiares. Además comenta que las mujeres son también más vulnerables a sufrir las consecuencias del estrés, como desórdenes emocionales y somatizaciones asociados con estrés, así como al consumo de tranquilizantes y antidepresivos. «Para poner en cifras el estrés que sufrimos de manera ordinaria, podemos repasar algunos datos sobre su prevalencia de acuerdo con una encuesta de la OCU realizada en España en 2005. El perfil predominante de la persona estresada según esta encuesta era: mujer, joven (entre 18 y 44 años), duerme muy poco (menos de 5 horas cada noche), fumador (sobre todo los que consumen más de un paquete diario), con hijos pequeños o adolescentes, y habitante de zonas urbanas» añade el presidente del SEAS. Menos planificación y más relajación El doctor Navarrete aconseja que durante las vacaciones hay que cambiar el esquema horario aumentando si es necesario, tiempo destinado a dormir. También aumentar el ejercicio físico o mantenerlo así como implicarse en actividades para las que habitualmente no tenemos tiempo como leer, cocinar...y aumentar claramente el tiempo para las relaciones interpersonales. Por su parte, es importante hablar más y escribir menos a través de las «tecnologías de nuestro tiempo». En resumen, planificar la vida sólo en lo absolutamente necesario. «El tratamiento basado en la evidencia científica para atajar o prevenir estos problemas, tanto físicos como psicológicos, consiste en dar información y enseñar habilidades para observar, reinterpretar y manejar el estrés, la ansiedad y las emociones en general» opina Antonio Cano. A su juicio, las técnicas psicológicas de tipo cognitivo conductual han demostrado ser más eficaces y eficientes que los fármacos, puesto que incluyen información (psicoeducación), reestructuración cognitiva (aprender a reinterpretar), habilidades de relajación (muscular, respiración e imaginación) y habilidades para exponerse a las situaciones que se evitan (como en la agorafobia). Según la doctora Fernández, las estrategias para afrontar el estrés buscan, en general, «trabajar con técnicas de relajación y reestructuracion del pensamiento». Parece claro que si todas estas cuestiones se siguiesen al pie de la letra, o en la medida de lo posible, se evitaría mucho el consumo innecesario de psicofármacos. Consejos para no llevar una vida con estrés (Doctor Francisco Ferre) 1. No centrar la atención excesivamente en uno mismo 2. No interpretar negativamente lo que los demás opinan de nosotros 3. Recordar las relaciones interpersonales positivas 4. Sobreestimar las habilidades propias en la relaciones con los demás 5. No sufrir por los sucesos provocados por circunstancias ajenas 6. Evitar los pensamientos derrotistas 7. Tener una vida variada en la que podamos repartir tiempo para todo. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (12 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF Los cinco motivos por los que Berlín no accede a que el BCE compre más deuda. Las alarmas saltaron en la EuroTower a comienzos de agosto de 2011. La cumbre del 21 de julio, aparentemente exitosa, no había detenido el contagio. La infección del virus de la deuda soberana se propagaba a Italia y España. Y eso eran ya palabras mayores. Pedro Calvo (eleconomista.es) De ahí que el Banco Central Europeo (BCE) decidiera aplicar un antídoto desde su sede de Fráncfort: había que comenzar a comprar deuda italiana y española, como hasta entonces se había hecho con los bonos griegos, irlandeses y portugueses al amparo del programa de compras (SMP) que la entidad había puesto en marcha en mayo de 2010. En apenas dos días, la prima de riesgo española, que rozaba los 400 puntos básicos, se relajó hasta los 271 puntos básicos. Toda una demostración del poder que tiene el BCE... Un año después, la prima española no es que roce los 400 puntos básicos; ¡es que supera los 600 puntos... y subiendo! Esta vez, sin embargo, en el cuartel general del BCE no suena ninguna alarma. Acumula 19 semanas sin comprar deuda en el mercado. ¿A qué se debe este cambio de parecer? ¿Es que la institución monetaria no quiere? ¿O es que no puede? Muchas preguntas... cuya respuesta requiere ponerse en la piel de un alemán. 1. Alemania no se fía: Oficialmente, el BCE es una institución independiente. Vamos, que cuenta con un escudo de protección estatutario que le pone a salvo de las injerencias políticas. Al mismo tiempo, cada uno de los representantes del Consejo de Gobierno del BCE, formado por los seis miembros del Comité Ejecutivo y los gobernadores o presidentes de los bancos centrales de los países del euro, tiene un voto. Nadie tiene más peso que nadie, por tanto. Pero la realidad dicta otra cosa. Los hilos de la influencia se pueden manejar de distintos modos . Y oficiosamente, hay votos que tienen mucho más poder que otros en el seno del Consejo. Como los del presidente del Banco Central de Alemania (Bundesbank), Jens Weidmann, y los del miembro del Comité Ejecutivo, Jörg Asmussen. Alemanes ambos, a ellos les corresponde ser los guardianes de la ortodoxia, de que la herencia del todopoderoso Bundesbank y su celo antiinflacionista se perpetúe en el BCE. Al mismo tiempo, son los ojos y los oídos del Ministerio de Finanzas alemán en la institución monetaria; y su voz, porque si el Gobierno alemán tiene algo que decir, lo hace a través de ellos. Como cuando Weidmann dijo bien claro hace dos semanas que lo que debería hacer España es "pedir el rescate como país". Vamos, que aconsejó un rescate total, similar a los de Grecia, Irlanda y Portugal, y no parcial, como el que se ha solicitado por ahora para el sector financiero. Ese consejo sonaba a oficial, a que es la postura de Berlín, que apretaba así las clavijas al Ejecutivo español. Y también revelaba que Weidmann, el más influyente de los miembros del BCE, no tenía ni la más mínima intención de dar su visto bueno a que la entidad retomara las compras de deuda, aparcadas desde marzo. Confirmando esta impresión, el presidente del BCE, Mario Draghi, cerró filas en torno a los halcones de la institución en una entrevista concedida al diario francés Le Monde. "Nuestro mandato no consiste en resolver los problemas financieros de los países", indicó. ¿Por qué los representantes alemanes de la institución, reforzados por otros como el holandés Klaas Knot o el finlandés Erkki Liikanen, se niegan a hacer ahora lo que sí hicieron en agosto de 2011? Primero, porque ya entonces se oponían, pero otorgaron un voto de confianza a España -e Italia-. Y segundo, y de forma más relevante, porque no se fían de España. A juicio de Alemania, el Gobierno saliente -el de José Luis Rodríguez Zapatero- y el entrante -el de Mariano Rajoy- dilapidaron el margen otorgado por las compras de deuda entre agosto y marzo. Sumergidos en el entramado electoral de España -primero con las Elecciones Generales de noviembre y luego con las de Andalucía en marzo-, perdieron un tiempo precioso. Y luego, cuando las autoridades han intentado reaccionar, ha sido demasiado tarde. 2. ¡Son las comunidades autónomas! Según fuentes alemanas, buena parte de esa desconfianza responde a que el Gobierno español no ha logrado embridar a las Comunidades Autónomas, como antes tampoco lo hizo con el desbocado sector financiero . Los últimos acontecimientos no han hecho sino incrementar esa sensación. file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (13 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF El rechazo de algunas regiones a aplicar el copago farmacéutico o la tensión vivida en la última reunión del Consejo de Política Fiscal, en la que incluso varias comunidades gobernadas por el Partido Popular mostraron sus reticencias a los planes del Ejecutivo, ratifican la sensación de que otro entramado, en este caso el autonómico, se escapa del control del Gobierno central. Partiendo de esta impresión, desde el punto de vista germano acceder a que el BCE retomara las compras de deuda sería como meter dinero en un pozo sin fondo, porque las autoridades españolas no parecen dispuestas a desmontar y adelgazar los excesos administrativos y políticos autonómicos. Y si no quieren hacerlo voluntariamente... habrá que hacerlo con disciplina. 3. Que España se 'retrate': Combinando esos argumentos, Alemania no se fía de una España que no quiere entender los mensajes que se le envían. Y es entonces cuando la maquinaria política y económica alemana muestra su musculatura para presionar hasta el límite. "Realmente, es una incógnita por qué el BCE no interviene en el mercado en estos momentos dada la incertidumbre y tensión en los mercados financieros. Partiendo de que tiene reconocido un objetivo de estabilidad financiera, es evidente que su decisión de no intervenir en el mercado tiene connotaciones más complejas de valorar. ¿Se está forzando la petición de rescate de España? ¿O que pida intervención a través del Fondo de Rescate (FEEF)? ¿Hay otra salida? ", se cuestiona José Luis Martínez Campuzano, estratega de Citi en España. Y eso es, precisamente, lo que pretende Alemania. Que España se retrate. Esto es, que levante la mano y pida el rescate. En concreto, la intención sería materializarlo bajo un esquema estructurado en dos fases. En primer lugar, el Gobierno español recibiría 100.000 millones de euros del actual Fondo de Rescate, una cantidad con la que podría afrontar sus próximos compromisos financieros. Sería una solución temporal a la espera de que la segunda versión del fondo de rescate, el Mecanismo de Estabilidad (Mede), esté ya operativo y disponga de recursos e instrumentos financieros para prestar asistencia a los países en dificultades. Con el Mede activo, sería el encargado de suministrar el resto del préstamo, que en conjunto podría rondar los 300.000 millones de euros. 4. Berlín ya ha consentido demasiado: A los ojos de Alemania, su contribución al futuro del euro ya está siendo más que suficiente. Es más, la sensación imperante, alentada por personalidades como el presidente del Instituto Ifo, Hans Werner Sinn, consiste en que Alemania está financiando al resto de los países periféricos. Si, además, las autoridades financieras germanas, con el Bundesbank a la cabeza, consienten que el BCE aparque su ortodoxia y se aplique en políticas como las compras de bonos, la concesión sería mayúscula. Más aún si se tiene en cuenta que las adquisiciones en el mercado secundario ya bordean la legalidad, puesto que el artículo 123 del Tratado de Lisboa prohíbe, taxativamente, "la adquisición directa (...) de instrumentos de deuda por el Banco Central Europeo o los bancos centrales nacionales". Aunque la institución monetaria realizó sus compras en el mercado secundario -es decir, una vez emitidos los títulos- y no en el primario -cuando se emiten-, que es lo que no permite la norma, en Alemania se considera que esas adquisiciones vulneran el espíritu de esa prohibición. 5. No es la cura a todos los males: La oposición a que el BCE vuelva a comprar bonos se apoya, adicionalmente, en el convencimiento de que no es el remedio a los males que aquejan a los países más expuestos a la crisis. Estas naciones arrastran problemas estructurales de fondo que no se resuelven con las adquisiciones puntuales de deuda, sino con reformas y ajustes para adaptarse a las nuevas condiciones económicas. Miguel Paz, de Unicorp Patrimonio, juzga además que "una compra del BCE de nuestra deuda empeoraría la situación, porque todo lo que compre subordinaría el resto de la deuda". Es decir, la entidad se situaría como acreedor preferente, con lo que perjudicaría al resto de los inversores, tal como se vio en el caso de Grecia, en el que el BCE no participó en la quita, que sólo afectó a los acreedores privados. También matiza que esas "compras sólo servirían para reducir la prima de riesgo momentáneamente y alejar un poco a los especuladores". file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (14 of 15) [01/08/2012 11:41:12] Boletín SuperContable 31 en PDF © RCR Proyectos de Software Tlf.: 967 60 50 50 Fax: 967 60 40 40 E-mail: [email protected] file:///Z|/WEB%20SUPERCONTABLE%2010/WWW...s/BOLETIN_SUPERCONTABLE_31_2012_PDF.htm (15 of 15) [01/08/2012 11:41:12]