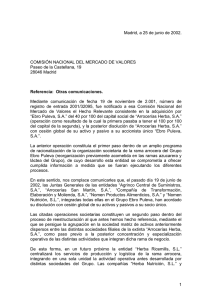

Parte 1 - Ebro Foods

Anuncio