descargar actualización 2016

Anuncio

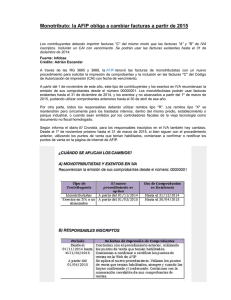

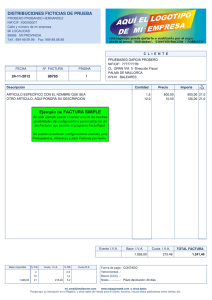

Soy Leticia Vidal de Inspiraarte Handmade. Contable de profesión, con 25 años de experiencia, hace casi dos años que me lancé a la aventura de emprender en el mundo del DIY y el comercio electrónico. Mi misión en este curso es darte toda la información de primera mano de la fiscalidad de los autónomos, de una forma sencilla y comprensible. Puede que sea uno de los temas que más cuesta a un empresario, pero voy a intentar transmitirte mi pasión por la contabilidad igual que he hecho en las muchas formaciones que he impartido. Voy a hablarte de los trámites que necesitas para darte de alta, de los documentos que vas a necesitar para gestionar tu empresa, de los gastos y los ingresos, del IVA, del IRPF, amortizaciones y hasta de la declaración de la renta. El curso incluye una plantilla en excel que me dieron en unos de los cursos de emprendedores que realicé. Es muy completo y se ofrece gratuitamente, para que al principio puedas ir gestionando tu negocio, pero como dice en el propio “acerca de”: “se ofrece gratuitamente con la esperanza de que sea útil, pero sin garantía alguna, ni siquiera la garantía implícita Mercantil o de aptitud para un propósito determinado”. Yo lo he estado probando y no me da ningún error, lo que son las facturas, los registros y el cálculo de los impuestos, pero te dejo bien claro, que si la vas a usar, repasa todos los cálculos. Yo te la ofrezco como guía. www.inspiraartehandmade.com Página 1 TEMARIO 123456789- Trámites para darse de alta de autónomo. Documentos para la gestión de venta/prestación de servicios diaria. La Factura. Gastos deducibles. ¿Qué es el IVA? Cálculo, Tipos de Régimen de IVA, Libros de Registro Contable, Modelos de Tributación. IRPF. Qué es. Cómo se aplica en las facturas. Retención a los trabajadores, Retención por alquiler y Otras Retenciones: Cálculos y modelos. Regímenes de estimación del IRPF: Cálculo y modelos Amortización Declaración de la Renta de las Personas Físicas. La plantilla de Excel. www.inspiraartehandmade.com Página 2 1 – ALTA DE AUTÓNOMO Tomar la decisión de emprender es el primer paso. El segundo es la cantidad de papeleo y trámites que vas a tener que realizar antes de empezar tu actividad. Estos primeros pasos pueden ser bastante confusos y requieren una gran inversión de tiempo. Eso sí, son totalmente gratuitos si los haces tú misma. Tanto si tu negocio es online o como físico: a) Alta en el Impuesto de Actividades Económicas (IAE) www.agenciatriburaria.es Esta declaración censal (significa que es un modelo que da información a la Administración) es un compendio de nuestros datos y los de nuestro negocio, y es de obligada presentación a todo aquellas personas físicas o jurídicas que vayan a iniciar una o varias actividades empresariales. Los modelos son el 036 ó 037 (simplificado), dependiendo de la forma jurídica: sociedad, comunidad de bienes o persona física. Aquí podes ver quién debe utilizar cada uno de los modelos. La presentación la debes realizar o bien directamente en tú Delegación de Hacienda o bien por vía telemática si tienes el certificado digital y el plazo de presentación será antes del inicio de la actividad o actividades. Recuerda que por cada actividad debes de tener un IAE diferente y darte de alta. Te pongo un ejemplo para que lo entiendas mejor: imagina que vendes bolsos, por tanto debes de darte de alta en el epígrafe de “ventas al menor”, pero resulta que también vas a ferias a vender, pues entonces tienes que darte de alta también en “ventas ambulantes”. b) Alta en la Seguridad Social www.seg-social.es Los autónomos estamos obligados a pagar una cuota a la Seguridad Social, que va a depender de la base de cotización que escojamos. Cuanto mayor sea, mayor será la tasa que se pague. En la práctica, casi todos los autónomos eligen pagar el mínimo, aunque una base de cotización más alta nos da derecho a tener incapacidad temporal por contingencias comunes (vamos, eso de ponernos malos y cobrar por estar “baja”), por accidente de trabajo, desempleo o una pensión para nuestra jubilación. Siempre hay descuentos y bonificaciones que pueden aplicarse según nuestro perfil personal o profesional. Estas bonificaciones y descuentos van cambiando a fin de incentivar la creación de empleo y de auto empleo. Mi consejo es que mires su web o bien te dirijas directamente a la Oficina de la Seguridad Social en el momento que te vayas a dar de alta, así tendrás de primera mano cuáles hay y si te corresponden o no. www.inspiraartehandmade.com Página 3 La solicitud la tienes que realizar con el modelo TA.0521, adjuntando la documentación que se te pide en las instrucciones. Atención: debes de tener ya una cuenta bancaria para domiciliar las cotizaciones y haber presentado el alta de IAE. La presentación la debes realizar en la Oficina de la Seguridad Social más cercana o a través de su Sede Electrónica si dispones de certificado digital, en el momento que inicies la actividad. c) Libro de visitas Tienes que legalizar el libro de visita, que es obligatorio para todos los autónomos y empresas, tengan o no trabajadores y tanto si trabajas des de tu casa como fuera de tu casa. Puedes adquirir el modelo oficial en las librerías y lo tienes que legalizar en la Inspección de Trabajo y Seguridad Social de tu provincia. Lo tienes que tener a disposición del inspector durante cinco años, pasado los cuales, deberás legalizar uno nuevo. d) Si vas a contratar a personal Primero de todo tienes que saber si ese trabajador ya ha estado afiliado a la Seguridad Social o es la primera vez. En caso de que el trabajador nunca haya estado dado de alta en la Seguridad Social, tienes que darlo de alta con el modelo TA1 y lo tienes que presentar en la Delegación Provincial de la Seguridad Social o bien si tienes el certificado digital en su Sede Electrónica. Es un trámite obligatorio para el empresario. Si ya ha estado afiliada, lo que necesitas es el modelo TA2.S y en un plazo de 10 días, debes remitir la copia de su contrato al Servicio de Empleo Público para su registro. www.inspiraartehandmade.com Página 4 Si tu negocio va a ser físico, también tienes que hacer los siguientes trámites: e) Alta en el Ayuntamiento: Licencia de apertura Si tu negocio es físico, también vas a tener que tramitar la licencia de apertura que es un permiso del Ayuntamiento para proceder a la apertura de un local en el que se vaya a ejercer una actividad económica. Por esta licencia hay que pagar una tasa. El coste se calcula teniendo en cuenta la relevancia comercial de la calle, el tamaño del local y el tipo de actividad. Si vas a realizar alguna obra de mejora o acondicionamiento, también vas a tener que solicitar el permiso de obras. En caso de obras mayores, tendrás que presentar un proyecto técnico firmado y visado por un perito o arquitecto técnico autorizado. Y también deberás pagar una tasa en función de lo que solicites. Cada Ayuntamiento es diferente, así que lo mejor es que te acerques a él y te digan qué documentación necesitas y te den la instancia para hacerlo. La gestión y su tramitación son gratuitas si las haces tú misma. f) Alta ante los Organismos de Trabajo Debes comunicar a la Consejería de Empleo o Trabajo de tu Comunidad Autónoma la apertura, instalación, traslado y ampliación de tu centro de trabajo. Tienes un plazo de 30 días, y tienes que presentar los datos relativos al centro de trabajo y la plantilla de tu negocio. Todos los documentos te los darán allí. www.inspiraartehandmade.com Página 5 2 – DOCUMENTOS PARA LA GESTIÓN DE VENTA/PRESTACIÓN DE SERVICIOS DIARIA Empezamos nuestro negocio, y necesitamos una serie de documentos de control, información y de obligación para gestionar el día a día, tanto en las ventas como en las compras y gastos. Voy a ponerte los más habituales con una breve descripción, y voy hacer hincapié en el único que es obligatorio, la factura. Presupuesto: documento con el que vamos a dar la información de lo que vale nuestro producto o servicio. En él deben aparecer nuestros datos fiscales y de contacto, los datos del posible cliente, la fecha de emisión, las unidades, descripción, precios y descuentos de lo que nos han solicitado, validez de la oferta, el tipo de IVA al que está sujeto cada artículo, si hay retención de IRPF, el total, la forma de pago y el plazo de entrega si fuera necesario. Puede ir numerado o no. Cuanta más información demos, más claro lo tiene el cliente y evitamos futuras sorpresas. Albarán o nota de entrega: es el justificante de la entrega de material. Debe contener nuestros datos fiscales y los del cliente, la descripción del producto y la cantidad entregada. Se puede valorar o no. Y debe ir numerado y con la fecha de emisión (día que sale de nuestro almacén el género). Recibo: Es el justificante conforme una factura ha estado pagada. Es un documento que va en decadencia, ya que cada vez más se utilizan pagos bancarios (transferencias, cheques, adeudos domiciliados, tarjetas) y el ingreso en el banco ya es el propio justificante. Importante: si cobras en efectivo sí que deberías emitirlo (si tienes un comercio con el ticket ya se entiende que has pagado). Los datos que deben aparecer son tus datos fiscales y los del cliente, la fecha de emisión y la de cobro, el número, la descripción (que generalmente hará referencia al número de factura), el importe cobrado y debe ir firmado de puño y letra. Pasemos al importante, la factura. La emisión de la factura es obligatoria en cualquier relación comercial. Es el comprobante que otorga derechos al comprador e implica una serie de obligaciones y responsabilidades al vendedor. Por tanto, es el único documento legal que tienen comprador y vendedor. Debes entregar una a tu cliente (original) y una que te guardas tú (copia) Datos que debe contener la factura obligatoriamente. - - - El número de factura. Deben estar numeradas correlativamente. Si vas a utilizar series, también deben ir numeradas correlativamente por cada serie. Datos fiscales: Nombre y apellidos o razón social, dirección, población y NIF tanto del vendedor como del comprador. En caso del vendedor también se puede añadir los datos de contacto: teléfono, mail… y datos de información: web, blog, redes sociales (recomendable). Descripción de las operaciones: unidades, concepto, precio unitario, descuento por unidad, tipo de IVA por producto, total… En el pie hay que incluir, el subtotal, el importe de los descuentos aplicados, la base imponible, el % de IVA y la cuota y si procede el % de Recargo de Equivalencia y su importe, así como el % de IRPF y su importe, y el total. La fecha en la que se han realizado las operaciones que se documentan, siempre que sea distinta a la fecha de emisión. Puedes añadir los datos a qué hace referencia la factura como son la fecha y número de albarán o albaranes. www.inspiraartehandmade.com Página 6 Las facturas deben ser expedidas en el momento que se genera la operación. El plazo para emitir una factura se comprende dentro del mes en que se ha realizado la operación. Tipos de facturas Las facturas se pueden clasificar de varias maneras en función de diferentes criterios: 1. En función del contenido: - Ordinarias: documentas la operación comercial. - Rectificativas: documentan correcciones de una o más facturas anteriores, o bien devoluciones de productos, envases y embalajes o comisiones por volumen. - Recapitulativas: documentan agrupaciones de facturas de un periodo. Para que esta factura tenga validez fiscal se han de anular las anteriores. 2. En función de su valor: - Pro-forma: documenta una oferta, con indicación de la forma exacta que tendrá la factura tras el suministro. No tienen valor contable ni como justificante. Se suele incluir la fecha máxima de validez. (Vendría a ser como un presupuesto, pero más formal. La mayoría de entidades bancarias las piden para otorgar un crédito). - Copia: Documenta la operación para el emisor (vendedor), con los mismos datos que la original. Debe llevar la indicación de copia para distinguirla de la original y es la que nos servirá para nuestra propia contabilidad. - Duplicado: documenta la operación para el receptor (comprador), en caso de pérdida del original. La expide el mismo emisor que expidió el original y tiene los mismos datos que el original y tiene la misma legalidad que una factura original. Debe llevar la indicación de duplicado para permitir distinguirla del original, especialmente para el caso de que reaparezca el original. Si alguna vez os piden original y copia de la factura, la indicación que le debes dar es la de duplicado, ya que la copia es la que tú te quedas. 3. En función de los requisitos que contiene. - Completa: la que reúne todos los requisitos de la factura modelo. La que incluye todos los datos que hemos visto al principio, según lo estipula el Real Decreto 1496/2003. - Simplificada. Sustituye a los tickets. Omite algunos datos respecto a la factura completa. Los únicos datos que necesarios serán: la fecha de emisión, los datos fiscales del emisor de la factura, la identificación de los bines o el servicio ofrecido y el valor, la cuota de IVA y el total. Para acogerse a este tipo de facturas debe autorizarlo el Departamento de Gestión Tributaria. Se podrá expedir factura simplificada si: El importe no supera los 400 € (IVA incluido) Las facturas rectificativas Las ha autorizado el Departamento de Gestión Tributaria. Operaciones en las que el Reglamento de facturación anterior al aprobado por el RD 1496/2003, permitía la expedición de tickets (operaciones que no excedan de 3.000 €, IVA incluido). Puedes ver cuáles son aquí. www.inspiraartehandmade.com Página 7 Factura electrónica Las facturas se pueden entregar en papel, como se ha hecho tradicionalmente, o en formato digital, o sea lo que llamamos factura electrónica. Los dos soportes tienen la misma legalidad. Des del 15 de enero del 2015 la factura electrónica es obligatoria si eres proveedor de la Administración Pública: Ministerios, Comunidades Autónomas, Ayuntamientos, empresas públicas… La diferencia entre factura en papel y factura electrónica es que la segunda está generada y transmitida por medios electrónicos y telemáticos. O sea, mediante medios digitales. Debe incluir los datos obligatorios que la factura en papel que hemos visto anteriormente y tiene que ser transmitida de un ordenador a otro recogiendo los datos de la misma. Y des del nuevo reglamento del 2013, ya no es obligatoria firmarla digitalmente (con un certificado). Si bien la Administración Pública ha creado una plataforma Facturae y algunas Comunidades Autónomas también tiene la suya propia. ¿Qué necesito para expedir una factura electrónica? Lo puedes hacer de tres maneras: - Con un programa informático que cree facturas electrónicas. Contratando el servicio a un tercero. Que sean creadas por el destinatario de la factura electrónica. Naturalmente debes poseer un programa informático para que te cree esta factura electrónica. Los formatos más usados son el PDF, XML, HTML, DOC, XLS, JPG, GIF, TXT entre otros Debes tener en cuenta que el destinatario debe dar su consentimiento para recibir este tipo de facturas. No hace falta que sea explícito, puede ser implícito o tácito, y que tanto puedes emitir facturas en papel como digitales. Este tipo de facturas tiene muchas ventajas respecto a las de papel: ahorro de costes, de espacio, de tiempo, mecanización de la contabilidad y de la administración, mayor seguridad, … OBLIGACIÓN DE ARCHIVO Las facturas, ya sean en papel o en formato electrónico, expedidas o recibidas, deben guardarse de tal manera que garantice la conservación de la autenticidad, la integridad de su contenido (deterioro) y su legibilidad durante el periodo de obligación de archivo, que es el año en que se emiten y los cuatro siguientes. Las facturas que correspondan a bienes de inversión superiores a 3.000 €, su periodo de archivo es el que dure su amortización www.inspiraartehandmade.com Página 8 3 – GASTOS DEDUCIBLES Aunque ya nos gustaría a los autónomos podernos deducir todos los gastos habidos y por haber, hay que tener en cuenta, que Hacienda sólo nos permite deducirnos los gastos si considera que: - Están relacionados con la actividad económica. Está debidamente documentados con su correspondiente factura. Está registrado en el libro de gastos o inversiones del autónomo. ¿Qué gastos deducibles podemos tener? - Consumos de explotación: compras de mercaderías, materias primas y auxiliares, combustibles, elementos y conjuntos incorporables, envases, embalajes y material de oficina. - Sueldos y salarios: pagos a los trabajadores en concepto de sueldos, dietas, gastos de viaje, retribuciones en especie e indemnizaciones. - Seguridad social a cargo de la empresa: cotizaciones derivadas de la contratación de trabajadores más las cuotas de autónomo. - Otros gastos de personal: formación, indemnización por rescisión de contrato, seguros de accidentes que tenemos contratados para el personal, contribuciones a planes de pensiones. - Arrendamientos y cánones: alquileres (ya sea de locales, servidores o maquinaria), asistencia técnica, arrendamiento financiero (leasing). - Reparaciones y conservaciones: gastos de mantenimiento, repuestos y adaptación de bienes materiales. No se deben incluir los de ampliación o mejora, ya que se consideran inversiones. - Servicios profesionales independientes: honorarios que pagamos a gestorías, economistas, abogados, auditores, notarios, así como las comisiones de agentes comerciales o mediadores independientes. - Otros servicios exteriores: gastos en investigación y desarrollo, transportes, primas de seguros, servicios bancarios, publicidad, relaciones públicas, suministros de electricidad, agua y telefonía y otros gastos de oficina no incluidos en los concepto anteriores. - Impuestos: hay una serie de impuestos que son deducibles, tales como el impuesto de bienes inmueble (IBI), el impuesto de actividades económicas (IAE) y otros tributos y recargos no estatales y tasas, recargos y contribuciones estatales. No son deducibles las sanciones ni los recargos por presentar fuera de plazo las declaraciones de Hacienda. - Gastos financieros: intereses de préstamos y créditos, gastos de descuento de efectos, recargo por aplazamiento de pago de deudas, intereses de demora. - Amortizaciones: importe del deterioro o depreciación del inmovilizado material. Más adelante dedico un capitulo. - Pérdidas por deterioro del valor de los elementos patrimoniales: deterioro de los créditos derivados por insolvencias de deudores, morosos. - Otros gastos deducibles: adquisición de libros, suscripción a revistas profesionales, gastos de asistencia a eventos relacionados con la actividad (cursos, congresos, conferencias), cuotas de asociaciones empresariales, corporaciones y cámaras así como las primas de seguro de enfermedad satisfechas por el autónomo para él, su cónyuge o hijos menores de 25 que convivan en el domicilio familiar, con un máximo de 500 euros por persona. - Provisiones deducibles y gastos de difícil justificación: des de enero de 2015 se establece un tope anual de 2.000 euros a la deducción en estimación directa simplificada del 5% del importe del rendimiento neto previo. www.inspiraartehandmade.com Página 9 - Provisiones fiscalmente deducibles: sólo los autónomos que tributen en estimación directa normal podrán desgravar las facturas no cobradas o los gastos asociados a las devoluciones de ventas. Tenemos que tener en cuenta, que si trabajamos des de casa es el gasto más difícil de justificar, ya que tendremos que tener controlados los metros útiles que realmente utilizamos para nuestra actividad, así como el % de suministros o de impuestos. ¿Los tickets o facturas simplificadas son deducibles? En principio la ley dice que no, aunque si puedes justificar que son para tu negocio, los tienes bien documentados y registrados te puedes desgravar el gasto por el total del ticket, nunca el IVA. Por tanto, aunque sea un poco engorroso pide siempre que te hagan factura cuando pongas gasolina, vayas a un restaurante, taxi… ¿Y el IVA soportado me lo puedo deducir? Si no realizamos declaraciones trimestrales de IVA y estamos acogidos a algún régimen especial (el de recargo de equivalencia y régimen especial de agricultura, ganadería y pesca), entonces sí nos lo podemos deducir. www.inspiraartehandmade.com Página 10 4 - ¿QUÉ ES EL IVA? Ya tenemos claro que datos debe contener una factura y cuáles son los gastos deducibles, así que ahora toca presentar a los impuestos que gravan nuestra actividad económica. ¡¡Coge aire que vamos!! El IVA, Impuesto Sobre el Valor añadido, es un impuesto que tienen todos (o casi todos) los productos y servicios que adquirimos y que vendemos o prestamos diariamente. Por tanto, grava el consumo. Tenemos dos tipos de IVA: IVA Repercutido (o devengado): que es el que nosotros como autónomos cobraremos a nuestro cliente. IVA Soportado (o deducible): que es el que nosotros pagamos cuando compramos o contratamos un servicio. Tanto los autónomos como las sociedades hacemos de intermediarios entre Hacienda y el consumidor final, teniendo que liquidar mensual o trimestralmente la diferencia entre el IVA Repercutido y el IVA Soportado, y al finalizar el ejercicio, debemos hacer un resumen Ya hablamos antes de los gastos deducibles, pues con el IVA pasa igual, que para poder deducirte el IVA debes cumplir los requisitos de que la factura debe tener relación con la actividad de la empresa, debe estar debidamente justificada (los tickets o facturas simplificadas no sirven), y las debes tener registrada en el libro de facturas recibidas. Añadir que la deducción del IVA debes realizarla antes de que pasen cuatro años de la emisión de la factura o se perderá el derecho a deducción. Esto es importante, porqué es en este punto dónde te puedes acoger para desgravarte los gastos de inicio de actividad, o sea, los que vas teniendo antes de darte de alta de autónomos y empezar con la actividad económica que vas a ejercer. Te recuerdo que puedes pedir una alta previa con el mod. 036/037 ha Hacienda para evitarte luego posibles engorros, pero hay jurisprudencia en este tema y si lo tienes bien justificado sólo tendrás que sufrir que te mareen con documentarlo e ir a Hacienda unas cuantas veces, así que si prevés tener gastos antes de empezar la actividad, haz el alta previa solo en IAE, en autónomos no hace falta. Y otro dato que debes tener en cuenta, es que el IVA será deducible en la proporción que el gasto afecta a la actividad, es decir, si un gasto está imputado al 50% de la actividad, el IVA sólo será deducible en un 50%. (si trabajas en casa y prorrateas por ejemplo la luz, el teléfono, gastos del coche, etc.) Calcular el IVA Para calcular la cuota de IVA, simplemente tendrás que aplicarle el tipo impositivo correspondiente (%) a la base imponible (Los ejemplos los he realizado con el IVA General del 21% del ejercicio 2015). Base Imponible x 0.21 (tipo de IVA General) = cuota IVA Si por el contrario lo que quieres es calcular el IVA incluido, la fórmula es: Total x 1.21 (tipo de IVA General) = Total importe a pagar IVA incluido www.inspiraartehandmade.com Página 11 Y si lo que tienes es un precio con IVA incluido y lo que quieres es saber la base: Total / 1.21 (tipo IVA General) = Base Imponible Para hacer el cálculo de la liquidación de IVA, lo que tendrás que hacer es sumar todas las cuotas de IVA Repercutido y restarle la suma de las cuotas de IVA Soportado. Si has pagado más de lo que has recogido el importe negativo y lo vas compensando en los siguientes trimestres. Solo puedes pedir la devolución en el último trimestre del ejercicio. Y si has recogido más de lo que has pagado, tienes que ingresarlo a Hacienda. Liquidación IVA = IVA Repercutido – IVA Soportado (- trimestre anterior) Régimen de IVA Están sujetas a IVA las entregas de bienes, las prestaciones de servicios, las importaciones de bienes y las adquisiciones intracomunitarias. Existen dos regímenes de IVA: Régimen General de IVA: se aplica a todos los que no estén en el Régimen Especial de IVA, si se renuncia y si quedas excluida del régimen simplificado o del régimen especial de agricultura, ganadería y pesca. Los tipos de IVA que se pueden aplicar son (ejercicio 2015): IVA Exento: 0% IVA General: 21% IVA Reducido: 10% IVA Súper reducido: 4% Régimen Especial de IVA: 1. Régimen simplificado: Se aplica a aquellos autónomos que coticen a Hacienda en estimación objetiva (módulos). Se calcula aplicando los módulos que nos marca Hacienda, que nos dice cuál es el IVA devengado por nuestras ventas, al que podremos restar el IVA soportado, sin contemplar las inversiones, más el 1% del IVA devengado como gastos de difícil justificación. La norma fija una cuota mínima de IVA por operaciones de cada actividad de la que sí se podrá deducir el IVA soportado por inversiones. Podemos renunciar a este régimen si lo consideramos oportuno, pero hay que tener en cuenta que también estaremos renunciando a la estimación objetiva. Este régimen sólo es compatible con el régimen de agricultura, ganadería y pesca y con el de recargo de equivalencia. 2. Recargo de Equivalencia: Este tipo de IVA es obligatorio para los comerciantes minoristas que sean personas físicas o sociedades civiles o comunidad de bienes, que vendan al cliente final. www.inspiraartehandmade.com Página 12 Actividades de comercio minorista exentas de R.E. : peleterías, concesionarios de coches, joyerías, venta de embarcaciones y aviones, objetos de arte, gasolineras y establecimientos de comercialización de maquinaria industrial o minerales. El Recargo de Equivalencia, debe comunicarlo el autónomo al proveedor y este lo debe aplicar en la factura que emita, haciendo una clara diferenciación entre el IVA soportado el IVA de Recargo de Equivalencia. Para el minorista supone pagar un IVA algo más alto de lo normal, pero a cambio no tiene que presentar declaraciones de IVA a Hacienda. No debe llevar libros de IVA ni guardar las facturas. No hay obligación de expedir factura, excepto cuando el destinatario sea un empresario o profesional o un particular que pida la factura para desgravársela, o una entrega de inmuebles, una operación intracomunitaria, en las exportaciones y cuando el destinatario sea la Administración Pública Los tipos que se aplican son (ejercicio 2015): IVA General: 21% + 5,2% R.E IVA Reducido: 10% + 1,4% R.E IVA Súper reducido: 4% + 0,4% R.E. Régimen especial de caja. Des del 1 de enero de 2014 existe un nuevo régimen de IVA de carácter optativo, que pretende ayudar a los nuevos emprendedores. Permite a las empresas y autónomos que se acojan a él, no tener que adelantar el pago del IVA a Hacienda, hasta que se cobren las facturas, aunque se retardará igualmente, la deducción del IVA soportado en sus adquisiciones hasta el momento que efectúe el pago a sus proveedores, y con fecha límite el 31 de diciembre del año de la emisión de la factura. Si crees que te puede interesar este régimen, tienes toda la información en este apartado de la web de la Agencia Tributaria. Libros de Registro Contable En función del tipo de régimen de IVA que estés acogida, debes llevar una serie de registros contables, que son de carácter obligatorio. Recuerda que las facturas tanto emitidas como recibidas, debes conservarlas obligatoriamente durante 4 años, excepto las de bienes de inversión que debes guardarlas durante todo el periodo de amortización. Régimen General: Libro de facturas emitidas Libro de facturas recibidas Libro de bienes de inversión Libro de operaciones intracomunitarias Régimen Simplificado: Libro de facturas recibidas Recargo de Equivalencia: como ya he dicho antes, no hay obligación de llevar libro de registro ni de conservar las facturas. Todos estos libros los vas a encontrar en la plantilla de Excel que adjunto al curso. Te puedes crear tu propia plantilla o bien llevarlo mediante algún programa informático para autónomos. Si la contabilidad la lleva un gestor, será él quien se encargue de hacerlos. www.inspiraartehandmade.com Página 13 Modelos de Tributación Mod. 303 –Trimestral. Se presenta entre los días 1 y 20 de abril, julio, octubre y 1 a 30 de enero del siguiente ejercicio. Lo puedes presentar en la Agencia Tributaria, en tu banco o bien telemáticamente (Si lo presentas telemáticamente domiciliado, recuerda que el plazo máximo es el día 15 en vez del 20). Aquí deberás rellenar todos los datos que te piden por cada trimestre fiscal: bases imponibles, %, cuota y total del IVA Repercutido, el total del IVA Soportado, si estás en Régimen Simplificado, deberás rellenar las casillas que te correspondan, indicar si has hecho importaciones intracomunitarias, exportaciones… y al final te dará el resultado a ingresar o a devolver. Solo puedes pedir la devolución en el cuarto trimestre. Mod. 390 – Anual Se presentará entre el 1 y el 30 de enero del ejercicio siguiente junto con el modelo 303 del cuarto trimestre. Solo se puede presentar telemáticamente. En este modelo informativo, simplemente deberás recopilar los datos que has presentado cada trimestre. Mod. 349 – Declaración Recapitulativa de Operaciones Intracomunitarias. Tanto si haces entrega de bienes o prestación de servicios o adquisiciones a países miembros de la Comunidad Europea, debes presentar esta declaración informativa. Con carácter general, la debes presentar mensualmente en los primeros 20 días del mes siguiente. No obstante, la presentación podrá ser bimestral, trimestral o anual si: - Trimestral: si el importe total de las entregas de bienes y prestaciones de servicios sean superiores a 50.000€. Este importe se va acumulando durante los trimestres y deberás presenta el modelo en el trimestre que llegues a esta cifra entre el 1 y el 20 del mes siguiente de abril, julio, octubre y enero del siguiente ejercicio. - Bimestral: si se llega a los 50.000€ en dos meses dentro del trimestre. Se presenta del 1 al 20 del mes siguiente. - Anual: Si el importe total de las entregas de bienes o prestaciones de servicio no superan los 35.000€ y el importe total de las entregas a otro Estado Miembro no sea superior a 15.000€ se presentará anualmente entre el 1 y el 30 de enero del siguiente ejercicio. - Si en un periodo no hay operaciones, no hay que presentar el modelo. - Si solo realizas adquisiciones intracomunitarias: Deberás presentarlo Trimestralmente, independientemente que no realices entregas. Mod. 309 – Liquidación No Periódica Como ya te he dicho antes, los acogidos al Régimen de Recargo de Equivalencia no tienen obligación de hacer declaración de IVA ni de guardar las facturas, pero hay unas excepciones al respecto en que el empresario sí puede solicitar la devolución del IVA y se hace con este modelo que podrás presentar en el banco o telemáticamente entre el 1 y el 20 de abril, julio, octubre y enero del siguiente ejercicio. - Cuando se realicen adquisiciones intracomunitarias, inversiones o si en la transmisión de inmuebles que correspondan a la actividad, se renuncia a la exención. www.inspiraartehandmade.com Página 14 - Si se realizan entregas de bienes a viajeros con derecho a devolución del IVA, con el fin de obtener el reembolso de lo abonado a aquellos, se presentará el modelo 308 “Solicitud de devolución de recargo de equivalencia y otros sujetos ocasionales. Mod. 347 – Declaración anual de operaciones con terceras personas Esta declaración informativa se presentará durante el mes de febrero del año siguiente del ejercicio fiscal y de manera telemática y recogerá las operaciones con un cliente o proveedor que durante todo el ejercicio hayamos comprado o vendido por un valor total igual o superior a 3.005,06€ (IVA incluido) y los pagos en metálico tanto de clientes como a proveedores por más de 6.000€. Hay algunas excepciones: - Si no hay operaciones que sumen esas cantidades en su conjunto. - Si no se tiene la sede de la actividad en España, un establecimiento permanente o el domicilio fiscal. - Si se tributa en estimación objetiva en IRPF y en el IVA en régimen simplificado simultáneamente, de agricultura, ganadería y pesca o recargo de equivalencia. Salvo si se ha tenido que emitir factura porqué nos la hayan pedido. - Si se han realizado exclusivamente operaciones no sometidas a la obligación de esta declaración. Artículo 33 del R.D. 1065/2007. - Si realizas el IVA mensualmente (Gran Empresa) - Si has hecho entregas o adquisiciones intracomunitarias de bienes y servicios que ya has reflejado en el modelo 349 que hemos visto antes. - Si eres arrendatario, ya que lo habrás presentado en el modelo 180. Y hasta aquí todo lo relativo al IVA. Relájate, respira y coge aire, que nos vamos ahora con el IRPF. www.inspiraartehandmade.com Página 15 5 –¿QUÉ ES EL IRPF? IMPUESTO DE LA RENTA DE LAS PERSONAS FÍSICAS. El Impuesto de la Renta de las Personas Físicas (IRPF) es un impuesto que grava la renta obtenida en un año natural por las personas físicas residentes en España o contribuyentes. Actualmente, el IRPF es el impuesto más importante del sistema tributario español debido a su importancia cuantitativa y recaudatoria, aunque, el IRPF es un impuesto cedido parcialmente a las Comunidades Autónomas, que pueden regular la tarifa autonómica y las deducciones propias de la cuota que recaen sobre la tarifa autonómica. A medida que se satisfagan las rentas de trabajo, honorarios profesionales, becas, etc., se deberá retener parte d esas rentas e ingresarlas en la Agencia Tributaria de forma periódica. Esta obligación viene recogida en el Art.82.2 de la Ley 40/1998, de 9 de diciembre de 1998, del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias y en el Art. 69 del Real Decreto 214/1999, de 5 de febrero de 1999, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas. Si trabajamos por cuenta ajena, cada mes de nuestra nómina nos van a quitar un % en función de nuestros ingresos y nuestra situación personal en concepto de IRPF. Son pequeños pagos que realizamos a cuenta, igual que si tenemos rendimientos bancarios, cobros en especie, bonos y/o obligaciones, retención de alquileres…, a fin de que cuando vayamos hacer la liquidación del Impuesto de la Renta de las Personas Físicas no tengamos que liquidar en un solo pago nuestro tributo. Si hemos pagado más de lo que nos tocaría, es cuando la Agencia Tributaria nos “devuelve” el exceso. Si somos autónomos tenemos que tener claro si nuestra actividad es empresarial o profesional. Eso lo sabremos con el epígrafe de IAE en el que nos hayamos dado de alta en Hacienda, ya que si actuamos de una manera o de otra, los pagos a cuenta que vamos a realizar van por dos canales diferentes, aunque todos acaban en el mismo sitio, la Declaración de la Renta, que realizaremos entre abril y junio del ejercicio siguiente de nuestra actividad. La mayoría de los autónomos se encuentran en actividades empresariales, ya que los profesionales sólo recogen los autónomos que ofrecen servicios, los artísticos y algunos de los que están en Régimen Especial de Agricultura, Ganadería y Forestal. www.inspiraartehandmade.com Página 16 RETENCIONES EN FACTURAS. Los autónomos profesionales deberán aplicar la retención directamente en la factura. En función del tiempo que lleve dado de alta como profesional autónomo, deberá aplicar un porcentaje u otro. *** ATENCIÓN *** A partir del 12 de julio, se aplican nuevos tipos de retención Anexo al final Des del 1 de enero del 2015, el porcentaje de la retención general es del 19%, (para el ejercicio 2016 está previsto que baje al 18%) sin embargo, los nuevos autónomos podrán aplicar un 9% durante el año que se den de alta y los dos siguientes al inicio de la actividad, siempre y cuando no se haya ejercido ninguna actividad profesional en el año anterior a la fecha de comienzo de las actividades actuales. Existe un tipo reducido de retención, dictaminadas por el Gobierno, “Medidas urgentes para el crecimiento, la competitividad y la eficacia” aprobada en julio de 2014, donde se aplicará un tipo del 15% los profesionales autónomos que ganen menos de 15.000 euros anuales. A parte de los autónomos profesionales, deberán practicar retenciones en sus facturas: - Algunas actividades de estimación objetiva (módulos) 1% (a partir del 2016 con la entrada en vigor de la Reforma Fiscal, quedarán excluidos de módulos) - Actividades ganaderas de engorde de porcino y avicultura: 1% - Actividades agrícolas y restantes actividades ganaderas: 2% - Actividades forestales: 2% Para realizar el cálculo de la retención que debemos practicar en nuestras facturas, simplemente cogeremos la base imponible de la misma y aplicaremos el % que nos corresponda. Por ejemplo, un profesional que le deban retener el 19%: (el ejemplo no incluye otros impuestos tales como el IVA) BASE IMPONIBLE: 100 IRPF 19%: 19 TOTAL A PERCIBIR: 81 Si te tienen que realizar retenciones de facturas debes tener en cuenta que: - - Debes comunicarlo por escrito al pagador y este debe conservar la comunicación de la misma debidamente guardada. Las facturas que realices a particulares no llevan retención, ya que estos no pueden ingresar a Hacienda ningún tipo de retención. Por tanto, solo en las facturas que emitas a otros autónomos, sociedades y personas jurídicas. Si más del 70% de tus facturas llevan retención, estás exento de presentar declaración trimestral de IRPF. Las cantidades que se te retengan, es nuestro cliente quien hace el ingreso a Hacienda. Es muy recomendable que a final de año pidas el certificado de retenciones para comprobar si las cantidades ingresadas y declaradas son correctas. www.inspiraartehandmade.com Página 17 RETENCIÓN A LOS TRABAJADORES Si tenemos personal contratado, debemos practicarle mensualmente una retención en concepto de IRPF en su nómina. El tanto por ciento que le vamos a retener, va a depender de sus ingresos y de su situación personal: el tipo de contrato, número de hijos, si está casado, si tiene hipoteca, si tiene mayores de 65 años a su cargo… Esta información nos la debe facilitar el trabajador a través del modelo 145. Para realizar el cálculo de las retenciones de IRPF en nómina, puedes hacerlo directamente des de este enlace de la web de la Agencia Tributaria. OTRAS RETENCIONES Por premios en la participación en juegos, concursos, rifas o combinaciones aleatorias. Ganancias patrimoniales como consecuencia de los aprovechamientos forestales en montes públicos. Contraprestaciones que sean consecuencia de cesiones de derechos de imagen. Hay que tener en cuenta que tanto las retenciones derivadas por actividades económicas, como del trabajo como otras retenciones, pueden percibirse tanto monetariamente como en especie. MODELO Y PLAZO DE PRESENTACIÓN Siempre que realices cualquiera de las retenciones anteriormente citadas, debes presentar el Modelo 111 trimestralmente. Si un trimestre no tienes retenciones, no estás obligado a presentarlo. Se presenta entre los días 1 y 20 de abril, julio, octubre y de enero del siguiente ejercicio. Lo puedes presentar en la Agencia Tributaria, en tu banco o bien telemáticamente (Si lo presentas telemáticamente domiciliado, recuerda que el plazo máximo es el día 15 en vez del 20). El resumen anual es el Modelo 190, que deberemos presentar antes del 20 de enero del ejercicio siguiente telemáticamente. Del mismo modo que por las cantidades que te retengan tus clientes es muy recomendable que les pidas un certificado de retenciones, debes expedir un certificado por las retenciones que has practicado e ingresado. Hacienda tiene un modelo estándar para las retenciones que hemos hablado. RETENCIONES EN ALQUILERES Si nuestra actividad económica se realiza en un local u oficinas de alquiler, debemos tener en cuenta que nos deben practicar una retención por tal concepto. Tanto las empresas individuales, profesionales o sociedades que paguen alquileres por locales u oficinas, siempre que sean inmuebles urbanos deberán presentar el Modelo 115. www.inspiraartehandmade.com Página 18 No están obligados a presentarlo: Cuando sean alquileres de viviendas que las empresas les pagan a sus trabajadores. Cuando los alquileres pagados no superen los 900 € anuales en un mismo arrendador. Cuando el arrendador (el que alquila) acredite al arrendatario (el inquilino), estar incluido en alguno de los epígrafes del grupo 861, es decir, los relacionados con los alquileres, siempre que la cuota a pagar por estos epígrafes de IAE no sea cuota cero. Muy recomendable que se le pida al dueño del local un certificado de Hacienda donde acredite la exención. Cuando sean arrendamientos financieros, es decir, leasing. Los plazos de presentación de este modelo son entre los días 1 y 20 de abril, julio, octubre y de enero del siguiente ejercicio. Lo puedes presentar en la Agencia Tributaria, en tu banco o bien telemáticamente (Si lo presentas telemáticamente domiciliado, recuerda que el plazo máximo es el día 15 en vez del 20). Existe un resumen anual Modelo 180, que deberemos presentar entre el 1 y el 20 de enero del ejercicio siguiente telemáticamente, y donde vamos a indicar los datos de los contribuyentes a los que les hayamos pagado el alquiler, la base de las retenciones (antes de sumarle el IVA y quitarle las retenciones del IRPF), las retenciones practicadas y la cantidad que hemos ingresado durante el año. Hacienda también dispone de un certificado estándar que debemos expedir en concepto de retenciones realizadas e ingresadas. www.inspiraartehandmade.com Página 19 6 – REGÍMENES DE ESTIMACIÓN DEL IRPF: CÁLCULO Y MODELOS Todo autónomo debe realizar trimestralmente pagos a cuenta en concepto de IRPF. Existen dos métodos para determinar el IRPF del rendimiento de las actividades económicas según la actividad que desarrollemos: Estimación Directa y Estimación Objetiva. a) ESTIMACIÓN DIRECTA Estimación directa normal: Se aplica a los autónomos que: - No estén acogidos a la modalidad simplificada o al método de estimación objetiva. - Cuya cifra de negocio del conjunto de sus actividades supera los 600.000 € anuales en el año inmediato anterior. - Si renuncia a la estimación directa simplificada. Su cálculo es: RENDIMIENTO = INGRESOS – GASTOS Hay que tener presente los posibles beneficios fiscales vigentes como pueden ser la libertad de amortización por creación de empleo o para bienes de valor inferior a 601 € siempre que la suma total de los mismo no supere los 3.000 €, una provisión global para insolvencias del 1% de los saldos deudores y diversas deducciones. Lo mejor es llamar o acercarse a la Delegación de Hacienda para informarse. Estimación directa simplificada: Te puedes acoger a esta modalidad si: - Las actividades que realizas no están acogidas al método de estimación objetiva. - Que en el año anterior, el importe neto de la cifra de negocios para el conjunto de tus actividades, no haya superado los 600.000 € - No hayas renunciado a la aplicación. - Cuando ninguna actividad ejercida se encuentre en la modalidad normal del método de estimación directa. Su cálculo es: RENDIMIENTO = INGRESOS – GASTOS Particularidades de los gastos: las amortizaciones se calculan mediante la tabla de amortizaciones simplificada, pudiéndose aplicar la amortización acelerada; Incluye la partida de “provisiones y gastos de difícil justificación” por valor de 5% del rendimiento neto previo, aunque no es deducible la provisiones por impagos. Tanto si tributas en estimación directa normal como en simplificada, deberás aplicar el 20% al rendimiento neto y esa será la cuota a ingresar en concepto de IRFP, excepto las actividades agrarias, ganaderas, forestales y pesqueras que el tipo impositivo será del 2%. El modelo 130 es el que debes presentar trimestralmente antes entre el 1 y el 20 de abril, julio y octubre y hasta el 30 de enero del ejercicio siguiente. Recuerda que si vas a domiciliar el pago, deberás hacerlo antes del día 15. www.inspiraartehandmade.com Página 20 Lo puedes presentar telemáticamente, en la Delegación de Hacienda o en el banco. Importante: El cálculo de este impuesto es acumulativo, es decir, el segundo trimestre presentarás lo que llevas acumulado entre enero a junio, el tercero lo que llevas de enero a setiembre y el cuarto, todo el ejercicio. b) ESTIMACIÓN OBJETIVA (MÓDULOS) La estimación objetiva se aplica a empresarios y a determinadas actividades profesiones que deben estar incluidas en la Orden anual que desarrolla el Régimen de estimación objetiva y no rebasen los límites establecidos para cada actividad. Se espera que para el año 2016 haya una gran reforma en este tipo de tributación, eliminando gran parte de los requisitos para acogerse y obligando a muchos autónomos a pasarse a la estimación directa. La Orden HAP/2222/2015 de 27 de noviembre, recoge todas las actividades y disposiciones de dicho reglamento. Aquí os dejo la publicación del BOE para que lo veáis más claro. Para calcularlo no se tiene en cuenta los ingresos y gastos generados (excepto en las actividades agrarias, ganaderas, forestales y agrícolas), sino que existen unas tablas en las que ya nos indica cual es el rendimiento para nuestra actividad, y nosotros simplemente debemos indicar unos parámetros que van des de la potencia contratada, personal no contratado, número de trabajadores, metros cuadrados, números de vehículos…. Y una serie de índices correctores: población, si la actividad es de temporada… que estén reconocidos en nuestra actividad, y nos dará el importe de nuestro rendimiento, al que aplicaremos un 2% en concepto de pago a cuenta. El modelo 131 es el que debes presentar trimestralmente antes entre el 1 y el 20 de abril, julio y octubre y hasta el 30 de enero del ejercicio siguiente. Recuerda que si vas a domiciliar el pago, deberás hacerlo antes del día 15. Lo puedes presentar telemáticamente, en la Delegación de Hacienda o en el banco. Importante: El cálculo de este impuesto es acumulativo, es decir, el segundo trimestre presentarás lo que llevas acumulado entre enero a junio, el tercero lo que llevas de enero a setiembre y el cuarto, todo el ejercicio. En el momento que te des de alta en IAE, deberás escoger a que modalidad de IVA y en qué Régimen de IRPF vas a tributar. www.inspiraartehandmade.com Página 21 7 – AMORTIZACIÓN Se entiende como amortización, el importe del deterioro o depreciación (pérdida) del inmovilizado material o intangible, que disponemos para realizar nuestra actividad económica. Su cálculo viene estipulado por el impuesto de sociedades mediante unas tablas. A tener en cuenta que si estamos acogidos al régimen de estimación directa normal, podemos acogernos a la libertad de amortización y si estamos en la estimación directa simplificada, las amortizaciones se calculan linealmente de acuerdo a la tabla de amortizaciones simplificada. Hay que tener también en cuenta, que cualquier inmovilizado que no supere los 600 € y con un total de la suma de todos ellos anual de 3.000 €, lo podemos amortizar en el mismo ejercicio. Tabla de amortización simplificada: Grupo Elementos patrimoniales 1 2 3 4 5 6 7 8 9 10 Edificios y otras construcciones Instalaciones, mobiliario enseres y resto de inmovilizado material Maquinaria Elementos de transporte Equipos para tratamiento de la información y sistemas y programas informáticos Útiles y herramientas Ganado vacuno, porcino, ovino y caprino Ganado equino y frutales no cítricos Frutales cítricos y viñedos Olivar www.inspiraartehandmade.com Coeficiente lineal máx. (%) 3 10 12 16 Periodo máximo (años) 68 20 18 14 26 10 30 16 8 4 2 8 14 25 50 100 Página 22 8 – DECLARACIÓN DE LA RENTA DE LAS PERSONAS FÍSICAS La declaración de la renta que realizan los autónomos es completamente diferente a los trabajadores por cuenta ajena. Todos los autónomos están obligados a presentar la declaración de la renta. Sólo existe una excepción (renta 2014): que los contribuyentes titulares de actividades económicas, incluidas las agrícolas y ganaderas, sea cual sea el método de determinación del rendimiento neto de las mismas, siempre que los rendimientos íntegros junto con los del trabajo y del capital, así como el de las ganancias patrimoniales sea inferior a 1.000 euros anuales. Los autónomos no reciben el borrador de la Agencia Tributaria para su declaración de la renta. La razón principal es que Hacienda no puede saber cuánto ha facturado ni y que gastos ha tenido durante el ejercicio. Sin embargo esto no significa que Hacienda no tenga información sobre nuestra actividad económica, ya que trimestralmente le hemos estado presentado pagos a cuenta, y lo que sí que nos manda es un resumen de nuestros datos fiscales. Si no recibimos estos datos fiscales, los podemos solicitar a través de la sede electrónica de Agencia Tributaria, por teléfono y directamente en la Delegación correspondiente. La declaración de la renta se realiza mediante el modelo D-100, que solo podrá cumplimentarse mediante el programa PADRE y que podremos presentar del 7 de abril al 30 de junio (25 de junio en caso de domiciliar el pago) de forma telemática o por vía telefónica y del 11 de mayo al 30 de junio de forma presencial. Independientemente si debemos declarar también rendimientos del trabajo (por cuenta ajena), por capital mobiliario, por bienes muebles no afectados a actividades económicas, o cualquier tipo de ganancias y/o pérdidas patrimoniales, como autónomos los apartados que nos interesan son: - E1 Rendimientos de actividades económicas en estimación directa (ya sea normal o simplificada) (página 5) E2 Rendimientos de actividades económicas (excepto agrícolas, ganaderas y forestales) en estimación objetiva (página 6) E3 Rendimiento de actividades agrícolas, ganaderas y forestales en estimación objetiva (página 7) Según el régimen al que pertenezcamos, rellenaremos un apartado u otro con nuestros datos económicos tal y como hemos hecho trimestralmente, siendo la presentación de este impuesto el recopilatorio anual y detallada de nuestra actividad económica. Puedes descargarte el modelo D-100 aquí para que veas mejor de lo que te estoy hablando. (Este pdf no sirve para la presentación del impuesto) En cada una de las páginas encontrarás también las deducciones y reducciones aplicables a tu régimen. Las retenciones e ingresos a cuenta que te hayan efectuado, debes indicarlos en la casilla 593Rendimientos de actividades económicas (página 16) y los pagos fraccionados trimestrales en la casilla 598-Pagos fraccionados ingresados (actividades económicas) www.inspiraartehandmade.com Página 23 9 – PLANTILLA DE EXCEL En uno de los cursos que he estado realizando para emprendedores, estuvimos trabajando una plantilla de Excel para que de forma sencilla y sin complicaciones con programas informáticos, podamos llevar al día nuestra contabilidad y los cálculos de los impuestos de los que os he estado hablando. Léete bien el apartado “Acerca de” Ya lo pone explícitamente: Este archivo de Excel ("plantilla") se ofrece gratuitamente con la esperanza de que sea útil, pero SIN GARANTÍA ALGUNA; Ni siquiera la garantía implícita MERCANTIL o de APTITUD PARA UN PROPÓSITO DETERMINADO. Nosotros la estuvimos utilizando de forma sencilla y no nos dio ningún problema, pero ya ves que ni el propio autor se hace responsable. Siempre hay que comprobarlo todo. En el mismo apartado te dejo el link para que te la descargues y ni que sea una vez al año, lo mires y te descargues la nueva plantilla si hay mejoras, que eso sí que lo van haciendo periódicamente. Es muy sencilla de utilizar. En la primera página añades todos tus datos fiscales. Tienes dos pestañas más “clientes” y “proveedores” donde añadir los datos de éstos, que te servirán para ahorrarte trabajo cuando realices las facturas o hagas los apuntes en el libro de gastos. Tienes dos formatos de facturas que puedes traspasar automáticamente a los libros de registro de IVA, donde automáticamente te coge los datos de los clientes que tienes dados de alta en la pestaña “clientes”. Dispone de un libro de inversiones que además incluye las amortizaciones anuales. Con los datos que vas introduciendo en los libros de registro, automáticamente te va generando los modelos 130, 303, 390 y 347 y te genera un fichero para presentarlos telemáticamente en la web de la Agencia Tributaria (no lo he probado de presentar). Si estás en el régimen de estimación directa, tienes la pestaña “IRPF anual” donde se va recopilando para cuando tengas que hacer la Declaración de la Renta de las Personas Físicas. En la pestaña “Cálculos” irás viendo por trimestre el resumen de todos los modelos. Incluye también el modelo 115. www.inspiraartehandmade.com Página 24 CONCLUSIONES Desde mis años de experiencia como contable y los meses como autónomo que llevo, te dejo unos consejos que te pueden ayudar a tener más claro todo lo que te he contado. 1- Si te decides a darte de alta ten presente todas las gestiones que debes realizar y ten muy claro en qué tipo de régimen de IRPF y qué modalidad de IVA te vas acoger. Busca siempre el más ventajoso. 2- Llevar la contabilidad no siempre es fácil y seguramente es uno de los trabajos que menos nos gusta a los autónomos. Ten claro los conceptos de ingresos/gastos y de cobros/pagos para no confundirte y recuerda que tanto los ingresos como gastos deben ir acorde con la actividad que realizas. 3- Busca un programa de contabilidad sencillo y fácil de manejar y que te permita llevar el control de todos los ingresos/gastos y cobros/pagos, así como la confección de los modelos para el IRPF, IVA y declaraciones informativas. En el mercado hay muchos gratuitos para descargar o bien para trabajar directamente en la nube. Tanto si te decantas por tenerlo gratuito o de propiedad, ten siempre el servicio de actualizaciones contratado. 4- Interésate por las novedades fiscales y de cotización. El “no saberlo” no te libra del “no cumplimiento”. Un portal de referencia nacional es Infoautonomos.com 5- Pide ayuda: Si no te ves capacitada para hacerlo tú misma, no lo dudes, busca un profesional. Actualmente hay muchas asesorías y gestorías online que ofrecen sus servicios, incluso algunas son contables que perdieron su trabajo y han decidido emprender como has hecho tú, con precios muy competitivos. Nos vemos en los grupos de trabajo para solucionar alguna duda o si necesitas alguna aclaración. LETICIA VIDAL www.inspiraartehandmade.com [email protected] www.inspiraartehandmade.com Página 25 ANEXO TIPOS DE RETENCIÓN EN FACTURA PARA AUTÓNOMOS PROFESIONALES VIGENTE DES DEL 12 DE JULIO DE 2015 El pasado 10 de julio y con vigencia a partir del 12 de julio, el Gobierno aprobó las nuevas tablas de retenciones e ingresos a cuenta del IRPF. A nosotras nos afectan las retenciones en factura para los autónomos profesionales y las retenciones en el alquiler, quedando de la siguiente manera: Retención General Nuevos Autónomos Reducida * Alquiler Facturas anteriores 12/07 19% 15% 15% 20% Facturas a partir 12/07 15% 7% suprimida 19,5% RETENCIONES IRPF *Reducida: “Medidas urgentes para el crecimiento de la competitividad y la eficacia”, queda suprimida con esta medida. Para el resto de retenciones de autónomos profesionales que también deben realizar retenciones (ganaderas, agrícolas, forestales, avícolas y algunas de las actividades de estimación objetiva) no ha habido cambios. A tener en cuenta que las retenciones por alquileres pasarán en enero del 2016 al 19%. Si quieres ver cómo han quedado las nuevas tablas de retención e ingresos a cuenta del IRPF, puedes ver las tablas de la Agencia Tributaria aquí. www.inspiraartehandmade.com Página 26