universidad de chile facultad de ciencias físicas y

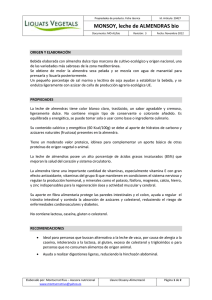

Anuncio