Manual del contribuyente para solicitar la devolución del crédito

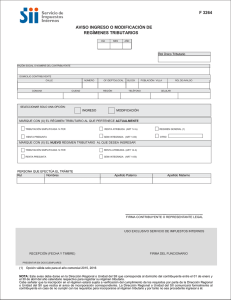

Anuncio