Ies Enguera Departamento de Economía 1 Tema 4. Los estados

Anuncio

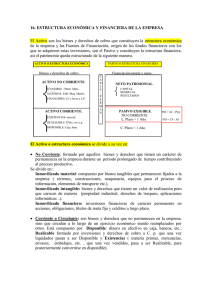

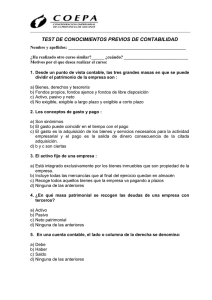

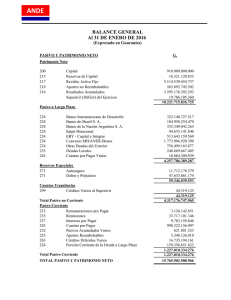

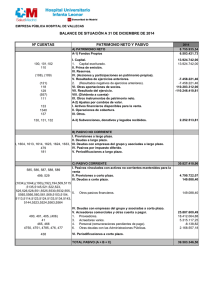

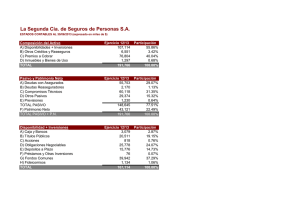

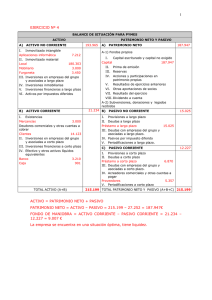

Ies Enguera Departamento de Economía Tema 4. Los estados financieros de la empresa. 4.1. El patrimonio de la empresa. 4.2. Los elementos y masas patrimoniales. 4.3. El sistema informativo de la empresa: la contabilidad. Los libros contables. 4.4. El balance de situación. 4.5. La cuenta de resultados o de pérdidas y ganancias. 4.6. El plan general contable ( PGC ). Las cuentas anuales. 4.7. Estudio de los estados contables. 4.8. Análisis patrimonial. Análisis estático Análisis dinámico 4.9. Análisis financiero. El Fondo de Maniobra. 4.10. Desequilibrios patrimoniales. Soluciones a la crisis: concurso de acreedores. 4.11. Análisis financiero. Ratios financieros. 4.12. Análisis económico. Ratios de rentabilidad. Anexo: Aclaraciones sobre el Fondo de Maniobra. Cuestiones teóricas. 1 Ies Enguera Departamento de Economía Tema 4. Los estados financieros de la empresa. 4.1. El patrimonio de la empresa. Las empresas para poder realizar sus actividades precisan unos medios materiales como edificios, locales, máquinas, vehículos... y en definitiva dinero, para adquirir los bienes que se necesiten y los gastos que se originen. Los bienes y medios que una empresa utiliza para realizar su actividad, constituyen el patrimonio de la empresa. Por tanto, el patrimonio de la empresa es el conjunto de bienes, derechos y obligaciones vinculados a la empresa. Los elementos que forman el patrimonio de la empresa son: - Los bienes: son los medios materiales necesarios para la actividad de la empresa, como edificios, máquinas, dinero... - Los derechos: son aquellos efectos que la empresa puede reclamar a otras personas o empresas, es decir, aquello que otros deben a la empresa, como facturas de ventas pendientes de pago... - Las obligaciones: son las deudas que tiene la empresa con otras personas o empresas, como facturas pendientes de pago a los proveedores... Existen dos tareas ineludibles para conocer el patrimonio de la empresa: - La primera tarea consiste en identificar sus componentes. Es decir, se trata de saber cuáles son, con todo detalle, los diferentes bienes y derechos que le pertenecen y la distintas obligaciones a que ha de hacer frente, es decir las deudas que ha de pagar. - Una segunda tarea radica en la valoración de los componentes del patrimonio. Todos los componentes del patrimonio: bienes, derechos y obligaciones, han de valorarse en euros. 4.2. Los elementos y masas patrimoniales. Los elementos patrimoniales son los distintos bienes, derechos y obligaciones que forman el patrimonio de la empresa. Ej el dinero en caja, las máquinas…. Los elementos patrimoniales podemos agruparlos en masas patrimoniales. Las masas patrimoniales son conjuntos de elementos ligados entre sí por alguna característica común. Es decir, agrupaciones de elementos patrimoniales que tienen una misma significación económica y financiera. Fundamentalmente encontramos tres grandes masas patrimoniales: - El Activo está integrado por el conjunto de bienes y derechos que tiene la empresa. - El Pasivo, formado por las obligaciones que debe atender la empresa. - El Neto patrimonial, que incluye las aportaciones iniciales y posteriores de los socios a la empresa, así como los beneficios no repartidos Las masas patrimoniales guardan una relación que se puede expresar de la siguiente manera: ACTIVO = PASIVO + NETO A esta relación se la denomina ecuación fundamental del patrimonio, y se mantiene a lo largo de toda la vida de la empresa. En el miembro derecho de la ecuación recoge a la estructura financiera de la empresa, es decir, el modo en que está financiada la empresa. En el miembro izquierdo muestra la denominada estructura económica de la empresa. Es decir, contiene la explicación de la manera de materializarse el valor de la empresa. 2 Ies Enguera Departamento de Economía Los diferentes elementos de la empresa forman parte de estas masas patrimoniales, y para proceder a su análisis es necesario clasificarlos. 4.2.1. Clasificación del activo. Según la función que desempeñan en la empresa, los elementos del activo se pueden clasificar en activo no corriente y activo corriente. Activo no corriente. Su función es asegurar la vida de la empresa. Su permanencia en el seno de la misma es indefinida. Ej instalaciones, edificios…. Activo corriente. Su función es asegurar el ciclo de explotación de la empresa. Son elementos sujetos a un continuo proceso de renovación. Ej materias primas, productos terminados…. 4.2.2. Clasificación del neto y pasivo. a- Según el carácter exigible o no exigible de los fondos: - Patrimonio neto o no exigible. Son fondos propios, es decir, capital aportado por los socios o propietarios de la empresa, así como las reservas constituidas con beneficios obtenidos y no repartidos. - Pasivo o exigible. Son las deudas que tiene la empresa, y en función de su vencimiento diferenciamos: Pasivo no corriente o exigible a largo plazo son deudas con vencimiento superior al año. Pasivo corriente o exigible a corto plazo, son deudas con vencimiento inferior al año (proveedores…) b- Según el carácter de más o menos permanencia de los fondos: - Recursos permanentes, formado por los fondos propios y el pasivo exigible a largo plazo. - Recursos a corto plazo o pasivo corriente, son las deudas que hay que afrontar a corto plazo. Activo 5eto y pasivo Activo no corriente Fondo propios (neto) Pasivo no corriente. Activo corriente Pasivo corriente 4.3. El sistema informativo de la empresa: la contabilidad. La contabilidad es una técnica que permite registrar todas las operaciones que afectan al patrimonio de la empresa, con el objeto de conocer en todo momento su situación económica y financiera. Para que la información contable sea comparable y objetiva debe ser: • Fiable, es decir, que provenga de fuentes contrastadas y auditadas. • Relevante, que sea útil. 3 Ies Enguera Departamento de Economía • Acorde con las normas internacionales y la legislación contable. • Expresadas en unidad de cuenta común, normalmente en euros, aunque también puede ser en otras monedas relevantes, como dólares… La contabilidad es muy útil a los diferentes agentes relacionados con la empresa. Los usuarios más comunes de la información contable son: • Directivos, para la toma de decisiones y planificación de las futuras actuaciones de la empresa. • Accionistas, comprobando la evolución de sus inversiones. • Trabajadores y sindicatos, de los resultados de la empresa depende en gran medida su continuidad y la obtención de posibles incentivos (incrementos salariales). • Acreedores de la empresa, para saber si pueden fiarse de la empresa (cobrar sus deudas). • Bancos, para prestar a la empresa exigen conocer su situación patrimonial. • Estado y Administraciones públicas, para la concesión de ayudas o subvenciones y el pago de sus obligaciones fiscales (impuestos). Para describir los movimientos económicos que ocurren a diario en la empresa es necesario disponer de unos instrumentos adecuados. Uno de los más relevantes es la cuenta. Llamamos cuenta al registro que recogen las variaciones de un elemento patrimonial, y que informan de cuál es su situación en una fecha determinada. La cuenta es un registro de forma dual, es decir, se divide en dos partes, una destinada a recoger los aumentos de valor del elemento patrimonial y la otra las disminuciones. Una de estas partes recibe el nombre de Debe y la otra de Haber. La cuenta se representa en forma de T. Debe Título de la cuenta Haber Las cuentas podemos clasificarlas: - Cuentas de Activo, representan a los elementos patrimoniales del activo, es decir, a los bienes y derechos. Debe Haber Valor inicial Disminuciones de valor Incrementos de valor 4 Ies Enguera - Departamento de Economía Cuentas de Pasivo y cuentas de 5eto, representan a los elementos patrimoniales del pasivo, (obligaciones), y los elementos del neto (fondos aportados por socios…). Ambas funcionan de manera similar: Debe Haber Disminuciones de valor Valor inicial Incrementos de valor El valor del elemento que se registra en una cuenta está indicado por el saldo de la misma Para obtener el saldo de una cuenta se suma las cantidades anotadas en el debe, por un lado, y las anotadas en el haber por otro. Se resta una cantidad de la otra y se obtiene el saldo. Suma del Debe > Suma del Haber, entonces el saldo es deudor. Suma del Debe < Suma del Haber, entonces el saldo es acreedor. Si ambas sumas coinciden se dice que la cuenta está saldada. 4.3.1. Los libros contables. Pueden existir muchos y diversos libros contables, en función de las distintas necesidades de registro y de información y del tipo de organización contable que precisen. Los libros contables más básicos y, por tanto, los más utilizados son: 1. El libro diario. El diario es el libro destinado a registrar día a día todas las operaciones relativas a la actividad de la empresa, si bien se permite registrar también la anotación conjunta de los totales de las operaciones por periodos de tiempo que no sean superiores a un mes. El diario es un libro de carácter obligatorio. Las anotaciones que realizamos en él se llaman asientos, que se van realizando por orden cronológico. 2. El libro mayor Es el libro que recoge todas las cuentas que lleva la empresa, reflejando el movimiento de estas. No es obligatorio para los empresarios, pero resulta imprescindible en las empresas, ya que las cuentas son los registros contables que proporcionan la información sobre la situación de los distintos elementos patrimoniales. El proceso de registro suele ser; primero se hace el asiento en el libro Diario y después se pasan de éste al libro Mayor las variaciones que han tenido las cuentas. 3. El libro de inventarios y cuentas anuales. El libro de Inventarios y Cuentas Anuales es un libro que recoge, por una parte los inventarios y balances que se realizan en la empresa, y por otra parte, las cuentas anuales, que son estados contables que se realizan al final del ejercicio económico para informar de la situación de la empresa, y del resultado de las actividades en el año. El libro de inventarios y Cuentas Anuales es un libro obligatorio para los empresarios. 5 Ies Enguera Departamento de Economía El Código de Comercio establece que el libro se abrirá con el balance inicial detallado de la empresa, y al menos trimestralmente se transcribirán con sumas y saldos los balances de comprobación de todas las cuentas. Al final de cada ejercicio se registrará el inventario de cierre del ejercicio y las cuentas anuales. Las cuentas anuales comprenden: balance, cuenta de pérdidas y ganancias, estado de cambios en el patrimonio neto, memoria, e incluso el estado de flujos de efectivo. 4.4. El balance de situación. El balance de situación es un documento contable que refleja el patrimonio de una empresa, debidamente valorado, en un determinado momento. Para poder analizar un balance es importante que su ordenación y presentación sigan unos criterios establecidos. Activo Su ordenación es de menor a mayor grado de liquidez, entendiendo por liquidez la facilidad para convertirse en dinero. 1. Activo no corriente. Representa los activos permanentes, y distinguimos: - Inmovilizado. Elementos que posibilitan la actividad productiva con carácter de permanencia en la empresa. Distinguimos entre inmovilizado intangible (patentes, marcas, programas informáticos…), e inmovilizado material (construcciones, terrenos, maquinaria, instalaciones…). El inmovilizado se convierte en liquidez mediante la amortización, incorporándose de esta manera a los costes anuales de la empresa. La amortización acumulada del inmovilizado nos recoge la pérdida de valor que sufren los bienes del inmovilizado por su uso, paso del tiempo…y aparece en el activo del balance con signo negativo. - Inversiones inmobiliarias, son inversiones en inmuebles que no intervengan en la actividad propia de la empresa (viviendas, terrenos, locales comerciales…) - Inversiones financieras a largo plazo. Inversiones en activos financieros a largo plazo (bonos, obligaciones, deuda pública…) o participaciones de capital (acciones) con ánimo de permanencia. 2. Activo corriente. Ordenándolo de menor a mayor liquidez se clasifican: - Existencias. Son los elementos almacenados para su venta o transformación. Su conversión en liquidez depende de su venta. Son las mercaderías, materias primas, productos terminados…. - Deudores comerciales y otras cuentas a cobrar (realizable). Formado por derechos de cobro que pueden convertirse en dinero. Son derechos de cobro sobre clientes por ventas a crédito, sobre deudores… Si estos derechos están formalizados en letras de cambio, se recogen como Efectos comerciales a cobrar. 6 Ies Enguera - Departamento de Economía Efectivo y otros activos líquidos equivalentes (disponible). Recoge aquellos elementos de mayor liquidez y que representan la tesorería de la empresa. Como caja o bancos. Patrimonio neto y pasivo. Se ordena de menor a mayor exigibilidad. 1. Patrimonio neto o no exigible. Recoge los recursos propios de la empresa, formados por - Capital, aportaciones de los socios o propietarios de la empresa - Reservas, son los beneficios obtenidos y no distribuidos - Resultado del ejercicio pendiente de aplicación. Si el resultado es un beneficio, su importe aparecerá con signo positivo, incrementado el patrimonio neto de la empresa. Si el resultado son pérdidas, aparecerá con signo negativo y disminuirá su valor. El resultado del ejercicio permanece en el balance hasta que se decida su destino. Normalmente, una parte se da a los accionistas, son los dividendos, y otra se queda en la empresa constituyendo reservas. Si fuesen pérdidas, permanecen en el balance hasta que se compensan con beneficios futuros o con reservas. 2. Pasivo o exigible. Son los recursos ajenos de la empresa, y según el plazo de devolución distinguimos: Pasivo no corriente o exigible a largo plazo, que recoge las deudas a largo plazo de la empresa, con entidades de crédito o en forma de empréstitos. Pasivo corriente o exigible a corto plazo, son las deudas con un plazo inferior al año. Como las contraídas con los proveedores (y si van formalizadas en letras de cambio son Efectos comerciales a pagar), con entidades de crédito, con Hacienda, con acreedores. Activo - 5eto y pasivo Activo no corriente: Fondo propios - I. intangible - no exigible - - I. material a - A.A.I. Pasivo no corriente Activo corriente: - Exigible a l.p. a - Existencias + liquidez - Deudores comer.. Pasivo corriente - Efectivo y otros - Exigible a c.p. 7 + exigibilidad Ies Enguera Departamento de Economía Balance de situación (PYMES-PGC 2008) ACTIVO A1. Activo no corriente Inmovilizado intangible Propiedad industrial Derechos de traspaso Aplicaciones Informáticas Amortización acumulada I intangible Inmovilizado material Terrenos y bienes materiales Construcciones Maquinaria Utillaje Mobiliario Equipos para procesos de información Elementos de transporte Amortización acumulada I material PATRIMO5IO 5ETO Y PASIVO A2. Patrimonio neto Fondos propios Capital social/Capital Reserva legal / Estatutaria / Voluntaria Resultados del ejercicio B2. Pasivo no corriente Deudas a largo plazo Proveedores de inmovilizado a largo plazo Efectos a pagar a largo plazo Deudas a largo plazo con entidades de crédito Inversiones inmobiliarias Inversiones en terrenos y bienes naturales Inversiones en construcciones Inversiones financieras a largo plazo Participaciones a largo plazo Valores representan deuda a LP Créditos a largo plazo B1. Activo corriente C2. Pasivo corriente Existencias Mercaderías Materias Primas Deudas a corto plazo Deudas a corto plazo Deudas a corto plazo con entidades de crédito Deudores comerciales y otras cuentas a cobrar Clientes Clientes, efectos comerciales a cobrar Deudores Hacienda pública deudora Seguridad Social deudora Inversiones financieras a corto plazo Acreedores comerciales y otras cuenta a pagar Proveedores Proveedores, efectos comerciales a pagar Acreedores por prestaciones de servicio Hacienda Pública acreedora Seguridad Social acreedora Efectivo y otros activos líquidos equivalentes Bancos e instituciones de crédito, c/c vista, Caja, euros TOTAL ACTIVO (A1+B1) TOTAL PATRIMO5IO 5ETO Y PASIVO (A2+B2+C2) 8 Ies Enguera Departamento de Economía 4.5. La cuenta de resultados o de pérdidas y ganancias. Nos informa del origen y composición de los resultado obtenidos por la empresa. Al final del ejercicio, se recoge de forma detallada, los ingresos y gastos derivados de las operaciones realizadas por la empresa. Se elabora partiendo de los saldos de las cuentas de gestión, es decir, de los ingresos y gastos obtenidos en las operaciones realizadas por la empresa durante el ejercicio económico. Si los ingresos son mayores que los gastos obtendremos beneficios y en caso contrario pérdidas. Los componentes: Resultado de explotación (BAIT) o Beneficio Bruto. Recoge los ingresos y gastos derivados exclusivamente de la actividad principal de la empresa. También se le llama Beneficio antes de interese e impuestos. Los ingresos de explotación son los derivados de las ventas de mercaderías…. Los gastos de explotación son los de aprovisionamiento (compra de mercaderías o materias primas), los de personal (salarios), publicidad, reparación… y amortización del inmovilizado. Resultado de explotación = ingresos de explotación – gastos de explotación. Resultado financiero. Aparecen ingresos y gastos de naturaleza financiera. Los ingresos financieros son los intereses o dividendos que recibimos y los gastos son intereses pagados por préstamos… Resultado financiero = ingresos financiero – gastos financieros. Resultado antes de impuestos (BAT). Suma de los dos resultado anteriores. Resultado antes de impuestos = resultado de explotación + resultado financiero. Resultado del ejercicio o Beneficio 5eto (B5). Al resultado anterior le restamos los impuestos. Resultado del ejercicio o Beneficio Neto = resultado antes de impuesto – impuestos. 5ota: La variación de existencias en la cuenta de pérdidas y ganancias. Si las existencias finales son menores que las iniciales, significa que todas las compras efectuadas durante el ejercicio se han consumido, y además se ha utilizado parte de las existencias iniciales, que son consideradas como gastos. Por el contrario, si las existencias finales son mayores a las iniciales consideramos que ese aumento es un ingreso. Existencia finales < Existencias iniciales Gasto Existencia finales > Existencias iniciales Ingreso 9 Ies Enguera Departamento de Economía CUE5TA DE PÉRDIDAS Y GA5A5CIAS 1. Ingresos de explotación Ventas de mercaderías Prestaciones de servicios Ingresos por arrendamientos/comisiones/servicios… 2. Gastos de explotación: Aprovisionamientos Compras de mercaderías/ materias primas / otros aprovisionamientos Gastos de personal Sueldos y Salarios Indemnizaciones Seguridad Social a cargo de la empresa Otros gastos sociales Otros gastos de explotación Arrendamientos y cánones Reparaciones y conservación Transportes Servicios bancarios Publicidad, propaganda y relaciones públicas Suministros (luz, agua…) Amortización del inmovilizado A. RESULTADO DE EXPLOTACIÓ5 (1-2) 3.Ingresos financieros Ingresos de créditos Beneficios en participaciones (dividendos…) Otros ingresos financieros 4. Gastos financieros Intereses de deudas Intereses de obligaciones y bonos Intereses de descuento de efectos B. RESULTADO FI5A5CIERO (3-4) C. RESULTADO A5TES DE IMPUESTOS (A+B) 5. Impuestos sobre el beneficio D. RESULTADO DEL EJERCICIO (C-5) 10 Importe € Ies Enguera Departamento de Economía 4.6. El plan general contable ( PGC ). El PGC es una norma que regula e indica cómo las empresas deben llevar su contabilidad. Su fin es conseguir que la información contable de las empresas sea transparente, fiable y comparable. El PGC es de aplicación obligatoria para todas las empresas que deben llevar su contabilidad. Hay varias versiones en función de las características de la empresa, así distingue entre el PGC general, que pueden aplicar todas las empresas, el PGC de pymes, y el PGC de microempresas. Las diferencia de estos últimos respecto al general, es que son versiones simplificadas, más fáciles de elaborar. 4.6.1. Estructura del Plan General Contable. El PGC consta de cinco partes: 1. Marco conceptual. Es el conjunto de fundamentos, principios y conceptos básicos que inspiran todo el Plan. Teniendo en cuenta que la información contable debe estar guiada a dar una imagen fiel, clara, comprensible y útil para todos los interesados. 2. Normas de registro y valoración. Contiene las normas de registro y valoración de los diferentes elementos patrimoniales. 3. Cuentas anuales. Contiene instrucciones para la redacción de las cuentas anuales. 4. Definiciones y relaciones contables. Contiene cada uno de los grupos, subgrupos y cuentas que forma el Plan, así como la definición y expliación de los movimientos de cada de las cuentas. 5. Cuadro de cuentas. Recoge una lista con los nombres de todos los elementos patrimoniales de la empresa, expresados en cuentas y con el objetivo de que todas las empresas utilicen la misma denominación. 4.6.2. Las cuentas anuales. Las cuentas anuales son unos estados financieros que tienen como misión informar sobre los resultados de la empresa y sobre su situación patrimonial y financiera. Al final de cada ejercicio económico, la empresa debe elaborar sus cuentas anuales, formadas por: El balance de situación. Debe reflejar con claridad y exactitud la situación económico-financiera de la empresa, los beneficios obtenidos o pérdidas sufridas al cierre del ejercicio. La cuenta de pérdidas y ganancias o de resultados. Sirve para analizar los distintos componentes que han contribuido en la obtención del resultado. El estado de cambios en el patrimonio neto. Recoge las variaciones producidas en la composición del patrimonio neto de un ejercicio a otro, facilitando el análisis de la evolución del capital y reservas. El estado de flujos de efectivo. Informa de la capacidad de la empresa para generar efectivo o equivalentes, su evolución y necesidades. Se suele denominar cash flow. La memoria. Amplia la información recogida en los documentos anteriores y contiene explicaciones complementarias e información detallada de hechos y circunstancias que ayudan a entender las informaciones del resto de cuentas anuales. Estos documentos forman una unidad y su objetivo prioritario es ofrecer una imagen fiel del patrimonio, de la situación financiera y de los resultados de la empresa. La publicidad de las cuentas 11 Ies Enguera Departamento de Economía anuales se produce mediante su depósito en el Registro Mercantil, que al tener un carácter público, permite a cualquiera tener acceso a las cuentas anuales. 4.7. Estudio de los estados contables. La empresa tiene unos objetivos de rentabilidad, crecimiento y desarrollo, y de responsabilidad social. Para comprobar y verificar los objetivos de rentabilidad es necesario el análisis de los estados contables. El estudio de los estados contables es el análisis del balance de situación, de la cuenta de pérdidas y ganancias y de otros estados contables. El análisis contable se clasifica en tres tipos: Tipo de Objetivos análisis Patrimonial Técnicas Estado Estudia la estructura y composición del activo Porcentajes, variaciones (estructura económica) y neto y pasivo (estructura absolutas financiera), las relaciones entre masas patrimoniales … representación gráfica. y relativas, Balance de situación Analiza la solvencia, capacidad de la empresa para atender sus obligaciones de pago, y la liquidez, es Financiero decir, si se pueden generar flujos de fondos (dinero) suficientes para pagar las deudas en el momento Fondo de maniobra, ratios financieros Balance de situación adecuado. Estudia los resultados de la empresa para obtener una Económico visión global de la rentabilidad, crecimiento, productividad … de la empresa Porcentajes, absolutas variaciones y relativas, representación gráfica rentabilidades Cuenta de pérdidas y ganancias 4.8. Análisis patrimonial. El análisis patrimonial del balance tiene por objeto estudiar la estructura y composición del balance, es decir, de la estructura económica y financiera de la empresa. En el balance de la empresa reconocemos una doble estructura: 1. Estructura económica. El activo de la empresa recoge (edificios, maquinaria, elementos de transporte,..) la relación de los elementos patrimoniales que la empresa ha ido adquiriendo para poder funcionar, por eso el activo se llama estructura económica o capital productivo de la empresa. El activo es una combinación de factores productivos, unos con carácter permanente (activo no corriente) y otros tienen un carácter funcional que se renuevan continuamente (activo corriente). 2. Estructura financiera. El neto y pasivo recogen las distintas fuentes de financiación que utiliza la empresa, es decir, nos informa sobre el origen de los fondos utilizados. 12 Ies Enguera Departamento de Economía Se distinguen los recursos permanentes o financiación permanente (fondos propios más exigible a largo plazo), de los recursos ajenos que llegan a la empresa a corto plazo(exigible a corto plazo), y que habrá que devolver durante el año. Una lectura del balance de izquierda a derecha, se observa que el neto y pasivo nos informa de dónde se obtienen los fondos o recursos financieros y el activo nos aclara en qué se han invertido o materializado. Activo 5eto y pasivo Estructura económica ← Estructura financiera Destino o colocación Origen o fuente de de los fondos, es decir, los fondos, es decir, en qué se utilizan. de dónde proceden. El análisis puede ser estático, en momento determinado del tiempo y sin comparaciones, o dinámico, comparándolo con otros periodos o empresas. Comenzaremos desde una perspectiva estática y posteriormente pasaremos a una dinámica. Análisis estático Para la elaboración de ambos análisis utilizaremos porcentajes y gráficos. Tras ordenar el balance, resulta útil calcular y representar gráficamente el porcentaje que representa cada masa patrimonial respecto al total. Podemos calcular el porcentaje Porcentaje = valor del elemento x100 total del activo Supongamos el siguiente balance ACTIVO 5ETO Y PASIVO Activo no Corriente 100 Neto 100 Existencias 40 Exigible a largo plazo 40 Realizable 40 Exigible a corto plazo 60 Disponible 20 Total 200 Total 200 Para calcular el porcentaje del pasivo corriente tendríamos: porcentaje = 13 60 x100 = 30% 200 Ies Enguera Departamento de Economía La representación gráfica del balance sería: ACTIVO 5ETO Y PASIVO Activo no C 50 % Neto 50% Existencias 20% Exigible a l. p. 20% R e a l i z ab l e . 20% Disponible 10% Exigible a c. p. 30% Análisis dinámico. Parar el análisis dinámico, vamos a utilizar variaciones absolutas y relativas, para observar la evolución de las diferentes masas patrimoniales. Una empresa presenta el siguiente balance en dos años: Año 0 Año 1 ACTIVO 5ETO Y PASIVO Año 0 Año 1 Activo no Corriente 100 100 Neto 100 120 Existencias 40 60 Exigible a largo plazo 40 60 Realizable 40 60 Exigible a corto plazo 60 80 Disponible 20 40 Total 200 260 Total 200 260 Primero calculamos los porcentajes de los dos años: calcular el porcentaje de cualquier elemento utilizamos Porcentaje = Pj en el caso del AnC del año 0, porcentaje = valor del elemento x100 total del activo 100 x100 = 50% 200 Para observar la evolución de la empresa durante los dos ejercicios vamos a utilizar los valores absolutos y los porcentajes: ACTIVO Año 0 % Año 1 % Año 0 % Año 1 % Activo no Corriente 100 50 100 38,5 Neto 100 50 100 38,5 Existencias 40 20 60 23 Exigible a largo plazo 40 20 80 30,7 Realizable 40 20 60 23 Exigible a corto plazo 60 30 80 30,7 Disponible 20 10 40 15,5 Total 200 100 260 100 Total 200 100 260 100 5ETO Y PASIVO 14 Ies Enguera Departamento de Economía Observamos como evolucionan las masas patrimoniales, así el AnC pierde importancia en el total del activo, ya que pasa del 50 al 38,5 %. Y el AC aumenta su importancia en cada uno de sus componentes. En el caso del neto también pierde peso (importancia) a favor del exigible, especialmente a largo plazo. Para la segunda parte del análisis vamos a calcular las variaciones absolutas y las relativas. Se trata de determinar los incrementos o disminuciones en términos absolutos y relativos y compararlos con los de otro ejercicio económico. Para calcular las variaciones absolutas simplemente restamos: VA = X1-X0 Para calcular la variación absoluta del Exigible a largo plazo VA = 80 – 40 = 40. Para calcular la variación relativa utilizamos tasas de crecimiento, VR = La variación relativa del Exigible a largo plazo sería VR = ACTIVO Año 0 Año 1 VA VR 80 − 40 40 X1 − X 0 x100 X0 x100 = 100% 5ETO Y PASIVO Año 0 Año 1 VA VR Activo no Corriente 100 100 0 0 Neto 100 100 0 0 Existencias 40 60 20 50 Exigible a largo plazo 40 80 20 100 Realizable 40 60 20 50 Exigible a corto plazo 60 80 20 33,3 Disponible 20 40 20 100 Total 200 260 60 30 Total 200 260 30 La información que obtenemos permite completar lo dicho anteriormente. Observamos como el crecimiento de los elementos del activo corriente varían desde un 50% hasta el 100%, reflejando la mayor relevancia que adquieren estos elementos en el total del activo. El neto no experimenta ninguna variación y el exigible a largo plazo crece del orden del 100%, mientras el pasivo corriente crece un 33,3 %. 4.9. Análisis financiero. El fondo de maniobra. El objetivo del análisis financiero es comprobar la solvencia y liquidez de la empresa. Podemos definirlos como: Liquidez: capacidad que tiene la empresa para convertir sus inversiones (activo) en medios de pago totalmente líquidos (caja o bancos). De esta forma podemos ver si es posible asegurar el pago de las deudas de forma diligente. Solvencia: es la capacidad que tiene la empresa para pagar las deudas con la garantía de sus inversiones (activo). Es decir, si el valor liquidativo de su activo es superior al total de su pasivo (exigible). Comenzamos el análisis financiero de la empresa desde el fondo de maniobra, y continuaremos con los ratios financieros. 15 Ies Enguera Departamento de Economía El fondo de maniobra El equilibrio en el balance de una empresa es esencial para su correcto funcionamiento. La necesidad de cierta estabilidad nos aconseja que las inversiones a largo plazo (activo no corriente) se financien con recursos permanentes (neto más exigible a largo plazo), para conseguir un cierto equilibrio entre el tiempo de permanencia del activo en la empresa y el plazo de devolución de los fondos utilizados en su adquisición. Por otra parte, para poder mantener ese equilibrio financiero, el activo corriente debería ser financiado con pasivo corriente (exigible a corto plazo). Pero la prudencia financiera nos aconseja, que para evitar problemas de financiación, el activo corriente debe ser mayor al pasivo corriente. Es decir, que lo que se cobre durante el año sea mayor que todo lo que se ha de pagar en ese año. De todo esto se deriva la necesidad de crear un fondo de maniobra, es decir, fondo de seguridad que permita hacer frente a posibles desajustes entre los cobros y pagos de la empresa. Por ello, es necesario que los recursos permanentes financien, además de la totalidad del activo no corriente, una parte del activo corriente. La parte del activo corriente financiada con recursos permanentes se conoce como fondo de rotación, fondo de maniobra, capital corriente o capital trabajo. Esos recursos permanentes financian ciertas partes del activo corriente, como por ejemplo: - el stock de seguridad de las existencias, para evitar una ruptura se stock. - el crédito mínimo medio que se concede habitualmente a los clientes - cierto dinero en caja o bancos para afrontar pequeños pagos inesperados y poco importantes. El fondo de maniobra se puede obtener: 1. Como diferencia entre los recursos permanentes y el activo no corriente, FM = RP – AnC 2. Como diferencia entre activo corriente y pasivo corriente, FM = AC - PC ACTIVO 5ETO Y PASIVO Activo no Corriente N e t o Recursos permanentes FM E x i g i b l e a l . p . Activo Corriente Pasivo corriente. Un fondo de maniobra positivo, garantiza la solvencia financiera. Si el fondo de maniobra fuese negativo, significaría que parte del activo no corriente estaría financiado con exigible a corto plazo, lo que podría generar dificultades para afrontar las deudas a corto plazo de la empresa. 16 Ies Enguera Departamento de Economía Si el fondo de maniobra fuese cero, todo el activo corriente estaría financiado con exigible a corto plazo; si hubiera dificultades en cobros a clientes o en vender las existencias, la empresa tendría dificultades para pagar sus deudas a corto plazo (ver anexo 2). 4.10. Equilibrios y desequilibrios financieros. El equilibrio contable representado por Activo = Neto + Pasivo, nada nos indica sobre la estabilidad financiera de la empresa. Desde un punto de vista de equilibrio financiero, varias son las situaciones posibles. A. Equilibrio total. Representa la máxima estabilidad financiera. Todo el activo está financiado con los recursos propios y, por tanto, no hay pasivo (no hay deudas). No suele darse normalmente. Podemos representarla como A = 5. P = 0. B. Estabilidad financiera. La empresa financia sus activos con los recursos propios y con recursos ajenos, a corto y largo plazo. Es la situación más frecuente, e incluso óptima, si los recursos permanentes financian las inversiones del activo no corriente y una parte del activo corriente o fondo de maniobra, garantizando el equilibro financiero. Podemos representarla como A = P + 5, y AC > PC. A. Equilibrio total ACTIVO B. Estabilidad financiera 5ETO ACTIVO Activo no Corriente Activo no Corriente Neto 5ETO Y PASIVO Neto Exigible a l. p. Activo Corriente Activo Corriente Pasivo corriente. C. Desequilibrio financiero a corto plazo. Las empresas acumulan deudas a corto plazo por encima de lo deseable. Podemos representarla como A = 5 + P, y AC < PC. Los motivos que desencadenan esta situación son diversos: una mala temporada de ventas, dificultades transitorias en el cobro de derechos, mala planificación financiera….Estas situaciones coyunturales que impiden pagar a tiempo provocan que la empresa aumente su endeudamiento a corto plazo. Si la situación es transitoria no habrá problemas. Pero si la situación se mantiene, la solución pasaría por que la empresa convirtiera deuda a corto plazo en deuda a largo plazo, aumentar capital o vender activo no corriente. Si pese a ello la empresa no podrá hacer frente a sus deudas, deberá solicitar al juez la paralización de sus pagos hasta que pueda recuperarse (concurso de acreedores). 17 Ies Enguera Departamento de Economía D. Desequilibrio financiero a largo plazo. La empresa carece de recursos propios, es decir, está descapitalizada como consecuencia de pérdidas de ejercicios anteriores que han ido absorbiendo el neto patrimonial. Sería la descrita por A = P, y 5 = 0. La empresa tiene problemas de solvencia, lo que implica que para afrontar las obligaciones de pago por endeudamiento tendría que liquidar todo su activo (todos sus bienes). La empresa está muy próxima a la quiebra. Esta situación sólo puede solucionarse si la empresa cree que en los ejercicios siguientes podrá obtener beneficios y con ellos sanear las pérdidas. C. Desequilibrio financiero a corto plazo ACTIVO D. Desequilibrio financiero a largo plazo. 5ETO N e t ACTIVO o y Activo no Corriente PASIVO Activo no Corriente Exigible Exigible a l.p. Total Pasivo corriente. Activo Corriente Activo Corriente E. Máxima inestabilidad financiera (quiebra). La empresa está totalmente descapitalizada y una parte del exigible se ha destinado a financiar un activo ficticio, las pérdidas acumuladas. No dispone de capital y, además, la acumulación de pérdidas hace que el patrimonio neto sea negativo. La empresa está condenada a desaparecer. ACTIVO Y PERDIDAS PASIVO Activo corriente y no c Exigible Total Pérdidas Soluciones a la crisis: concurso de acreedores. Procedimiento mediante el cual se pretende reorganizar la gestión de una empresa de modo que vuelva a ser viable y los acreedores recuperen sus deudas. Es una situación especial que debe solicitarse al juez. 18 Ies Enguera Departamento de Economía Si la solicitud la presenta la propia empresa, se trata de concurso voluntario. Pero si lo solicitan los acreedores sería un concurso necesario. Declarado el concurso, su principal efecto es que se suspenden todos los pagos y no corren los intereses de las deudas. El juez elige a un administrador que gestionará a la empresa y puede inhabilitar al empresario en el ejercicio de su actividad o simplemente limitar sus facultades. La solución del proceso suele tener dos alternativas: - Convenio de acreedores. Con él que se pacta un acuerdo entre empresa y acreedores para reducir el importe de la deuda (quita o perdón), y aplazar los pagos (espera), de tal forma que el empresario tenga más tiempo para recuperarse (suspensión de pagos). - Liquidación de la sociedad. Cuando no es posible llegar a un acuerdo con los acreedores o no se cumple el convenio pactado, o si la empresa quiere la liquidación. Es posible que la liquidación del patrimonio no permita pagar todo lo que se debe, entonces la ley establece un orden de preferencia para cobrar (quiebra). 4.11. Análisis financiero. Ratios financieros. Antes de empezar a calcular e interpretar los ratios, hay que destacar que los valores tomados como referencia en los apartados de interpretación, son los que se derivan del equilibrio patrimonial establecido por los clásicos como normal. Sin embargo el valor considerado como normal para un ratio en una determinada empresa, depende de múltiples factores como sector económico, años de funcionamiento, momento económico general,....... Los ratios financieros nos indican la capacidad de la empresa para liquidar las deudas de una manera solvente y en los términos fijados con proveedores y acreedores. Empezaremos analizando los ratios de tesorería, liquidez y garantía, y completaremos el análisis con los ratios de endeudamiento, calidad de la deuda y disponibilidad. Acabaremos con el ratio de equilibrio financiero. Ratios de liquidez y solvencia. Ratio de tesorería o acid test. Definición: Analiza la cobertura que ofrecen el disponible y el realizable de la empresa, frente a las obligaciones del pasivo circulante. RT = Disponible + Re alizable Pasivo Corriente Valor recomendado entre 0,75 y 1. • Por debajo de 0,75 riesgo de carencia de efectivo para poder atender los pagos inmediatos. • Pese a que los valores recomendados varían entre 0,75 y 1, el valor óptimo estaría próximo a la unidad, indicando que el realizable y el disponible permiten cubrir las deudas a corto plazo. • Significativamente por encima de 1 indica exceso de tesorería o exceso de recursos ociosos. 19 Ies Enguera Departamento de Economía Ratio de liquidez o solvencia a corto plazo Definición: Analiza la posibilidad de hacer frente a los compromisos a corto plazo con la liquidez que proporciona el activo corriente. Para analizar este ratio hay que tener en cuenta la capacidad de realización de las existencias, es decir, si se van a poder convertir en dinero. Valor Disponible + Re alizable + Existencias Activo Corriente RS = = Pasivo Corriente Pasivo Corriente recomendado entre 1,5 y 2. • Si fuera menor que 1 indica que los activos corrientes son insuficientes para afrontar las deudas a corto plazo. La empresa estaría en suspensión de pagos. Entre 1 y 1,5 peligro de suspensión de pagos. • En el intervalo de 1,5 a 2, no hay problemas de liquidez, es decir, lo que se cobra durante el año es mayor que todo lo que se ha de pagar en dicho periodo. Mayor de 2, valor alto. Ratio de garantía o distancia de la quiebra o solvencia a largo plazo. Definición: Indica la capacidad de los activos de la empresa para hacer frente a la totalidad de las obligaciones contraídas. Es decir, la garantía o seguridad que tienen los acreedores de cobrar sus deudas tanto a corto como largo plazo. RG = Activo Total AT = Exigible Total (lp + cp) PC + PnC Valor recomendado entre 1,5 y 2,5. • Por debajo de 1, quiebra técnica, ya que el pasivo supera al activo real. • Entre 1 y 1,5 riesgo de quiebra. • Entre los valores recomendados da seguridad a los acreedores de cobrar sus deudas. Ratios de endeudamiento y disponibilidad. Ratio de endeudamiento. Definición: analiza la importancia de las deudas en relación a los fondos propios. RE = Pasivo Corriente + Pasivo no Corriente Fondos Pr opios Valor recomendado alrededor de 1. • Significativamente por debajo de 1, la empresa se financia sobre todo con recursos propios. • Próximo a la unidad, la empresa se financia a medias entre financiación ajena y recursos propios. • Significativamente mayor de 1, la empresa está bastante endeudada. 20 Ies Enguera Departamento de Economía Ratio de endeudamiento a corto plazo o calidad de la deuda o estructura de la dueda. Definición: estudia la importancia del pasivo a corto plazo (deudas a corto plazo) en el pasivo total. Ratio calidad de la deuda = Pasivo Corriente Pasivo Total • Si el valor es elevado supone que las deudas a corto plazo son considerables en el conjunto del pasivo total, puede suponer problemas para hacer frente a esas deudas. • Si el valor es reducido quiere decir que la empresa recurre poco a financiarse con deudas a corto plazo, y se considera que el endeudamiento es de mayor calidad, ya que a mayor plazo, mayor margen operativo y más capacidad de pago. Ratio de disponibilidad. Definición: Indica la capacidad de atender obligaciones a corto plazo con el disponible. RD = Disponible Pasivo Corriente Valor recomendado entre 0,1 y 0,3. • Por debajo de 0,1 problemas de liquidez inmediata. • Significativamente por encima de 0,3 ociosos). puede indicar exceso de disponible (recursos Ratio de equilibrio financiero: Ratio de Fondo de Maniobra. Definición: analiza la importancia del fondo de maniobra en relación a la financiación permanente. RFM = Fondo Maniobra !eto + Pasivo no Corriente Valor recomendado entre 0,1 y 0,2. • Normalmente un valor negativo, indica que la empresa financia parte el activo no corriente con deudas a corto plazo. Situación muy delicada, salvo en determinado sectores económicos. • Un valor positivo pero reducido, indica un fondo de maniobra pequeño. Un valor superior a 0,3 puede suponer un fondo de maniobra excesivamente grande. 21 Ies Enguera Departamento de Economía Desequilibrios financieros y medidas correctoras Exceso de liquidez Es posible que la empresa tenga activos líquidos (efectivo y deudores comerciales) que proporcionan nula o baja rentabilidad. La empresa debería buscar inversiones que le proporcionen mayor rentabilidad. Si el ratio de tesorería es bajo pero el de liquidez supera la unidad holgadamente, la empresa deberá favorecer la venta de existencias y su cobro rápido (promociones, bajadas de precios…) Déficit de liquidez Renegociar la deuda a corto plazo para convertirla en exigible a largo plazo. Si el ratio de liquidez es menor que la unidad, pero la empresa no tiene problemas de Vender activos improductivos de solvencia, se pueden aplicar distintas medidas la empresa y cobrarlos en efectivo o corto plazo Pedir un préstamo a largo plazo para liquidar deudas a corto plazo. Exceso de solvencia No es un problema grave pero supone mantener activos improductivos o con baja rentabilidad. La solución sería buscar inversiones con mayor rentabilidad Déficit de solvencia La empresa deberá buscar financiación propia y/o subvenciones, ya que está muy endeudada. Debe acompañarse de un proceso de renegociación de la deuda a largo plazo, como por ejemplo transformar acreedores en accionistas… 4.12. Análisis económico. Ratios de rentabilidad. El análisis económico tiene como objetivo determinar los resultados de la empresa, cómo se obtienen y estructura. Para ello analizaremos la cuenta de pérdidas y ganancias. La empresa intenta obtener el máximo rendimiento de los recursos que emplea. El indicador que utilizamos para medir este rendimiento es la rentabilidad. Distinguimos: Rentabilidad económica (RE) Relaciona los beneficios obtenidos con la totalidad del activo. BAII RE = × 100 Activo total Es el beneficio obtenido por cada 100 euros de capital invertido en la empresa. Nos indica la capacidad de la empresa para remunerar los capitales invertidos. Rentabilidad financiera (RF) Relaciona los beneficios netos obtenidos con los capitales o recursos propios de la empresa. RF = Beneficio !eto × 100 Re cursos Pr opios Indica el rendimiento neto obtenido de los capitales propios de la empresa. 22 Ies Enguera Departamento de Economía Análisis de las rentabilidades. Rentabilidad económica. Multiplicando y dividiendo por las ventas la expresión resultante será: BAII Ventas BAII Ventas RE = × = × Activo total Ventas Ventas Activo total RE = margen comercial x rotación de ventas. El margen nos indica los beneficios por unidad vendida, y la rotación nos indica las unidades monetarias de ventas que se pueden obtener por cada unidad monetaria invertida. Por tanto, la empresa puede incrementar su rentabilidad: a- Incrementando el margen comercial, mediante un descenso del coste unitario o un aumento del precio de venta. b- Vendiendo más (es decir, incrementado la rotación) con el mismo margen de beneficio (o menor) Según el tipo de actividad la empresa adoptará una u otra estrategia: - Las empresas que operan en entornos muy competitivos con márgenes muy reducidos deben mejorar su rotación. Ej un restaurante con competidores cercanos. - Empresas que operan al máximo rendimiento de sus instalaciones, deben mejorar el margen comercial, reduciendo costes o aumentando el precio. Ej empresas automovilísticas Rentabilidad financiera. Multiplicando y dividiendo por las ventas y el activo, la expresión resultante será: RF = Beneficio !eto Ventas Activo B! Ventas Activo × × = × × Re cursos Pr opios Ventas Activo Ventas Activo RP RF = margen comercial x rotación de ventas x apalancamiento Por tanto, la empresa puede incrementar su rentabilidad financiera: a- aumentando el margen comercial, subiendo precios y/o reduciendo costes b- Incrementar la rotación, incrementando la ventas y/o reduciendo el activo c- mejorando el apalancamiento El apalancamiento, es decir, la relación entre el activo y los recursos propios actúa de la siguiente manera: - Si la RE es mayor al coste de la financiación ajena, el apalancamiento tiene un efecto positivo. Por tanto, a la empresa le puede interesar crecer con financiación ajena. - Si la RE es menor al coste de la financiación ajena, el apalancamiento tiene un efecto negativo. 5ota: El coste medio de la financiación ajen o coste de endeudamiento lo podemos calcular como: CFA = Gastos financieros Gastos financieros = Exigible total Pasivo 23 Ies Enguera Departamento de Economía Aclaraciones sobre el Fondo de Maniobra. Un fondo de maniobra negativo significa que una parte del activo no corriente está financiada con el exigible a corto plazo, lo que provoca que la empresa tenga problemas para pagar las deudas y tenga un elevado riesgo de suspensión de pagos. No obstante, hay empresas que funcionan con un fondo de maniobra muy pequeño o negativo, habitual en ciertos sectores económicos. Como por ejemplo, un hipermercado mantiene un volumen de deudas con sus proveedores a un plazo bastante largo (entre 90 y 180 días) y, contrariamente, cobra la mayoría de sus ventas al contado o a un plazo corto (30 días). Si sus disponibilidades líquidas son muy ajustadas, el principal componente del activo corriente lo forman las existencias de mercaderías. Dependiendo de la política de inventarios que siga la empresa (pj sistema just-in-time), su fondo de maniobra será muy pequeño o negativo. En este caso, se trata de una situación normal. Ej del hipermercado, con un fondo de maniobra negativo no es preocupante, ya que el periodo medio de pago a proveedores es mayor que su periodo de maduración económico (ciclo de explotación). Por tanto, cuando tiene que pagar a sus proveedores ya ha recuperado los recursos destinados a comerciar con las mercaderías vendidas. El flujo de caja y tesorería. La gestión de la tesorería (disponible) es esencial en el funcionamiento de la empresa. Una tesorería muy baja puede provocar que la empresa no pueda pagar sus deudas a corto plazo y, por tanto, la suspensión de pagos. Una tesorería excesiva no contribuye a la rentabilidad de la empresa, ya que permanecerán ociosos esos recursos. El nivel óptimo de tesorería dependerá de muchas variables, como las características de la empresa, sector económico al que pertenece, coyuntura económica…. Un indicador muy utilizado en la gestión de la tesorería es el flujo de caja o cash-flow. Se suele distinguir dos tipos de flujos: - Flujo de caja financiero. Es la diferencia entre los cobros y pagos de la empresa durante un periodo de tiempo. - Flujo de caja económico. Es la suma de los beneficios y amortizaciones. Consideramos los flujos de caja generados durante un ejercicio económico. Se utiliza para tener una estimación de la capacidad de autofinanciación de la empresa. Considerar al flujo de caja como indicador de la capacidad de autofinanciación de la empresa, es debido a: - Las amortizaciones del periodo son aportaciones a la capacidad productiva. - Los beneficios son elementos de la financiación interna de la empresa, si no se reparten. 24 Ies Enguera Departamento de Economía Tema 4. Cuestiones teóricas. 1. ¿Qué recoge el patrimonio de una empresa? 2. ¿Qué son las masas patrimoniales? ¿Cuáles son las más relevantes? 3. ¿Por qué coincide el total del activo y el total del pasivo de esta empresa? 4. ¿Qué es el activo no corriente? ¿qué función desempeña? 5. ¿Qué es el pasivo no exigible? 6. ¿Para qué sirve la contabilidad? 7. ¿Cuáles son los principales libros contables? Coméntalos brevemente. 8. ¿Cómo se ordena el activo?¿y el pasivo? Representa un balance de situación con los principales elementos. 9. ¿Qué es el BAII? ¿cómo se calcula? 10. ¿Para quién es importante la información contable? 11. ¿Qué son las cuentas anuales? Componentes. 12. ¿Qué es la estructura económica? ¿y la financiera? ¿qué relación guardan? 13. ¿Qué es el fondo de maniobra? ¿Cómo se calcula? 14. ¿En qué cuenta del balance se refleja la depreciación del inmovilizado? ¿Dentro de qué masa patrimonial, con qué signo y qué significado tiene? (Pau junio 2010) 15. Explica la diferencia entre beneficio y rentabilidad (Pau sep 2010) 16. ¿Qué mide la ratio de liquidez? ¿Qué significado económico-financiero tiene un valor de la ratio de liquidez inferior a la unidad? (Pau junio 2011) 17. ¿Son lo mismo los recursos permanentes y el patrimonio neto de una empresa? Razone la respuesta (Pau junio 2011) 18. Indica una de las fórmulas para calcular el Fondo de Maniobra. Represéntelo gráficamente en una situación de equilibrio financiero. (Pau sep 2011) 19. ¿ Cuál es la finalidad de la contabilidad? (Pau sep 2011) 20. En relación con los libros de contabilidad: ¿Qué se recoge en el libro diario? ¿Y en el libro mayor? (Pau junio 2012) 21. ¿Qué diferencia hay entre rentabilidad económica y financiera? (Pau junio 2012) 22. ¿Es lo mismo beneficio que rentabilidad?. Justifica la respuesta (Pau sep 2012) 23. Justifica la veracidad o falsedad de la siguiente afirmación: “La rentabilidad económica de la empresa siempre mejorará con un incremento de las ventas, aun cuando para ello haya sido necesario rebajar el precio de venta de sus productos” (Pau junio 2013) 24. ¿Es obligatorio para las empresas la elaboración de la memoria de las cuentas anuales? ¿Para qué sirve dicho estado contable? (Pau junio 2013) 25