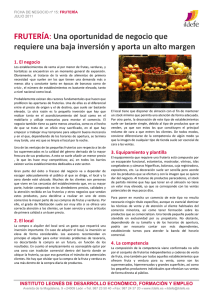

“ANÁLISIS Y PROPUESTA DE MEJORA DE UNA FRUTERÍA EN

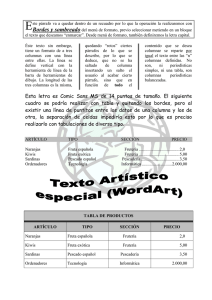

Anuncio