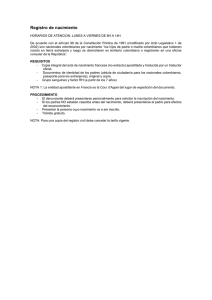

Presupuesto: Manejo efectivo de ingresos y gastos

Anuncio