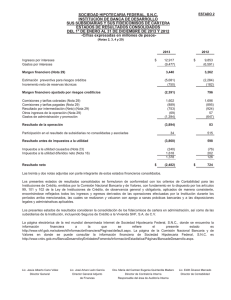

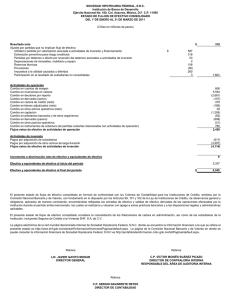

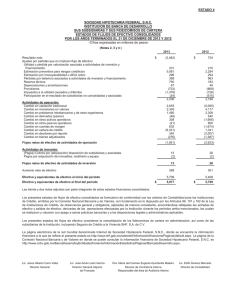

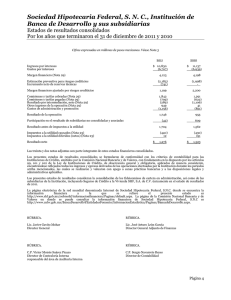

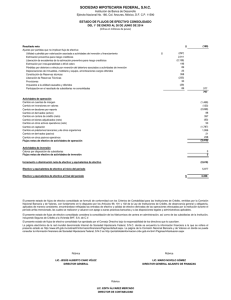

Estados Financieros

Anuncio