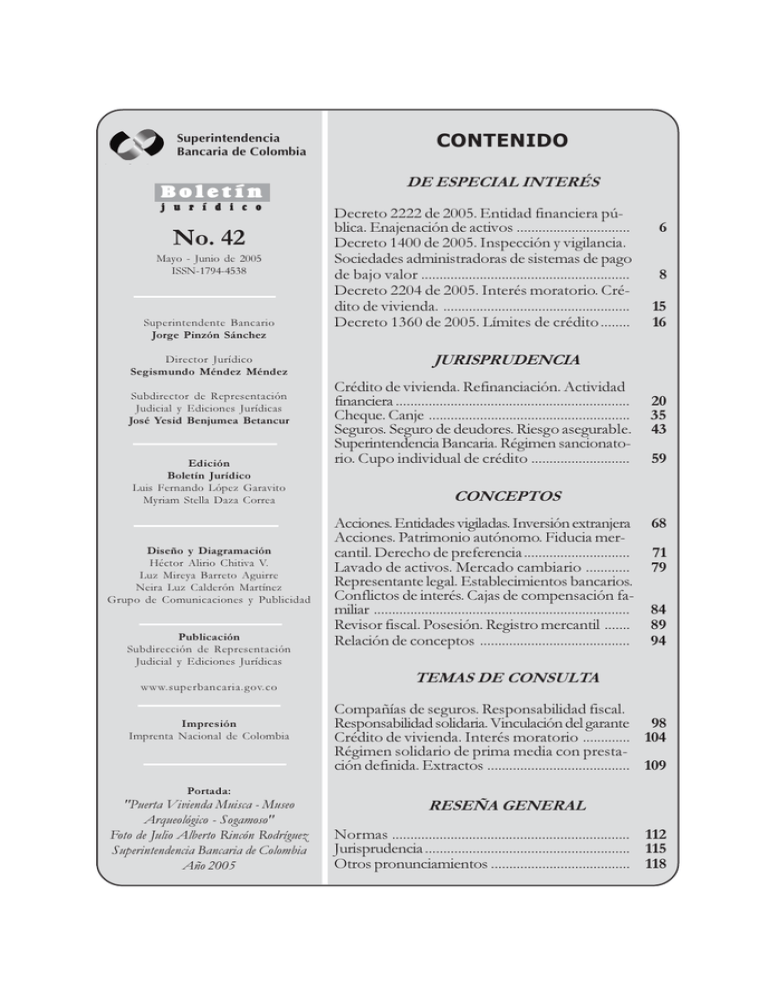

Boletín Jurídico 42 - Superintendencia Financiera de Colombia

Anuncio