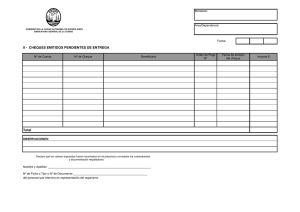

universidad de san carlos de guatemala facultad de

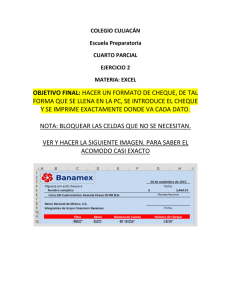

Anuncio