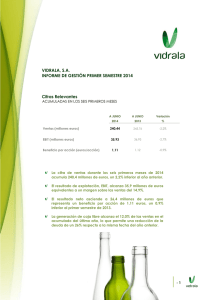

Informe Anual 2014

Anuncio