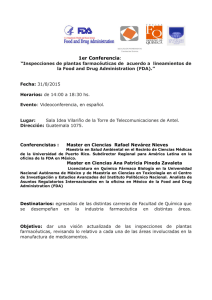

diseño de un modelo para la exportación de medicamentos

Anuncio