(ConTESTACIÓN CONSULTA tipo reducido RENTAS)

Anuncio

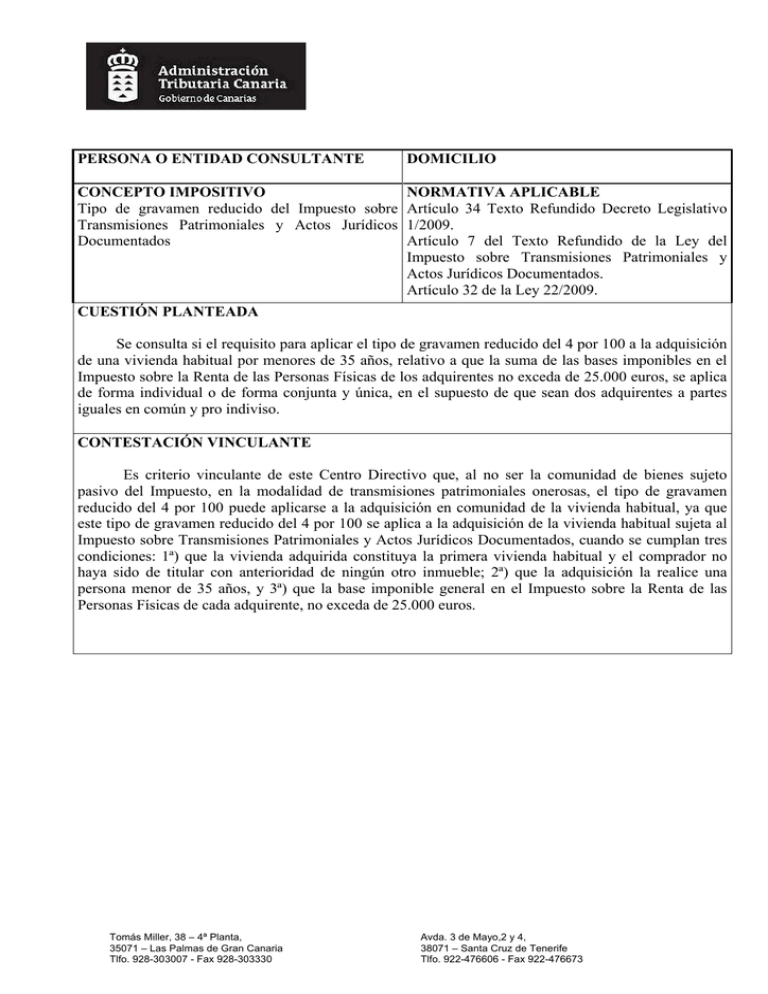

PERSONA O ENTIDAD CONSULTANTE DOMICILIO CONCEPTO IMPOSITIVO Tipo de gravamen reducido del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados NORMATIVA APLICABLE Artículo 34 Texto Refundido Decreto Legislativo 1/2009. Artículo 7 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Artículo 32 de la Ley 22/2009. CUESTIÓN PLANTEADA Se consulta si el requisito para aplicar el tipo de gravamen reducido del 4 por 100 a la adquisición de una vivienda habitual por menores de 35 años, relativo a que la suma de las bases imponibles en el Impuesto sobre la Renta de las Personas Físicas de los adquirentes no exceda de 25.000 euros, se aplica de forma individual o de forma conjunta y única, en el supuesto de que sean dos adquirentes a partes iguales en común y pro indiviso. CONTESTACIÓN VINCULANTE Es criterio vinculante de este Centro Directivo que, al no ser la comunidad de bienes sujeto pasivo del Impuesto, en la modalidad de transmisiones patrimoniales onerosas, el tipo de gravamen reducido del 4 por 100 puede aplicarse a la adquisición en comunidad de la vivienda habitual, ya que este tipo de gravamen reducido del 4 por 100 se aplica a la adquisición de la vivienda habitual sujeta al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, cuando se cumplan tres condiciones: 1ª) que la vivienda adquirida constituya la primera vivienda habitual y el comprador no haya sido de titular con anterioridad de ningún otro inmueble; 2ª) que la adquisición la realice una persona menor de 35 años, y 3ª) que la base imponible general en el Impuesto sobre la Renta de las Personas Físicas de cada adquirente, no exceda de 25.000 euros. Tomás Miller, 38 – 4ª Planta, 35071 – Las Palmas de Gran Canaria Tlfo. 928-303007 - Fax 928-303330 Avda. 3 de Mayo,2 y 4, 38071 – Santa Cruz de Tenerife Tlfo. 922-476606 - Fax 922-476673 Administración Tributaria Canaria Visto el escrito presentado por , en el que formula consulta tributaria sobre el tipo de gravamen reducido autonómico del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, esta Dirección General de Tributos, en uso de la atribución conferida en el artículo 55.2.a) de la Ley 22/2009 de 18 de diciembre, por la que se regula el sistema de financiación de las Comunidades Autónomas de régimen común y Ciudades con Estatuto de Autonomía y se modifican determinadas normas tributarias (en adelante, Ley 22/2009), en relación con el artículo 23.2.t) del Reglamento Orgánico de la Consejería de Economía y Hacienda aprobado por Decreto 12/2004, de 10 de febrero, emite la siguiente contestación: PRIMERO.- Don Juan Rodríguez Sierra consulta si el requisito para aplicar el tipo de gravamen reducido del 4 por 100 a la adquisición de una vivienda habitual por menores de 35 años, relativo a que la suma de las bases imponibles en el Impuesto sobre la Renta de las Personas Físicas de los adquirentes no exceda de 25.000 euros, se aplica de forma individual o de forma conjunta y única en el supuesto de que sean dos adquirentes a partes iguales en común y pro indiviso. SEGUNDO.- El artículo 7 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados dispone que constituye hecho imponible, en la modalidad Transmisiones Patrimoniales Onerosas, del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, la transmisión onerosa de toda clase de bienes y derechos. Por su parte, el artículo 34 del Texto Refundido de las disposiciones legales vigentes dictadas por la Comunidad Autónoma de Canarias en materia de tributos cedidos (aprobado por el Decreto Legislativo 1/2009, de 21 de abril), regula el tipo de gravamen reducido del 4 por 100 aplicable a la adquisición de la vivienda habitual sujeta al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, siempre que se cumplan estos cuatro requisitos: - Primero, que el contribuyente tenga menos de 35 años. En los casos de solidaridad tributaria regulados en el artículo 35.6 de la Ley 58/2003, de 17 de diciembre, General Tributaria, se aplicará este tipo de gravamen reducido a la parte proporcional de la base liquidable que se corresponda con la adquisición efectuada por el sujeto pasivo que sea menor de 35 años. -Segundo, que la vivienda adquirida constituya la primera vivienda habitual del contribuyente. - Tercero, que el adquirente no haya sido titular con anterioridad de ningún otro inmueble. - Y cuarto y último, que la suma de las bases imponibles en el Impuesto sobre la Renta de las Personas Físicas correspondientes a los adquirentes no exceda de 25.000 euros, cantidad que deberá incrementarse en 6.000 euros por cada persona por la que el contribuyente tenga derecho a aplicar el mínimo familiar, excluido el contribuyente. En este sentido, el artículo 38 del Texto Refundido de las disposiciones legales vigentes dictadas por la Comunidad Autónoma de Canarias en materia de tributos cedidos, aclara Tomás Miller, 38 – 4ª Planta, 35071 – Las Palmas de Gran Canaria Tlfo. 928-303007 - Fax 928-303330 Avda. 3 de Mayo,2 y 4, 38071 – Santa Cruz de Tenerife Tlfo. 922-476606 - Fax 922-476673 2 Administración Tributaria Canaria que sólo ha de tenerse en cuenta, a efectos de este límite, la parte general de las bases imponibles correspondientes al último período impositivo respecto del que haya vencido el plazo de presentación de la correspondiente declaración. Con todo, debe precisarse que la aplicación de este tipo de gravamen reducido igual que cualquier otra medida normativa establecida por una Comunidad Autónoma en materia de tributos cedidos- exige como presupuesto que el rendimiento del Impuesto se considere producido en la Comunidad Autónoma. Esta exigencia, en el caso de la transmisión onerosa de un bien inmueble, requiere que el bien esté situado en el territorio de la Comunidad Autónoma de Canarias [artículo 33.2.2º.C)1ª de la Ley 22/2009]. TERCERO.- El problema que plantea esta consulta consiste en determinar si la limitación cuantitativa de que “las bases imponibles en el Impuesto sobre la Renta de las Personas Físicas correspondientes a los adquirentes no exceda de 25.000 euros”, ha de aplicarse a cada adquirente de forma individual o a todos ellos de forma conjunta cuando sean varios los que adquieren el bien en común y pro indiviso. Para analizar esta cuestión, debemos recordar que el artículo 392 del Código Civil dispone que: “Hay comunidad de bienes cuando la propiedad de una cosa o un derecho pertenece pro indiviso a varias personas”. Como es sabido, esta situación puede tener un origen convencional –así ocurre en el presente caso- en los supuestos en que el bien se adquiera por varias personas en común y pro indiviso, en cuyo caso las normas legales operan como supletorias de la voluntad de las partes, según establece el propio párrafo segundo del artículo 392 del Código Civil y tiene reconocido asimismo la jurisprudencia (Sentencias del Tribunal Supremo de 31 de enero de 1967 y 24 de junio de 1983). No es necesario insistir en que las comunidades de bienes no tienen personalidad jurídica. Lo cual significa que las comunidades no son titulares de derechos y obligaciones, y, por tanto, no pueden realizar negocios jurídicos, ni tampoco ser sujeto pasivo de ningún impuesto, salvo cuando una ley lo establezca expresamente, tal y como señala el artículo 35.4 de la ya citada Ley General Tributaria. A estos efectos, debe señalarse que el artículo 22.4 del Texto Refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, equipara las comunidades de bienes a las sociedades –en el ámbito de las operaciones societarias, no de las transmisiones patrimoniales, que es el concepto al que está sujeta la operación aquí planteada-, cuando concurran dos condiciones: a) Que se constituya una comunidad de bienes por actos inter vivos, esto es, una cotitularidad de un derecho. Y b) Que la comunidad realice actividades empresariales. Por ello, en el caso que nos ocupa, al no ser la comunidad de bienes sujeto pasivo del Impuesto, en la modalidad de transmisiones patrimoniales onerosas, puede aplicarse el tipo de gravamen reducido del 4 por 100 a la adquisición en comunidad de la vivienda habitual, ya que este tipo de gravamen reducido del 4 por 100 -es criterio Tomás Miller, 38 – 4ª Planta, 35071 – Las Palmas de Gran Canaria Tlfo. 928-303007 - Fax 928-303330 Avda. 3 de Mayo,2 y 4, 38071 – Santa Cruz de Tenerife Tlfo. 922-476606 - Fax 922-476673 3 Administración Tributaria Canaria vinculante de este Centro Directivo- se aplica a la adquisición de la vivienda habitual sujeta al Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, cuando se cumplan tres condiciones: 1ª) que la vivienda adquirida constituya la primera vivienda habitual y el comprador no haya sido de titular con anterioridad de ningún otro inmueble; 2ª) que la adquisición la realice una persona menor de 35 años, y 3ª) que la base imponible general en el Impuesto sobre la Renta de las Personas Físicas de cada adquirente, no exceda de 25.000 euros. Todo lo cual se le comunica con el alcance establecido en el articulo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria, y se le advierte que la presente consulta no tendrá efectos vinculantes respecto al objeto o tramitación de un procedimiento, recurso o reclamación iniciado con anterioridad a su presentación. Francisco Clavijo Hernández Director General de Tributos Santa Cruz de Tenerife, 2 de julio de 2010 Tomás Miller, 38 – 4ª Planta, 35071 – Las Palmas de Gran Canaria Tlfo. 928-303007 - Fax 928-303330 Avda. 3 de Mayo,2 y 4, 38071 – Santa Cruz de Tenerife Tlfo. 922-476606 - Fax 922-476673 4