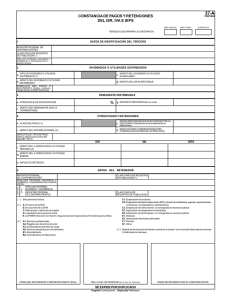

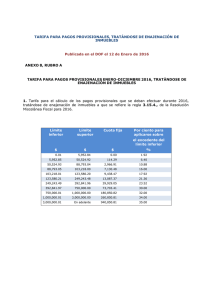

circular reformas fiscales 2014 - isr iva ieps

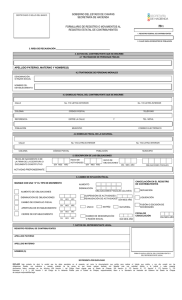

Anuncio