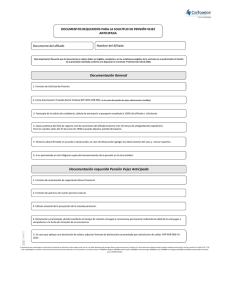

retiro programado y renta vitalicia inmediata

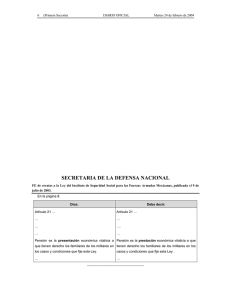

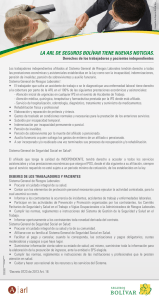

Anuncio