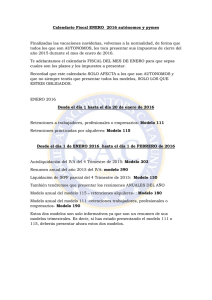

Guía tributaria para emprendedores

Anuncio