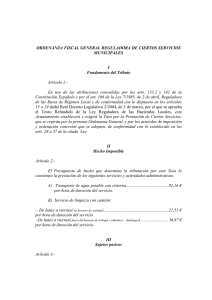

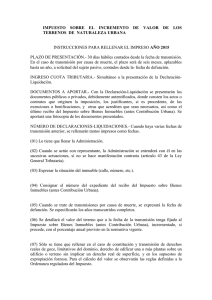

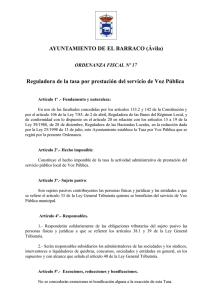

Capítulo II

Anuncio