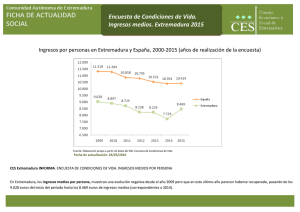

Ley 1/2015 - Portal Tributario

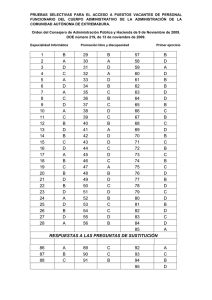

Anuncio