Ley del Impuesto Sobre la Renta 2014

Anuncio

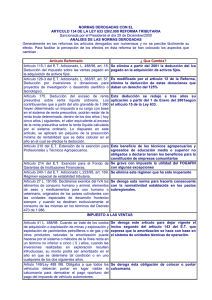

Dr. Jorge Marcos García Landa Personas Morales • Se elimina la deducción inmediata de activos fijos. • No se podrá ofrecer en donación bienes que conforme a otro ordenamiento jurídico relacionado con el manejo, cuidado o tratamiento, se encuentre prohibida su venta o suministro (productos químicos, medicinas de patente). • El sistema financiero nacional tiene la obligación de informar anualmente al SAT sobre los depósitos en efectivo cuando rebasen los 15 mil pesos mensuales, esto por virtud de la eliminación del IDE. Personas Morales • La deducción de vales de despensa, únicamente procederá cuando se otorguen a través de monederos electrónicos. • Únicamente será deducible hasta el 47% de las remuneraciones exentas otorgadas al trabajador, lo anterior por virtud de la eliminación del IETU. Personas Morales • El monto deducible de las inversiones en automóviles será de 130 mil pesos por unidad. • La renta de automóviles será de hasta 200 pesos diarios por unidad. • Los consumos en restaurantes, únicamente será por el equivalente a 8.5%, siempre que el pago se realice mediante tarjeta de crédito, debito o servicios. Personas Morales • La industria minera únicamente podrá deducir las inversiones realizadas en periodos pre-operativos aplicando la tasa del 10% sobre la inversión. (Antes al 100%). • En materia de ventas en abonos, se elimina la facilidad de considerar como ingreso obtenido en el ejercicio, solamente la parte del precio cobrado. Personas Morales Se elimina el régimen simplificado que contenía tratamientos especiales, como por ejemplo a las personas morales del derecho agrario que se dediquen a las actividades agrícolas, ganaderas, silvícolas y pesqueras, quedando los tratamientos especiales para los coordinados o personas morales que administran u operan activos fijos y terrenos relacionados con la actividad del autotransporte terrestre de carga o de pasajeros, así como las empresas integradoras e integradas. Personas Morales Se establece un nuevo gravamen con una tasa del 10% definitivo a la distribución de dividendos o utilidades, esta modificación no aplica a los dividendos o utilidades generados con antelación al 01 de enero del 2014. La base gravable para determinar la PTU será la que se determine conforme al artículo 9. La PTU será una partida deducible disminuyendo los ingresos. Las instituciones de asistencia privada, se considerarán como personas morales con fines no lucrativos, siempre y cuando mantengan u obtengan autorización del SAT para recibir donativos deducibles. Personas Morales Las asociaciones deportivas reconocidas por la CONADE, serán consideradas personas morales con fines no lucrativos siempre que sean miembros del sistema nacional del deporte en los términos de la ley general de cultura física y deporte. Se elimina el régimen de consolidación fiscal, partiendo de la complejidad de dicho régimen y de la diversidad de criterios de interpretación. El esquema tributario del régimen de maquila solo podrá ser aplicable para aquellas empresas dedicadas exclusivamente a la exportación. Personas Morales • Se incorpora un estimulo fiscal a la distribución de películas cinematográficas nacionales ampliando el monto del estimulo fiscal a los proyectos de inversión a 650 millones de pesos, por cada ejercicio, limitando el apoyo a 2 millones de pesos por proyecto. • Se crea un estimulo fiscal a favor de los patrones que contraten adultos mayores, por considerar que se incorpora al sector productivo a un grupo importante de la sociedad. Personas Físicas La discrepancia fiscal se da cuando una persona física eroga más de los ingresos que obtiene, entendiendo como discrepancia fiscal los gastos, adquisiciones de bienes y depósitos en cuentas bancarias, en inversiones financieras o tarjetas de crédito, lo anterior se correlaciona con la ley de lavado de dinero ya que cualquier operación de más de $83,000 promedio mensual en tarjetas de crédito, debito o servicios; siendo operaciones vulnerables que obliga a…. Personas Físicas …los emisores de los plásticos a presentar aviso a la unidad de inteligencia financiera dependiente de la SHCP, con dos efectos negativos en caso de no poder comprobar el origen de los recursos: a) Pago de contribuciones y sus accesorios. b) Delito penal que se castiga de 3 meses a 9 años. Personas Físicas • Las personas con ingresos mayores a 500 mil pesos anuales, tributarán a una tasa del 31%, los que tengan ingresos mayores a 750 mil pesos anuales enfrenten una tasa del 32% , los que obtengan ingresos superiores a 1 millón de pesos anuales sean gravados con la tasa del 34% y los que perciban ingresos mayores a 3 millones de pesos sean gravados con la tasa del 35%. • Las deducciones personales no podrán exceder de la cantidad que resulte menor entre 4 salarios mínimos elevados al año ($94,549) o del 10% del total de los ingresos. Personas Físicas • Las deducciones por conceptos de pago de honorarios médicos, dentales, hospitalarios y el de la transportación escolar obligatoria, se realice con pagos a través del sistema financiero y se cuente con el comprobante respectivo. • La exención por venta de casa habitación únicamente opera hasta por el equivalente a 0.7 millones de UDIS, aproximadamente 3.5 millones de pesos. Personas Físicas Se crea un nuevo régimen de incorporación aplicable a las actividades empresariales, para enajenación de bienes o prestación de servicios que no requieran título profesional y cuyos ingresos anuales sean hasta por dos millones de pesos, estableciéndose que para el primer ejercicio de operación se tendrá una exención del 100% en el segundo ejercicio un 90%, tercero 80%, así sucesivamente hasta llegar al sexto año que se tendrá una exención del 50% y a partir del séptimo ejercicio se deberá tributar en el régimen general de personas físicas con actividad empresarial y profesional. Personas Físicas • Se aplicara una tasa del 10% definitiva sobre la ganancia por la enajenación de acciones aun cuando estas sean de residentes en el extranjero. • Se incrementa el monto deducible por concepto de intereses reales pagado por créditos hipotecarios destinados a la adquisición de casa habitación de 250 a 750 mil UDIS. Residentes en el extranjero Residentes en el extranjero • En los casos en que se evite una erogación aun residente en el extranjero, se considera que existe un ingreso a su favor, por lo que habrá que pagar el ISR. • Se establece una tasa de retención del 5% para los residentes en el extranjero por arrendamiento de remolques o semi-remolques importados temporalmente. Residentes en el extranjero Cuando se otorguen donativos entre partes relacionadas, la donataria no podrá contratar con su parte relacionada que le efectúe el donativo, la prestación de servicios, la enajenación, o el otorgamiento de uso o goce temporal de bienes, caso contrario el donante deberá considerar el monto de la deducción efectuada por el donativo correspondiente como un ingreso acumulable. Se considerara ingreso acumulable el monto de las deudas perdonadas dentro de un procedimiento de concurso mercantil cuando el deudor y el acreedor sean partes relacionadas. Se estima conveniente la abrogación de la ley del IETU, así como la ley del IDE para disminuir la complejidad en el cumplimiento de las obligaciones, toda ves que el IETU e ISR los obliga a llevar dos registros contables aumentando su carga operativa. Ley del IVA • Se incrementa del 11% al 16% la tasa del IVA en operaciones realizadas por los residentes en la región fronteriza. • Se elimina la exención al transporte publico terrestre de personas. • Se grava la importación temporal. Esto se puede evitar con la certificación de los contribuyentes ante el SAT, difiriendo su entrada en vigor un año después de que se hayan publicado las reglas sobre certificación en el DOF. Ley del IVA • Se elimina la exención a las enajenaciones de bienes efectuadas por un residente en el extranjero a personas morales que cuenten con un programa IMMEX, de comercio exterior, industria automotriz terminal o manufacturera de vehículos de autotransporte o de autopartes. • Se elimina la exención de bienes que se encuentren sujetos al régimen aduanero de recinto fiscalizado estratégico. Ley del IVA Se elimina la tasa del 0% a la prestación de servicios de hotelería, a turistas extranjeros que ingresen al país para participar en congresos, convenciones, exposiciones o ferias a celebrarse en México. Se elimina la tasa del 0% por la enajenación de chicles o gomas de mascar. Se elimina la tasa del 0% a la enajenación de perros, gatos y pequeñas especies utilizadas como mascotas, así como los alimentos de estos. Ley del IVA • Se exentan los intereses que reciban o paguen las sociedades cooperativas de ahorro y préstamo, las sociedades financieras populares y/o comunitarias y los organismos de integración del gobierno popular. • Los arrendadores de bienes inmuebles con ingresos de hasta 10 salarios mínimos pueden presentar sus declaraciones en forma trimestral. Ley del IEPS • Gravar a las bebidas saborizadas con azucares añadidas, por el problema grave de obesidad. • Establecer un impuesto a alimentos no básicos con alta densidad calórica como los son, las frituras, confitería, dulces, alimentos preparados a base de cereales. Ley del IEPS Establecer un impuesto a la enajenación e importación de combustibles fósiles en base a su contenido de carbono, por virtud de la emisión de gases de efecto invernadero. Establecer un impuesto a los plaguicidas que se aplicará en función del peligro de toxicidad aguda. Código Fiscal de la Federación Art. 32-A. Dictamen fiscal optativo: - Personas físicas con actividades empresariales. - Personas morales. En los siguientes supuestos: 1. Ingresos acumulables superiores a $100´000,000. 2. Valor de su activo superior a $79´000,000. 3. Promedio de 300 trabajadores. Código Fiscal de la Federación Art. 32-H. Deberán presentar declaración informativa a más tardar el 30 de junio del año siguiente de acuerdo a reglas de carácter general, los siguientes contribuyentes: I. Personas morales del Título II, que hayan declarado ingresos superiores a $644´599,005; así como aquellos que al cierre del ejercicio tengan acciones entre el gran público inversionista, bolsa de valores II. Las sociedades mercantiles que pertenezcan al régimen fiscal opcional para grupos de sociedades en los términos del Capítulo VI, Título II de la LISR. Código Fiscal de la Federación III. Las entidades paraestatales de la administración pública federal. IV. Personas morales que tengan establecimiento permanente en el país, únicamente por las actividades que desarrollen en dichos establecimientos. V. Cualquier persona moral residente en México, respecto de las operaciones llevadas a cabo con residentes en el extranjero. AGRADECEMOS SU ATENCIÓN Dr. Jorge Marcos García Landa [email protected]