ACUERDO DE RECOMENDACIÓN/006/2015

Anuncio

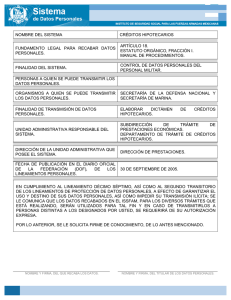

Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” ACUERDO DE RECOMENDACIÓN/006/2015 PRODECON/OP/011/2015 EXPEDIENTE: 3696-I-QR-678/2013-D CONTRIBUYENTE: Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) México, Distrito Federal, a 10 de febrero de 2015. C.P. YOLANDA ESPINO FLORES ADMINISTRADORA LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVCIO DE ADMINISTRACIÓN TRIBUTARIA. PRESENTE Con fundamento en los artículos 1°, párrafos primero, segundo y tercero de la Constitución Política de los Estados Unidos Mexicanos, 1, 2, 5 fracciones III, IX y XVII, 6, fracción I y último párrafo, 8, fracción V, 21, 22 fracción II, 23, 25, primer párrafo y 27 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente; 5, Apartado A, fracción I y 15, fracción XXVI del Estatuto Orgánico de la Procuraduría de la Defensa del Contribuyente, publicado en el Diario Oficial de la Federación, el 18 de marzo de 2014, vigente a partir del día siguiente de su publicación, en relación con los diversos 37, 48 y 49 de los Lineamientos que Regulan el Ejercicio de las Atribuciones Sustantivas de esta Procuraduría vigentes, se emite la presente Recomendación, con base en los siguientes: I. A N T E C E D E N T E S 1.- El 19 de agosto de 2013 compareció personalmente en las oficinas de esta Procuraduría de la Defensa del Contribuyente la C. Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) a interponer QUEJA en contra de actos atribuidos al TITULAR DE LA ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, toda vez que consideró lesionados sus derechos fundamentales de legalidad y seguridad jurídica consagrados en los artículos 14 y 16 Constitucionales, así como lo dispuesto en el FO-QR-ACRE Acuerdo de Recomendación 1 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” artículo 2, fracción II de la Ley Federal de los Derechos del Contribuyente, en virtud de que el 12 de junio de 2012, le fue notificado el oficio número 500-72-01-00-01-2012-16678, de fecha 18 de mayo de ese mismo año, a través del cual se le determinó un crédito fiscal en cantidad de $1,654.39, por concepto de devolución indebida en materia de Impuesto Sobre la Renta. 2.- Tramitada la queja en todas sus fases, se procede a la emisión de la siguiente Recomendación con base en las siguientes: II. O B S E R V A C I O N E S PRIMERA.- Esta Procuraduría es competente para conocer de la presente queja, de conformidad con lo dispuesto en el artículo 5, fracciones III y IX de su Ley Orgánica, así como por el diverso 53 de los Lineamientos que Regulan el Ejercicio de las Atribuciones Sustantivas de esta Procuraduría. SEGUNDA.- Del análisis realizado en su conjunto a las constancias que conforman el expediente de mérito y de la valoración a las pruebas aportadas por las partes, en términos de los artículos 21 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, 130 del Código Fiscal de la Federación y 46 de la Ley Federal de Procedimiento Contencioso Administrativo, esta Procuraduría considera que en el presente caso, la TITULAR DE LA ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, lesionó los derechos fundamentales de legalidad y seguridad jurídica de la contribuyente, consagrados en los artículos 1, 14 y 16 Constitucionales. TERCERA.- Las violaciones advertidas por este Defensor no Jurisdiccional de Derechos se evidencian a continuación: Al acudir en Queja, la contribuyente manifestó su inconformidad en contra de la Administración Local de Auditoría Fiscal del Norte del Distrito Federal, del Servicio de Administración Tributaria, por la emisión de una resolución determinante de un crédito fiscal a su cargo, en cantidad de $1,654.39, por concepto de devolución indebida de ISR -efectuada el 15 de agosto de 2011- ya que la autoridad aplicó de manera incorrecta el artículo 176 fracción IV, de la Ley del Impuesto Sobre la Renta, vigente en el 2010. En sus informes, la autoridad responsable sostiene que la devolución que le fue efectuada a la quejosa fue en cantidad mayor a la que legalmente procede, en virtud de que el importe de la deducción por concepto de intereses que generó dicho reintegro, incluye los pagados con motivo FO-QR-ACRE Acuerdo de Recomendación 2 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” de diversos créditos hipotecarios, lo cual contraviene lo establecido en el artículo 176, fracción IV, de la Ley del Impuesto sobre la Renta, ya que dicho dispositivo únicamente permite la deducción de intereses reales efectivamente pagados por créditos hipotecarios destinados a la adquisición de su casa habitación, lo cual debe interpretarse en el sentido de que serán deducibles los intereses correspondientes a un solo crédito, y no varios. Asimismo, señaló que si la contribuyente consideraba ubicarse en el caso de excepción establecido en el artículo 176, fracción IV de la Ley del Impuesto sobre la Renta, relativa al pago de intereses por no uno, sino varios créditos hipotecarios, dicha circunstancia debió manifestarla dentro del trámite de su solicitud de devolución, ya que de conformidad con lo dispuesto en los artículos 81 y 83 del Código Federal de Procedimientos Civiles, de aplicación supletoria a la materia fiscal, se encontraba obligada a ello. En opinión de esta Procuraduría, la autoridad emitió la liquidación materia de la Queja violando en perjuicio de la Quejosa sus derechos fundamentales de legalidad y seguridad jurídica, ya que se aplicó indebidamente el contenido del artículo 176 fracción IV, de la Ley del Impuesto Sobre la renta, vigente en el 2010, mismo que dispone lo siguiente: “Artículo 176. Las personas físicas residentes en el país que obtengan ingresos de los señalados en este Título, para calcular su impuesto anual, podrán hacer, además de las deducciones autorizadas en cada Capítulo de esta Ley que les correspondan, las siguientes deducciones personales: … IV. Los intereses reales efectivamente pagados en el ejercicio por créditos hipotecarios destinados a la adquisición de su casa habitación contratados con las instituciones integrantes del sistema financiero, siempre que el monto total de los créditos otorgados por dicho inmueble no exceda de un millón quinientas mil unidades de inversión. Para estos efectos, se determinarán los intereses reales conforme a lo siguiente: (…)” De la disposición legal transcrita, se desprende que las personas físicas podrán deducir los intereses reales efectivamente pagados respecto de los créditos hipotecarios destinados a la adquisición “de su casa habitación”, sin que del análisis a dicho precepto se advierta la limitante que aduce la autoridad, relativa a que los intereses reales provengan de un sólo crédito hipotecario, como indebidamente fue determinado por la autoridad en la resolución contenida en FO-QR-ACRE Acuerdo de Recomendación 3 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” el oficio 500-72-01-00-01-2012-16678, de fecha 18 de mayo de 2012, en la que señaló lo siguiente: ANTECEDENTES Con fecha 28 de abril de 2011, el C. Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) presentó Declaración Anual del ejercicio fiscal de 2010 (…) de la cual se desprende que en términos del párrafo tercero del artículo 6 del Código Fiscal de la Federación, se autodeterminó saldo a su favor por concepto de deducciones personales derivado de intereses reales pagados por créditos hipotecarios para casa habitación. (…) el día 18 de mayo de 2011, ante esta Administración Local de Auditoría Fiscal del Norte del Distrito Federal, solicitó devolución en cantidad de $13,884.00 por concepto de Impuesto Sobre la Renta, correspondiente al ejercicio fiscal de 2010, trámite que fue registrado con número de control 1111027398. En virtud de lo anterior, al amparo de dicho trámite, esta autoridad autorizó la devolución total de saldo a favor solicitado, mismo que fue depositado en la cuenta bancaria (…) el 15 de agosto de 2011. (…) CONSIDERACIONES (…) en dicha declaración se aprecia con meridiana claridad que el importe de la deducción por el concepto antes citado, incluye intereses pagados con motivo de más de un crédito hipotecario, lo cual evidentemente contraviene lo establecido en el artículo 176, fracción IV de la Ley del Impuesto Sobre la Renta que únicamente permite la deducción de los intereses reales efectivamente pagados por créditos hipotecarios destinados a la adquisición de su casa habitación, lo cual debe interpretarse en el sentido de que serán deducibles los intereses correspondientes a un solo crédito, pues es evidente que el contribuyente no puede deducir los intereses reales de más de una casa, ya que si ésta hubiera sido la intención del legislador, entonces hubiera utilizado la expresión: de “sus casas” no así de “su casa” tal y como está redactado el precepto en cuestión. Por tal motivo, si esa misma contribuyente en su declaración anual manifiesta (acepta) que su deducción personal por este concepto incluye más de un crédito hipotecario, entonces resulta evidente la ilegalidad de la deducción autodeterminada y por ende la devolución que en su momento esta autoridad le realizó considerando que la misma resulta indebida. FO-QR-ACRE Acuerdo de Recomendación 4 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” Al respecto, esta autoridad no pierde de vista que si bien es cierto cabe la posibilidad de que existan varios créditos hipotecarios relacionados con el mismo inmueble, también lo es que dicha situación (excepcional) no fue manifestada por esa contribuyente dentro del trámite de devolución respectivo, estando obligada a ello en términos del artículo 81 del Código Federal de Procedimientos Civiles, de aplicación supletoria a la materia fiscal según lo dispuesto en el artículo 5, segundo párrafo del Código Fiscal de la Federación; además de que al tratarse de una excepción, en términos del artículo 83, del citado Código Federal de Procedimientos Civiles, la carga de la prueba le corresponde a quien pretende ubicarse en la excepción… En tal virtud y de los hechos conocidos en la revisión del expediente abierto a su nombre en esta Unidad Administrativa, se emite la presente liquidación en términos del artículo 63 primer párrafo del Código Fiscal de la Federación vigente en el ejercicio 2010, por considerar que esa contribuyente realizó de forma indebida la deducción de los intereses reales derivados de diversos créditos hipotecarios en cantidad de $4,128.00, respecto a las constancias que le fueron emitidas por ese concepto, corresponden a créditos hipotecarios diversos al de su casa habitación… (…) Conociéndose que esta Autoridad efectuó una devolución indebida y dicha infracciones fue descubierta por esta Autoridad en ejercicio de sus facultades, al analizar el expediente abierto con motivo de la solicitud de devolución anteriormente señalada. (…) Conforme a lo expuesto, se le determina un crédito fiscal por pagar en cantidad de $1,654.39 y que para mejor compresión se resume en el siguiente cuadro en el que se desglosa la citada cantidad adeudada por monto y conceptos:…” En opinión de esta Procuraduría, lo manifestado por la autoridad resulta ilegal, ya que del correcto análisis del artículo 176, fracción IV, de la LISR, se advierte que las personas físicas podrán hacer deducciones personales de los intereses reales efectivamente pagados en el ejercicio por créditos hipotecarios destinados a la adquisición de su casa habitación contratados con las instituciones integrantes del sistema financiero; por lo que si en el caso en particular, la C. Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) contrató tres créditos, el primer crédito hipotecario número Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) contratado con la Institución Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de FO-QR-ACRE Acuerdo de Recomendación 5 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), el segundo crédito hipotecario número Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) contratado con Eliminadas 10 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) y el tercer crédito hipotecario contratado con Eliminadas 6 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), con número de cliente Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), para financiar su casa habitación, es inconcuso que no se está transgrediendo el contenido del artículo 176, fracción IV, del mencionado ordenamiento, como indebidamente aduce la autoridad, máxime que el mismo precepto no es limitativo en cuanto al número de créditos hipotecarios que el contribuyente puede deducir, siempre y cuando estos sean destinados a la adquisición de su casa habitación. Resulta importante señalar que en la Queja que se estudia, las tres constancias de intereses devengados y pagados de créditos hipotecarios a casa habitación exhibidas por la quejosa al momento de presentar su declaración del ejercicio 2010, acreditan que los referidos créditos fueron destinados a la adquisición de su casa habitación, modalidad que se le conoce como “COFINANCIAMIENTO”, es decir, una parte de dicho crédito fue otorgado por el Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) y la otra por las dos instituciones financieras antes señaladas, por lo que es evidente que cada una de las partes emite su propia constancia de intereses, susceptibles de deducirse. Resulta evidente para esta Procuraduría, que la autoridad fiscal perdió de vista que la contribuyente exhibió documentación con la que acreditó que los intereses reales manifestados en la declaración de 2010, corresponden a créditos hipotecarios respecto a su casa habitación, cumpliendo a cabalidad con los requisitos de deducibilidad a que se refiere el numeral antes citado; sin que ello ocasione que la deducción efectuada sea ilegal, pues se reitera, el artículo 176 fracción IV, de la Ley del Impuesto Sobre la renta, vigente en el 2010, no establece limitación alguna en cuanto al número de créditos hipotecarios que pueden deducirse, lo que incluso ha sido aceptado y reconocido por dicha autoridad en la propia resolución determinante del crédito al señalar lo siguiente: “… FO-QR-ACRE Acuerdo de Recomendación 6 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” Al respecto, esta autoridad no pierde de vista que si bien es cierto cabe la posibilidad de que existan varios créditos hipotecarios relacionados con el mismo inmueble, también lo es que dicha situación (excepcional) no fue manifestada por esa contribuyente dentro del trámite de devolución respectivo, … “ En estas circunstancias, es clara la afectación los derechos fundamentales de legalidad y seguridad jurídica en perjuicio de la contribuyente, situación que la deja en absoluto estado de indefensión, pues la autoridad, al emitir la resolución determinante de un crédito fiscal a su cargo por concepto de una devolución supuestamente indebida del Impuesto sobre la Renta, aplicó indebidamente lo previsto en el artículo 176 fracción IV de la ley del Impuesto Sobre la Renta, vigente en 2010, toda vez que fue omisa en tomar en cuenta que la quejosa sí cumplió con los requisitos para efectuar la deducción de intereses reales efectivamente pagados por créditos hipotecarios destinados a la adquisición de su casa habitación, pues tal y como se desprende de las constancias anuales de intereses devengados y pagados de créditos hipotecarios emitidas por Eliminadas 1 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), Eliminadas 2 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1) y Eliminadas 6 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), el inmueble adquirido es el ubicado en Eliminadas 15 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1), con lo que se demuestra claramente que los tres créditos fueron aplicados sobre su casa habitación, aunado a que como se señaló en líneas precedentes, el crédito en cuestión fue otorgado en la modalidad de COFINANCIAMIENTO. Por lo expuesto, se concluye, la autoridad responsable violó en perjuicio de la quejosa las garantías de legalidad y seguridad jurídica consagradas en los artículos 1, 14 y 16 Constitucionales, pues dejó de observar y aplicar debidamente el contenido del artículo 176, fracción IV de la LISR, correspondiente a las deducciones de intereses reales efectivamente pagados por créditos hipotecarios destinados a la adquisición de casa habitación. En ese sentido, esta Procuraduría de la Defensa del Contribuyente considera necesario que las autoridades fiscales observen y den plena vigencia con sus actuaciones a lo dispuesto en el nuevo texto del artículo 1° Constitucional que entró en vigor el 11 de junio de 2011, que en sus párrafos segundo y tercero, establece: FO-QR-ACRE Acuerdo de Recomendación 7 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” Las normas relativas a los derechos humanos se interpretarán de conformidad con esta Constitución y con los tratados internacionales de la materia favoreciendo en todo tiempo a las personas la protección más amplia. Todas las autoridades, en el ámbito de sus competencias, tienen la obligación de promover, respetar, proteger y garantizar los derechos humanos de conformidad con los principios de universalidad, interdependencia, indivisibilidad y progresividad. En consecuencia, el Estado deberá prevenir, investigar, sancionar y reparar las violaciones a los derechos humanos, en los términos que establezca la ley. Expuesto lo anterior, cabe señalar que la Procuraduría de la Defensa del Contribuyente ha emitido un criterio de carácter administrativo consultable en la página electrónica oficial http://www.prodecon.gob.mx/ que resulta exactamente aplicable al caso y que a continuación se trascribe: CRITERIO ADMINISTRATIVO 19/2014 (Aprobado 4ta. Sesión Ordinaria 25/04/2014) DEVOLUCIÓN. INTERESES REALES DE DOS CRÉDITOS HIPOTECARIOS. A CRITERIO DE LA AUTORIDAD ADMINISTRATIVA ES PROCEDENTE SI LOS INTERESES PAGADOS CORRESPONDEN A UN MISMO INMUEBLE. De conformidad a la Ley del Impuesto Sobre la Renta, los contribuyentes tienen derecho a deducir los intereses reales efectivamente pagados por créditos hipotecarios contratados destinados a la adquisición de casa habitación. En este sentido, la Administración Local Jurídica estimó que el beneficio contenido en la fracción IV del artículo 176 de la Ley impositiva mencionada vigente hasta el 31 de diciembre de 2013, es aplicable a un sólo bien inmueble, referido como “su casa habitación”, por lo que si la contribuyente acreditó que los intereses reales efectivamente pagados por dos créditos hipotecarios corresponden a un sólo bien inmueble, es errónea la interpretación realizada por la autoridad recurrida al determinar un crédito por la supuesta indebida devolución del saldo a favor así obtenido. No pasa desapercibido para esta Procuraduría lo manifestado por la autoridad, en el sentido de que la deducción de los intereses reales también resultó improcedente en virtud de que la contribuyente omitió informarle a través de su solicitud de devolución sobre la existencia de varios créditos hipotecarios relacionados con la adquisición de su casa habitación, al tratarse, según la autoridad hacendaria, de un caso “de excepción” a la regla general establecida para la deducción de intereses reales. FO-QR-ACRE Acuerdo de Recomendación 8 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” Esto, ya que en primer lugar, contrario a lo aducido por la responsable, no se está en un caso de excepción a la regla y, por lo tanto, no se tenía la obligación de probar algo, en términos del artículo 83, del Código Federal de Procedimientos Civiles, como erróneamente fue señalado por la responsable y, en segundo lugar, nótese, dicha obligación no se encuentra establecida en el artículo 176 fracción IV, de la Ley del Impuesto Sobre la Renta, ya que del análisis del referido numeral no se advierte como requisito para que la deducción de intereses reales procedentes de varios créditos hipotecarios le tenga que ser informada a la autoridad mediante la solicitud de devolución como infundadamente señaló la autoridad fiscal, pues dicha condicionante, al no encontrarse establecida en un precepto legal, resulta violatoria de las garantías de legalidad y seguridad jurídica. No obstante lo anterior, debe señalarse que la quejosa, al solicitar su devolución, exhibió las constancias de retención de sus créditos hipotecarios, con lo cual acreditó su derecho a la devolución en términos del artículo 81, del Código Federal de Procedimientos Civiles, sin que la responsable tomara en cuenta dichas documentales al emitir su resolución. En relación a lo expuesto, es de destacarse que a la luz del artículo 1º, párrafo segundo, de la Constitución Política de los Estados Unidos Mexicanos, las normas relativas a los derechos humanos deben interpretarse de conformidad con la Constitución y con los tratados internacionales, favoreciendo en todo tiempo a las personas la protección más amplia, de donde deriva el principio pro homine que tiene por objeto brindar la mayor protección a la persona, garantizando el pleno goce de sus derechos humanos. Este principio es indispensable para la interpretación y aplicación de las normas, en especial en aquellos casos que, por la oscuridad normativa, exista posibilidad de restringir los derechos de los contribuyentes, es aquí donde el empleo del principio cobra mayor importancia. De esta manera, la aplicación del principio en comento, como norma de interpretación de los derechos humanos se convierte en una garantía para su protección. De esta manera, el TITULAR DE LA ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, debió procurar la protección más amplia de los derechos fundamentales de la contribuyente, y por ende adoptar la interpretación que mejor tutele a la pagadora de impuestos, es decir, la señalada en la presente Recomendación por esta Procuraduría. En las relatadas circunstancias, es evidente que contrario a lo resuelto por la autoridad fiscal, el importe de la deducción por concepto de intereses por créditos hipotecarios resultó procedente FO-QR-ACRE Acuerdo de Recomendación 9 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” en términos de la ley de ISR, por lo que no existe razón para que la autoridad hubiera considerado que dicha deducción y la devolución efectuada el 15 de agosto de 2011, resultaron ilegales y, como consecuencia, determinar un crédito fiscal por concepto de devolución indebida. Por lo expuesto, en términos de los artículos 22 fracción II y 23 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente; así como 59, fracción VIII y 61 de los Lineamientos que Regulan el Ejercicio de las Atribuciones Sustantivas de esta Procuraduría, se formula la siguiente: IV. R E C O M E N D A C I Ó N Y M E D I D A S C O R R E C T I V A S. PRIMERA.- Se recomienda a la TITULAR DE LA ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, adoptar de inmediato la medida correctiva consistente en dejar sin efectos la resolución identificada con el oficio número 500-72-01-00-01-2012-16678, de fecha 18 de mayo de 2012, emitida por el Subadministrador Local de Auditoría Fiscal “1”, de la Administración Local de Auditoría Fiscal del Norte del Distrito Federal, del Servicio de Administración Tributaria, reconociendo la deducción de los intereses reales efectivamente pagados en el ejercicio 2010 por créditos hipotecarios destinados a la adquisición de la casa habitación propiedad de la C. Eliminadas 3 palabras. Fundamento legal: Artículo 18 de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. Motivación ver (1). SEGUNDA.- Se recomienda asimismo a la autoridad señalada, cumpla con lo ordenado por el artículo 1° Constitucional promoviendo, respetando, protegiendo y garantizando los derechos humanos de la contribuyente, de conformidad con los principios de universalidad, interdependencia, indivisibilidad y progresividad, buscando la protección más amplia del gobernado. TERCERA.- Se CONCEDE, en términos del artículo 25 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, a la ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, el plazo de TRES días hábiles siguientes al en que surta efectos la notificación de esta Recomendación para que la autoridad informe si la acepta o, de lo contrario firme y motive su negativa como lo mandata el segundo párrafo del apartado B del artículo 102 de la Constitución Política de los Estados Unidos Mexicanos, con el apercibimiento que en caso de no responder dentro del plazo concedido se procederá en términos de lo dispuesto en el artículo 28, fracción I, numeral 2 de la citada Ley Orgánica. FO-QR-ACRE Acuerdo de Recomendación 10 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” Se informa a la autoridad que en términos de dicha Ley Orgánica y los Lineamientos de esta Procuraduría, la Recomendación se hará pública. NOTIFÍQUESE la presente recomendación por oficio a la autoridad involucrada, TITULAR DE LA ADMINISTRACIÓN LOCAL DE AUDITORÍA FISCAL DEL NORTE DEL DISTRITO FEDERAL, DEL SERVICIO DE ADMINISTRACIÓN TRIBUTARIA, asimismo, acompáñense las documentales que resulten necesarias, a fin de que cuente con los elementos suficientes para cumplir con la presente Recomendación. PROCURADORA DE LA DEFENSA DEL CONTRIBUYENTE LIC. DIANA ROSALÍA BERNAL LADRÓN DE GUEVARA c.c.p. Lic. Aristóteles Núñez Sánchez.- Jefe del Servicio de Administración Tributaria. c.c.p. Lic. Francisco Javier Ceballos Alba.- Subprocurador de Protección de los Derechos de los Contribuyentes. C.c.p. Lic. César Edson Uribe Guerrero.- Subprocurador General. LAPA*BNS*SYEG FO-QR-ACRE Acuerdo de Recomendación 11 Versión 1.0 Subprocuraduría de Protección de los Derechos de los Contribuyentes “2015, Año del Generalísimo José María Morelos y Pavón” ANEXO I MOTIVACIÓN I. Se eliminan 60 palabras relativos al: Nombre de las personas físicas y/o nombres de los contribuyentes, a fin de proteger la identidad de los involucrados y evitar que sus nombres y datos personales sean divulgados. Lo anterior, de conformidad con lo dispuesto en los artículos 15 de la Ley Orgánica de la Procuraduría de la Defensa del Contribuyente, 2, fracción XXIV, y 6 de los Lineamientos que regulan el ejercicio de las atribuciones sustantivas de esta Procuraduría de la Defensa del Contribuyente, sin perjuicio de lo dispuesto en el artículo 18, fracción II y artículo 20 fracción VI de la Ley Federal de Transparencia y Acceso a la Información Pública Gubernamental. FO-QR-ACRE Acuerdo de Recomendación 12 Versión 1.0