capítulo i sistema financiero guatemalteco 1.1

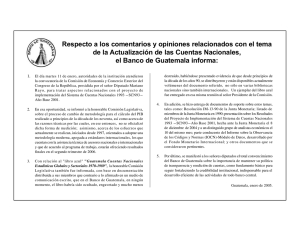

Anuncio