VENTAS INFERIORES AL COSTO Oscar Chile

Anuncio

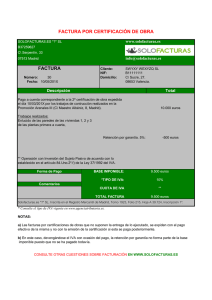

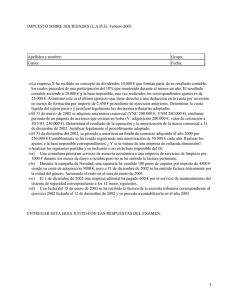

VENTAS INFERIORES AL COSTO Oscar Chile Monroy [email protected] La ley no prohíbe facturar bienes por debajo del precio de adquisición o menor al costo de fabricación. No obstante que esta regulación existe desde que se inició la Ley del Impuesto al Valor Agregado (IVA), aún no se tiene claridad de como se debe aplicar, ya que hay interpretaciones que afirman que un contribuyente no puede facturar bienes menores al precio adquirido o costo de fabricación, lo cual no es así, ya que lo que la ley del IVA si estipula es que la base imponible no puede ser inferior al costo o precio de adquisición. Es de hacer notar que la ley no está limitando el precio de venta, sino que se refiere a la base imponible y esto último se toma como base para efectos de calcular el impuesto y se aplica únicamente para tres casos, contemplados en el artículo 3 de la Ley y para esas transacciones se exige que para calcular el impuesto se debe tomar el costo de fabricación o precio de adquisición, y son los siguientes: El primero se refiere a las adjudicaciones de bienes muebles e inmuebles en pago. El segundo a los retiros de bienes muebles efectuados por el contribuyente o propietario, socios, directores o empleados de la empresa para su uso o consumo personal o de su familia, así como la autoprestación de servicios. El tercer grupo lo conforma la donación entre vivos de bienes muebles e inmuebles. Cuando la ley habla de base imponible se refiere al monto sobre el cual se debe calcular el IVA, cuando el precio que se consigne en la factura sea menor al costo. Para esas operaciones el IVA se calcula tomando como base imponible el precio de adquisición o costo de fabricación. A guisa de ejemplo, si una empresa entrega un bien mueble a un empleado, cuyo costo de adquisción fue de Q.1,000., y se lo factura a su trabajador por Q.200., en estos casos la ley indica que la base imponible del impuesto no debe ser inferior al precio de adquisición, es decir el IVA se calcularía tomando como base imponible Q.1,000., por lo que daría un impuesto de Q.120. Se tendría que explicar en el cuerpo de la factura que el IVA se calculó sobre dicha cantidad y el documento se emitiría por Q.320.00, integrado por Q.200. de la facturación del bien y Q.120 del impuesto. Son casos muy particulares y una excepción a la regla general de la forma en que se tratan las ventas en el régimen del IVA. El artículo 4 del Reglamento del Impuesto al Valor Agregado, en los casos de retiros de bienes muebles para los tres grupos ya antes mencionado, establece que se debe emitir la factura e indica que generará únicamente débito fiscal. Felicitaciones a nuestros colegas y amigos de la Asociación Tributaria Guatemalteca (ATG), por haber cumplido 25 años. Un cuarto de siglo compartiendo y analizando temas tributarios.¡ Un fuerte abrazo a todos¡ Temas, noticias, conferencias y calendario tributario, visite: www.chilemonroy.com