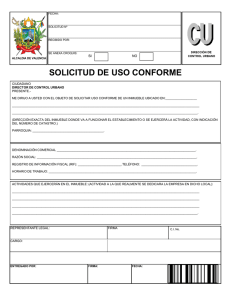

Gestión urbanística, financiera y valoraciones

Anuncio