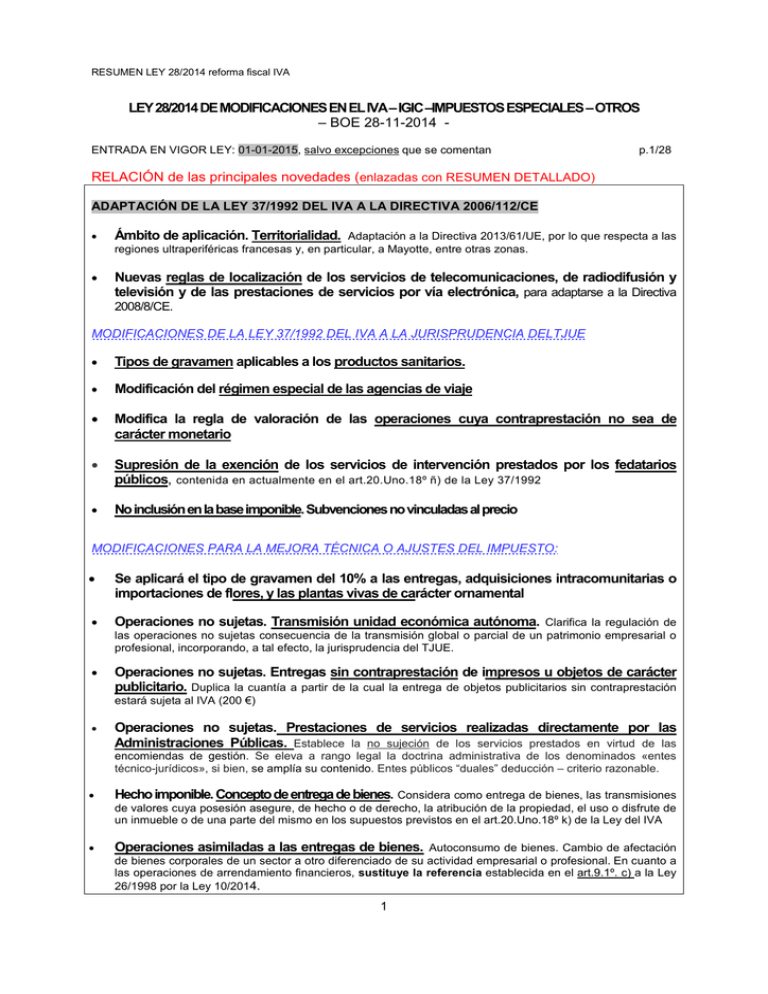

Modificaciones en la LEY 28/2014 de modificación del IVA, IGIC

Anuncio