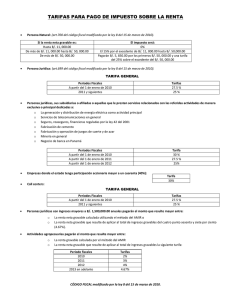

Análisis del Impuesto sobre la renta para Asalariados

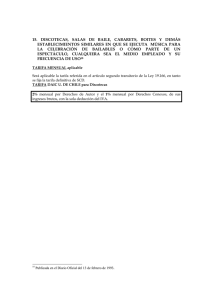

Anuncio