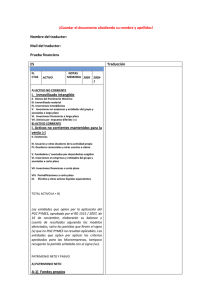

Ver la recopilación de ejercicios prácticos NIIF

Anuncio