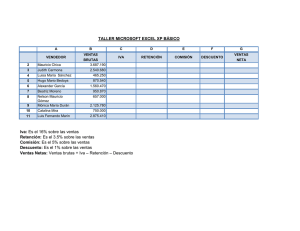

análisis de los procedimientos administrativos y contables aplicados

Anuncio