documento PDF

Anuncio

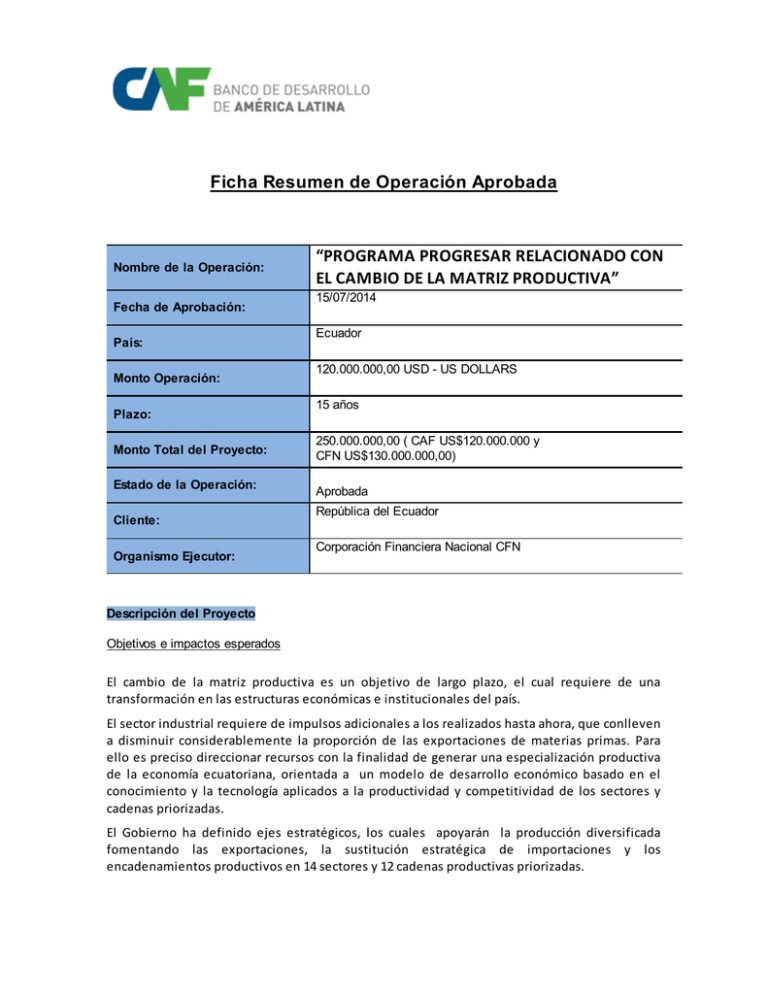

Ficha Resumen de Operación Aprobada Nombre de la Operación: Fecha de Aprobación: País: Monto Operación: Plazo: Monto Total del Proyecto: Estado de la Operación: Cliente: Organismo Ejecutor: “PROGRAMA PROGRESAR RELACIONADO CON EL CAMBIO DE LA MATRIZ PRODUCTIVA” 15/07/2014 Ecuador 120.000.000,00 USD - US DOLLARS 15 años 250.000.000,00 ( CAF US$120.000.000 y CFN US$130.000.000,00) Aprobada República del Ecuador Corporación Financiera Nacional CFN Descripción del Proyecto Objetivos e impactos esperados El cambio de la matriz productiva es un objetivo de largo plazo, el cual requiere de una transformación en las estructuras económicas e institucionales del país. El sector industrial requiere de impulsos adicionales a los realizados hasta ahora, que conlleven a disminuir considerablemente la proporción de las exportaciones de materias primas. Para ello es preciso direccionar recursos con la finalidad de generar una especialización productiva de la economía ecuatoriana, orientada a un modelo de desarrollo económico basado en el conocimiento y la tecnología aplicados a la productividad y competitividad de los sectores y cadenas priorizadas. El Gobierno ha definido ejes estratégicos, los cuales apoyarán la producción diversificada fomentando las exportaciones, la sustitución estratégica de importaciones y los encadenamientos productivos en 14 sectores y 12 cadenas productivas priorizadas. Dentro de los 14 sectores priorizados se encuentran: Alimentos frescos y procesados, turismo, productos farmacéuticos, energías renovables, biotecnología, servicios ambientales, metalmecánica, hardware y software, plásticos y caucho, confecciones ropa y calzado, transporte y logística, construcción, cadena agroforestal y vehículos automotores y partes. Las 12 cadenas productivas están conformados por: 4 cadenas primarias (derivados del cacao, derivados del café, derivados de pescado y maricultura y productos lácteos), 5 cadenas industriales (derivados de petróleo, metalmecánica, químicos y farmacéuticos, papel y cartón, plástico y caucho) y 3 cadenas de servicios (conocimiento y tecnología, turismo y logística). Las empresas dentro de los sectores y cadenas productivas priorizadas serán atendidos por la CFN mediante la Línea de Financiamiento de Activos Fijos con USD 250 Millones dentro de la cual el financiamiento provisto por CAF será de US$ 120 Millones. Principales componentes del programa El Programa se concentra en las restricciones financieras del mercado local y tiene como objetivo financiar proyectos de inversión a empresas en sectores priorizados para el cambio de la matriz productiva, a través del otorgamiento de facilidades crediticias para que puedan promover y/o sostener el crecimiento de sus exportaciones, sustituir estratégicamente importaciones y diversificar la producción con valor agregado. BENEFICIARIOS FINALES Empresas que cuenten con un proyecto nuevo o de ampliación, enmarcado en las actividades económicas correspondientes a los 14 sectores económicos y 12 cadenas productivas priorizadas en el marco de la estrategia nacional de cambio de matriz productiva, identificadas por el CICMP y el MCPEC en los ejes estratégicos (fomento de exportaciones, sustitución estratégica de importaciones y diversificación de la producción con valor agregado). MONTO DEL PROGRAMA USD 250Millones DESTINO Adquisición de activos fijos TASA DE INTERÉS Anual fija del 6,9%. PLAZO Hasta 15 años en función del flujo del proyecto. MONTO MÍNIMO DEL FINANCIAMIENTO Desde USD 50.000. MONTO MÁXIMO DE FINANCIAMIENTO Hasta USD 25Millones PERÍODO DE GRACIA Hasta 36 meses, en función del flujo del proyecto. FINANCIAMIENTO CFN Hasta el 70% del monto del proyecto. GARANTÍAS Adecuadas y suficientes (no menores a 125% sobre el valor del préstamo) OPERACIONES FINANCIABLES Adquisición de activos fijos (ampliaciones, obra civil, maquinaria, equipos y activos biológicos) para actividades económicas correspondientes a los sectores y cadenas productivas priorizadas, orientadas al incremento de las exportaciones, la sustitución estratégica de importaciones, y/o la generación de valor agregado e innovación. Selección de los Beneficiarios La CFN cuenta con un modelo de análisis crediticio general que aplica para todas sus operaciones. Para la selección de las empresas beneficiarias del Programa, el modelo de evaluación crediticia se complementa con un Credit Scoring de carácter cualitativo “Criterios de Elegibilidad”, con ponderación en los componentes específicos del Programa Fomento de exportaciones: Empresas que exportaron productos durante los últimos tres años o que tengan convenios con nuevos mercados para exportar sus productos, destacando la agregación de valor, generación de empleo, incremento del nivel tecnológico y diversificación de destinos. Sustitución estratégica de importaciones: Empresas que tengan capacidad de sustituir estratégicamente importaciones y que sean competitivas en el mercado nacional con productos de valor agregado y con proyección de expandirse regionalmente. Diversificación productiva y valor agregado: Empresas que tengan proyectos para incrementar su oferta de productos al mercado local o internacional y generar valor agregado a fin de contribuir al cambio de matriz productiva. El Credit Scoring además incluye variables de productividad, generación de empleo, rentabilidad, localización geográfica (dando prioridad a proyectos ubicados fuera de las principales ciudades del país). Esta herramienta de selección arrojará información relevante para la medición de resultados y de impacto del Programa. En el Anexo III se incluye la matriz de selección. Análisis técnico: Las empresas y proyectos que cumplan los criterios de elegibilidad establecidos para el Programa serán sometidos al análisis diligente crediticio, financiero, ambiental, social y legal, de acuerdo con los procedimientos y políticas del Manual Operativo de la CFN. Distribución sectorial: De manera inicial la CFN estima, en función de la demanda actual, una posible asignación de recursos en función de la distribución que se muestra en el siguiente gráfico: Priorización de sectores y cadenas: La CFN mantendrá una articulación institucional continua con el MCPEC, con el objetivo de garantizar la alineación del Programa con las políticas públicas y acciones nacionales orientadas al cambio de matriz productiva, realizando los ajustes necesarios oportunamente en cuanto a la selección de sectores y cadenas priorizadas. Distribución geográfica: Se prevé que los recursos puedan ser canalizados a nivel nacional, financiando proyectos que se encuentren en las zonas de mayor potencial de desarrollo productivo, diferentes a las principales ciudades (Quito, Guayaquil y Cuenca) acotando que esta distribución puede estar sujeta a cambios dependiendo de la dinámica de cada zona. Evaluación Técnica, Institucional y Económica Evaluación Técnica La CFN, cuenta con una metodología para evaluar el impacto del crédito otorgado, cuyo diseño e implementación será mejorado a través del componente para fortalecimiento institucional. La metodología se fundamentará en levantamiento de información directa a los beneficiarios de los recursos, partiendo de un cuestionario que recoge preguntas relacionadas con generación de empleo, productividad, competitividad, sustitución de importaciones, oferta exportable, indicadores ambientales, entre otras, y al final de un período anual se tabularán los datos y correrán en un modelo que les permitirá obtener indicadores de resultados e impactos. Esta información se recoge en la fase de concesión y administración de crédito, con la finalidad de definir la evolución desde la implementación del proyecto hasta la evolución productiva. Se realizará una medición de impacto del Programa una vez culminado el período de desembolsos de CAF (tres años contados a partir de la fecha de la suscripción del contrato), la cual se replicará periódicamente durante la vida del préstamo. Evaluación Institucional Desde el punto de vista institucional, el Programa será ejecutado por la CFN quien cuenta con la experiencia y capacidad técnica, operativa y amplia cobertura a nivel nacional. La CFN determinará la elegibilidad de las empresas y de los proyectos a financiarse además de evaluar el riesgo económico-financiero, aprobación de las solicitudes de financiamiento y su administración. Por su parte, el Ministerio de Finanzas ejecuta Programas y proyectos financiados por CAF y por otros organismos multilaterales, por lo que está en condiciones de transferir toda su capacidad de gestión ante cualquier requerimiento por parte de la CFN. Evaluación Económica Las premisas utilizadas para el flujo del Programa se basan en los siguientes supuestos: El préstamo CAF por USD 120 MM se desembolsará de la siguiente forma: USD 48 MM en el año 2014, USD 67 MM en el año 2015 y USD 5 MM en el año 2016. La tasa utilizada es la Libor a 180 días más un margen fijo 2,10%. Las amortizaciones de capital y el pago de intereses es semestral. El plazo de pago es de 15 años con un periodo de gracia de 3 años. El fondeo proveniente de la Inversión Doméstica del BCE, se desembolsará de la siguiente forma: USD 13 MM en el año 2014, USD 32.5 MM en el año 2015, USD 39 MM en el año 2016 y USD 45.5 MM en el año 2017. La tasa de estos recursos es de 2,99% fijo, calculado en base al costo promedio del pasivo de la CFN. Las amortizaciones de capital e intereses son semestrales y plazo de pago es de 15 años con 3 años gracia. La colocación de créditos a los clientes del Programa se realizará en base al fondeo recibido por CAF y la Inversión Doméstica del BCE. La recuperación del capital de los créditos no incluye los USD 4 MM referentes al componente de fortalecimiento institucional. La tasa de las colocaciones del Programa, será la tasa fija preferencial de 6.90% y el plazo de estos créditos será de hasta 15 años con 3 años de gracia. Se calcula un gasto operativo del Programa, asumido por la CFN, de USD 26 MM el inicio del flujo. Estos gastos que corresponde a los gastos directos e indirectos incluidos en el proceso de crédito, tales como personal, tecnología, instalaciones, etc. Estos gastos fueron proyectados por la vida del crédito y traídos a valor presente para efectos del cálculo de las variables financieras. Los flujos de repago de los clientes del Programa, consideran una tasa de morosidad del 2.23%, basado en la morosidad simple histórica de CFN (cartera vencida / cartera total). La tasa de descuento que fue utilizada para el cálculo del Valor Actual Neto (“VAN”) es del 8%, calculada en base a la sumatoria de la tasa de Riesgo País Ecuador de 5.35% (emitida por el BCE) más la tasa de los Bonos del Tesoro Americano a 10 años plazo de 2.65%. La tasa Libor utilizada fue de 0,322% anual en todos los años de la proyección. Se realizó un escenario de estrés para medir el impacto que podría tener el incremento de la tasa Libor en el Programa, específicamente la parte correspondiente al fondeo proveniente de CAF que representa el 48% de los recursos. De esta forma, se analizó el incremento máximo que pueda llegar la tasa Libor hasta llegar al punto de equilibrio que sería la tasa de colocación (6.90%). Sobre esta premisa, se identificó que la tasa Libor podría llegar hasta el 10% sin que el resultado financiero se vea afectado negativamente. Esto, considerando que el superávit que genera el spread del fondeo que cuenta con tasa fija (52% de los recursos), compensaría el aumento de una tasa Libor aplicada al 48% de los recursos. Calculando la probabilidad de la variación de la tasa Libor en base a la media y desviación estándar de la de los últimos 30 años, se determinó que existe una probabilidad del 8.9% de que la tasa Libor aumente en niveles mayores al 10%. Como mitigante a esta variación y minimizar los impactos que pueda generar una variación de la Libor en el Programa, la CFN estaría proponiendo al Ministerio de Finanzas, que sea esta entidad la que asuma las variaciones de la tasa Libor. El VAN calculado es positivo, equivalente a USD 17 MM, por lo que se considera que el Programa es rentable y cuenta con capacidad de pago. En base al modelo proyectado, la tasa interna de retorno (“TIR”), la cual considera la reinversión de los flujos, y equivale al 20.14% anual, ratifica la rentabilidad del Programa. Evaluación Ambiental y Social En los años setentas, CFN recibió créditos de multilaterales como KFW, BID, Banco Mundial, Eximbank de Estados Unidos y la propia CAF. Los altos estándares de las salvaguardas ambientales y sociales de las multilaterales contribuyeron a que CFN adopte también un sistema de análisis de riesgos ambientales y sociales, y que esté envuelta en intensos procesos de capacitación interna y externa (a sus clientes y el público en general) hasta finales de los años noventa, cuando ocurrió la crisis financiera en el Ecuador y dejó de emplear su SARAS como herramienta institucional. A inicios del 2011 CFN retoma una política de sostenibilidad de sus operaciones y constituye la Subgerencia de Gestión Ambiental y contrata consultorías que dejaron los siguientes productos: Política Ambiental de CFN Formulario de Identificación de Riesgos Ambientales y Sociales Procedimientos de Certificación de Carbono Neutro Identificación de Procesos de la Subgerencia de Gestión Ambiental Formato de Matriz Punto Verde. Paralelamente CFN ingresó en el 2012 a formar parte de la Iniciativa Financiera de Naciones Unidas para el Medio Ambiente (UNEP FI) que es una asociación mundial de más de 200 instituciones financieras, incluyendo bancos, aseguradoras y gestores de fondos, que trabajan con el PNUMA para comprender los impactos de las consideraciones ambientales y sociales en el desempeño financiero. Los beneficios de esta alianza es el acceso a capacitación, asesoría en varias aristas de la banca sostenible. CFN además de los productos financieros explicados en párrafos anteriores de este documento, desarrolló e implementó exitosamente los siguientes productos financieros verdes: Crédito Forestal: Destinado para financiar plantaciones forestales, iniciar viveros, industrializar y comercializar la madera, con créditos que pueden llegar hasta 20 años plazo y con períodos de gracia total de hasta 20 años. Crédito para Proyectos integrales de mejoras ambientales: Financia proyectos que dentro de su plan de inversión incluyen plantas de tratamiento de aguas residuales industriales. Plan Renova Industrial y automotriz: Programa de financiamiento para renovación de maquinaria y equipos industriales. RENOVA incorpora componentes de: 1) desarrollo industrial: para elevar la productividad del sector ensamblador y autopartes; 2) incentivos del gobierno: recursos para chatarrización y facilidades de acceso al crédito al adquirir unidades nuevas ahorradoras de combustible; 3) racionalización del subsidio a los combustibles (estimado en casi US$ 5,850 millones del 2009 al 2011, que supera al gasto de capital en salud y educación), 4) desarrollo del mercado de capitales: los certificados de chatarrización pueden ser negociados a través de las bolsas de valores. Este último, fue galardonado en el año 2011 con el Premio ALIDE 2011 en la categoría Mejor Producto Financiero Verde. Los productos financieros verdes de CFN, durante el periodo 2007-2013 originaron desembolsos a través de crédito directo por USD 422 MM para el mejoramiento del medio ambiente. Durante la visita de evaluación del crédito, se tuvieron entrevistas a distintos funcionarios de la Subgerencia de Gestión Ambiental de CFN. Como conclusiones se pudieron observar: CFN está en implementación de un piloto de SARAS, el cual “al momento” se aplica únicamente a las operaciones que ya están aprobadas. En la actualidad, la CFN no realiza un Análisis de Riesgo Ambiental y Social para las nuevas operaciones antes de otorgar la aprobación de los créditos. Existe un número grande de operaciones que podría tener el Programa por consiguiente es importante la implementación de SARAS en la etapa previa a la aprobación de las operaciones para dar seguimiento al cumplimiento de la ejecución de los planes de manejo ambiental en las operaciones que apliquen. Aspectos críticos y mitigación Los riesgos más relevantes relacionados con el Programa son los siguientes: Selección Adversa: empresas que no estén dentro de los lineamientos de Programa. En ese sentido, además de políticas y procedimientos crediticios, la CFN ha desarrollado una matriz de selección con indicadores cualitativos y cuantitativos que se aplicarán para la selección de los proyectos a ser financiados dentro del Programa. Capacidad Institucional: Un Programa de estas características, en el que se prevé una importante demanda de financiamiento, requiere de procesos y organización eficiente para evaluar las solicitudes, controlar su ejecución y medir los resultados. CFN cuenta con el capital humano necesario para responder estos requerimientos. Adicionalmente, este préstamo contará con un componente de fortalecimiento institucional que permite incorporar procesos y adaptar las competencias del personal a los requerimientos de gestión que requiera el Programa. Riesgos Ambientales y Sociales y mecanismos de mitigación: La ausencia de un SARAS implementado para la evaluación de los diferentes proyectos que serán financiados con recursos del Programa Progresar, puede provocar que no se identifiquen a tiempo, diversos impactos ambientales negativos y que estos afecten la reputación del cliente. Adicionalmente debido a que el crédito considera elegible el financiamiento de activos biológicos, existe el riesgo de introducción de especies exóticas que pueden causar impactos negativos sobre ecosistemas. La implementación de un SARAS para las operaciones financiadas con recursos del préstamo otorgado por CAF, mitigará estos riesgos. Esta herramienta identificará los impactos ambientales y sociales negativos de manera oportuna y permitirá identificar soluciones técnicas específicas a los mismos. Adicionalmente se desarrollará una herramienta de Monitoreo, Reporte y Verificación (MRV) de las contribuciones en ahorro energético y reducción de emisión de gases de efecto invernadero de los proyectos del crédito, lo cual contribuirá a mitigar el riesgo de alteración de microclimas en las áreas de influencia de los proyectos industriales.