agosto 03, 2016 - Banco de Bogotá Internacional

Anuncio

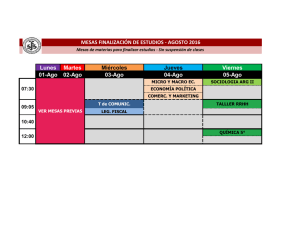

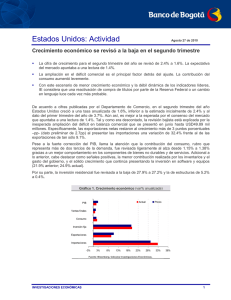

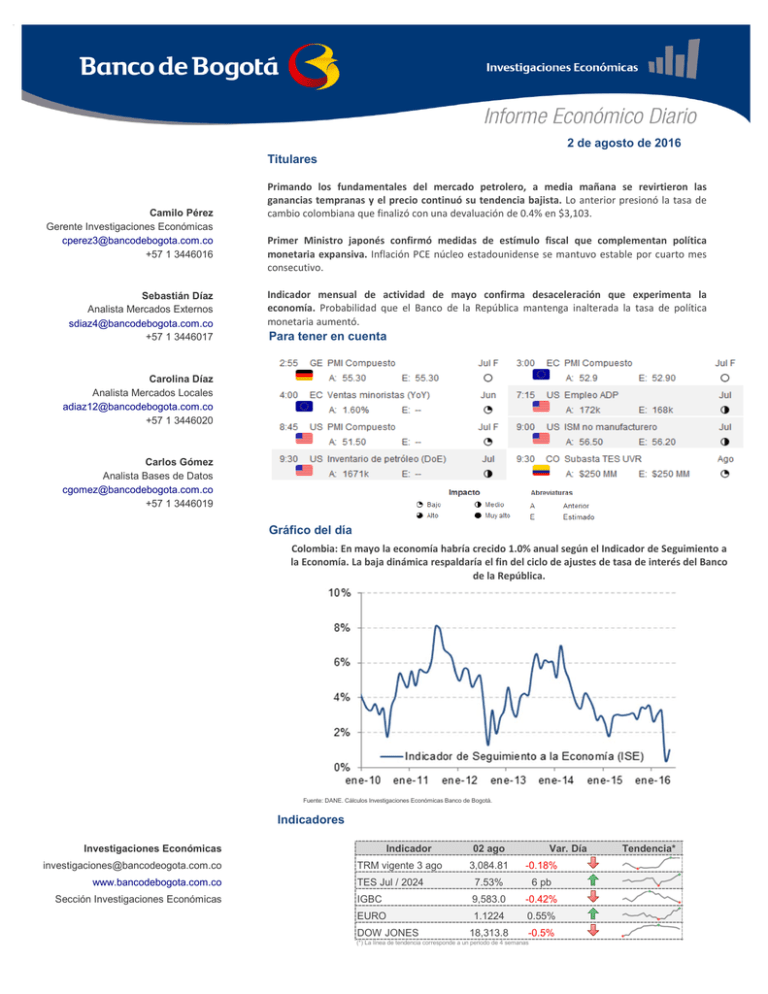

2 de agosto de 2016 Titulares Camilo Pérez Gerente Investigaciones Económicas [email protected] +57 1 3446016 Sebastián Díaz Analista Mercados Externos [email protected] +57 1 3446017 Primando los fundamentales del mercado petrolero, a media mañana se revirtieron las ganancias tempranas y el precio continuó su tendencia bajista. Lo anterior presionó la tasa de cambio colombiana que finalizó con una devaluación de 0.4% en $3,103. Primer Ministro japonés confirmó medidas de estímulo fiscal que complementan política monetaria expansiva. Inflación PCE núcleo estadounidense se mantuvo estable por cuarto mes consecutivo. Indicador mensual de actividad de mayo confirma desaceleración que experimenta la economía. Probabilidad que el Banco de la República mantenga inalterada la tasa de política monetaria aumentó. Para tener en cuenta Carolina Díaz Analista Mercados Locales [email protected] +57 1 3446020 Carlos Gómez Analista Bases de Datos [email protected] +57 1 3446019 Gráfico del día Colombia: En mayo la economía habría crecido 1.0% anual según el Indicador de Seguimiento a la Economía. La baja dinámica respaldaría el fin del ciclo de ajustes de tasa de interés del Banco de la República. Fuente: DANE. Cálculos Investigaciones Económicas Banco de Bogotá. Indicadores Investigaciones Económicas [email protected] www.bancodebogota.com.co Sección Investigaciones Económicas Indicador TRM vigente 3 ago 02 ago 3,084.81 Var. Día -0.18% TES Jul / 2024 7.53% 6 pb IGBC 9,583.0 -0.42% 1.1224 0.55% 18,313.8 -0.5% EURO DOW JONES (*) La línea de tendencia corresponde a un periodo de 4 semanas Tendencia* Mercado Cambiario Dólar/Peso TRM Móvil 20 Móvil 20 + 3% Móvil 20 - 3% Fin de 2015 03-ago 3,084.81 2,986.96 3,076.57 2,897.35 3,249.63 02-ago 3,090.28 2,978.44 3,067.79 2,889.09 Mercado Interbancario (SET FX ) 02-ago 01-ago Apertura 3,080.00 3,080.00 Cierre 3,103.00 3,090.00 Mínima 3,056.00 3,080.00 Máxima 3,110.55 3,100.65 Promedio 3,085.57 3,090.73 Monto USD Mill 1,165.99 858.81 Variación (+ =Devaluación) Un año atrás 12 meses 7.8% 52.4% Año corrido 6.5% 19.6% Anualizada 11.2% 35.6% Mensual 5.7% 9.1% Anual 2015 21.1% 24.2% Tendencia Diaria Esperada Tendencia Alcista Moderada Soporte $3,059 Resistencia $3,128 Volatilidad Media El martes el precio del petróleo comenzó la jornada con un repunte, el cual a media mañana se desvaneció. Con el precio del petróleo cerca del umbral de USD40 por barril, los agentes mostraron su interés por el commodity teniendo en cuenta que por debajo de dicho nivel hasta los grandes productores presentan una situación financiera crítica, tal como se observó en el primer trimestre cuando el petróleo promedió USD34 y las compañías petroleras registraron pérdidas. Lo anterior no implica que no se puedan observar cotizaciones menores a USD40 por barril, pero si señala que, de suceder, la producción de petróleo caería, moderando la sobre oferta existente de la materia prima. Retornando al comportamiento de la sesión, el precio cayó en promedio ‐1.0%, primando los fundamentales del mercado que no dan espacio para una valorización de la materia prima, al menos en el muy corto plazo. En consonancia con el comportamiento del crudo, la tasa de cambio colombiana se devaluó 0.4% a $3,103. Las monedas latinoamericanas presentaron un comportamiento mixto, con devaluaciones en México (0.4%) y Perú (0.1%) y revaluaciones en Chile (‐0.3%) y Brasil (‐0.2%). Fuera de la región, destaca la importante revaluación que presentó el yen japonés (1.5%) después que el Primer Ministro, S. Abe, anunciara un paquete fiscal, que aunque daría soporte a la economía, se quedó corto de lo previsto. De otro lado, sobresalió la revaluación de la libra esterlina (1.4%) en la víspera de la reunión de política monetaria del banco central, que se efectuará el jueves. El consenso espera un recorte en la tasa de referencia como medida para reanimar la economía, en un entorno de deterioro en la perspectiva del desempeño de la actividad a razón del Brexit. Tasa de Cambio Representativa de Mercado 3,600 Curva Forward (BID/OFFER Infovalmer) 8.0% 3,300 7.5% 3,000 7.0% 2,700 6.5% 2,400 jul 15 6.0% 02-ago nov 15 TRM mar 16 jul 16 Móvil 20 + % 01-ago 30 Dias 60 Dias 7.92% 7.86% 90 Dias 7.57% 180 Dias 360 Dias 540 Dias 7.10% 6.71% 6.40% Mercado de Deuda Pública TES Tasa Fija Mercado Secundario Emisión 02-ago oct 18 nov 18 sep 19 jul 20 may 22 jul 24 ago 26 abr 28 sep 30 7.23% 7.16% 7.23% 7.32% 7.46% 7.53% 7.70% 7.78% 7.78% 01-ago 7.20% 7.15% 7.21% 7.27% 7.35% 7.47% 7.68% 7.80% 7.74% Fuente Tasas: SEN cierre TES UVR Mercado Secundario Emisión 02-ago may 17 2.08% abr 19 3.05% mar 21 3.19% feb 23 3.45% may 25 3.62% mar 33 3.85% abr 35 3.84% 01-ago 2.01% 3.01% 3.16% 3.38% 3.51% 3.79% 3.81% Fuente Tasas: SEN cierre Las tasas de los TES registraron un repunte promedio de +3pb, explicado por la caída del precio del petróleo. El tramo corto, medio y largo presentaron movimientos de +2pb, +7pb y +1pb, respectivamente, antes de conocerse publicaciones relevantes a nivel local. Respecto a actividad económica, en julio la venta de vehículos nuevos descendió a 17,526 unidades, equivalente a una caída de ‐34.1% anual. Con este resultado, en lo corrido del año a julio la caída fue más moderada, con una variación de ‐17.0% anual. En línea con el comportamiento de los vehículos, la economía muestra señales de desaceleración. En mayo el Indicador de Seguimiento a la Economía (ISE) registró un crecimiento anual de 1.0%, cifra menor a la observada un año atrás (3.0%) y a la expectativa del consenso (1.5%). Lo anterior refuerza la disyuntiva que enfrenta el Banco de la República (BR) en su objetivo de contener la creciente inflación, ahora con un no despreciable riesgo de una desaceleración mayor en la demanda interna. La publicación de la inflación de julio será clave para completar el panorama sobre el que el BR decidirá el próximo movimiento de la tasa de referencia. En todo caso, considerando que el ISE es el indicador que guarda la mayor correlación con el comportamiento del PIB, la probabilidad que el BR mantenga inalterada la tasa de política monetaria ha aumentado. En el frente externo, en junio las exportaciones registraron USD2,716 millones, una caída de ‐15% anual, la más moderada en 20 meses. Con este resultado, en el primer semestre las exportaciones acumulan un descenso anual de ‐26%. De la cifra de junio destaca que café (6.9%), carbón (3.2%) y ferroníquel (0.5%) registraron crecimientos anuales positivos. El resultado es favorable para la corrección del déficit comercial, el cual es importante para reducir el tamaño del déficit en cuenta corriente. Volumen Transado vs TES TF 2024 3 Curva de TES Tasa Fija 7.6% 8.0% 2 7.4% 7.5% 1 7.2% 7.0% 26 jul Volumen TES (SEN - MEC) billones $2.31 02 ago 6.5% 0 7.0% 1 jul 12 jul 21 jul 29 jul 2 3 4 5 6 7 8 9 Duración Mercados Externos Más allá del impacto sobre la tasa de cambio japonesa, la confirmación de las medidas de estímulo fiscal en Japón supone la profundización de la política económica del Primer Ministro S. Abe (también conocida como Abenomics). De los USD280 mil millones del paquete fiscal anunciado, solo USD45 mil millones corresponden a gasto efectivo que se ejecutaría en el presente año. El estímulo fiscal actúa conjuntamente con la política monetaria para atacar el bajo crecimiento y la deflación. A la luz de la amplia expectativa que se había creado (como por ejemplo la posibilidad de la implementación del dinero de helicóptero) las medidas se quedan cortas y no sorprenden al mercado. Pero en una perspectiva comparativa frente a otras economías (Estados Unidos, Eurozona o Reino Unido), Japón emerge como la postura más expansiva en política monetaria y fiscal. Hacia adelante no se descarta que el banco central recorte la tasa de política monetaria o incremente el ritmo de compra de bonos del gobierno. La deflación observada en mayo (último dato disponible) y los bajos niveles de crecimiento justifican las medida adoptadas. (0.3%) De otra parte, en Estados Unidos la inflación PCE (personal consumer expenditure) núcleo, que (0.7%) excluye alimentos y energía, se mantuvo estable en 1.6% anual. Esta medida, alternativa al (0.7%) tradicional índice de precios al consumidor (IPC), es seguida de cerca por la Reserva Federal (Fed). Pues bien, por cuarto mes consecutivo se mantiene inalterada y por ende es inferior al objetivo de * Dólares por la moneda. Dato de cierre en NY. largo plazo del banco central (2.0%). En los comunicados del banco central la preocupación por la baja inflación actual coexiste con la confianza de un retorno al objetivo en el mediano plazo. Esta Bloomberg (5:00 pm.) Variación posibilidad la confirman indicadores alternativos como la inflación (IPC) núcleo, que sí se encuentra Bonos y Riesgo 02-ago Diaria por encima de 2%. La caída reciente en los precios del petróleo (‐20% en las últimas semanas) Tesoro 2Y 0.68% (0.9%) podría 100 1.20 retrasar el cumplimiento de la meta. Bloomberg (5:00 pm.) Monedas Euro * Yen Libra esterlina * Franco suizo Dólar canadiense Real brasilero Peso mexicano Peso chileno Sol Peso argentino Yuan Índice LACI Índice DXY 02-ago 1.1224 100.89 1.3357 0.9642 1.311 3.2591 18.935 655.80 3.350 14.851 6.627 64.04 95.06 Variación Diaria 0.5% (1.5%) 1.4% (0.4%) (0.1%) (0.2%) 0.4% (0.3%) 0.1% Tesoro 5Y Tesoro 10Y Bono Alemán 10Y 1.09% 1.56% -0.04% 1.3% 2.3% (63.3%) 0.6 2.0 2.8 13.37 0.3% 0.4% 0.4% 7.5% 105 1.15 19.0 3.30 17.0 110 115 CDS 1Y CDS 5Y CDS 10Y Índice VIX 4.10 1.10 120 125 1.05 jul-15 nov-15 mar-16 Dólares por Euro jul-16 2.50 jul-15 Yenes por dólar 15.0 nov-15 Reales por dólar mar-16 jul-16 Pesos mexicanos por dólar Mercados Bursátiles y Commodities INDICE IGBC Col Cap Banco de Bogotá Grupo AVAL Dow Jones Nasdaq Bolsas del Mundo * Bolsas Eurozona * Bolsas Asiáticas * Bolsas Latinoamérica * Bolsas Emergentes * * Valor del dia anterior 02-ago Var Diaria 9,583.0 1,303.4 58,700.0 1,175.0 18,313.8 5,137.7 1,717.7 163.6 441.6 2,363.5 882.6 (0.42%) (0.20%) 0.43% (0.49%) (0.90%) (0.24%) (0.72%) 1.13% (1.16%) 1.04% 11,500 19,000 18,500 10,500 18,000 17,500 9,500 17,000 16,500 8,500 16,000 7,500 jul-15 nov-15 IGBC mar-16 15,500 jul-16 Dow Jones Commodities 02-ago Petróleo WTI Carbón Café Azucar Trigo Oro Plata Cobre Níquel Índice CRY Cierre Var Diaria 39.51 39.50 1.63 19.05 401.25 1,368.20 20.70 4,871 10,701 177.3 (1.37%) 1.28% (1.17%) 0.96% 0.98% (0.50%) Tasas de Interés Locales y Externas Tasas de Referencia Vigente Nominal E.A DTF 90 6.97% T.A. 7.29% IBR 1 DIA 7.34% D.V. 7.72% IBR 1 MES 7.37% M.V. 7.74% IBR 3 MESES 7.45% T.V. 7.77% TASA DE USURA 2.3% Mes 32.01% MICROCREDITO 3.6% Mes 53.13% IPC 12 MESES 8.60% IPC ACUMULADO 5.10% TASA BANREP 7.75% UVR 241.6149 Anterior E.A 7.59% 7.74% 7.73% 7.76% 30.81% 53.13% 8.20% 4.60% 7.50% 241.577 OMAS - Banco República 1. Repos de Expansión ($ MM) Cupo Plazo Aprobado Tasa $ 8,000 1 día $ 5,189 7.75% 7 días 7.75% 14 y 30 días 7.75% Ventanilla $ 28.3 8.75% 2. Depositos Remunerados ($ MM) 14 Dias 7 Dias 1 Dia Total $ 192 3. Expansión Neta Diaria ($ MM) $ 5,025 Tasas de Interés Externas 02-ago 01-ago PRIME 3.50% 3.50% LIBOR* (USD - 30 días) 0.4939% 0.4939% LIBOR* (USD - 3 Meses) 0.7676% 0.7591% LIBOR* (USD - 6 Meses) 1.1272% 1.1147% LIBOR* (USD - 1 Año) 1.4426% 1.4336% Tasas de Referencia 02-ago 01-ago Reserva Federal EEUU 0.50% 0.50% Banco Central Europeo 0.00% 0.00% * Promedio calculado por British Bankers Association . No necesariamente corresponde a la adoptada por el Banco en sus operaciones de crédito Si usted no desea recibir esta información por favor háganoslo saber enviando un mensaje al buzón [email protected]. Banco de Bogotá: 3320032 | Tesorería ML/ME: 3445906 - 07 - 08 - 3446005 | Mesa de Renta Fija: 3445909 - 10 - 11 - 12 - 13 | Mesa de Divisas: 3445901 - 02 - 03 - 04 - 05 | Distribución: 3446114 - 15 - 16 - 17 - 20 | Gestión Financiera: 3446010 - 12 | Comercio Exterior: Inquietudes 3810500 Opción 3 / Productos 3320032 Ext. 3385 Este documento ha sido realizado por los analistas del área de Investigaciones Económicas de la Vicepresidencia de Internacional y Tesorería del Banco de Bogotá. La información contenida en el mismo está basada en fuentes consideradas confiables con respecto al comportamiento de la economía y de los mercados financieros. Sin embargo, su precisión no está garantizada y no constituye propuesta o recomendación alguna por parte de Banco de Bogotá para la negociación de sus productos y servicios. De igual forma, las opiniones expresadas no reflejan la opinión de Banco de Bogotá, por lo cual la entidad no se hace responsable de interpretaciones o de distorsiones que del presente informe hagan terceras personas. El uso de la información y cifras contenidas es exclusiva responsabilidad de cada usuario.